陈蕾 范嘉俊

摘 要:ESG表现会对企业的生产经营等诸多方面产生影响。本文以2004—2021年25862家获得华证ESG评级的沪深A股上市公司为研究样本,研究了ESG表现对企业高质量发展的影响。结果表明,良好的ESG表现有助于企业实现高质量发展,且融资约束和分析师关注在两者间起到了部分中介作用。进一步研究发现,国有企业、透明度较高、处于成长期的企业,ESG表现推动企业实现高质量发展的作用更大。本研究对于国家和有关社会机构进一步完善ESG评级体系,规范企业的生产经营活动,推动企业进一步实现高质量发展具有一定的参考价值。

关键词:ESG表现;高质量发展;融资约束;分析师关注

本文索引:陈蕾,范嘉俊.<变量 2>[J].中国商论,2023(06):-164.

中图分类号:F832.5 文献标识码:A 文章编号:2096-0298(2023)03(b)--04

ESG理念起源于20世纪80年代,并在联合国环境规划署等国际性组织和各国政府的重视之下日益发展并渐趋完善。我国自2003年以来就对ESG相关体系进行了探索与实践。ESG表现作为一种非财务指标,是企业在环境、社会责任、公司治理等方面的综合表现。2018年,环境保护和社会责任方面的内容被加入新修订的《上市公司治理准则》中。在双碳目标提出之后,随着相关法律法规的颁布与完善,企业的ESG披露与表现更是引起了各方重视。

当前研究大多发现了ESG方面的良好表现对生产经营各方面的积极作用,如改善投资效率、增加企业价值、促进企业创新、降低企业风险等,但也有学者指出可能存在的消极影响。现存研究已取得了较为丰硕的成果,但关于ESG表现的具体影响效应还存在一定争议,鲜有文献探究ESG表现对于企业高质量发展的具体作用机制。本文以2004—2021年获得华证ESG评级的沪深A股上市公司为样本,基于融资约束和分析师关注的视角探究ESG表现对于企业高质量发展的影响,并进一步剖析该作用在不同类型企业间的异质性。

1 理论机制与研究假设

高质量发展是企业在社会声誉、产品服务、管理机制等方面的综合发展[1],良好的ESG表现是企业除财务绩效外综合实力的表现,契合高质量发展的内核。本文从融资约束和分析师关注度两个视角分析ESG表现对企业高质量发展的促进作用机理。

第一,企业提升ESG表现缓解了融资约束问题,进而推动企业实现高质量发展。基于信号传递观,企业良好的ESG表现向外界传递了正向信号,该信号会产生以下三方面的效应,进而降低其融资约束。首先,企业提升ESG表现的行为表明其发展规划契合国家绿色低碳发展的相关政策,更可能获得国家在政策上的照顾或补贴,银行与投资者对其未来发展能力更加看好,融资约束问题得到缓解[2]。其次,基于资源基础观,企业提升ESG表现的过程积累了未来发展的独特资源,为其进一步发展壮大奠定了基础。在银行看来,其违约风险较小;在投资者看来,其发展潜力较大。最后,基于信息不对称理论,ESG表现作为一种非强制性的信息,降低了信息不对称性,为银行信贷决策和投资者投资决策提供了参考,减少了道德风险和逆向选择,带来了融资上的便利。企业在获得更多融资后,可通过以下两个方面推动高质量发展。一方面,在拥有较为充裕资金的背景下,企业会减少金融投资[3],更趋向于实体建设,提升了投资效率,推动了公司的发展壮大。另一方面,企业在融资约束得到缓解的基础上,往往会加强研发创新[4],增强其硬实力,进一步提升企业的发展质量。

第二,企业提升ESG表现提高了分析师关注度,进而推动企业实现高质量发展。基于信号传递观和资源基础观,企业良好的ESG表现向市场表明其拥有长期发展资源和长远发展能力。分析师作为市场上专业的信息解剖与传递者,倾向于给予发展潜力更大、投资者更青睐的公司更多关注。因此,企业提升ESG表现的行为往往会吸引更多分析师关注[5]。分析师对公司的关注可通过激励和监督两个效应推动企业实现高质量发展。一方面,分析师作为具有精准分析能力的专业人士,其解读往往被作为重要参考。当企业因其良好ESG表现吸引众多分析师关注时,有动机进一步提升综合能力,以通过分析师向利益相关者传递公司的正面信息,降低信息不对称性,提升企业声誉、增强市场信心,进而推动企业实现高质量发展。另一方面,分析师客观识别企业经营状况的本领也起到了重要的监督作用。分析师会将其观察到的不良现象曝光于利益相关者,企业管理者趋于名利动机,会收敛其在职消费、过度投资等短视行为,盈余管理问题也会有所缓解[6]。因此,本文提出以下假设:

H1:ESG表现推动企业实现高质量发展。

2 研究设计

2.1 研究样本与数据来源

本研究以2004—2021年获得华证ESG评级的沪深A股上市公司为初始样本。华证ESG评级数据来自Wind数据库,其他企业财务数据来自国泰安数据库。本文对样本数据按以下原则进行了处理:(1)剔除ST、ST*、PT类公司的数据;

(2)剔除资产负债率大于1的公司的数据;(3)剔除金融行业公司的数据;(4)剔除主要变量缺失的数据;(5)为减少极端值的影响,对主要连续变量进行了1%和99%的缩尾处理。研究最终得到2004—2021年25862个“企业-年份”观察样本。

2.2 变量定义

2.2.1 因变量:企业高质量发展

已有研究主要从LP[7]、OP[8]方法测算的全要素生产率、EVA[9]等角度对企业发展质量进行了衡量。鉴于全要素生产率较EVA更能反映综合发展水平,加之LP法较OP法在处理内生性问题上结果更优,本文采用LP法测度的全要素生产率衡量企业发展质量。

2.2.2 自变量:ESG表现

华证ESG评级较其他ESG评级具有更新频率高、覆盖公司广的优势,故本研究采用华证ESG评级对企业的ESG表现予以测度并依据等级高低赋值9~1。

2.2.3 控制变量

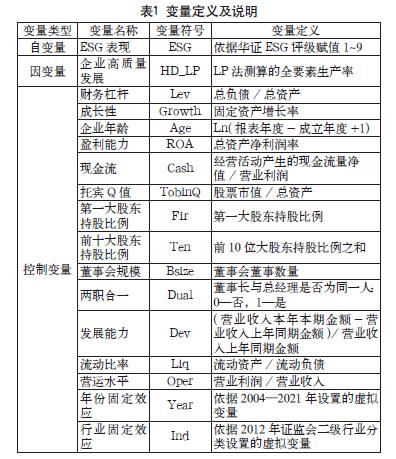

参考以往研究,本文将财务杠杆、第一大股东持股比例、前十大股东持股比例、现金流、发展能力、成长性、企业年龄、盈利能力、托宾Q值等纳入控制变量组。此外,本文还控制了年份和行业固定效应。具体变量定义及说明如表1所示。

2.3 模型设定

本文设定了以下计量经济模型:

其中,HD为因变量企业高质量发展,ESG为自变量ESG表现,Controls代表一系列控制变量,Year代表年份固定效应,Ind代表行业固定效应,为随机扰动项。

2.4 描述性统计

由表2可知,用LP法测度的全要素生产率的最大值为12.06,最小值为7.09,标准为1.06,可见各企业的发展质量有较大差异。ESG表现的方差为1.08,中位数为6.00,表明样本整体ESG表现较好,但企业间差异较大。其余控制变量特征基本与以往研究相符。

3 实证检验与结果分析

3.1 ESG表现与企业高质量发展:基准回归结果

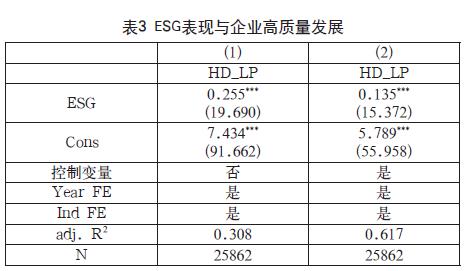

基准回归结果如表3所示,列(1)是采用LP法测度的全要素生产率回归结果,考虑了行业和年度固定效应。此外,研究采用公司层面的聚类稳健标准误以减少异方差的干扰。表3中列(2)在列(1)的基础上加入了相关控制变量。列(1)、列(2)中ESG表现的系数均在1%的水平上显着为正,假设H1得证,即ESG表现起到了推动企业高质量发展的作用。

3.2 ESG表现与企业高质量发展:影响机制分析

3.2.1 缓解融资约束

良好的ESG表现彰显了企业的长期发展资源和能力,增强了利益相关者的信心,降低了信息不对称性,减少了风险溢

价,缓解了企业的融资约束。融资上的便利使企业有更多资金用于扩大生产经营、实现规模经济、深耕技术创新,为其实现高质量发展奠定了坚实的基础。因此,本文从融资约束角度进一步说明ESG表现推动企业高质量发展的可能机制。本文采用SA指数并取绝对值,以代表融资约束程度,记为FC。构建中介效应模型(2)(3)如下。

模型(2)(3)回归结果分别如表4列(1)(2)(3)所示。列(1)中ESG的系数在1%的水平上显着为正,列(2)中FC和ESG的系数均在1%的水平上显着。因此,融资约束在ESG表现和企业高质量发展间起到了部分中介作用。

3.2.2 增强分析师关注

企业在环境、社会、公司治理方面的卓越表现为企业积累了未来发展的资源,彰显了企业的发展潜力,因而吸引了众多分析师的关注。而分析师凭借其专业的分析能力和市场的高度信赖,缓解了委托代理问题,通过激励与监督双重机制推动了企业实现高质量发展。因此,本文从分析师关注度进一步说明ESG表现推动企业高质量发展的可能机制。建立了中介效应模型如下。

其中,Ana为一年中的分析师跟踪总数,用以衡量分析师关注度。模型(4)(5)回归结果分别如表5列(1)(2)(3)所示。列(1)中ESG的系数在1%的水平上显着为正,列(2)中Ana和ESG的系数均在1%的水平上显着为正。因此,分析师关注度在ESG表现和企业高质量发展间起到了部分中介作用。

3.3 稳健性检验

替换自变量:对华证ESG评级采用新的赋分方式,另采用商道融绿的ESG评级再次进行回归检验。替换因变量:采用OP法替代LP法测度全要素生产率。替换中介变量:采用WW指数来测度融资约束。补充变量:考虑个体固定效应。解释变量与控制变量滞后一期。工具变量法:采用各企业每年注册地所在省份所有上市公司的ESG评分的均值作为工具变量。结果表明,上述结论依旧稳健。相关表格由于篇幅限制在此未能呈现,有需者可向作者索要。

4 异质性分析

4.1 企业产权性质的视角

本文基于实际控制人性质划分国有与非国有企业。回归结果如表6列(1)(2)所示,国有企业组别的ESG系数为0.168(1%水平上显着),大于非国有企业组别的ESG系数0.102(1%水平上显着)。基于似无相关模型的组间差异检验显示,卡方值为12.80,组间差异在1%水平上显着,即证明对于国有企业,ESG表现推动企业高质量发展的程度更显着。

4.2 企业透明度的视角

本文依据沪交所、深交所披露的上市公司透明度的评级,将透明度为A、B的划分为透明度高组别,透明度为C、D的划分为透明度低组别。回归结果如表6列(3)(4)所示,透明度高组别的ESG系数为0.135(1%水平上显着),大于透明度低组别的ESG系数0.071(1%水平上显着)。基于似无相关模型的组间差异检验显示,卡方值为17.26,组间差异在1%水平上显着,即证明对于透明度高的公司,ESG表现推动企业高质量发展的程度更显着。

4.3 企业生命周期的视角

本文依据企业现金流量的特征,将企业划分为成长期、成熟期、衰退期三种类型。基于企业生命周期的分组回归结果如表6列(5)(6)(7)所示,ESG系数均在1%水平上显着为正,系数依次递减,分别为0.147、0.125、0.116,说明提升企业ESG表现对推动高质量发展的作用对成长期企业最大,成熟期企业次之,衰退期最弱。

5 结语

本文基于碳中和及高质量发展的时代背景,以2004—2021年获得华证ESG评级的沪深A股上市公司为初始样本,对企业ESG表现驱动其高质量发展的效应、影响机理和情境因素进行研究。研究发现:第一,ESG表现起到了推动企业高质量发展的作用。第二,ESG表现通过缓解融资约束与提高分析师关注提升企业发展质量。第三,对于国有企业、透明度高的企业,ESG表现推动企业高质量发展的程度更显着;对于成长期、成熟期、衰退期企业,相同情况下提高ESG表现对企业高质量发展的促进效果递减。

综上,本文提出以下建议:在企业层面,管理者在关注企业财务绩效的同时,要综合考虑企业对经济、社会、环境的影响来做经营决策,在环境保护、社会责任履行、内部治理能力提升等方面有更多的担当。在投资者层面,一方面个人投资者应树立ESG理念,将其嵌入投资组合;另一方面要引导社会保险、养老基金等长期机构投资者关注企业ESG表现,践行ESG投资。在政府层面,一是加快构建并完善上市公司ESG信息披露制度和评价体系,持续推动 ESG向纵深发展;二是通过市场的力量优化资金配置,有效调节相关部门的资金分配,缓解企业的融资约束问题。

参考文献

黄速建, 肖红军,王欣.论国有企业高质量发展[J].中国工业经济, 2018(5): 19-41.

周方召, 潘婉颖,付辉. 上市公司ESG责任表现与机构投资者持股偏好:来自中国A股上市公司的经验证据[J].科学决策, 2020 (7): 15-41.

顾雷雷, 郭建鸾,王鸿宇. 企业社会责任、融资约束与企业金融化[J].金融研究, 2020(2): 109-127.

吴迪, 赵奇锋,韩嘉怡. 企业社会责任与技术创新:来自中国的证据[J].南开经济研究, 2020(2): 140-160.

陈露兰,王昱升. 证券分析师跟踪与企业社会责任信息披露:基于中国资本市场的研究[J].宏观经济研究, 2014(6): 107-116.

Sun J. Governance Role of Analyst Coverage and Investor Protection[J]. Financial Analysts Journal, 2009, 65(6): 52-64,2.

陈昭,刘映曼. 政府补贴、企业创新与制造业企业高质量发展[J].改革, 2019(8): 140-151.

李佳霖, 张倩肖,董嘉昌. 金融发展、企业多元化战略与高质量发展[J].经济管理, 2021, 43(2): 88-105.

陈丽姗,傅元海. 融资约束条件下技术创新影响企业高质量发展的动态特征[J].中国软科学, 2019(5): 108-128.