1 全球供需格局

天然橡胶的产量受种植面积、单产、割胶经济性、天气等因素影响。全球范围来看,天然橡胶主要产区在东南亚国家,需求地主要在亚太地区。2010年全球天然橡胶产量为1 042.8万t,消费量为1 080.6万t,供需短缺37.8万t;2016年全球天然橡胶产量为1 160万t,消费量为1 250万t,供需短缺90万t;天然橡胶产量年平均增长率为3.15 %,消费量年平均增长率为2.76 %。橡胶的需求主要在轮胎生产,中国、日本、韩国、印度、泰国、澳大利亚等地的轮胎产能占据全球总产能的50 %左右,这几个地区人口密度大,对乳胶制品的需求也较大。

2 主产国的生产和进出口情况

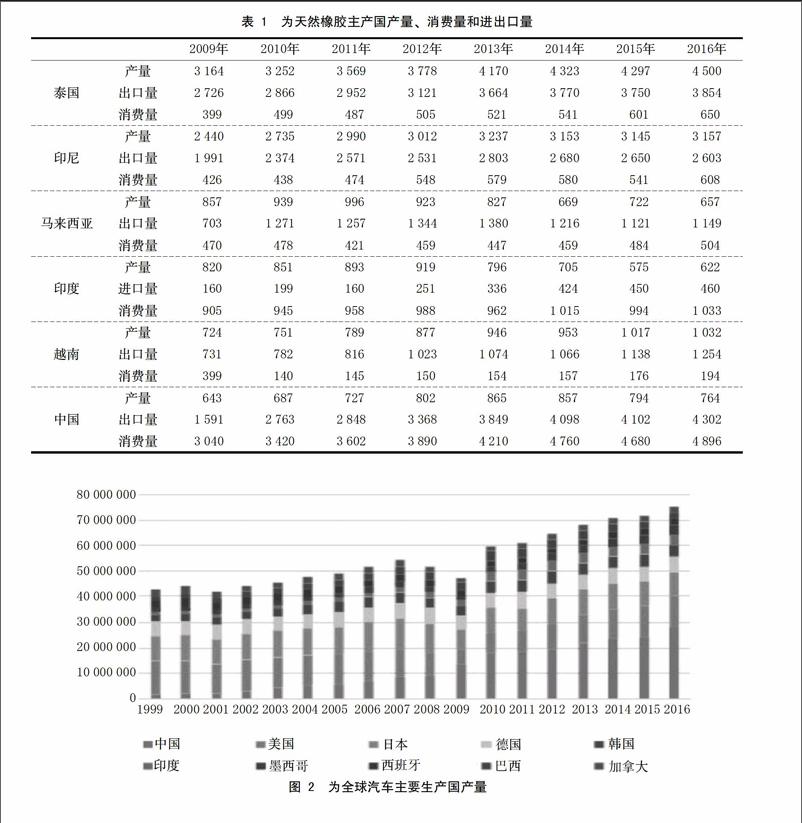

天然橡胶的主产国主要有泰国、印度尼西亚、马来西亚以及印度、越南和中国,这几个国家的产量占全球总产量的84 %。下面分别看下这几个国家的产量、进出口和需求情况。

产量方面,泰国和印度尼西亚是全球天然橡胶产量最大的国家,2016年泰国产量为450万t,印度尼西亚产量为315.7万t。这两个国家的消费量都较少,大部分橡胶用来出口,自己的需求量仅占总产量的10 %~20 %。

马来西亚、印度、中国和越南四个国家的产胶量排在全球第二梯队,越南的产量增速较快,最近几年赶超印度和马来西亚。马来西亚的产量2016年为65.7万t,马来西亚最近几年的橡胶产量处于下滑期,需求一部分是由进口来填补缺口,2016年马来西亚的橡胶进口量达到86.6万t。马来西亚橡胶70 %的需求集中在乳胶手套的生产。越南的橡胶产量维持国内需求和出口。印度和中国是产胶国中的主要进口国,由于人口多,轮胎和汽车产业橡胶需求大,印度和中国的进口依存度分别达到40 %和80 %。中国的橡胶主要从泰国、马来西亚、印度尼西亚和越南进口,2016年从泰国进口橡胶量达到256.4万t。所以,泰国橡胶产区的价格、天气、泰国政府对橡胶的出口政策及对农民的贴补政策都对橡胶市场有较大的影响。

IRSG最新数据显示,2017年全球天然橡胶产量预计为1 385.5万t,同比增长5.6 %;亚太地区产量增长5.3 %,其中,泰国、印度尼西亚、越南、马来西亚产量分别为446.4万t、304万t、113万t和88.8万t,同比分别增长2.9 %、3.1 %、12.4 %和-0.6 %。中国产量为118.9万t,同比增长9.2 %。此外,数据还显示,2017年非洲、南美洲地区的产量分别为67.1万t和36.4万t,同比分别增长11.5 %和4.3 %。

3 下游消费

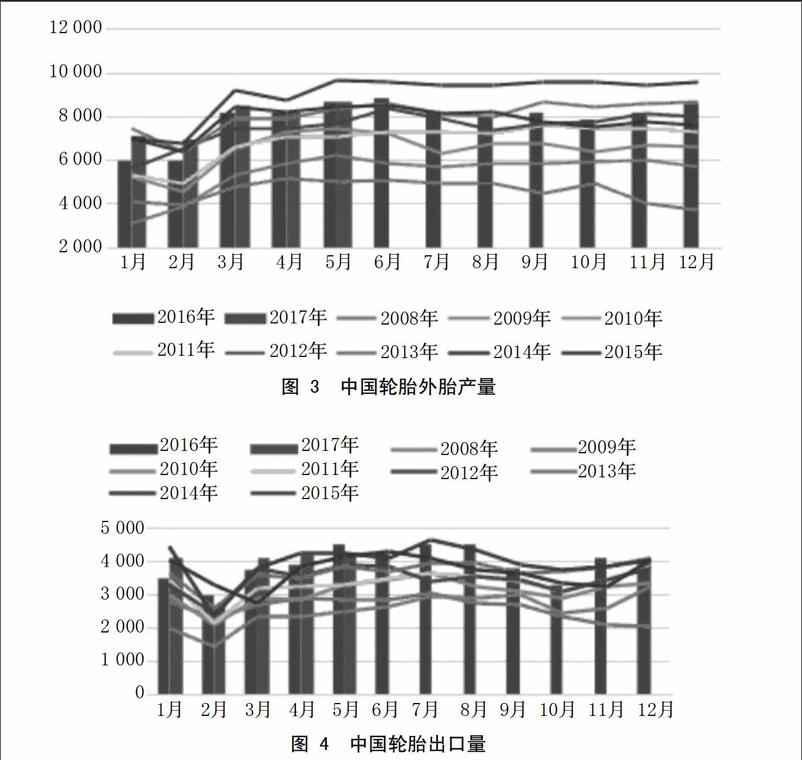

天然橡胶的需求主要为轮胎、橡胶制品、乳胶制品等,轮胎占据橡胶需求的70 %左右。全球汽车工业经过2000~2010年的快速发展之后进入低速平稳发展期,但在千人汽车保有量相对较低的国家依然有较大的发展空间。全球汽车产量2016年达到9.4亿辆,增速达4.7 %,相比2015年增速提升,主要受益于中国汽车行业的快速发展和欧洲汽车市场的回暖。全球汽车的主要生产国有中国、美国、日本、德国和韩国。中国的汽车产量持续高速增长,欧美市场相对稳定,日本和韩国市场呈现高位回落后企稳走势。

2016年全球轮胎产能达到4.4亿条,轮胎产能增速为4 %,根据彭博数据,估计2017年全球轮胎产能将达到4.6亿条,增速为4.6 %。全球范围来看,轮胎产能主要集中在中国、北美和西欧,国家上来看,中国、美国、韩国、日本、德国是主要的轮胎产地和需求地,这几个国家的汽车产量也位居前位。

中国是全球最大的轮胎生产国,2016年中国橡胶轮胎外胎产量共计94 697万条,累计同比增加8.6 %。子午线轮胎累计产量68 643万条。中国轮胎产量的近50 %用来出口,2016年共计出口46 848万条,出口量增长5.4 %。

全球的天然橡胶生产集中在泰国、印度尼西亚、马来西亚和印度、越南,轮胎生产集中在中国、北美、西欧、日本和韩国,因此天然橡胶的物流贸易基本是从东南亚运往中国、美国和西欧,同时中国的轮胎又主要出口到美国、墨西哥、英国、澳大利亚、阿联酋、沙特阿拉伯、加拿大。汽车消费和轮胎消费主要集中在经济发达和人口集中的区域,如美国、德国、英国、加拿大。天然橡胶产业在全球范围内的物流呈现以东南亚为辐射地,以原材料或成品的形式向世界各地输送的格局。

4 下半年价格展望

2017年上半年,上期所橡胶期货在2月中旬出现最高价格22 000元/t,之后步步下跌,最低下跌至12 215元/t一线,下跌幅度和速度都较快。下跌的原因主要有流动性收紧、PMI见顶、轮胎库存累积、合成橡胶价格大跌、天然橡胶库存累积等。从2017年6月初达到低点12 200元/t附近后,最近一个多月都在12 200~13 500元/t低位振荡,已经三次探到低位12 200~12 500元/t,短期呈现上涨走势。橡胶走势比较胶着,上涨和下跌都呈现快拉急跌走势,而波动区间较前期大幅缩窄。

下面我们分析近期天然橡胶的供需面。下半年橡胶进入供给旺季。首先,2017年橡胶总开割面积相比2016年增加4.69 %至917万hm2。ANRPC报告显示,2017年全球天然橡胶产量预计增加5.5 %至1 275.6万t。其次,橡胶生产有一定的季节性,从6月开始不断增加,10月达到最高点,高产持续到次年1月。过去5年从7月开始主产国的平均月产量会达到95万~104万t,2017年1~6月橡胶月产量平均数值在72万t~96万t,从季节性来看下半年橡胶供给端的压力会比上半年增加10 %左右。ANRPC报告显示,2017年1~6月,全球(含非ANRPC国家)天然橡胶产量同比增长5.8 %至572.9万t。

天然橡胶在轮胎生产方面的需求主要集中在全钢胎和半钢胎,其中汽车配套需求占据25 %,重卡和卡客车替换需求占据75 %。

从汽车产量和货运需求来看,2017年1~5月,中国汽车产量共1 135万辆,累计同比增加15 %;1~5月中国汽车销量共1 118万辆,累计同比增加4.1 %,汽车产销增速下滑。1~5月重卡产量47.6万辆,销量48.6万辆,分别累计同比增加68.7 %和73.4 %。

2017年国外的汽车生产市场表现一般,1~5月美国汽车产量累计同比减少3.2 %;欧洲机动车注册量累计同比增加2.2 %;日本汽车销量同比去年增加8.4 %,日本汽车产销经过几年的回落逐渐回暖。整体上中国汽车产量存量不错,增量降速,美国汽车产量降低,欧洲和日本汽车市场表现不错。

天然橡胶中下游库存累积,反弹高度有限。青岛保税区橡胶库存在上半年大幅增加,从10.6万t升至27.8万t。轮胎经销商库存从春节过后一直保持高位,轮胎企业经历了被动增库存和主动减库存等过程,轮胎企业经营不佳。汽车经销商库存系数较高,预警指数处于警戒线之上。汽车经销商库存为133.6万辆,相比去年同期增加14.78 %。

运输方面,公路货运量和公路货运周转量累计同比增速仍在回升,5月公路货运量和公路货物周转量累计同比增速分别为9.3 %和8.7 %,相比去年均有提高,货物运输略有好转。

宏观面来看,货币增速同比不断下滑,金融去杠杆仍在进行,美国加息和缩表预期存在,流动性紧缩对商品的影响偏负面。

近期橡胶市场上利多利空胶着,利多因素:一是宏观预期好转;二是下半年汽车产销旺季;三是橡胶大幅下跌反映轮胎库存较高和橡胶库存增加等利空;四是技术面多次探低而未创新低;五是天气变热轮胎替换需求有望好转,货运有所好转。

利空因素:一是美国加息和缩表预期存在;二是橡胶进入生产旺季;三是青岛保税区库存高位,同时上期所仓单压力较大;四是汽车和重卡产销环比下降,汽车经销库存较高;五是轮胎企业开工率偏低。

从上述因素来看利多利空的理由均较充分,因此,我们认为在7月或8月中旬前利多因素中的一、四、五条会发挥主要作用,未来价格区间有所抬高后将会反应利空因素中的一、二、四等,未来天然橡胶将呈现先扬后抑的走势,反弹高度关注14 200元/t压力位。

(文章来源:和讯,2017-7-18)