牛登云 王志华

【摘要】实体企业“脱实向虚”问题是我国经济转型关键时期各界关注的焦点问题,分析师作为资本市场上联结投资者与管理者的信息渠道,与实体企业的金融化过程存在密切关联。文章以2010—2016年中国非金融业、非房地产业A股上市公司为研究对象,从监督效应和压力效应两方面研究了分析师对实体企业金融化的作用机理,并进一步分析了政府补贴的调节作用。研究结果表明,第一,分析师对实体企业金融化存在两方面的影响,一方面,在当期发挥监督作用,抑制实体企业金融化的程度;另一方面,在滞后一期发挥压力作用,使没有达到盈余预期的企业增加金融资产配置。第二,政府补贴会削弱分析师在实体企业金融化中的监督效应和压力效应。研究结果为金融更好服务实体经济提供了相关的理论支撑,丰富了政府在资本市场与企业之间发挥作用的理论证据,对监管部门完善资本市场制度、政府补贴方式等具有现实的指导意义。

【关键词】实体企业金融化;分析师角色;监督效应;压力效应;政府补贴

【中图分类号】F279.24

★ 基金项目:本文受国家社会科学基金一般项目(编号:18BGL090)、山西省哲学社会科学规划课题(编号:2020YY186)和山西省社会科学界联合会 2020 年度晋商文化研究专项课题(编号:JSKTY202010)资助。

一、引言

实体企业是我国微观经济主体的重要部分,是我国经济健康可持续发展的基础部门。2017年中国共产党第十九次全国人民代表大会指出,我国“实体经济水平有待提高”“必须把发展经济的着力点放在实体经济上”“深化金融体制改革,增强金融服务实体经济能力”。可以看出,如何有效利用资本市场和金融市场为实体企业服务,提高实体企业竞争力,是我国政府关注的热点话题之一。

但是近年来,由于原料价格上涨、人口红利削减、品牌竞争力不足和产能过剩等问题,实体经济持续低迷;但金融及房地产业发展迅速,被公认是两大“暴利行业”。2010年以来,我国的实体企业投资出现“实冷虚热”的现象,表现为较明显的金融化趋势。实体企业金融化有利有弊,一方面,金融投资收益可成为实体企业不断扩张的重要资金来源;另一方面,金融投资虽短期盈余良好,但若影响了实业发展会出现企业“空心化”等现象,降低企业的风险抵御能力,投资者在信息不对称的情况下,无法识别长期且影响实体企业主业发展的金融化决策。分析师在拥有更多上市公司信息的前提下,可以有效提高股票价格信息含量,保护投资者和资本市场,提高资本市场运行效率(张正勇和戴泽伟,2017)。

鉴于此,本文以2010—2016年我国A股非金融类、非房地产类上市公司为研究对象,借鉴宋军和陆旸(2015)的研究思路,通过金融资产配置在总资产中的比重实现对实体企业金融化程度的量化识别,通过监督效应和压力效应,检验分析师对实体企业金融化的作用机理。并在此基础上,探讨政府补贴因素对分析师所发挥效应的调节作用。

二、文献回顾与研究假设

(一)文献回顾

已有文献从多个角度分析了实体企业金融化的动因。如部分学者基于所在国的历史环境和国情,将实体企业金融化的动因归结为:实体领域获利能力下降,金融市场的快速发展、金融创新带来的巨大收益使企业逐渐偏好进行大量短期金融化行为,金融化程度逐渐加深(Krippner,2005;陈雨露,2015;杨松令等,2019)。另一部分学者则将实体企业金融化归因于公司治理观念的改变,认为在新型商业模式下,股东价值最大化观念与股权激励计划盛行,促使高管们通过股票回购、分红等手段操纵股价以实现股东及其他利益相关者价值的最大化(Lazonick,2013)。管理者通过金融交易追逐短期盈利促使企业收入迅速膨胀,从而不断削弱向实体经济投资的热情,企业金融化程度逐渐加深(Lazonick & Osullivan,2000;Stockhammer,2004;杨松令等,2021)。此外,经济和政策环境变化也是学者们针对实体企业金融化成因研究的重点之一,研究认为,在大数据、产业跨界经营模式、“互联网+”等外部因素的影响下,企业可通过传统资源与互联网等新资源的整合,形成新的资金运作架构和金融化模式(张慕濒和诸葛恒中,2013;邓超和许志勇,2017)。目前鲜有研究从资本市场的角度来探讨基于微观视角的实体企业金融化动因,因此本文在微观视角下对实体企业金融化进行机理分析。

分析师被认为是上市公司重要的外部治理机制。其作为联结投资者与企业的纽带,既是解读企业经营状况的中介力量,又是约束企业管理者的外部监督人(Dyck et al.,2008),其同时扮演着信息使用者与信息提供者的双重角色,可在一定程度上降低投资者与企业间的信息不对称程度(Brown,2005)。但分析师如何在公司决策中发挥治理作用,国内外学者仍存在争议。部分学者认为,分析师在公司决策过程中主要发挥的是监督作用(Jensen & Meckling,1976;Matsunaga & Park,2001)。具体来说,与普通投资者相比,分析师拥有更丰富的专业知识,在长期跟踪同一家公司时,可以更敏感的捕捉到经理人的异常举动(李春涛等,2014)。此外,我国资本市场并不是十分成熟,冗余信息繁多,分析师作为信息中介比普通投资者拥有更大的信息优势。另一部分学者持有不同的观点,认为分析师在公司治理中的主要表现在其给予企业的压力作用(He & Tian,2013)。具体来说,分析师盈余预测及评级已成为现代企业中高管业绩评价的重要指标之一,若企业无法达到分析师对公司盈余的一致预期,不仅会导致不良的市场反应,还会直接影响管理者的薪酬和声誉(谢震和艾春荣,2014)。分析师在公司经营决策中的监督效应和压力效应均已取得较丰富的研究证据,学者们主要探讨了分析师对公司价值、盈余管理、创新绩效等方面的影响(徐欣和唐清泉,2010;Chen et al.,2015;李春涛等,2016)。因此本文认为,分析师的监督作用和压力作用是其发挥外部治理作用的两条重要路径。

国内外学者对实体企业金融化的研究已经有较为成熟的理论和成果,但大多从宏观层面对金融业及实体经济利润率、货币增速等对实体企业金融化的影响因素进行研究(黄群慧,2017;任羽菲,2017)。目前鲜有研究从分析师的角度探讨实体企业金融化的动因。本文借鉴已有成果,探究分析师的监督效应和压力效应在实体企业金融化过程中的作用机理,不仅有助于投资者有效识别实体企业金融化的不同动因和实际经营状况,还能进一步完善投资者与管理者的交流互动,具有一定的理论和现实意义。

(二)理论分析与研究假设

本文假设分析师是客观地对公司进行预测评估,且管理者是理性的,分析师对实体企业金融化的影响主要存在两条路径。其一,监督效应。具体来说,上市公司的过度金融化决策虽然短期可以快速获利,但长期来看可能会损害公司价值;尤其是当金融市场或房地产市场出现波动时,公司面临较大风险,股价有崩盘的可能。分析师通过长期、专业地对特定公司进行跟踪,提供详尽的分析报告和盈余预测,可在一定程度上减少投资者与上市公司间的信息不对称问题,使公司受到较强的外部监督,对管理者的机会主义行为构成约束。其二,压力效应。公司业绩是否达到分析师预测和评级是中小投资者及股东对管理层业绩考核的重要标准之一。一旦企业公布的真实经营水平低于分析师预测,就会出现股价下跌的现象(Dechow et al.,2000)。因此,管理层为了迎合分析师预测,会进行金融类资产配置以在短期提高主要经营指标,达到分析师预测水平。

综上所述,分析师的监督效应可在一定程度上快速发现并抑制管理层的过度金融化投资行为,保护投资者利益。此外,分析师的压力效应可能会使管理层基于上期是否完成分析师预测指标的考量来进行当期的金融类资产配置。因此,本文提出以下研究假设:

H1a:分析师跟踪在当期主要发挥监督效应,且分析师的监督作用越强,实体企业的金融化程度就越弱,呈负相关关系。

H1b:分析师盈余预测在滞后一期主要发挥压力效应,即实体企业在上一期对分析师预测指标的完成度越高,本期的金融化程度就越弱,呈负相关关系。

政府补贴是指政府基于政治、经济政策或特殊原因,向微观经济主体提供无偿资金转移的行为,其积极作用主要表现为:首先,政府补贴可以帮助企业缓解融资约束,降低融资成本,促进创新投入,降低经营风险,提高生产率水平(Honjo,2000;Kang & Park,2012)。其次,政府补贴有利于企业扩大投资规模,产生规模经济,提升公司业绩(王超恩,2016)。最后,政府补贴可以给投资者创造一种利好投资的信号,帮助企业贴上被政府认可的标签,获得政府补贴以外的各种资源(Besharov & Smith,2014)。因此,政府补贴被视为发挥了“扶持之手”的作用。但另一方面,政府补贴的消极作用主要表现为:由于我国市场经济尚处于发展阶段,法律法规的不健全、补贴过程的不透明、政府的目的导向不明确等问题导致政府补贴在占用大量财政支出的同时,并没有达到预期目标。首先,政府官员的政治目标最大化导致政府补贴可能更多的分配给经营业绩较差的公司,以帮助企业扭亏、保牌、配股等目的,达到监管部门的基本要求(陈晓和李静,2001;陈运森和朱松,2009);其次,经济落后地区会由于政府补贴的分配滋生寻租行为,管理者的迎合行为会导致公司生产动力降低,阻碍市场化进程(余明桂等,2010;耿强等,2011)。

综合来看,政府补贴的积极影响和消极影响会同时作用于分析师对实体企业金融化的监督效应与压力效应,存在显着的调节作用。其一,政府补贴是企业日常经营过程中的外生收入,时间、方式等不确定性大大增加了上市公司盈余表现的不确定性,这在一定程度上降低了分析师预测的精确度(Das & Levine,1998),进而削弱了其对实体企业金融化的监督效应。其二,政府补贴可以缓解企业融资约束,降低现金流压力,部分亏损企业可以从政府方面得到支持,满足监管部门的基本要求。因此,分析师对公司的市场压力会被政府补贴分摊,即实体企业的金融化动机也会相应降低。因此,本文提出以下研究假设:

H2a:政府补贴削弱了分析师对实体企业金融化的监督效应。

H2b:政府补贴缓解了分析师对实体企业金融化的压力作用。

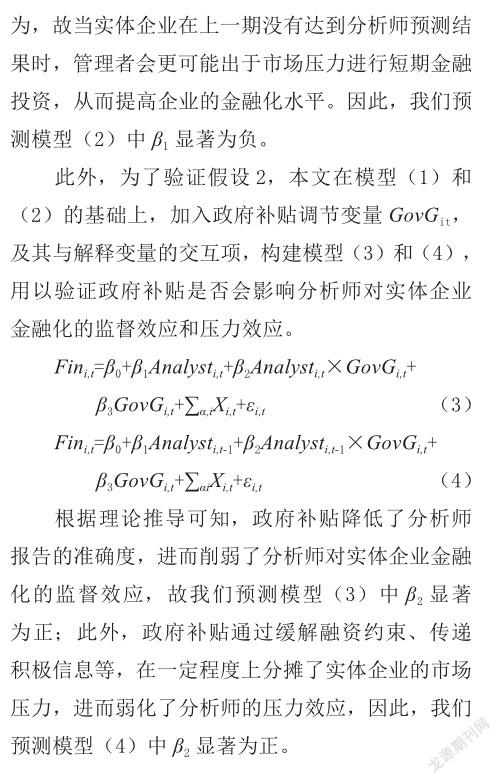

三、研究设计

(一)样本选择与数据来源

本文以实体企业为研究对象,讨论分析师对实体企业金融化的影响机理,故以2010—2016年我国非金融类、非房地产类A股上市公司为研究对象。此外,考虑到我国2007年开始执行新会计准则,规定金融类资产的计量模式由成本计量改为公允价值计量,且2008年和2009年我国实体企业受次贷危机影响较深,金融市场存在异常情况,故本文将2010年定为研究起点。同时,2017年财政部修订了三项金融工具会计准则,企业金融资产的计量由“四分类”变为“三分类”,由于口径不同,因此将2016年作为样本的时间截点。由于我国上市公司的季报和半年报不需要经过外部审计,无法保证数据的真实性,因此本文仅选择上市公司年报披露的数据。

结合研究需要,本文对原始数据做如下处理:(1)剔除样本中被ST、*ST的上市公司;(2)剔除金融行业、房地产行业上市公司;(3)剔除部分数据缺失的公司;(4)剔除没有进行金融类资产投资的公司;(5)剔除分析师没有预测的上市公司。最终筛选出10 056个公司年度观测值。此外,为了剔除异常值对回归结果的稳健性可能产生的影响,本文对主要连续变量采用Winsorize进行1%分位及99%分位的缩尾处理。本文数据由CSMAR数据库及上市公司年度报表整理所得。

(二)指标量化与变量说明

1.被解释变量:实体企业金融化

实体企业金融化是本文的主要研究对象,本文借鉴Demir(2009)、宋军和陆旸(2015)、张成思和张步昙(2016)等的研究,将实体企业金融化量化为金融资产配置之和占总资产的比重。其中,金融资产包括交易类金融资产、投资性房地产、长期金融股权投资、委托理财与信托产品四类,研究将各类金融资产加和除以总资产,形成本文实体企业金融化的量化指标。

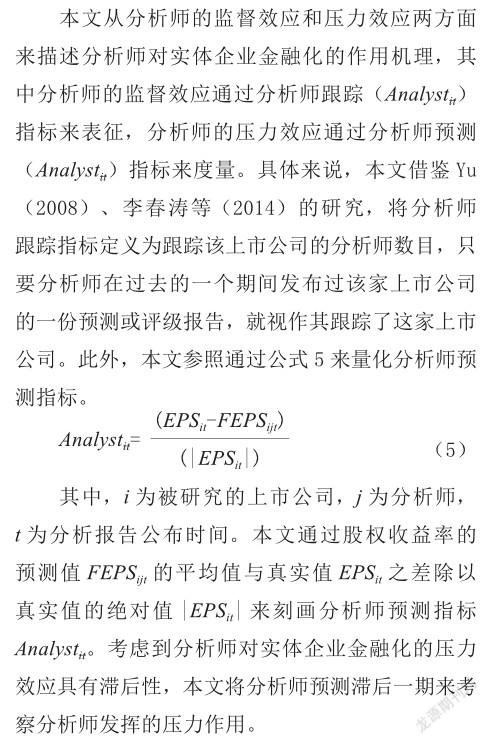

2.解释变量:分析师角色

3.调节变量:政府补贴

本文通过两个指标来度量政府补贴,其一,政府补贴连续变量(GovG),用总资产对企业公布的政府补贴数据进行标准化,减少规模差异;其二,政府补贴虚拟变量(DGovG),如果上市公司当期接受政府补贴,则记为1;否则,记为0。

4.控制变量

本文参照已有研究中可能影响实体企业金融化的因素,设计控制变量,具体包括:公司规模、资产负债率、营业收入增长率、总资产净利润率、股权集中度、企业性质等。

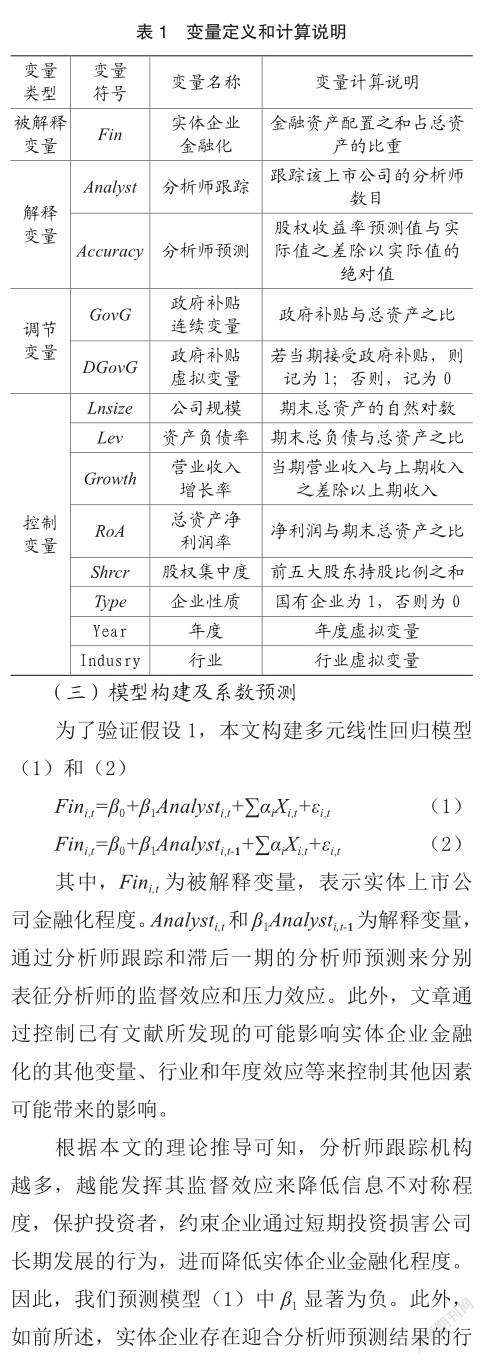

上述变量的定义和计算方法如表1所示。

四、实证分析与结果讨论

(一)描述性统计

1.实体企业金融化现状描述

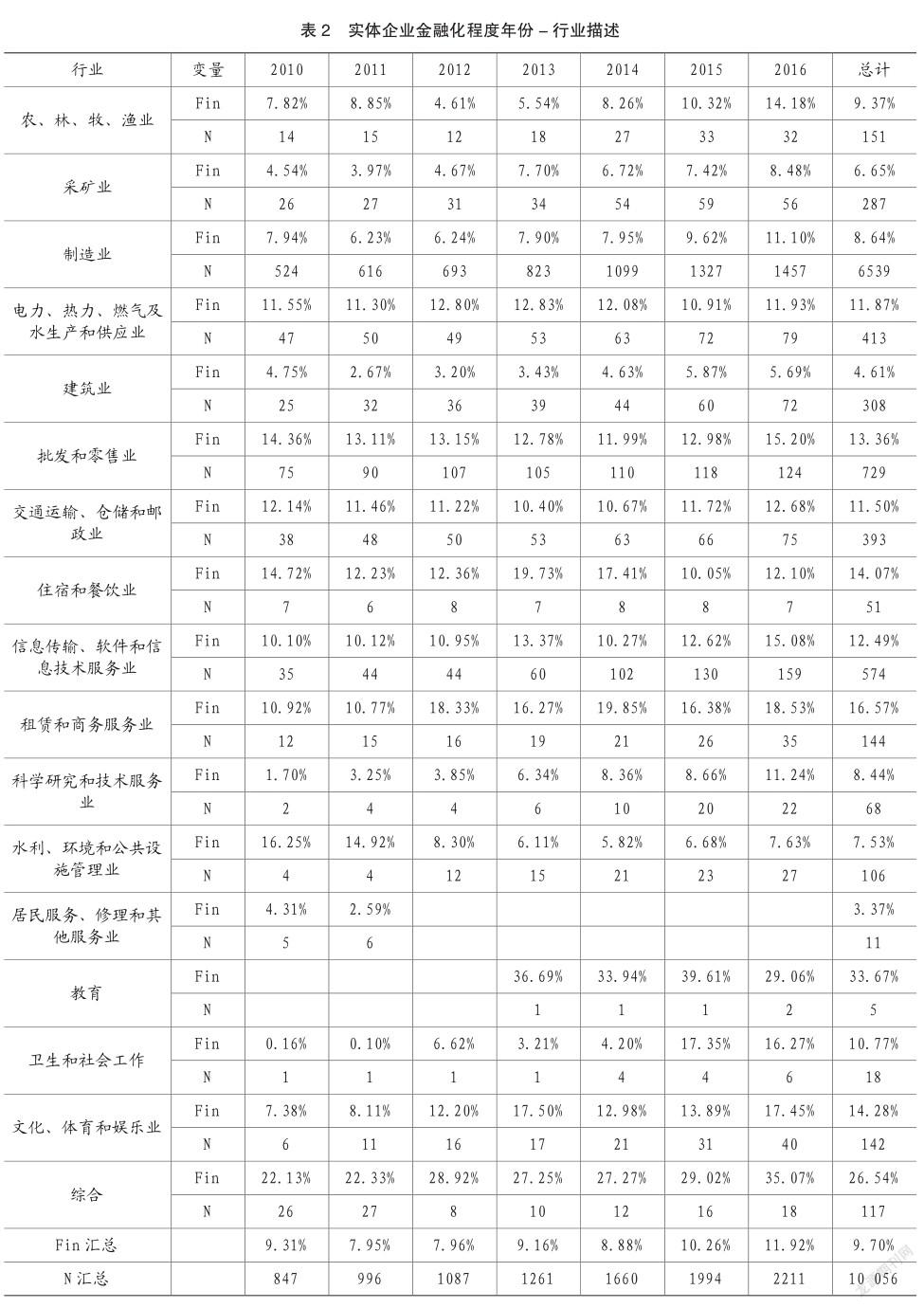

本文首先对我国近年来实体企业金融化的发展现状进行了初步描述,统计出2010—2016年我国各行业实体企业金融化的具体情况(如表2所示)。

从表2可以看出,各行业均存在不同程度的实体企业金融化现象。其中,教育业与综合业的实体企业金融化程度最深,其金融类资产占总资产的比重分别高达33.67%和26.54%,约占总资产的三分之一;且大部分行业的实体企业金融化程度均已超过10%。尽管2011—2012年期间,实体企业金融化程度有所缓解,但自2013年开始又出现转折并快速上升。此外,随着供给侧改革的不断加深,低附加值产业的利润率逐年下降;而中国资本市场的不断开放和市场规则的逐渐完善,使部分第一、第二产业呈现出金融化逐渐加速的趋势。

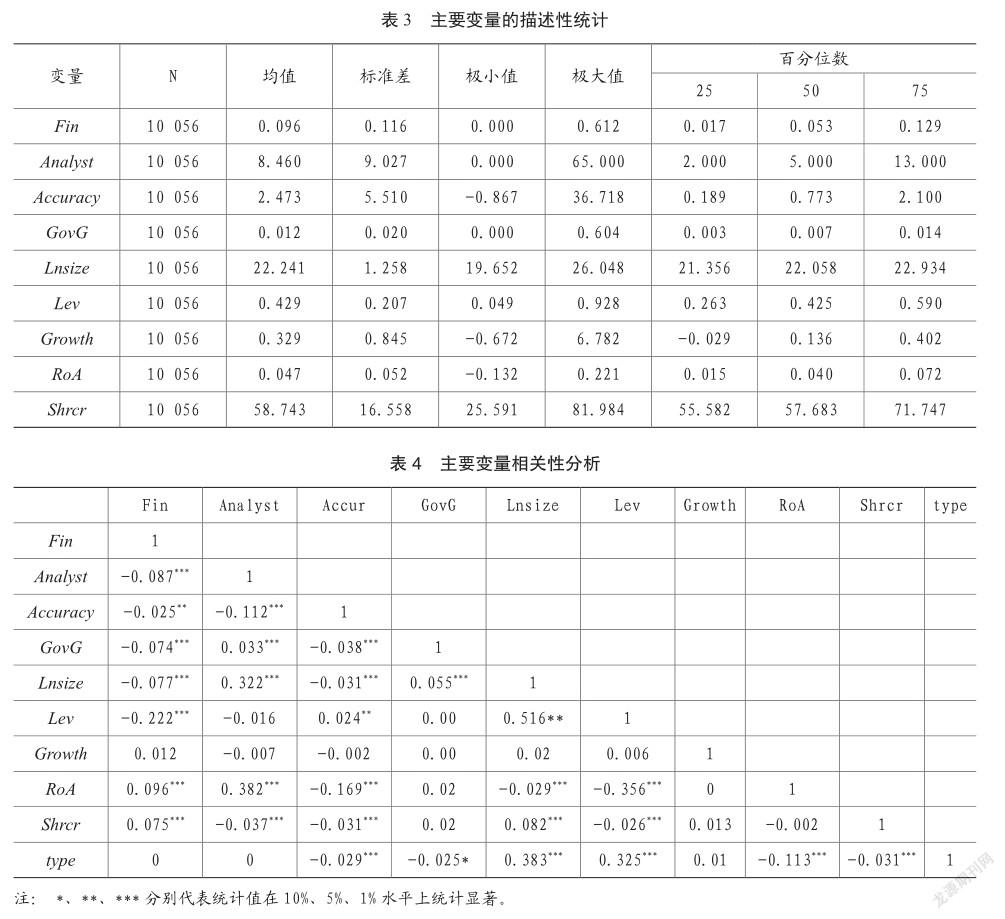

2.主要变量的统计分析

表3为本文主要变量的描述性统计分析。其中,实体企业金融化程度(Fin)均值为9.6%,表明样本公司的金融类资产占总资产比重已达到9.6%;此外,75分位为0.129,表明存在25%的实体企业金融化程度已超过12.9%。分析师跟踪(Analyst)的均值为8.46,但中位数为5,表明分析师跟蹤主要集中于少数几家公司。其他变量的均值与中位数基本相当,表明其呈现正态分布。

表4是主要变量的相关性分析,可以看出,实体企业金融化程度(Fin)与分析师跟踪(Analyst)、分析师预测(Accuracy)分别在1%和5%水平显着负相关,这与H1a,H1b保持一致。政府补贴(GovG)与分析师跟踪(Analyst)、分析师预测(Accuracy)也均在1%水平上存在显着的相关关系,说明政府补贴可能会影响到分析师跟踪和分析师预测,但是否会对实体企业金融化有影响,还需要进一步实证检验。此外,相关系数矩阵结果表明,各变量间不存在显着的多重共线性,可以进行回归分析。

表5为分析师在实体企业金融化过程中的监督效应与压力效应的独立样本T检验结果。可以看出,不论是监督效应还是压力效应,实体企业金融化的方差及均值均存在显着差异,初步证实实体企业金融化程度在分析师不同作用的影响下,存在显着的差异性。

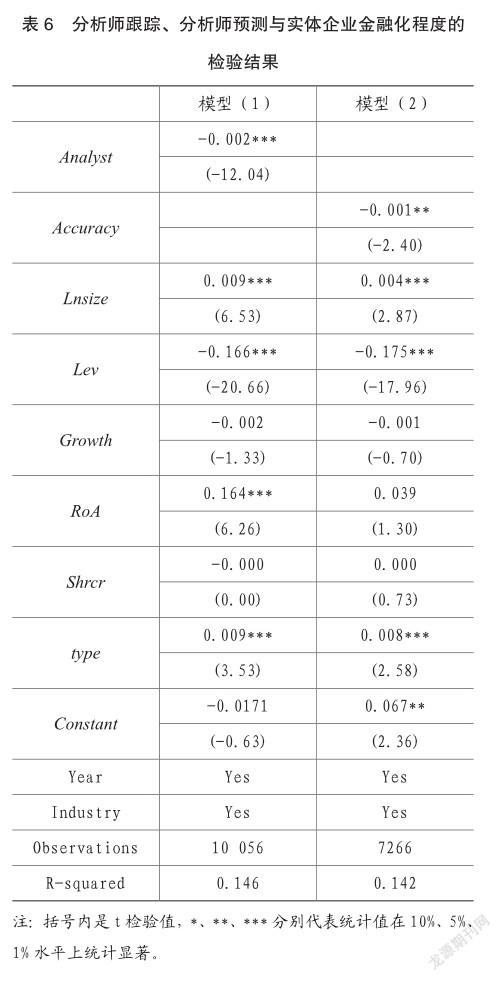

(二)实证结果

表6是研究假设1的实证结果,即分析师跟踪(Analyst)、分析师预测(Accuracy)与实体企业金融化程度的全样本回归结果。结果显示,无论是分析师跟踪,还是分析师预测变量,其检验结果均显着为负。其中,分析师跟踪(Analyst)与实体企业金融化程度在1%水平上呈显着的负相关关系,表明分析师跟踪人数越多,实体企业受到的监督效果越明显,信息不对称程度越小,对管理层的抑制作用越强,实体企业的金融化程度越低,证实了分析师通过监督作用对实体企业金融化起到的抑制效果。

分析师预测(Accuracy)与实体企业金融化程度在5%水平上呈显着的负相关关系,表明分析师的压力效应也会对实体企业金融化程度起到抑制效果,当实体企业在上一期没有达到分析师预测结果时,管理者会更可能出于市场压力进行短期金融投资,进而提高企业的金融化水平。其他控制变量与实体企业金融化程度基本显着,与已有研究成果保持一致。

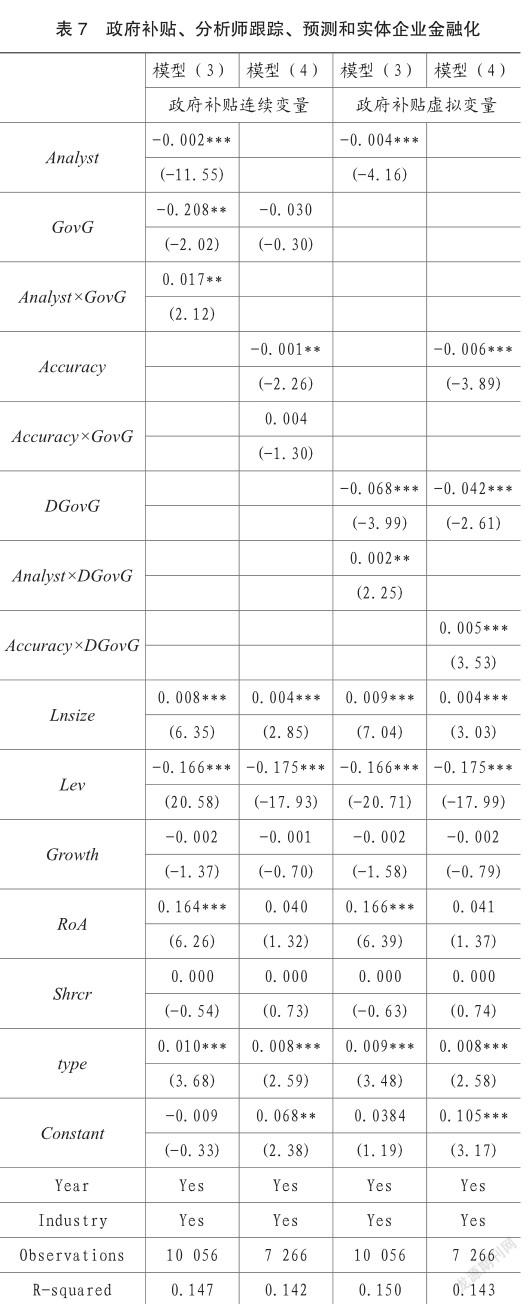

为了进一步检验政府补贴的调节作用,本文通过分析师跟踪与政府补贴的交互项(Analyst×GovG)及分析师预测与政府补贴的交互项(Accuracy×GovG)来考察政府补贴在其中扮演的角色。表7展示了假设2的全样本回归结果,结果显示,无论是政府补贴连续变量(GovG)还是虚拟变量(DGovG),其与分析师不同效应的交互项回归系数都显着为正。

具体来说,分析师跟踪(Analyst)与政府补贴连续变量(GovG)和虚拟变量(DGovG)的交互项系数显着性结果一致,均在5%的水平上显着为正。在面对更多分析师跟踪的情况下,获得政府补贴的实体企业与没有获得政府补贴的实体企业相比,企业金融化程度高出1.7%。此外,分析师预测滞后变量(Accuracy)与政府补贴虚拟变量(DGovG)的交互项系数在1%水平上显着为正,说明政府补贴可以缓解实体企业面临的分析师所代表的市场压力,进而降低其进行金融化的动机。

五、稳健性检验

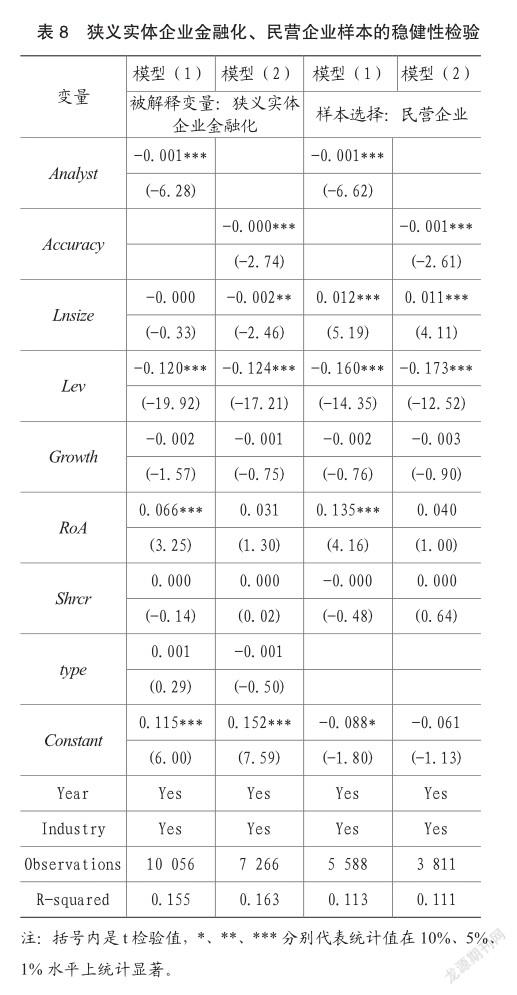

以上实证结果表明,分析师对实体企业金融化存在监督效应和压力效应两方面的影响,且政府补贴对这两种作用均存在调节作用,本文针对上述结果进行了稳健性检验。具体来说,实体企业金融化的度量可以分为狭义和广义两种。由于企业长期发展规划中可能包含长期股权投资部分,故狭义的实体企业金融化度量将上市公司长期股权投资部分从金融类资产中剔除,再用总资产进行标准化(张成思和张不昙,2016;刘贯春,2017)。基于此,本文用狭义实体企业金融化(Fin2)对分析师的监督效应和压力效应进行验证,见表8中的前两列。此外,相对于国有企业来说,民营企业对分析师的关注更为敏感,受到的监督和压力也更为明显,因此,本文将民营企业作为独立样本进行检验,检验结果见表8中的后两列。

以上结果显示,无论是将被解释变量换为狭义的实体企业金融化程度(Fin2),还是将样本选择限定为民营企业,分析师跟踪(Analyst)和分析师预测(Accuracy)的回归系数都在1%的水平上显着为负。该结果进一步证实了分析师对实体企业金融化的监督作用和压力作用,保证了前文结论的稳健性。

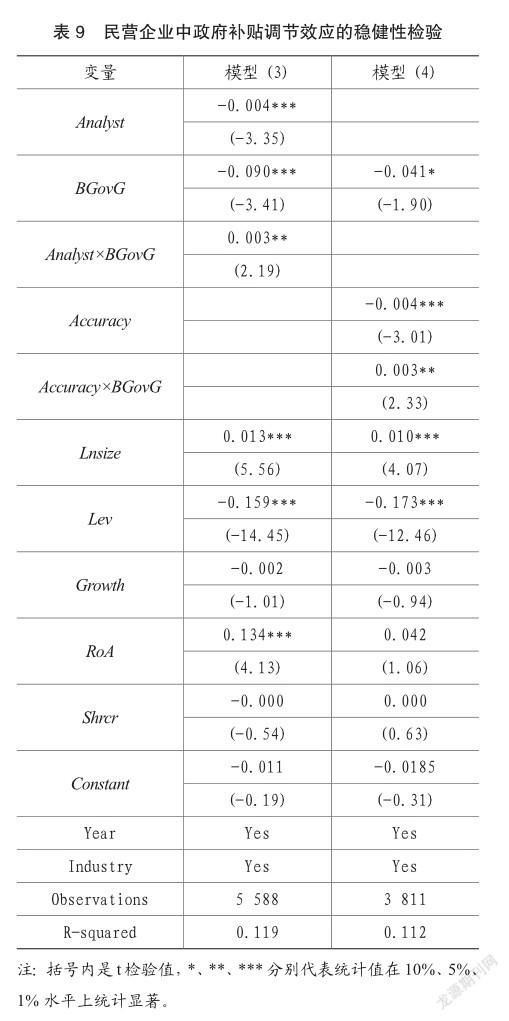

此外,本文将样本限定在民营企业,进一步考察了政府补贴在民营企业中对分析师的监督作用和压力作用的影响,检验结果如表9所示,结果依然支持政府补贴会削弱分析师的监督作用和压力作用,从而降低实体企业金融化程度。

六、研究结论与启示

本文基于微观视角,以2010—2016年我国非金融类、非房地产类A股上市公司为研究对象,实证检验了分析师在实体企业金融化过程中的作用,及政府补贴在其中所扮演的角色。理论分析和实证结果表明,分析师对实体企业金融化的影响存在两种效应:监督效应和压力效应。其一,分析师跟踪可在当期通过改善信息不对称现象发挥监督作用,进而降低实体企业金融化程度。其二,分析师盈余预测可在滞后期给企业带来市场压力,若企业无法达到分析师盈余预测,会通过金融化决策快速提高业绩水平,以缓解股价下跌等市场压力。此外,上述检验结果会受到政府补贴的调节作用,政府补贴一方面会扭曲市场信息传递,导致分析师无法做出准确判断,降低其对实体企业金融化的监督作用;另一方面,政府补贴可以缓解融资约束,对没有达到分析师盈余预测的公司而言更相当于是“雪中送炭”,可在一定程度上缓解市场压力,进而降低实体企业进行金融化的动机。

本文的政策意义主要表现在:第一,规范金融产品投资,引导金融资本有效服务实体企业,防止金融业、房地产业对实体企业的过度掠夺;第二,建立健全政府补贴长效机制,有效激励地方政府对政府补贴的合理运用,规范与扶持上市公司发展。

主要参考文献:

[1]张正勇,戴泽伟.财务透明度、市场化进程与企业社会责任报告鉴证效[J].管理科学,2017,30(02):132-147.

[2]宋军,陆旸.非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据[J].金融研究,2015(06):111-127.

[3]陈雨露.重建宏观经济学的“金融支柱”[J].国际金融研究,2015(06):3-11.

[4]杨松令,牛登云,刘亭立,王志华.实体企业金融化、分析师关注与内部创新驱动力[J].管理科学,2019,32(02): 3-18.

[5]Krippner G R.The Financialization of the American Economy.Socio-Economic Review,2005, 3(2):173-208.

[6]Lazonick W.Financialization of the U.S. Corporation:What has been Lost,and How it can be Regained.Seattle University Law Review, 2013,36(1).857-896.

[7]Lazonick W,Osullivan M. Maximizing Shareholder Value:A New Ideology for Corporate Governance. Economy and Society, 2000, 29(1): 11-36.

[8]Stockhammer E.Financialisation and The Slowdown of Accumulation.Cambridge Journal of Economics, 2004, 28(5):719-741.

[9]杨松令,牛登云,刘亭立,王志华.行为金融视角下投资者情绪对实体企业金融化的影响研究[J].管理评论,2021,33(06):3-15.

[10]张慕濒,诸葛恒中.全球化背景下中国经济的金融化:涵义与实证检验.世界经济与政治论坛,2013(01):122-138.

[11]邓超,许志勇.民营企业金融化发展路径与风险防范[J].理论探讨,2017(05):109-113.

[12]Dyck I J,Volchkova N,Zingales L,et al.The Corporate Governance Role of the Media: Evidence from Russia.Journal of Finance,2008, 63(3):1093-1135.

[13]李晓玲,刘中燕,任宇.分析师关注对上市公司盈余管理的影响[J].江淮论坛,2012(06):63-68+75.

[14]Brown L D.A Temporal Analysis of Quarterly Earnings Thresholds: Propensities and Valuation Consequences.Accounting Review,2005,80(2):423-440.

[15]Jensen M C, Meckling W H. Theory of the Firm: Managerial Behavior, Agency Cost and Ownership Structure. Journal of Financial Economics, 1976, 3(4), 305–360

[16]Matsunaga S R, Park C W. The Effect of Missing a Quarterly Earnings Benchmark on the CEO’s Annual Bonus. Accounting Review, 2001, 76(3):313-332.

[17]李春涛,宋敏,张璇.分析师跟踪与企业盈余管理——来自中国上市公司的证据[J].金融研究,2014(07):124-139.

[18]He J, Tian X. The Dark Side of Analyst Coverage: The Case of Innovation . Social Science Electronic Publishing, 2013, 109(3):856-878.

[19]谢震,艾春荣.分析师关注与公司研发投入:基于中国创业板公司的分析[J].财经研究,2014,40(02):108-119.

[20]徐欣,唐清泉.财务分析师跟踪与企业R&D活动——来自中国证券市场的研究[J].金融研究,2010(12):173-189.

[21]Chen T, Harford J, Lin C. Do Analysts Matter for Governance Evidence from Natural Experiments. Journal of Financial Economics, 2015, 115(2):383-410.

[22]李春涛,赵一,徐欣,李青原.按下葫芦浮起瓢:分析师跟踪与盈余管理途径选择[J].金融研究,2016(04):144-157.

[23]黄群慧.论新时期中国实体经济的发展[J].中国工业经济,2017(09):5-24.

[24]任羽菲.经济“脱实向虚”的流动性风险——基于货币增速剪刀差与资产价格相互作用的分析[J].财经研究,2017,43(10):31-42.

[25]Dechow P M, Hutton A P, Sloan R G. The Relation between Analysts’ Forecasts of Long-Term Earnings Growth and Stock Price Performance Following Equity Offerings. Contemporary Accounting Research, 2000, 17(1):1-32.

[26]Honjo Y. Business failure of new firms: an empirical analysis using a multiplicative hazards model. International Journal of Industrial Organization, 2000, 18(4):557-574.

[27]Kang K N, Park H. Influence of Government R&D Support and Inter-Firm Collaborations On Innovation in Korean Biotechnology SMEs. Technovation, 2012, 32(1):68-78.

[28]王超恩.政府补贴与股价崩盘风险[J].财经论丛,2016(08):12-20.

[29]Besharov M L, Smith W K. Multiple Institutional Logics in Organizations: Explaining Their Varied Nature and Implications. Academy of Management Review, 2014, 39(3):364-381.

[30]陈晓,李静.地方政府财政行为在提升上市公司业绩中的作用探析[J].会计研究,2001(12):20-28+64.

[31]陈运森,朱松.政治关系、制度环境与上市公司资本投资[J].财经研究,2009,35(12):27-39.

[32]余明桂,回雅甫,潘红波.政治联系、寻租与地方政府财政补贴有效性[J].经济研究,2010,45(03):65-77.

[33]耿强,江飞涛,傅坦.政策性补贴、产能过剩与中国的经济波动——引入产能利用率RBC模型的实证检验[J].中国工业经济,2011(05):27-36.

[34]Das S, Levine C B, Sivaramakrishnan K. Earnings Predictability and Bias in Analysts’ Earnings Forecasts. Accounting Review, 1998, 73(2):277-294.

[35]Demir F. Financial Liberalization, Private Investment and Portfolio Choice: Financialization of Real Sectors in Emerging Markets . Journal of Development Economics, 2009, 88(2):314-324.

[36]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016,51(12):32-46.

[37]Yu F. Analyst Coverage and Earnings Management. Journal of Financial & Quantitative Analysis, 2008, 88(2):589-627.

[38]谭松涛,甘顺利,阚铄.媒体报道能够降低分析师预测偏差吗 [J].金融研究,2015(05):192-206.

[39]刘贯春.金融资产配置与企业研发创新:“挤出”还是“挤入”[J].统计研究,2017,34(07):49-61.