吴英丽

[摘 要] 国际实践表明,系统性金融风险不仅危及金融稳定,更会给宏观经济和社会财富造成重大损失。我国正处于转轨阶段,考虑到在国际金融危机带来的外部风险输入和我国转轨阶段自身的结构性和周期性问题双重刺激的背景下,我国实体经济与金融体系面临的风险正在逐步增大并逐步显现。如果我们能对股票市场的风险进行识别,然后采取相应的措施,就可能降低危机发生的可能性和它带来的损失。构建能够监控股市相关风险、及时准确评估系统性金融风险的预警模型已成为一项重要而紧迫的任务。文章根据国内外最新研究和实践,从五个层面考察了导致股市风险的风险因素,并利用Python构建机器学习模型,对中国股市的风险识别和预警进行了实证研究。

[关键词] 股票市场;风险因素;机器学习模型;风险预警

中图分类号: D262 文献标识码:A 文章编号:1674-1722(2021)21-0025-03

全球经济金融一体化使全球金融市场的大环境变得更灵活、更多样,同样也使各国金融市场相互间越来越紧密地联系在了一起,从而使金融风险的传染性更强、波及面更广、影响更深。通过对金融危机的研究和分析,可以发现股票市场是金融风险传递的一个重要媒介[1]。

从理论上讲,股市的变化应该同步于宏观经济变化,但实际上并非如此,股票交易往往能显示出人们对未来经济发展的预期,所以股价的变化往往发生在实体经济发展变化之前。由此可见,如果我们可以事先预测并掌握未来经济的大致走势,并采取有效的措施,就可以降低金融危机发生的可能性和它带来的损失。中国股票市场已经发展了30多年,也经历了艰难曲折的过程,现在的整个行业环境已经发生了翻天覆地的变化,识别股市系统性风险也显得尤为重要。

股市系统性风险是危及金融体系和实体经济的一种重要风险[2]。股市系统性金融风险的概念早已有之,系统性风险的概念最初与银行挤兑和货币危机联系在一起。2008年,全球金融危机使系统性风险再次成为学界关注的热点。2008年全球金融危机是由美国房地产泡沫和金融衍生工具杠杆所引发的次贷危机,波及全球,规模空前。与传统次贷危机不同,此次危机将银行、房地产行业、保险公司、对冲基金和消费者等社会经济主体连成了一个经济利益共同体,共同承担风险因素,使次贷危机迅速演化成全球金融危机,这也是全球经济金融一体化带来的不利的一面。此次危机不仅在产业之间相互危害,还在国与国之间传染。2008年的次贷危机所引起的国际范围的金融危机迅速地从美国蔓延到世界各地,我国的股票市场也深受其影响,以至于长期处于低迷状态。美国次贷危机事件的发生,警告了全世界金融体的监管问题,必须结合实际情况加强对金融监管体制,才能避免这一类实践的发生[3]。

近年来,国际经济金融形势的不确定性显着增加,在危机持续影响和经济面临严峻挑战的背景下,防控金融风险、保障金融安全应当受到长期重视。2017年,我国中央经济工作会议明确指出,要高度重视金融风险的防控,提高和完善监管能力,避免系统性金融风险的发生。党的十九大报告也强调,要改革金融体制,完善金融监管体系,守住不发生系统性金融风险的底线。因此,识别金融风险信号,对防范化解金融风险有重要意义。

在以往的研究中,预警模型普遍用到的是logit-probit模型。由于它是一种线性模型,对于现实生活中的很多非线性问题,它是不能解释的[5]。所以文章选取机器学习模型作为预警模型,选择LSTM模型进行预警研究。

一、相关模型与方法

文章构建基于LSTM模型的股市危机预警模型检验投资者情绪和宏观经济对为期半年内股票市场,并采用CMAX法进行危机事件识别。

(一)危机识别

股市危机,是指股票市场的指数突然发生大幅度下降。首先计算下降指数,当下降指数小于时,则判定当期为危机时刻。再选出此阶段初始值为1的时刻,然后将其前118天对应的时期的因变量I设置为1,其余为0。

(二)LSTM网络

LSTM网络属于递归神经网络(RNNs)家族,旨在学习长期和短期依赖关系,主要是为了解决长序列训练过程中的梯度消失和梯度爆炸问题。简单来说,就是相比普通的RNN,LSTM能够在更长的序列中有更好的表现。LSTM网络作为一种深度学习模型,目前广泛应用于金融领域。

LSTM网络通过隐藏的状态向量保持了对任意长度序列数据的低处理能力,同时通过引入所谓的存储单元增强了长距离依赖的学习能力。

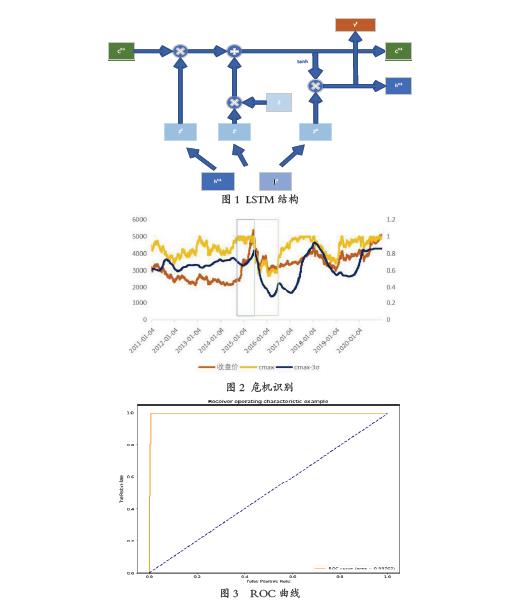

LSTM网络内部主要有三个阶段,如图1所示。

1.忘记阶段。这个阶段主要是对上一个节点传进来的输入进行选择性忘记。具体来说是将计算得到的Zf作为忘记门控,来控制上一个状态的Ct-1哪些需要留、哪些需要忘。

2.选择记忆阶段。这个阶段将这个阶段的输入有选择性地进行“记忆”,主要是对输入的Xt进行选择记忆。当前的输入内容由前面计算得到的Z表示。而选择的门控信号则是由Zi来进行控制。

将上面两步得到的结果相加,即可得到传输给下一个状态的Ct。3.输出阶段。这个阶段将决定哪些将会被当成当前状态的输出,主要是通过Z0来进行控制的。并且还要对上一阶段得到的C0进行放缩(通过一个tanh激活函数进行变化)。对于LSTM网络的每一个结构,新的候补状态Z与LSTM的三个阶段,也称三个门:遗忘门Zf、更新门Zi和输出门Zo的关系如下。

二、数据的选取

文章通过对股票市场内部指标、宏观经济指标、投资者行为指标、大宗商品指标和国外市场股票市场指标的分析,共选取了15个预警指标进行建模。最终,市盈率作为代理股票市场内部的指标;M2同比增长率作为宏观经济的代理指标;消费者满意指数作为投资者行为指标体系指标;代理指标作为大宗商品选择原油价格指标;标普500作为国外股票市场指数指标。以上指标的相关数据都从wind数据库获取,如表1所示。

三、实证分析

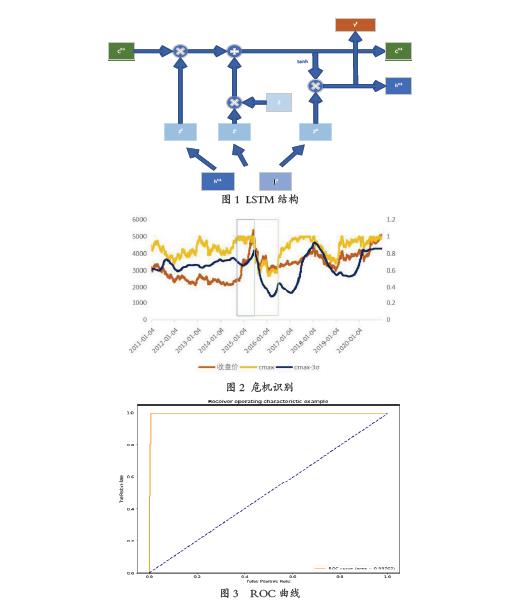

首先,我们进行危机识别。分析判断2011年到2020年间发生了两次股市危机。一次是2015年6月,另一次是2018年2月,如图2所示。

接下来,我们进行模型预测分析。将2011年1月4日到2020年1月23日的数据按照8∶2的比例切分为训练集和测试集。先用训练集训练初始的LSTM模型,从而得到最优参数,然后再用测试集验证模型的准确性。我们所使用的评估模型准确性的指标包括:召回率、准确率、F-1分数和ROC曲线。ROC曲线如图3所示。召回率、准确率、F1分数如表2所示。

根据模型的预测结果可以看出来,我们选取的预警指标让机器学习模型的准确率达到了97%,是一个较高的准确率,这将为我们投资人提供一个较为准确的结构。

四、结语

文章从多方面选取股市危机预警指标,通过指标筛选最终确定了每个市场有效的代理指标。在选择预警模型时,我们通过调研发现机器学习比统计学模型更具有预警意义。因为机器学习模型更能反映非线性的问题。通过实证我们也可以看出,首先用CMAX方法进行危机识别是非常准确的,它准确识别出了2015年的中国股市动荡危机和2018年由中美贸易战所引发的股市危机,具有很强的识别性能。接下来又从五个市场中选取最具有代表性的代理预警指标放入到机器学习中进行预测,最后发现LSTM的预警效果非常好,准确率已经达到97%。可为今后的投资者提供了一个较为准确的预警体系。

参考文献:

[1] 杨翰方,王祎帆,王有鑫.中国输入性金融风险:测算、影响因素与来源[J].数量经济技术经济研究,2020,37(07):113-133.

[2] 宫晓莉,熊熊,张维.我国金融机构系统性风险度量与外溢效应研究[J].管理世界,2020,36(08):65-83.

[3] 郭峰 . 两次“危机”对经济金融的影响 [J]. 中国金融,2020(21):87-89.

[4]唐旭,张伟. 论建立中国金融危机预警系统[J].经济学动态,2002(06):7-12.

[5]陶玲,朱迎.系统性金融风险的监测和度量——基于中国金融体系的研究[J].金融研究,2016(06):18-36.