王旭霞

摘要:本文基于非线性MS(K)-AR(P)模型、DY模型等和运用2009-2018年中国金融市场投资银行的年度数据对投资银行稳健性进行了研究,研究结果表明净资产收益率等财务指标对投资银行的稳健性有显着的正向影响,并且本文还运用了分位数回归方法以及不同估计方法2sls、1iml、gmm进行了稳健性检验,均再次验证了研究结论,表明回归结果具有有效性以及稳健性。

关键词:投资银行 金融市场 非线性MS(K)-AR(P)模型 稳健性检验

一、引言

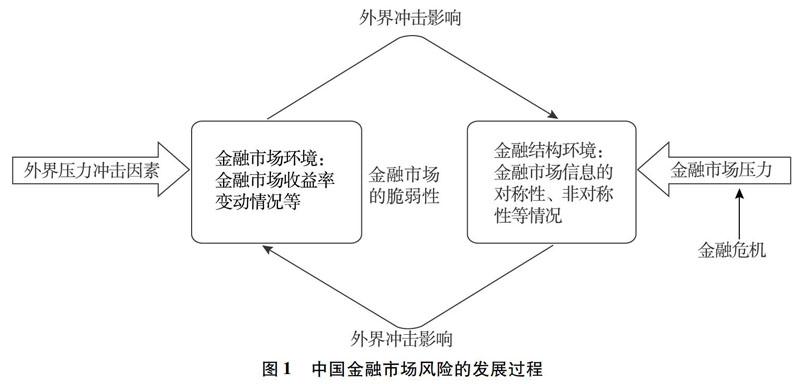

在中国金融市场的运行中,投资银行在金融市场风险防控方面扮演着重要的作用,投资银行的稳健性会给金融市场缓解一定的外界金融冲击压力。其中,中国金融市场风险的发展过程一般如图1.在图1中可以清晰地了解到金融市场风险的出现一般是由投资银行等外界压力冲击因素造成的,在高强度的外界冲击压力作用下,脆弱的金融环境必将会影响金融市场的发展,投资银行的稳健性也必将会给金融市场的发展带来一定的正面影响,从而减少外界因素对金融市场的发展造成一定的压力冲突,减少影响金融市场发展的信息传导,进而促进金融市场的发展以及金融环境未来的发展趋势。

目前金融市场的发展主要是集中在金融市场发展状况的研究,而对金融市场中金融风险稳健性的发展研究较少,这也就要求需要不断探究金融市场稳健性的形成过程,以及影响金融市场发展的情况,以此来促进金融市场的良好健康发展。故在本文研究中主要是运用金融市场上投资银行的财务数据作为主要的研究变量,以此来反映中国金融市场的发展情况。在中国金融市场的发展过程中,投资银行的发展对其具有很重要的影响作用,不仅从金融市场角度影响中国金融市场的发展,而且在信息传播方面也占据着一定的影响作用。故本文以中国金融市场上投资银行的年度数据为研究对象,重点研讨中国金融市场的发展状况,进而反映中国金融市场未来的发展趋势,以此促进其高质量健康发展。

二、理论分析与假设

在金融市场上银行的流动性风险主要是受银行非利息收入的影响,故Gallo等(1996)从银行中非利息收入对银行的流动性进行了研究,研究结果表明银行的非利息收入不仅能提高银行收入,也能降低银行在发展过程中的稳健性。Levine(2007)基于研究银行非利息收入的影响外,从银行的中间业务角度出发,探讨了中间业务与银行代理成本之间的关系,研究结果表明银行间的中间业务会增加其代理成本,进而影响银行的收入,从而影响流动性,抑制银行发展。Brunnermeier等(2013)从流动性错配的指数分析方法来重点研究了银行间的流动性需求与来源比匹配的情况。基于对稳健性的度量方法,Bai等(2017)采用门限回归的方法实证验证了银行非利息收入对银行稳健性的影响。

周亮等(2019)运用2007-2018年我国银行、外汇等行业数据研究了我国金融市场的发展状态,研究表明金融市场面临着一定的金融市场风险压力,并且信息呈现一定的非对称性。王维国等(2016)采用MSIH-VAR模型探究金融市场上货币、银行对金融市场资本发展的影响,研究表明货币危机以及银行危机对中国金融市场的风险发展划分基本上与中国的实际情况相吻合,这也就表明了中国金融市场经济的发展是为实体经济发展服务的,金融市场的发展离不开实体经济的支持。从广义预测方差分解角度出发,王有鑫等(2019)研究发现1997-2015年人民币与其他货币之间呈现双向的溢出变化关系,这也就表明了中国金融市场在这近20年间的人民币发展得到了提高,中国的国际地位得到了显着增强。特别是在沪港通方面的发展有了很大的提高,徐晓光等(2017)研究发现沪港通开放前,中国金融市场的信息溢出效应较高,而在沪港通开放以后,材料等金融市场的第二产业信息发展溢出效应得到了增强。刘晓星等(2011)在结合EVT-Copula模型与CoVaR模型特点的基础上,重点探究了美国市场金融发展风险的溢出效应,通过研究模型实证结果表明美国股票金融市场的发展风险情况对中国、日本等国家的金融市场均呈现强烈的风险溢出效应,这也就表明了金融市场的发展与国际金融市场的发展是相一致的。周爱民等(2017)基于GARCH时变模型与Copula-CoVaR模型的基础,探究了中国金融市场与中国香港股票市场之间的关系,研究指出同一类型的金融产品在不同市场所表现出来的风险溢出是不一样的,这也表明了中国金融市场应当根据自身的发展情况,因地制宜地发展创新,只有这样才能实现中国金融市场的发展。熊正德等(2015)运用多元BEKK-GARCH(1.1)模型与小波多分辨分析模型相结合的方法来探究了中国金融市场上国内外汇市场与金融股票市场之间的波动性关系,研究结果不仅表现出外汇市场和金融市场存在显着的波动性溢出效应,并且当外汇与股票处于不同的交易时间段所表现出来的波动性也具有差异性。李成等(2010)从四元VAR(6)-BEKK-GARCH(1.1)模型的角度探讨了我国金融市场的发展情况,其中主要是以股票、债券、外汇、货币市场为出发点进行金融研究,研究结果表明了中国的金融市场具有很强的聚类效应以及溢出效应的持续性,为了平衡好中国主要金融市场的发展就需要不断创新优化市场结构。

李绍芳等(2018)基于金融市场发展的溢出效应以及尾部风险的发展角度,采用2007-2017年上市金融机构的数据,探究了中国金融体系的发展具有周期性变化趋势,同时也研究表明在中国金融市场的发展过程中中小金融机构的发展也会在一定程度上影响整体金融市场的发展壮大。谢平等(2010)研究发现金融市场具有系统性风险等特点,并且还重点梳理了中国金融市场在金融危机以后的发展,这对中国金融市场未来的发展奠定了一定的理论基础。周开国等(2011)从资产组合理论的角度出发,探究我国商业银行在收入结构多元化方面对银行风险变化的影响,采用14家商业银行的12年面板数据进行分析,研究结果再次验证了银行收入结构多元化会对银行风险的发展造成影响。隋建立等(2018)从银行、股票等各大市场的发展角度研究中国金融市场风险的变化趋势以及在不同的时间段处于不同的区制状态。刘志洋等(2015)以中国上市的商业银行为出发点,研究实证结果表明商业银行的贷款承诺越多对中国金融市场的风险贡献率也就越低,这也就表明了商业银行的发展可以用流动性资产来降低对金融系统发展的风险,并且商业银行的发展也可以从后期存款角度来降低金融市场风险。黄哲等(2018)从2007-2016年上市商业银行的季度数据为出发点,采用门限面板回归的方法探究流动性对商业银行风险的情况,研究结果表明这16家上市商业银行的非利息收入可以在一定程度上降低稳健性,同时研究结果也表明了不同规模的商业银行对金融市场的影响程度具有一定的差异性,故在管制上市商业银行的发展过程中也应当采取合适的方式来解决具体的问题,进而拉动金融市场的持续健康发展。梁琪等(2015)基于多维信息溢出视角,利用1994-2013年全球17个国家的风险传导机制进行了探究。李政等(2016)基于网络分析法并运用金融机构微观数据探究了影子业务是影响金融机构发展的主要因素。