摘 要:受政策支持、投资偏好和市场机制等多方面因素共同影响,近年来中国ABS市场萎缩但绿色ABS迅速增长。虽然中国绿色ABS发展迅速,但仍然存在绿色认定标准差异、绿色产业信用水平较低、绿色ABS透明度较差、投资者缺乏绿色投资理念和基础资产风险识别与定价尚不成熟等问题和挑战。本文基于定性和定量分析,总结了中国市场绿色ABS的认定标准和产品特征,归纳了绿色ABS的核心优势和风险关注,基于面板数据和渐进双重差分模型实证分析绿色贴标的经济效益和环境效益,进一步分析绿色REITs和绿色ABS的差异,最后提出中国绿色ABS的未来展望和评级建议。

关键词:绿色ABS;产品特征;核心优势;环境效益;经济效益

作者简介:张义斌,对外经济贸易大学金融学硕士、清华大学管理学硕士,现就职于中证鹏元资信评估股份有限公司,研究方向为多层次资本市场、绿色金融、ESG等。

一、中国ABS市场萎缩但绿色ABS迅速增长

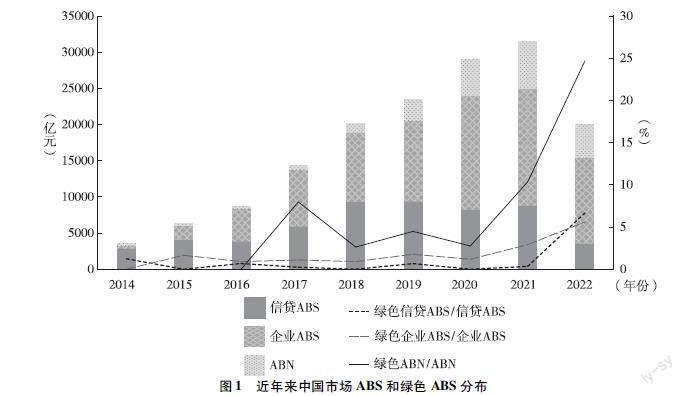

资产支持证券(Asset-Backed Securities,ABS)市场是指发行人通过证券化方式将资产转化为证券,再通过发行ABS产品的方式融资的市场。ABS市场的发行规模是市场活跃度的重要指标,也是反映市场发展趋势的重要指标。值得注意的是,近年来中国ABS市场发行规模呈下行趋势,2022年中国ABS市场发行规模为2005391亿元,同比下降3621%,然而绿色ABS发行规模却迅速增长。绿色ABS是绿色债券的重要组成部分,相较于其他绿色债券,绿色ABS可以分离主体和资产的信用评级,并且具有降低企业融资门槛和融资成本的优势。2022 年,国内共发行122 单绿色ABS 产品,规模达210479 亿元,较上年大幅增长7058%,占全部ABS规模的比例为1050%,较上年增长647个百分点,无论是绝对规模还是相对规模均有较大幅度增长。分结构来看,绿色ABN(Asset-Backed Medium-term Notes,资产支持票据)和绿色企业ABS发行规模占比较大,绿色信贷ABS占比较小,主要系中国绿色ABS的基础资产分布集中度较高且多为政府补贴款所致(图1)。

二、“双碳”目标助力中国绿色ABS市场蓬勃发展

中国最早于2020年9月在第七十五届联合国

大会上正式提出“2030碳达峰和2060碳中和”远景目标,相关战略部署逐步实施。各市场机构对中国实现“双碳”目标所需要的资金规模进行了测算。例如,清华大学气候变化与可持续发展研究院测算得出2020—2050年总投资需求约为17438万亿元。在“双碳”目标的引领下,中国出现了ABS市场发行规模下行但绿色ABS发行规模迅速增长的背离现象,具体原因如下:

首先是政策支持。中国政府大力推进绿色金融发展,出台了一系列支持绿色ABS发展的政策。例如,2016年,中国人民银行、中国证监会、原中国保监会、国家发展改革委联合发布《关于支持绿色债券市场健康发展的指导意见》,明确支持绿色ABS发展,为市场提供了政策支持;2021年,中国人民银行、国家发展改革委、中国证监会联合发布《绿色债券支持项目目录(2021年版)》,为中国绿色债券发展提供了稳定框架和灵活空间;2022年,绿色债券标准委员会发布《中国绿色债券原则》,为规模逾万亿元的中国绿色债券市场制定统一标准。

其次是投资偏好。随着社会对可持续发展理念的重视,近年来越来越多的投资者开始注重ESG投资。绿色ABS作为绿色金融产品体系的重要构成,具有较强的环保和社会责任属性,投资人通过绿色ABS产品可以直接投资于清洁能源、节能环保等领域的低碳基础设施,践行ESG投资理念(表1)。

最后是市场机制。绿色ABS市场较好的市场机制有效吸引投资者和发行人。一方面,发行绿色ABS产品需要符合一定的环保标准和评级要求,这有利于保证产品的质量和可持续性,从而提高投资者的信心;另一方面,良好的市场机制能够促进发行人更加注重环保和社会责任,从而推动企业可持续发展。

三、中国市场绿色ABS的认定标准和产品特征

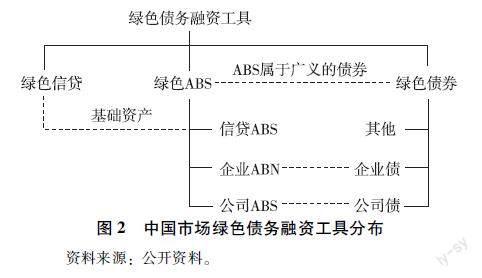

2022年12月,上海证券交易所发布《资产支持证券挂牌条件确认规则适用指引第4号——特定品种资产支持证券》。根据最新审核要求,绿色ABS的认定需要满足以下三点之一:基础资产要求100%(替换之前70%的规定)属于绿色产业领域,即基础资产全部以绿色项目所产生的收入作为收益支持;转让基础资产所获得的资金要求100%(替换之前70%的规定)用于绿色产业领域,包括绿色项目的建设、运营、收购、补充项目配套营运资金或者偿还绿色项目的有息债务;原始权益人的主营业务属于绿色产业领域(绿色产业领域营收占比超过50%)。目前中国绿色ABS的定义正向国际标准看齐,有利于吸引国外成熟的ESG投资者进入国内债券市场,并提高中国在国际绿色产业领域的竞争地位(图2)。

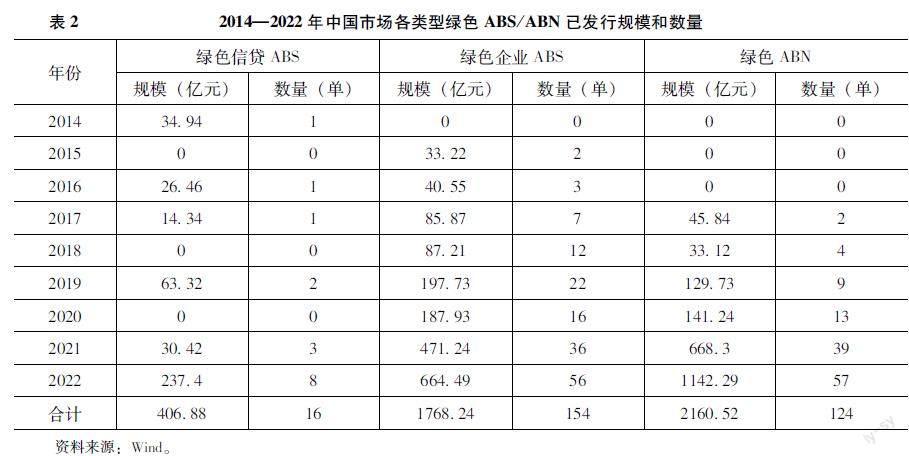

绿色债务融资工具包含绿色信贷、绿色ABS和绿色债券,从广义的视角来看,绿色ABS也可以被看作绿色债券的重要组成。如表2所示,截至2022年12月31日,中国全市场共有318单绿色ABS,其中未发行24单,已发行294单,规模合计433564亿元。分产品类型来看,交易商协会主管的绿色ABN发行124单,规模为216052亿元,占比为4983%,证监会主管的绿色企业ABS发行154单,规模为176824亿元,占比为4078%,原银保监会主管的绿色信贷ABS发行16单,规模为40688亿元,占比为938%。相较而言,绿色信贷ABS近些年发展较慢,主要系企业信贷类基础资产存在集中度较高的问题暂停发行所致,未来绿色领域RMBS、车贷ABS和小微贷款ABS等零售债权类ABS可能为绿色信贷ABS的发展提供新动能。

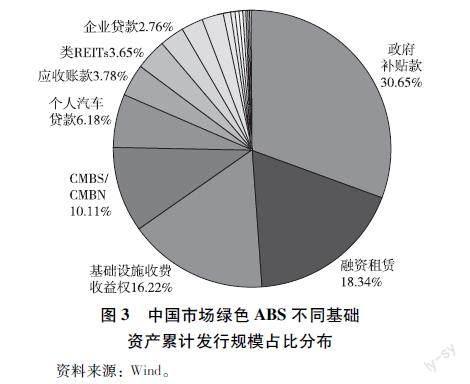

基础资产方面,中国已发行绿色ABS的基础资产种类丰富,既包括基础设施收费收益权等收益权类资产,也包括融资租赁、个人汽车贷款、应收账款、企业贷款等债权类资产。相较于欧美等发达市场,我国基础资产分布集中度较高,主要是各类债权类资产。在各类基础资产中,受政策波动影响较大的政府补贴款占比高达3065%,而发达市场发行的绿色ABS基础资产主要是分散且稳定的绿色信贷(图3)。

债项级别方面,2016—2022年中国市场绿色ABS的债项评级主要是AAA级别,说明债项质量整体水平较高,债项级别种类也逐年增多,先后有AA+、AA和A+级别出现,说明随着ESG投资理念的广泛普及,投资者对于绿色ABS产品具有更高的风险偏好,有利于扩大绿色产业项目的种类和数量,满足不同信用等级和不同细分行业发行人的融资需求。

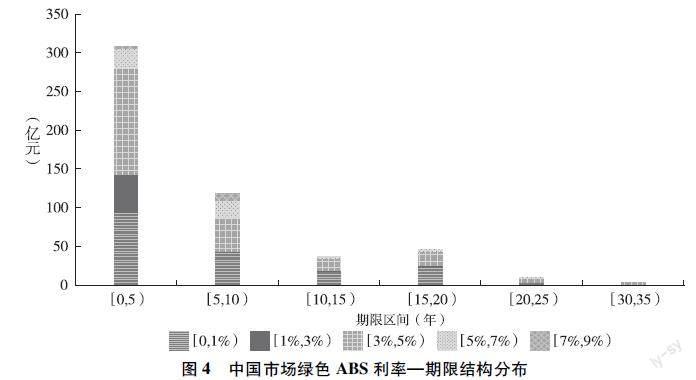

利率—期限结构方面,截至2022年12月31日,中国市场发行的绿色ABS有超过一半的数量期限在5年以内,在各期限区间中占比最大,表明绿色ABS产品融资期限跨度较大但发行人更偏好中短期。利率分布多在\[3%,5%)和\[0,1%),融资成本在5%以内的绿色ABS数量占据绝大多数,在同级别、同期限ABS产品中信用利差相对较小,说明投资者对于绿色ABS的风险溢价相较于普通ABS的要求较低。动态来看,随着债券期限的延长,各利率区间产品数量均逐年下滑,利率分布的多样性变弱(图4)。

绿色认证机构方面,2016年以来,国内绿色ABS认证机构种类和数量逐渐增多,大部分为债券评级机构或其附属机构。其中,联合资信和中诚信市占率较大,因为评级机构在绿色ABS的评估方面透明度相对更高,更易于被投资人接纳和参考。相较于国外成熟的绿色ABS评估认证机构,国内市场在发展初期可以由咨询公司、评级公司、认证公司等多类机构参与绿色ABS的评估认定工作,各类机构的认定方法和评估等级不具备横向可比性。认证机构的多样性和认证标准的差异性也使得部分经国内认定的绿色ABS不能被气候债券倡议组织(The Climate Bonds Initiative,CBI)纳入全球绿色ABS的统计。

四、绿色ABS的核心优势和风险关注

随着全球ESG投资理念和影响不断扩大,绿色产业的融资需求也在持续增长。中国自上而下形成了日益成熟的绿色经济和绿色金融政策框架,绿色资产证券化的潜力将被持续激发。绿色ABS作为一种创新的债务融资工具,具有诸多裨益,随着相关政策的持续落地,将来会发挥更大的作用。

(1)降低发行人融资成本。当证券化贴上“绿色”标签,可以使绿色ABS的发行利率明显小于债券市场同级别的债券发行利率,也可能低于同等条件下的银行信贷利率,这对于需要大额长期资产支出的低碳项目非常重要,可以节省大量的融资成本。投资人通过绿色ABS产品可以直接投资于清洁能源、节能环保等领域的低碳基础设施,践行ESG投资理念,降低清洁能源的生产成本,促进可持续发展。

(2)降低发行人融资门槛。绿色项目一般具有稳定持续的未来现金流,具有优质的基础资产,适合以资产证券化方式进行融资,但部分发行人可能因为成立时间、财务和经营指标等约束,不能通过资本市场公开融资或者融资成本较高。绿色ABS可以根据绿色项目本身的风险而定,不受发行人资质的影响。

(3)优化发行人的财务报表。绿色ABS发行人将基础资产打包出售给特殊目的载体(Special Purpose Vehicle,SPV),根据会计准则,转移或者终止确认该金融资产,可以实现资产真实出表,降低企业的杠杆比率,从而优化公司财务报表。

(4)减少投资人期限错配的风险。绿色ABS的投资人部分是具有养老金业务的保险公司,保险公司的负债端一般期限较长,而绿色ABS可以根据市场的需求灵活修改到期日,并在ABS计划的有效期内用新的基础资产进行补充替换,满足险资等金融机构对于资产和负债期限匹配的需求,减少投资人期限错配的风险。

(5)重组基础资产,降低集中风险。如果项目规模较小、评级较低,可以将小型项目的贷款打包以满足发行绿色ABS的规模要求和信用门槛,降低单项资产或者单个行业的集中风险,形成相对稳定的现金流。对于投资者而言,通过筛选多元化的基础资产池(地理位置、借款人类型、资产类型等),可以有效地避免集中违约风险。

虽然企业发行绿色ABS兼具经济效益和环境效益,具有较大的理论和现实意义,但是目前国内市场处于成长期的早期阶段,在很多方面仍然存在一些问题。

(1)底层资产的现金流稳定性较弱。一方面,部分绿色ABS,如污染防治、生态修复等,受政府税收优惠、财政补贴等因素影响较大,政策的不确定性导致基础资产现金流具有较大的波动风险;另一方面,绿色ABS的券端期限多为3~5年,而募投资金一般规模较大且投资周期较长,如风电、水电等清洁能源发电项目,这些项目前期需要投入大量资金,且项目收益短期不明显,资产端和证券端可能存在期限错配的问题,所以对于具有较高公益性、政策性的绿色ABS,需要重点关注政府补助等相关支持政策的可持续性以及底层资产回款的稳定性。

(2)环境风险容易转化为隐性信用风险。绿色ABS发行时至少满足主体绿、资产绿和投向绿三者之一的条件,所以自然环境的不确定性会对绿色ABS产生较大的影响。如果绿色ABS债项评级较低,环境风险会进一步影响企业信用风险,因为高污染企业的环保标准在逐渐增强,相关设备更新和改造力度加大,企业的环保成本将大幅上升,加剧了发行人财务表现和自由现金流的波动风险,所以对于高污染行业或项目涉及的环境风险,要持续关注环境风险向隐性信用风险转变的可能性。

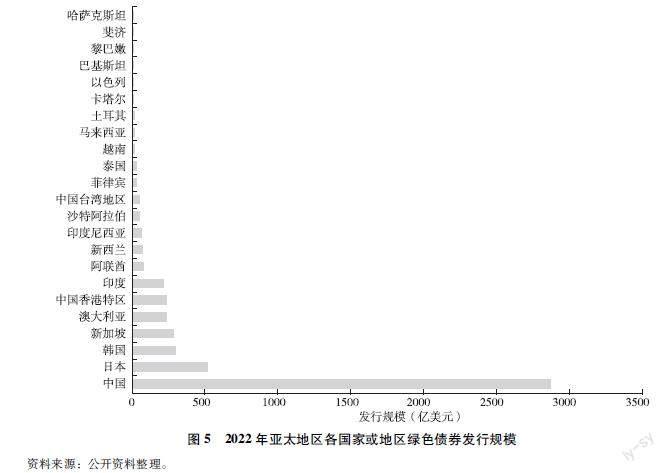

(3)政策窗口期的绿色泡沫风险。近些年,得益于自上而下的政策扶持,绿色贴标债券发展趋势迅猛。以2022年亚太地区绿色债券发行规模来看,绿色概念兴起较早的日本、澳大利亚和新加坡等国家,绿色技术与基础设施也较完善,但在绿色债券发行规模上却远远落后于中国(图5)。相较之下,中国绿色债券市场由于前期认定与审核门槛较低、财政补贴力度较大和市场机制不健全等因素可能存在一定泡沫风险。所以为了吸引国外成熟的ESG投资者,

高质量发展中国绿色ABS产品,应警惕政策窗口期的绿色泡沫风险。

五、绿色贴标债券的经济效益和环境效益

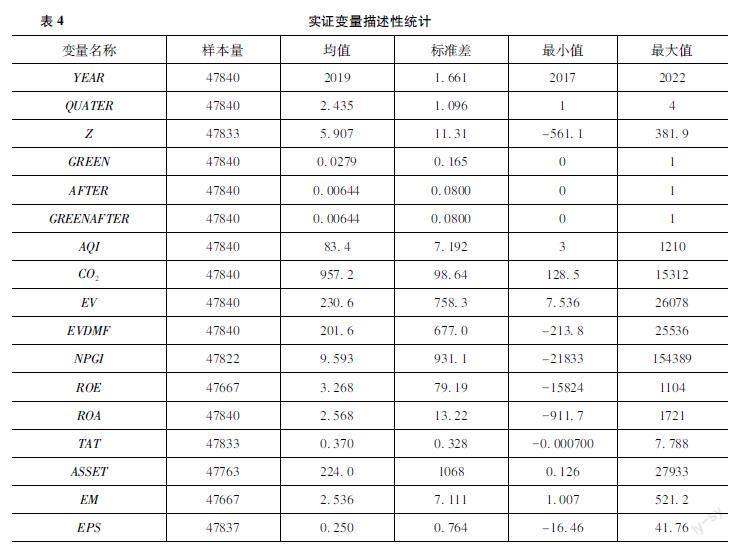

截至2022年年末,在中国市场发行绿色ABS的企业样本中,上市公司仅为11家,剔除港股、金融和地产行业公司后,仅剩余4家A股上市公司,证券简称分别为东方雨虹、金风科技、中国电建和三峡能源,样本数量较少。考虑到上市公司发行绿色ABS和绿色债券的环境效益和经济效益是一致的,所以实证部分将扩大样本数量,使用发行绿色债券的上市公司作为研究样本,探讨绿色贴标债券的发行对于上市公司经济效益(企业价值、企业绩效)和所在地环境效益的影响。

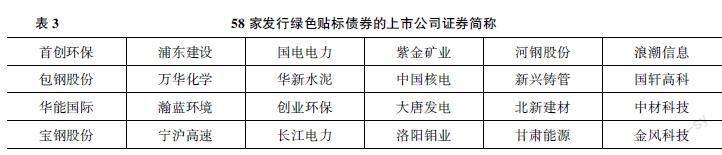

本文选取2017年1月至2022年9月共23个季度的企业层级季度面板数据,考虑到绿色债券的发行人基本分布于采矿业、制造业、建筑业、交通运输业、水利业和电力业6个证监会门类行业,选取上述6个行业的上市公司,以便于处理组和控制组可以有效匹配。另外,剔除2017年1月1日之后上市的企业、ST类企业。在样本选取和筛选后,剩余2080家上市公司,其中58家发行绿色贴标债券的企业作为处理组,其余为控制组(表3)。

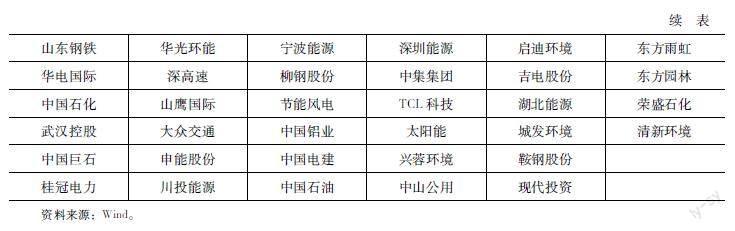

1变量选择方面

本文选取总资产ASSET、总资产净利率ROA、权益乘数EM、总资产周转率TAT、净利润/营业总收入NPGI、营业收入/总资产OIGA、风险预警指标Z、资产负债率TDR、每股收益EPS、应收账款周转率RTR作为控制变量。被解释变量为企业价值(含货币资金)EV、企业价值(不含货币资金)EVDMF、净资产收益率ROE、当地二氧化碳排放量CO2、当地空气质量指数AQI。解释变量为是否发行绿色债券的虚拟变量GREEN,如果样本期内企业具有发行绿色债券的记录则赋值为1,否则为0;AFTER为政策时间虚拟变量,对于处理组,若企业在某时刻已经发行绿色债券,则后续时序均赋值为1,否则为0,控制组均为0,以及双重差分处理变量GREENAFTER,即交乘项(表4)。

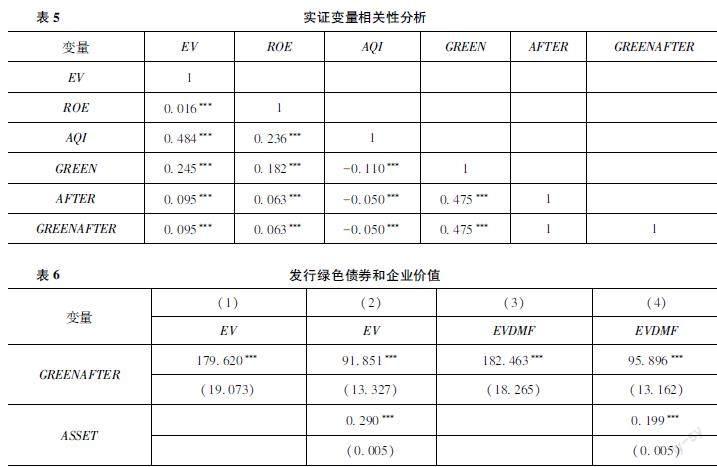

2变量相关性方面

解释变量GREEN、AFTER和GREENAFTER均和被解释变量EV、ROE在1%的水平上显着正相关,和AQI在1%的水平上显着负相关。初步说明企业发行绿色债券(含绿色ABS)有利于提升企业价值、提高企业绩效和改善当地环境效益(表5)。

考虑到各企业发行绿色债券的时间点存在差异,如果实证模型加入GREEN变量或AFTER变量,可能会存在多重共线性问题,参照Beck 等(2010)的设定,控制个体和时间效应,建立本文关于政策时点不一致的渐进双重差分模型。

Yit=β0+β1*GREENAFTER+β2*Controls+Fixed effects+εit

假设1:上市公司发行绿色债券会显着提升企业价值

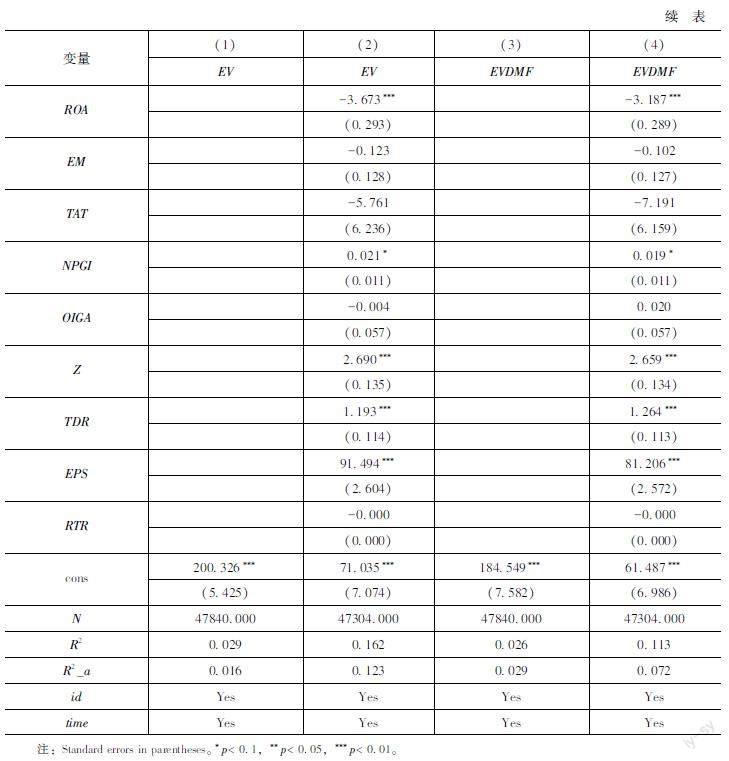

模型(1)、(2)、(3)、(4)均采取个体和时间双向固定的面板模型,从回归结果来看,无论是否加入控制变量、被解释变量为EV或EVDMF,绿色债券发行的处理变量GREENAFTER的回归系数均显着为正,即上市公司发行绿色债券会显着提升企业价值(表6)。

假设2:上市公司发行绿色债券会显着提高企业绩效和改善当地环境效益

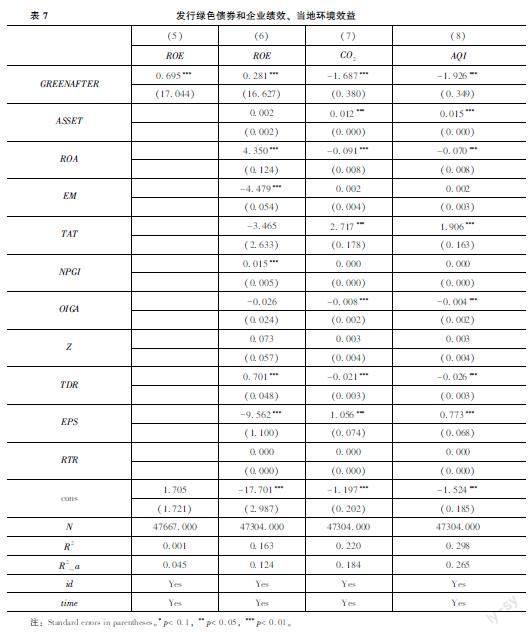

模型(5)、(6)、(7)、(8)均采用个体和时间双向固定的面板模型,从模型(5)和(6)实证结果可以看出,无论是否加入控制变量,绿色债券发行的处理变量GREENAFTER的回归系数均显着为正,即上市公司发行绿色债券会显着改善企业绩效。从模型(7)和(8)实证结果可以看出,被解释变量无论是CO2或AQI,绿色债券发行的处理变量GREENAFTER的回归系数均显着为负,即上市公司发行绿色债券会通过减少当地二氧化碳排放量和优化当地空气质量持续改善当地环境效益(表7)。

六、绿色REITs和绿色ABS比较分析

目前中国市场发行的绿色REITs(Real Estate Investment Trust,不动产投资信托基金)基本上采用“公募基金+绿色ABS”的双层结构,虽然绿色REITs和绿色ABS都是绿色金融产品体系的重要组成,但是两者在很多方面存在较大的差异。

产品结构方面,绿色REITs是一种不动产投资信托基金,而绿色ABS属于证券化产品,是股权或者债券凭证,特别是公募绿色REITs架构下,绿色ABS相当于公募基金持有的底层资产。在收益分配方面,绿色REITs的收益主要来自租金收入和资本增值,投资者通过持有REITs股票获得分红,而绿色ABS的收益主要来自项目的现金流和资本增值,投资者通过持有ABS证券获得利息和本金回报。在投资对象方面,绿色REITs主要投资于房地产、基础设施等绿色建筑物,而绿色ABS则主要投资于可再生能源、能效等项目符合环保标准的资产。在风险因素方面,绿色REITs的风险主要来自房地产市场的波动和环保标准的变化,而绿色ABS的风险主要来自基础资产质量和市场流动性。在资产流动性方面,绿色REITs常常采用公募形式,可以在证券交易所上市交易,因此具有较高的资产流动性,而绿色ABS通常是私募证券,流动性相对较低。在作用效果方面,绿色REITs可以实现资产上市,进而打通绿色项目的资金链,帮助投资者完全退出,而绿色ABS只能实现资产出表并优化财务数据,实现阶段性退出。在监管要求方面,绿色REITs需要遵守证券市场的监管要求,如披露财务信息、定期报告等,而绿色ABS主要关注项目信息、风险提示等(表8)。

虽然投资者可以通过绿色ABS直接参与基础设施建设领域,但是绿色REITs的投资门槛相对较低且投资更为分散。中国市场公募绿色REITs的投资门槛一般在100~1000元,可以使更多的投资者分享绿色发展带来的政策红利,而绿色ABS的投资门槛相对较高,一般单笔认购不低于100万元。另外,绿色公募REITs募集的20%的资金可投资于高收益债、高等级债和利率债等品种,分散风险并提高收益。

七、国内绿色ABS的展望和评级建议

近年来,得益于绿色ABS市场监管和服务的完善,以及国际合作的日益紧密和频繁,绿色ABS发行种类和数量显着增长。虽然中国绿色ABS市场取得了快速发展,但是仍然面临着绿色认定标准差异、绿色产业信用水平较低、绿色ABS透明度较差、投资者缺乏绿色投资理念和基础资产风险识别与定价尚不成熟等问题和挑战。为此,特提出以下建议。

第一,统一绿色标准认定。中国和国际上绿色认定标准存在一定的差异,这意味着发行人如果在不同的资本市场发行债券,需要因地制宜采取不同的策略,增加了企业的发行成本,并且不易于对国际投资者产生吸引力。即使是国内债券市场,由于分业监管的现实,不同的监管机构可能会制定不同的标准,这会给国内企业发行绿色ABS造成一定的困扰。例如,根据国家发展改革委发布的《绿色债券发行指引》的规定,其允许企业使用不超过50%的债券募集资金用于偿还银行贷款和补充营运资金,而中国人民银行的指导意见则不允许这种做法。未来监管机构应该加强和国际绿色标准制定组织之间的沟通,不断更新《绿色债券支持项目目录》,争取实现绿色认定标准的国际化。

第二,增强绿色产业项目的信用水平。虽然中国具有万亿元级别的绿色金融市场且发展迅速,但是一些资产难以被识别为能够提供稳定现金流的优质资产,不能作为基础资产进行证券化,即使勉强进行证券化,也缺乏对社会资本的吸引力。目前中国政府部门和金融机构推出了很多支持绿色信贷和债券的激励政策,但是这些政策主要用于支持规模较大、技术成熟且信用等级较高的绿色产业项目,一些创新型的绿色中小产业项目仍然难以获得政策激励和融资支持。未来中国政府部门和金融机构应该开发更多支持绿色技术的投融资产品,对绿色产品、技术和资产提供认证、贴标和评估服务,更好地支持中小绿色创新项目。

第三,提高绿色ABS的透明度。透明度是投资者评价绿色资质的一个重要标准,如果债券发行人披露的指标不一致,将使投资者难以对单个债券项目进行时间上的纵向比较或者对不同债券进行横向比较。各个国家都面临绿色债券信息披露不一致的问题,增加信息披露的透明度可以帮助国际投资人在不同国情、中外绿色定义存在差异、绿色产业市场定价机制不完善的基本现实下减少信息不对称,进而降低风险溢价。目前中国的监管机构对于绿色债券的相关信息采取鼓励披露的政策,并不是强制性要求,也未对不同基础资产类型的披露口径和一致性等情况提出建议。在绿色ABS发行以及存续期,根据统一的要求对环境效益和经济效益进行信息披露是提高绿色ABS透明度的有效方法。

第四,提高资产风险识别与定价能力。目前中国绿色ABS产品的基础资产种类复杂,且主要是稳定性较差的政府补贴款,相较而言,欧美等发达市场主要是绿色不动产信贷ABS,资产种类简单,风险识别与定价机制比较成熟。据不完全统计,目前国内绿色产业主要依赖银行信贷等间接融资,占比约为95%,直接融资渠道相对受限,而欧美等发达市场的绿色产业间接融资占比约为45%,中国通过绿色ABS或绿色REITs等融资工具的不断创新和发展有望优化绿色产业的融资格局,实现资金链和产业链的有效匹配,资产风险识别和定价能力至关重要。

第五,增强投资人的ESG理念。尽管目前人们对于ESG理念的认识与日俱增,但是仍然有不少机构和个人投资者对于气候变化风险的敏感度较低。近年来,中国绿色项目的发展主要依赖于自上而下政策的强有力支持,相较而言,发达国家的绿色理念是由投资人自下而上的需求所推动。目前中国市场的绿色债券投资者对于ESG理念的真正内涵认识得还不清楚,投资决策并不会积极考虑绿色产业项目以及这些项目所带来的减缓和适应气候变化的影响。在中国绿色债券的投资者中,绝大部分都是银行类金融机构,投资机构种类单一且个人投资者数量较少。未来需要持续加大投资者在环境效益和社会责任等方面的意识,社会相关各方要加大宣传力度,引导机构和个人投资者综合考虑金融产品的环境效益和经济效益,有利于实现“双碳”目标和可持续发展。

评级方法方面,目前国内绿色ABS还处在起步阶段,需要重点考虑绿色资产的可续性评估、质量控制、风险评估和披露要求等方面,建立相应的评估模型和指标体系,确保评级结果的可比性、实用性、准确性和可靠性。

首先是绿色资产的可持续性评估。评级机构需要对绿色资产的可持续性进行评估,包括资产的环保性、可再生性、能源效率等方面。这需要评级机构建立相应的评估模型和指标体系,以确保评级结果的可比性和实用性。

其次是绿色资产的质量控制。评级机构需要对绿色资产的质量进行控制,包括资产的来源、采购、使用、维护等方面。评级机构需要建立相应的监管机制和检查流程,以确保绿色资产的质量符合评级标准。

再次是绿色资产的风险评估。评级机构需要对绿色资产的风险进行评估,包括市场风险、信用风险、流动性风险等方面。评级机构需要建立相应的风险评估模型和指标体系,以确保评级结果的准确性和可靠性。

最后是绿色资产的披露要求。评级机构需要对绿色资产的披露要求进行规定,包括资产的基本信息、质量信息、风险信息等方面。评级机构需要建立相应的披露标准和流程,以确保投资者能够获得充分的信息。

参考文献

[1]BECK T, LEVINE R,LEVKOV A Big bad banks? The winners and losers from bank deregulation in the United States[J]. The Journal of Finance, 2010, 65(5): 1637-1667

[2]夏慧慧绿色资产证券化信用增级的困境与突破探究[J].西南金融,2019 (6):13-20

[3]郑春丽,罗传建发行绿色债券对上市公司经济效益的影响——基于双重差分模型的分析[J].武汉金融,2020 (10):38-44

[4]翁志超,郑青绿色资产支持证券发展及其定价研究——基于期权调整利差法的分析[J].价格理论与实践,2021 (1):132-135

[5]叶文辉,李嘉绿色资产证券化的路径、挑战与改进措施——以光伏发电资产证券化为例[J].金融纵横,2020(1):92-100

[6]王婕妤绿色资产证券化的特征、模式与建议[J].金融纵横,2019 (11):83-88

Insights and Prospects of Chinas Green ABS Market

—Based on the Perspective of Economic and Environmental Benefits

ZHANG Yibin

(China Securities Pengyuan Credit Rating Co, Ltd,Beijing 100000,China)

Abstract:Affected by various factors such as policy support, investment preferences, and market mechanisms, the Chinese ABS market has shrunk in recent years, but green ABS has grown rapidly Although Chinas green ABS has developed rapidly in recent years, there are still some problems and challenges, such as the difference in green identification standards, the low credit level of green industry, the poor transparency of green ABS, the lack of Eco-investing ideas for investors, and the immature risk identification and pricing of basic assets ;Based on qualitative and quantitative analysis, this paper summarizes the identification criteria and product characteristics of green ABS in the Chinese market, summarizes the core advantages and risk concerns of green ABS, empirically analyzes the economic and environmental benefits of green labeling based on Panel data and progressive double difference model, further analyzes the differences between green REITs and green ABS, and finally puts forward the future outlook and rating suggestions for Chinas green ABS

Keywords:Green ABS; Product Features; Core Advantages; Environmental Benefits; Economic Benefits