张俊鸣

“十一”前最后一个交易日,沪深两市日成交金额跌破万亿元水平,结束了持续近50个交易日的连续破万亿水平。长假归来之后,虽然A股的日成交偶有破万亿,但大部分交易日成交均低于这一水平,即使是在本周的反弹过程中也难有起色。未来A股会不会出现缩量创新高的“量价背离”走势?对许多资深投资者来说,指数在震荡上行两年之后出现这一技术特征,往往意味着末升段的来临。虽然现在市场相比以前已经有了很大变化,但近期市场有所降温、赚钱不易也是许多投资者的共同感受。如何保住胜利果实,避免年末“晚节不保”,正是市场参与各方的重要课题。

从“巨量滞涨”到“缩量回撤”市场节奏已变

7~9月份A股日成交连续超万亿,和2015年牛市顶峰十分接近,不少市场人士也预期持续巨量之后A股将迎来向上突破,但市场走势却不如预期,上证指数上攻到3723点、距离年内高点3731点仅有一步之遥的时候便戛然而止,深成指则走势更弱,呈现一种无方向感的“向右突破”。为何A股会在一片乐观期待中,演变成“巨量滞涨”的格局?其中一方面可以用市场扩容来解释,过去十年A股的流通市值增长超过三倍,而同期沪深300指数仅上涨不到一倍,且这一“剪刀差”还在随着IPO、再融资及限售股解禁而不断扩大中,意味着同样的上涨幅度需要更多的资金支持,同样的万亿资金推动市场上涨的幅度也不如从前;另一方面,日成交万亿在过去数年里已经属于不低的水平,即使推动指数上行的动能不如以往,但也存在较强的推动力。实际效果不如预期,只能说明真实介入的增量资金相对日益庞大的市场依然比较有限,刨除扩容因素,也和此前市场关注的量化基金“高抛低吸”存在一定的关系。

而在“巨量滞涨”之后,A股迎来一波“缩量回撤”,这也使得指数迟迟无法向上。以“双碳”为代表的周期股,在前期大涨之后出现快速回落,资金撤离迹象明显;公认市场热钱最活跃的次新股,也出现大面积高开低走,破发现象悄然出现。从2019年试点注册制发行的科创板、创业板新股中,有大约15%的股票现价复权之后低于发行价,而近期破发的速度也有加快之势。除了大盘股中国电信在“绿鞋机制”护航结束后快速破发之外,不少小盘股也在上市不久之后成为破发一族,如尤安设计、山水比德、星华反光、匠心家居等,其中不乏估值合理甚至较低的品种,通达信软件编制的次新股指数(880529)也在近期创下年内新低,显示市场活跃资金正在退潮。

边打边撤,“量价背离”如温水煮青蛙

“缩量回撤”伴随着市场热点的降温和“炒新”难以为继,未来A股是否有望重回万亿成交?笔者认为,在今年剩下的交易时段中,要重现三季度连续日成交破万亿的难度较大,其中最关键的原因在于流动性收缩的预期。除了本身年末资金面趋紧的季节性因素之外,美国通胀抬头引发市场对美联储年内收紧银根的预期增强也是重要原因。本周,2046年到期的30年期国债——16国债19出现高位多重顶的向下破位,在某种程度上反映市场对中期流动性收紧的预期。虽然国债逆回购、银行间同业拆借利率、余额宝等货币基金收益率尚未明显走高,但未来会不会出现传导效应,仍是值得关注的重点。

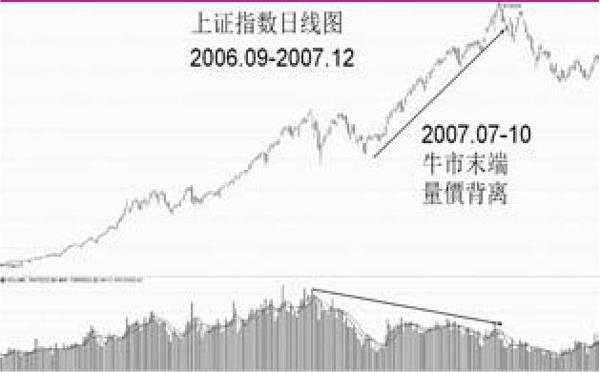

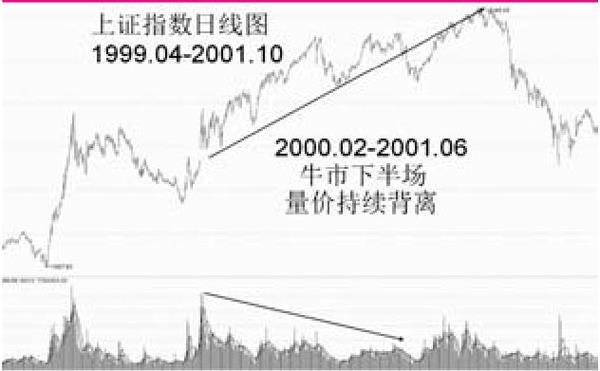

由于传导需要时间,而目前A股也存在银行股等一批估值较低的品种,而这些低估值品种的权重也较大,未来极有可能出现指数缩量创新高的“量价背离”走势,特别是距离前高较近的上证指数。但如果出现这种动用低估值指标股拉抬指数、市场其他板块没有大面积响应的情况,则意味着场内资金边打边撤、“温水煮青蛙”的概率上升。历史上这种走势并非没有出现过,最经典的案例是2007年和2000年两次牛市的末期。其中,2007年“530”之后,上证指数就出现了明显的量价背离走势,最后三个月的末升段倚赖少数蓝筹指标股的拉升,大部分股票在沪指超过上半年高点35%的情况下依然无法创出新高,甚至维持低档盘旋。2000年也是典型案例,当年2月到次年6月见顶长达一年多的时间里,沪指始终维持量价背离的走势,日成交距离2000年2月的高峰始终有较大差距。而在这个牛市下半场当中,许多个股已经提前见顶,特别是风靡一时的“网络概念股”在爆炒之后提前指数一年多见顶,让追高的投资者在指数“慢牛”中不知不觉遭遇重大损失。

适度减仓控风险,“基金独门”有奇兵

当然,历史不会简单重演,即使再现“量价背离”的走势,从指数的层面来说也有一段时间的震荡上行,风险看起来不是那幺大;但从如今结构性行情高度分化、热点持续效应减弱的情况下,在一些涨幅较大的品种上适度兑现利润,以免在“温水煮青蛙”过程中“赚了指数赔了钱”,不失为比较稳健的选择。笔者建议,2019年以来累计获利较多的投资者,不妨先适度减仓控制风险,至少回收本金留下利润的部分持有观察,为自己的操作保持最大限度的灵活性。

图1 2007年牛市末端的“量价背离”

图2 2000年牛市末端的“量价背离”

另一方面,对风险偏好较高的投资者来说,在年末及可能的末升段中,选择筹码锁定性较好、估值合理的品种进行操作胜算相对较大,笔者较为关注“基金独门”品种的机会。所谓“基金独门”品种,指的是十大流通股股东中有多只隶属同一基金公司的公募基金出现,这类品种如果此前涨幅不大、估值合理、三季报业绩向好的话,在年末有可能成为公募基金提升排名的“独门暗器”,笔者重点关注的品种有:松霖科技、立方制药、上海梅林、长缆科技、四方科技等。但这些品种仍从中报数据筛选,稳健的投资者可等待三季报发布完毕,再根据前述指标进行进一步筛选。

(本文提及个股仅做举例分析,不做投资建议。)