赵文娟

今年以来,A股农药制造公司基本面普遍向好,30家农药公司所披露的2022年三季报数据显示,其中不仅有25家公司实现营收和归母净利润同比正增长,且还有12家公司的归母净利润同比增长100%以上。二级市场农药类上市公司基本面的整体提升,显然为正在积极申请IPO的一级市场非上市公司增加了底气。

目前来看,IPO在途且冲刺创业板的农药企业有久易股份、泰禾股份、广康生化,冲刺深证主板和上证主板IPO的有正邦作保和绿霸股份,拟在北交所上市的则有绿亨科技。《红周刊》在对这家几家农药企业递交的IPO材料进行梳理后发现,他们虽然在经营上各有优势,但均面临着原材料价格波动、研发投入不足等现实难题,一定程度上对企业市场竞争力和盈利能力有着较明显影响。

目前,我国农药企业大致可分为原药企业、制剂企业和“中间体+原药+制剂”产业链一体化企业三大类,而国内农药行业的竞争也主要体现为这三类企业间的竞争,竞争格局不尽相同,让产业链一体化程度越高的企业竞争优势明显。

在拟IPO的农药公司中,目前仅绿亨科技经营制剂产品,行业壁垒相对较低,这意味着公司可能会面临很大的市场竞争压力。相比之下,其余5家农药企业均涉及原药和制剂业务,其中广康生化、绿霸股份的主营业务收入来源于原药、制剂、中间体三类产品,业务涵盖农药产业链的上中下游,具备一定的市场竞争力。

在核心业务上,广康生化、正邦作保、绿霸股份、绿亨科技的核心业务已涵盖除草剂、杀菌剂和杀虫剂三大类,而久易股份和泰禾股份主营业务产品仍以除草剂和杀菌剂为主,尚未完成农药全产品类型覆盖。

需要注意的是,上述几家公司都面临着产品原材料价格掣肘公司未来盈利的现实难题,其中以绿亨科技为甚。

绿亨科技的招股书显示,公司营业成本中的原材料占比在90%左右,当农药业务原材料价格上涨30%时,将会导致公司利润总额下降53.31%,当种子业务原材料价格上涨30%时,也将导致公司利润总额下降23.13%。原材料价格波动对绿亨科技的盈利能力冲击较大。

此外,对于像久易股份这类尚未形成产业链一体化的农药公司来说,还需要大量采购农药中间体等主要原材料,而用于农药生产的中间体,比如丙醇类化合物、乙酮类化合物、苯甲酸类化合物等因具有为下游农药生产厂商产业配套属性,因此其成本上也受到下游农药原药价格的影响较大。

不仅如此,久易股份还对主要中间体供应商存在较大依赖。譬如2021年公司向中涛新材料有限公司(以下简称“中涛新材”)、江西华士药业有限公司两家供应商采购丙醇类化合物的金额占当年该类中间体采购总额的78.43%;2022年上半年向中涛新材、乐斯化学有限公司采购丙醇类化合物的比例为75.44%,其中对中涛新材采购比例由49.17%增至55.04%,超过一半的丙醇类化合物来自于中涛新材。而其乙酮类化合物则全部来自于石家庄科力达精细化工有限公司这一家公司的供应,2019年至2020年,以及2022年上半年,久易股份向其采购乙酮类化合物金额占同类原材料采购总额的比例分别高达98.24%、99.66%、100%。此外,2022年上半年,公司苯甲酸类化合物的采购也全部依赖河北冀泽生物科技有限公司的供应。

正是这种依赖,直接影响到久易股份的主营业务毛利率。譬如,公司在招股书中表示,若丙醇类化合物的采购单价极端波动±30%,则久易股份丙硫菌唑原药毛利率极端波动±24.83%,毛利率敏感系数为-2.58;若乙酮类化合物的采购单价极端波动±30%,则久易股份丙硫菌唑原药毛利率极端波动±4.00%,毛利率敏感系数为-0.42;若苯甲酸类化合物的采购单价极端波动±30%,则久易股份环磺酮原药毛利率极端波动±6.09%,毛利率敏感系数为-0.54。资料显示,2019年至2021年,久易股份主营业务毛利率一路下滑,分别为20.98%、19.67%、19.37%。

整体看,一方面,若将来中间体供应商经营情况发生重大变化,将会对久易股份部分产品的生产经营带来一定影响;另一方面,如不能减少对主要供应商的依赖,提升采购议价能力,或久易股份产品售价不能及时随着上游原材料的价格波动进行调整,则会对久易股份经营业绩产生不利影响。

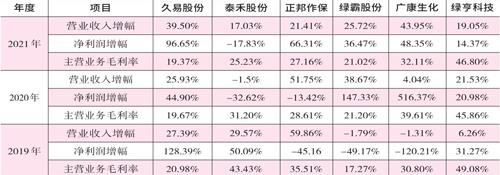

梳理招股书内容可发现,上述6家拟IPO的农药公司的盈利质量显然堪忧(如附表),其中泰禾股份、正邦作保的业绩波动较为明显。泰禾股份2020年营收净利双双下滑,2021年增收不增利;正邦作保则在2019年至2020年连续两年增收不增利。

值得一提的是,在利润空间被压缩背后,是公司的毛利率水平的逐步下滑。2019年至2021年,有两家公司的主营业务毛利率连续下滑,其中,泰禾股份2021年毛利率水平较2019年下降18.20%,降幅为6家公司之最。

如前所述,导致泰禾股份盈利能力下滑的主要原因之一就是原材料采购价格的变化,但仅仅只有原材料波动影响还不足以导致泰禾股份的毛利率几近腰斩,其核心产品的大幅降价同样是其毛利率下降的另一重要原因。

具体来看,杀菌剂、除草剂、功能化学品的销售毛利一直是泰禾股份主营业务毛利的主要来源,占比分别为99.05%、97.67%、95.87%。其中,杀菌剂毛利率的变化是公司整体毛利率变化的主要驱动因素。2020年至2021年,公司杀菌剂单位成本变动率分别为6.74%、-3.35%,而销售单价却连续两年下滑高达16.47%、17.25%。让人遗憾的是,即使是持续降价,杀菌剂销量仍然增长乏力,增幅仅为2.30%、10.90%。

数据来源:Wind

整体上,泰禾股份的杀菌剂吸金能力明显下滑,杀菌剂毛利率连续下降,从2019年的54.08%下降为31.77%,毛利率贡献从31.04%降为12.39%。招股书显示,2019年至2021年,杀菌剂产品实现的营收逐年下滑,分别为17.77亿元、15.17亿元、13.94亿元,占主营业务收入的比例由57.38%降至39.02%。

降价促销对泰禾股份的影响不仅限于毛利率,还直接影响到公司2021年的现金流。2019年至2021年,公司经营活动产生的现金流量净额分别为8.23亿元、7.11亿元、0.97亿元,占同期净利润的比例分别为105.77%、135.59%、22.61%,其中2021年公司净现比严重下滑。如此情况,不仅反映出公司盈利能力的下滑,且也反映出公司的盈利质量也在严重下滑。

有意思的是,尽管如此,泰禾股份募投项目中,杀菌剂仍是重头戏。招股书显示,本次17.54亿元募资中有8.96亿元用于杀菌剂项目建设。可若结合前述分析,该募投项目能否达到预期效果显然是充满悬念的。

另外值得一提的是,2019年至2021年,泰禾股份来自前五大客户营业收入占比分别为38.63%、53.47%、49.28%,前五大客户集中度较高;境外销售收入占各期主营业务收入比重分别为62.42%、75.82%、78.42%,反映了公司对外销的依赖性也在逐年增加。因泰禾股份产品出口业务主要以美元结算,汇兑损失在一定程度上影响到公司的盈利能力。2019年至2021年,公司汇兑收益分别为926.10万元、-2481.41万元、-1882.48万元,占各期利润总额的比重分别为1.01%、-4.08%、-3.90%。除汇兑损失外,泰禾股份产品外销还受到中美贸易环境变化的影响,因美国301法案中,公司的2,4-D产品和四氯丙烯分别加征了7.5%、25%的关税。若未来国际贸易形势加剧,或将进一步影响公司的盈利能力。

从企业长远发展考虑,作为技术密集型行业,如果农药企业不能及时研发出新产品,或者研发的新产品不能适应市场需求,将会直接影响到公司的市场竞争力和盈利能力,可就上述6家的研发投入情况看,研发投入不足是他们共同的特点。

同样以盈利质量明显下滑的泰禾股份为例,降价促销虽能短暂促进产品的销售,但泰禾股份对于能产生核心竞争力的研发投入部分依旧不尽如人意。招股书显示,2019年至2021年,泰禾股份研发费用率分别为3.84%、3.50%、3.37%,而同期可比公司平均值为4.15%、3.97%、3.66%,公司研发费用率不仅呈现连降趋势,且低于行业均值。此外,泰禾股份目前有14个研究项目是委托外部高等院校完成,其中有3项研究成果的知识产权不完全属于泰禾股份,1项为委托方、受托方共享,两项为双方所有。

久易股份研发费用率也明显低于行业均值,2019年至2022年上半年,该公司研发费用率分别为3.06%、4.13%、3.10%、2.19%,而行业均值分别为4.87%、4.57%、4.69%、3.85%。从研发人员数量占比来看也低于行业均值,截至2021年12月31日,泰禾股份共有研发人员54人,占公司员工总数的12.03%,而行业均值为14.79%。

值得一提的是,《红周刊》注意到,久易股份目前拥有的15项发明专利中有6项为受让取得,其中5项从安徽农业大学购得,购买时间集中在2020年和2021年,此举或是为了上市做准备,而剩余1项则是在2017年从上海艳紫化工科技有限公司购得,6项外购发明专利共计花费173.6万元。截止到2022年8月31日,久易股份还有两项专利系共有专利,其中一项为发明专利,这也从一定程度上说明久易股份的自主研发能力是有所不足的。