李思琪

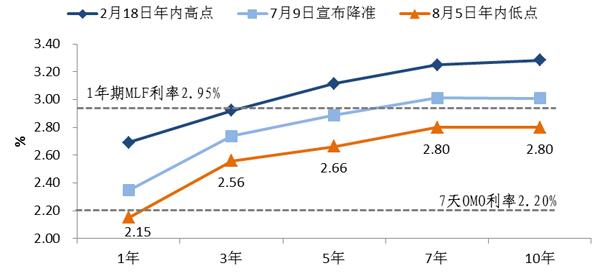

7月9日央行宣布将实施全面降准后,市场形成一致的宽松预期,货币市场与债券市场利率全线下行,与相应期限的政策利率形成倒挂局面。截至8月5日,DR007由7月9月的2.21%下行24BPs至1.97%,低于7天逆回购操作利率2.20%。1年期AAA级同业存单收益率下行18BPs至2.65%。1年期国债收益率下行20BPs至2.15%,显着低于1年期MLF操作利率2.95%。10年期国债收益率下行20BPs至2.80%,创下去年7月以来的最低水平,低于1年期MLF操作利率约15BPs。

MLF代表金融机构的平均边际中期资金成本,发挥中期政策利率的作用,也是同业存单等市场利率的运行中枢。当前1年期AAA级同业存单收益率已下行至2.65%左右,向下偏离MLF利率30BPs,表明市场期待后续政策进一步宽松,其中蕴含了一定的降息预期。市场利率低于政策利率的局面能否持续,市场利率中隐含的降息预期能否兑现,成为近期市场关注的焦点。

图1:2021年以来国债收益率曲线变化

数据来源:Wind

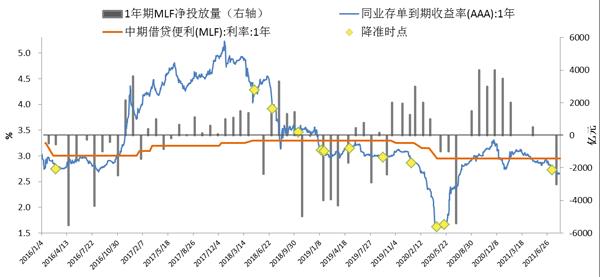

图2:流动性宽松时政策利率的引导作用减弱

数据来源:Wind

历史上的多次利率倒挂

近年来,央行着力完善政策利率体系,引导市场利率围绕政策利率上下波动,但并不意味着二者的利差始终保持低位运行。历史数据显示,市场利率与政策利率倒挂的情况时有发生,倒挂幅度超过30BPs且持续数月的时间跨度都在央行的容忍范围内,利率倒挂并非触发央行降息的直接因素。

以2019年为例,DR007围绕7天逆回购操作利率上下波动,二者频繁出现倒挂,全年累计倒挂天数168天,最长倒挂时段为26天,最大幅度为95BPs。1年期AAA级同业存单收益率则全年运行在1年期MLF利率下方,最大倒挂幅度为38BPs。

直到2019年11月,央行才启动降息,下调1年期MLF利率和7天逆回购利率各5BPs,而此前美联储已连续降息3次,欧央行降息10BPs并重启资产购买,带动全球超过40个经济体降息。可见央行降息是缓解经济下行压力、兼顾内外均衡、改革完善LPR形成机制等多个政策目标的综合考量,利率倒挂并非决定性因素。

历史数据表明,在不同的流动性环境下,政策利率对市场利率的引导作用存在差异。央行实施降准、降息后,资金面宽裕,银行对MLF操作的需求减少,月度MLF操作量明显下降,多数月份处于净回笼状态。由于缺乏量的支撑,MLF作为政策利率的引导作用减弱,同业存单利率持续向下偏离MLF利率。在流动性偏紧的情况下(不考虑2017年金融监管的特殊情况),如2020年三季度至2021年上半年,MLF多处于净投放状态,同业存单利率以MLF利率为中枢上下波动,政策利率对市场利率的引导效果更为明显。

从金融机构的资产负债管理角度考虑,DR007与同业存单利率衡量的是金融机构市场化负债成本,而7天逆回购和MLF等公开市场操作利率则代表从央行获取资金的成本,即使市场利率与政策利率出现偏离,金融机构仍可自主选择更低的负债成本,因而合理范围内的偏离不会直接引发政策利率的变化。

而资产端市场利率与政策利率的倒挂将给金融机构带来更大影响。10年期国债收益率持续低于1年期MLF利率,意味着资产端收益率与负债端成本倒挂,加大了金融机构资产配置的难度,促使其通过加杠杆、延长久期、下沉信用等方式来增厚收益,容易积累金融风险,而这绝非监管乐见的现象。因此,理论上10年期国债收益率与1年期MLF利率的倒挂不具有持续性。

2016年以来,共有5个时段出现10年期国债收益率与1年期MLF利率倒挂。从历史经验看,倒挂一段时间后,市场流动性收敛,推升国债收益率上行结束倒挂。例如2016年发生倒挂后,高杠杆与期限错配导致金融风险上升,随后央行公开市场“锁短放长”抬升资金成本,叠加金融去杠杆监管强化,国债收益率大幅攀升突破MLF利率。

图3:2016年以来的1年期MLF利率和10年期国债收益率

数据来源:Wind

与历史经验类似,本次10年期国债收益率与MLF利率倒挂发生在央行实施降准后,反映了市场对货币宽松预期和经济下行担忧的提前交易,后续可能面临修正。以下三方面因素表明,本次市场利率与政策利率倒挂仍是阶段性现象,预计国债收益率与MLF利率的倒挂局面难以持续。

货币政策未转向

以2021年2月为分水岭,判断货币政策取向的指标发生了明确变化。2021年以前,央行启用降准等数量型工具常被市场视为货币环境转松的标志。2021年2月18日,央行主管媒体《金融时报》发文称,“当前已不应过度关注央行操作数量,否则可能对货币政策取向产生误解,重点关注的应当是央行公开市场操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况。”依据二季度货币政策执行报告,本次降准主要目的在于优化金融机构的资金结构,并前瞻性的考虑了税期、MLF到期和地方债发行等影响因素,是政策力度回归常态后的常规操作。