张婷

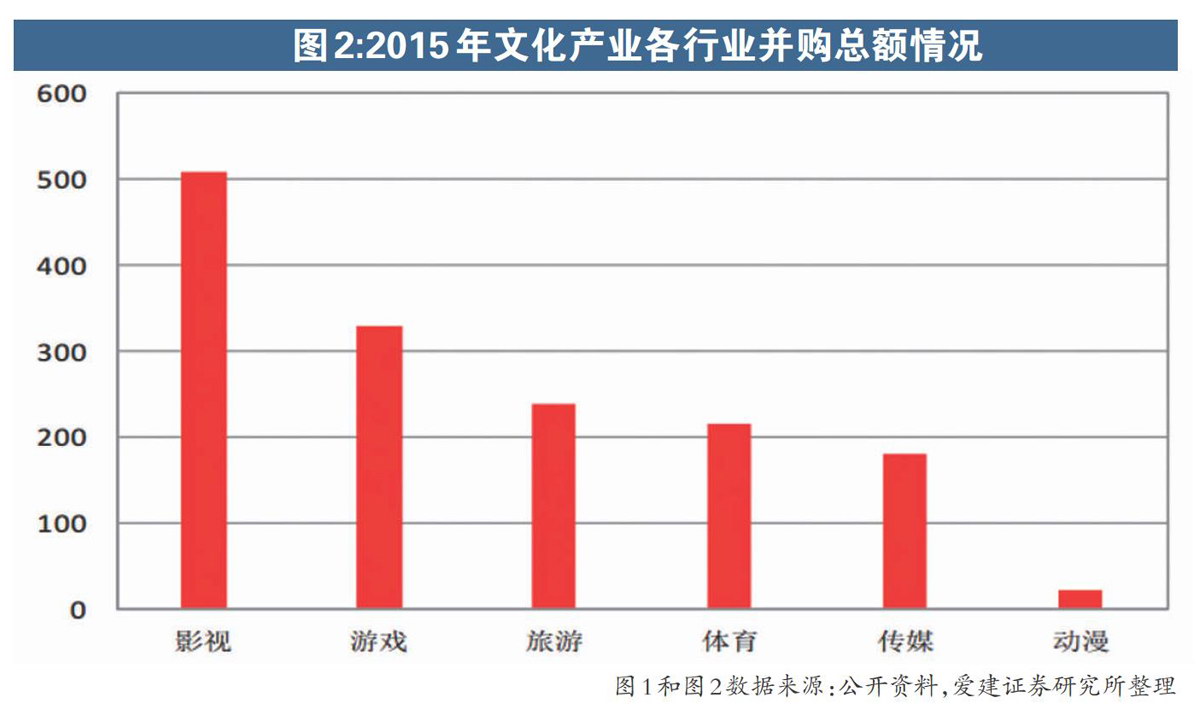

2015年度中国票房超440亿,增幅高达49%,为近五年最高增幅。2015年文化传媒行业发生并购事件166起,总金额接近1500亿元,其中影视行业并购总额最高,达507.78亿。

以上的数据是否会让你热血膨胀?在政策的助力下,影视业保持蓬勃发展的势头,包括互联网巨头在内的各路资本早已嗅到其中的商机,火速进入。和当初的手游一样,一时之间影视娱乐的风头无两。业内人士也指出,并购将是行业未来的发展趋势。

但是,我们同时看到,大量资本的注入、膨胀的市场规模以及稀缺资源的供给,共同制造了当前影视业的泡沫。不少并购方以动辄10倍以上的溢价收购,其并购的资产又多处于盈利的高点,未来业绩承诺能否兑现还是未知数。

担忧不至于此。近期多家上市公司披露拟收购明星IP公司,而不少被收购明星IP公司存在成立时间短、高估值等情况。尽管部分上市公司设计了业绩对赌条款,但其投资风险仍可能在1—3年内暴露出来。

影视并购潮难挡

2014年9月,本刊封面文章曾发表《手游影视并购大泡沫》一文,对当时越来越多的上市公司热衷并购手游、影视类公司的现象进行了反思。并指出,这“不禁让人会想到2000年网络狂潮之时上市公司‘触网的一幕,喧嚣过后只留下一地鸡毛。如今上市公司热衷于高价并购手游、影视类资产是否将会重蹈覆辙呢?”

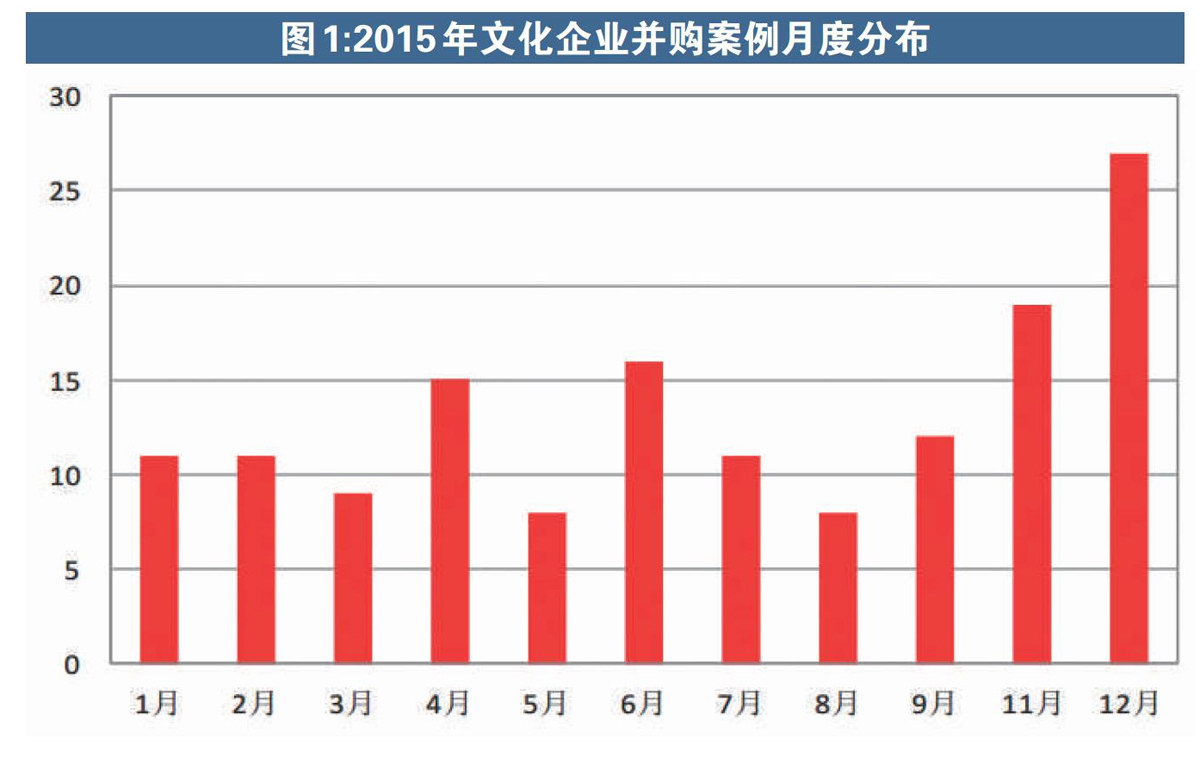

时光飞逝,影视的并购在接下来的2015年,乃至2016年初仍然处于高烧的态势。据兴业证券研报统计数据显示,2015年文化传媒行业共发生并购事件166起,除23起并未透露并购金额外,其他并购总规模达到1499.04亿元,同比增长50名。相比2014年的159起、1000亿的规模,并购总规模和平均规模均持续扩大。从所属行业来看,影视行业并购总额最高,达507.78亿元;游戏行业次之,达到328.9亿元;旅游行业、体育行业、传媒行业位列第三、四、五位;动漫行业仅有3起,位列第六。此外,据Wind资讯统计显示,2016年一季度,上市公司发生的并购影视案例达到16起,涉及金额达60.04亿元。

影视娱乐为何会受到资本的青睐?香颂资本执行董事沈萌曾经以最通俗的语言这样总结过:“影视娱乐行业,其实是个很好的行业,虽然经济有周期、起伏跌宕,但经济形势好的时候,人们需要消费娱乐、意淫,可到了经济形势不好的时候,人们仍然需要消费娱乐、慰安,所以说,娱乐行业算得上是个旱涝保收的产业。”具体而言,一是国家政策鼓励文化创业产业的大发展大繁荣,行业向好;二是行业产业链长,与不多的投入相比,可以产生极大的收益,实现“四两拨千斤”的带动效果,具有极强的产业辐射能力。

近年来我国影视行业获得了较大发展。一方面是电影票房创历史新高,2015年达440.69亿元,同比增长48.70%,国产电影收获颇丰;同时,电视剧、网络剧与综艺节目人气高涨,试水收费模式得以加速发展。

也正是在这一背景下,影视行业的并购获得较好的土壤,不仅大型影视公司兼并重组小型公司,延伸、完善整个产业链,还有很多非影视行业的公司跨界进入影视行业。有分析人士认为,随着互联网及其他资本的进入,影视行业将有望形成更高效链条,各个环节协同发力,未来会有更多的创新模式,共同做大影视行业的蛋糕。

投资风险将逐步暴露

然而,我们不得不承认,影视业的泡沫已经开始聚集。

首先,上市公司的蜂拥而至,其中有些公司的并购属产业链的拓展,无可厚非,但有些却属于跨界。当从事餐饮、畜牧养殖、乳制品、轻工、管业、机械制造、烟花爆竹、汽车模型等各色行业的上市公司,都不约而同地通过大手笔并购、大踏步挤进这个行业收购资产的时候就值得我们注意了。

这其中最典型的案例是造汽车的松辽汽车(600715)收购影视、游戏资产。松辽汽车主营业务原本为汽车车身零部件生产与销售及整车生产配套服务,2015年8月公司完成了对江苏耀莱影城管理有限公司和上海都玩网络科技有限公司100%股权的收购,由此挺进影视和游戏行业。今年3月,公司发布非公开发行股票预案,公司拟募集资金25亿用于新建影城项目和补充影视业务营运资金项目。不难看出,松辽汽车准备在影视行业大展身手。

鹿港科技1601599)主要从事各类针织毛纺纱线以及高档精纺呢绒面料生产和销售。2015年公司通过收购世纪长龙影视涉入影视行业。11月,公司发布定增预案,计划募资10亿元,其中7亿投向互联网影视剧项目。

专业从事通信网络建设技术服务的提供商富春通信(300299)2015年9月发布公告称,公司拟以8.64亿收购春秋时代80%股权,借此公司进入影视产业。此前公司已经通过收购骏梦游戏实现了向游戏产业拓展。

从事移动信息产品的销售与服务的恒信移动(300081)近日公布资产重组预案,公司拟作价12.9亿元收购东方梦幻100%股权,未来将重点拓展CG影视制作和VR业务。

此类案例不胜枚举。对于目前很多公司跨界进入影视行业,光线传媒董事长王长田认为,“外界资本进入影视行业是一个好事情,说明这个行业很有吸引力。资本能带来更多的人才和资金,会给行业后续的发展提供一些保障。”但他同时表示,“不同公司进入这个行业可能有不同的想法,有的公司希望在这个行业长期发展,有的则只是资本运作,说实话都没有什幺错。只不过这个事情可能没有想象得那幺美,很多大老板上来都说不在乎赔钱,想在业内打出一个名声,但做了几个项目之后,就彻底退出了这个行业。因为这个行业风险很高,(如果经验不足)盲目跨界有多少钱都不够赔。”

同时,我们看到,近期多家上市公司披露拟收购明星IP公司,而不少被收购明星IP公司存在时间短、高估值等情况。

唐德影视(300426)日前发告称,公司正在筹划以现金方式收购无锡爱美神影视文化有限公司51%股份事宜。无锡爱美神影视文化有限公司注册时间为2015年7月30日,注册资本为300万元,法定代表人为范冰冰。

华谊兄弟(300027)去年10月曾公告称,拟以7.56亿元收购冯绍峰、Angelababy、郑恺等股东艺人或艺人经纪管理人合计持有的东阳浩瀚70%股权。随后,华谊兄弟又宣布拟以10.5亿元的价格,收购知名导演冯小刚的东阳美拉公司70%股权。其中,东阳浩瀚成立仅两天后,即被华谊兄弟收购:东阳美拉则成立于2015年9月,成立仅一个多月即被收购。此外,东阳浩瀚注册资本为1000万元,其70%的股权溢价达108倍;东阳美拉注册资本500万元,总资产1.36万元,负债1.91万元,其70%股权估值达到10.5亿元。

暴风科技(300431)拟出资10.8亿元收购江苏稻草熊影业60%股权,稻草熊影业的股东包括刘诗诗、赵丽颖等明星。去年12月,稻草熊影业总经理刘小枫将其所持稻草熊影业20%股权以200万元转让给刘诗诗,1%股权以10万元转让给赵丽颖;三个月后,该部分股权增值一百多倍。

同样的案例还包括:华录百纳(300291)出资490万元与艺人韩红成立北京华录百纳影视股份有限公司,持股比例分别为49%、51%;作家江南的灵龙文化获得奥飞娱乐(002292)1亿元投资,双方将在奇幻IP泛娱乐运营上展开合作。

有业内人士指出,上市公司大多采取与明星IP公司利益捆绑的方式,但影视本身就是高风险行业,高估值背后蕴藏着风险。此外,在收购明星IP公司的方案中,尽管部分上市公司设计了业绩对赌条款,但其投资风险仍可能在1-3年内暴露出来。