从2018年11月宣布将设立科创板开始,科技股行情就是可以预见的事情。在2019年7月12日第27期封面文章《风格转换:警惕白马风险关注中小、科技》中,我们也旗帜鲜明的看多科技股。彼时,资金面较为宽松;经济面临产业转型的重要关口;中美贸易战各类科技行业自主可控的紧迫性;再叠加注册制成功试行、再融资新规和新证券法陆续落地,资金聚焦科技股合情合理。

然而,此一时,彼一时。再好的大前提也敌不过泡沫化的估值。截止2020年3月3日,从本轮结构性牛市的主力军的PE(TTM)估值看,创业板50的已经达到71.81倍。集成电路(申万)也达到147.95倍;半导体(申万)为145.17倍,芯片指数(wind)同样达到了令人炫目的128.73倍。主力战将之外沾边的概念,包括计算机、通信、电子等,无论是采用申万还是中信指数,均处于危险区间。科创板更甚,33只个股动态市盈率超过100倍。其中,优刻得(6881 58)和微芯生物(688321)更是达到了惊人的1597倍和1180倍的市盈率。

站在当下,我们认为科技股已经出现了极大的泡沫,虽然不至于直接吞噬此轮科技股行情,但依旧需要引起投资人足够的警惕。业绩无法兑现的纯概念科技股将面临极大调整压力,科技行情极有可能分化。我们认为此时更应该关注的机会来自于低估值的蓝筹股,特别是大基建相关个股的机会。

科技股估值极度夸张

2019年7月22日,首批科创板上市公司挂牌上市。当月的12日,本刊杂志出版《风格转换:警惕白马风险关注中小、科技》的封面文章,旗帜鲜明的看多科技和中小股。其中看衰大消费为核心的白马股的核心原因只有一个:估值。彼时具有标志的两只标的:茅台的PB达到2011年塑化剂事件以来的最高值12.6倍;海天味业动态PE达到惊人的63倍,而PB达到23倍。从目前的结果看,这一判断基本正确,相关板块股票8个月时间要幺原地踏步,要幺冲高后持续下跌。

这种基础且最简单的方式,在科技股上依旧适用。以本轮科技股最具代表性的创业板50、芯片指数(wind)和集成电路指数、半导体指数、通信指数、计算机指数和电子指数为例,除创业板50和芯片指数(wind)外,其他指数的编制机构主要有中信和申万,为了避免被单一数据蒙蔽,我们对两类数据都进行了整理。(见表一、表二)

若以中信版本为准,截止2020年3月3日,动态PE看创业板50为71.81倍、芯片指数(wind)128.73倍、集成电路(中信)150.85倍、半导体(中信)163.13倍、通信(中信)173.87倍、计算机(中信)175.4倍和电子(中信)69.37倍。除了创业板50和电子板块外,其他热门指数的PE估值都在128倍及以上运行。

表一:主要科技股指数估值情况

表二:主要科技股指数估值情况(申万)

对比下来,申万指数的PE(TTM)估值整体偏低,而偏低的领域主要为通信(申万)46.52倍、电子(申万)52.34倍、计算机(申万)73.13倍。但是,此轮结构牛市的集成电路、半导体和芯片依旧是泡沫状态。其中,集成电路(申万)147.95倍,半导体(申万)145.17倍。这些差异可能是对公司和行业理解的差异,导致指数编制存在出人。我们暂时不深究其中差异的具体内容,为避免“故意”选取夸张数字吓唬读者的嫌疑,在下文均选用申万指数估值进行讨论。

作为重资产的制造业,因为周期性的盈利差异会导致PE呈现天差地别的状态,比如芯片指数(wind)在2014年发布,动态PE动辄4000倍不具备参考价值(见图一)

相比而言,PB的参考价值更大。本轮行情的三大主力战将,芯片(wind)、半导体(申万)和集成电路(申万)的PB倍数分别为8.18倍、6.08倍和5.77倍。通过回溯指数的历史估值可以看到泡沫化十分严重。

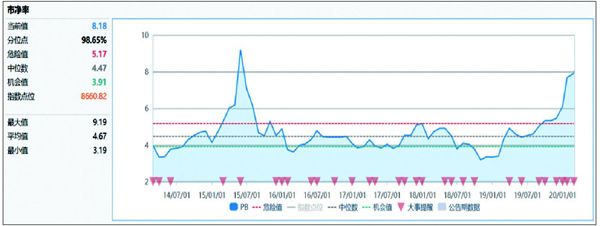

从芯片指数(wind)看,当前的8.18倍PB是6年来最高PB估值的98.65%的百分位,远超5.17倍的危险值,仅次于上一轮创业板的疯狂。(见图二)

半导体(申万)和集成电路(申万)走势与芯片指数(wind)大同小异。半导体(申万)6.08的PB估值处于近10年来最高PB估值的98.35%的百分位,远高于4.57的危险值。集成电路(申万)当前5.77倍估值,同样处于近10年来最高估值倍数的95.04%百分位,超过4.73的危险值。两个指数都仅次于2015年创业板疯狂时的估值。(见图三、四)

图一:芯片指数(wind)2014年以来PE(TTM)走势

图二:芯片指数(wind)2014年以来PB估值走势

图三:半导体(申万)2010年以来PB估值走势

图四:集成电路(申万)2010年以来PB估值走势

图片数据来源:wind

三大主力军之后,电子(申万)、通信(申万)和计算机(申万)的近10年PB估值分位数分别为:83.47%、72.42%和67.06%。除了计算机(申万)相对较低以外,电子和通信的估值同样有泡沫化的倾向。

同时,科创板挂牌企业的估值同样够劲爆。按照PE(TTM)排列,前20只股票的估值都在125倍以上。此外,科创板已经挂牌的91家公司的算数平均PB达到7.47倍,而剔除亏损的百奥泰和泽璟制药后的算数平均PE(TTM)为130.74倍。(见表三)

我们认为,即使未来相关个股拥有令人羡慕的增长空间,也敌不过动辄300、400倍的PE估值,警惕科技股泡沫不能仅仅是一句口号。

资金极限扎堆

2019年是ETF指数基金的崛起之年,本刊在2019年第19期和37期的文章《“价格战”骤起ETF基金持续膨胀》和《ETF基金“大时代”降临》中有详细的叙述,而科技类ETF基金首当其冲。

笔者通过统计2019年7月至2020年3月3日成立的259家股票型基金和178家偏股基金,剔除股票型基金中全部增强型指数基金(主要是跟踪大指数的宽基为主),剔除被动指数型基金、股票型基金和偏股基金中,肉眼可观察的非科技类基金(不好判断的基金通过查看基金详细介绍进行筛选,但鉴于工作量较大,并未一一核对,存在极大的错删概率)。以此得出的科技类基金总数为127只,基金总份额高达2059.89亿份。其中,华夏基金堪称科技ETF大户,其发行的华夏中证新能源汽车ETF,是ETF基金中首只发行规模超100亿元的行业ETF,这还不算厉害,因为华夏中证5G通信主题ETF随着资金的不断流入,已经无限迫近200亿的份额。到目前为止,2019年7月以来发行的科技类行业ETF基金,已经有5只份额超过100亿,这创造了ETF基金的历史。(见表四)

表三:科创板PE(TTM)估值前20位的公司

表四:2019年7月以来偏股型科技类基金规模前15位

这仅仅是8个月出头的数据。在2019年4月,第16期文章《首批7只科创板基金获批估值、风控体系或大变脸》中,我们就曾提到,伴随着首批7只科创板基金的成立,有超过70只科创型基金同期申报。市场用了持续1年多的时间筹集资金,又用了8、9个月时间把科技股炒到天上。这还不包括去年5月就进入13万亿规模的私募资金的流入,已经在市场中国流通的大量科技类普通股基金,以及疫情期间在家闲得无聊的“大妈”资金的涌入。

而以中国平安、贵州茅台、恒瑞医药等曾经基金扎堆的白马股则遭遇持续大减仓,资金腾挪的迹象非常明显。(见表五)

关注大基建和低估蓝筹

大基建板块除了水泥、玻璃等建材板块外受益于环保去产能导致的业绩飙升外,核心标的股价下跌的已经有4、5年时间。借用国君建筑分析师韩其成呼告式的发言:“我们整整跌了5年,最多中国铁建跌了60%、东方园林跌了80%。估值创10年新低!2019年涨幅倒数第一!估值倒数第一!基金配置倒数第一!”

表五:权益基金2019年4季度数据环比

表一至表五数据来源:Wind

表六:截止3月3日A股市场PE估值12倍以下的行业

数据来源:Wind《4级行业、PE数据剔除负值》

本来国家向高科技产业转型的战略,万万不会和传统的大基建板块扯上关系,但新冠肺炎疫情,让原本产、羸弱的经济再次遭受打击。最新数据显示,2020年2月我国制造业采购经理指数(PMI)35.7%,环比下降14.3个百分点。非制造业商务活动指数为29.6%,环比下降24.5个百分点。综合PMI产出指数为28.9%,环比下降24.1个百分点。我国企业生产经营活动总体放缓,制造业和非制造业经济大幅回落。根据Wind预测数据,3月制造业PMI数据为42.5%,将依旧显着低于荣枯线。

主要机构预测的一季度GDP增长在3%左右。如果此时政府不介入,任由全国经济“自由发挥”的话,今年经济增长和全面建成小康社会的目标将极有可能搁浅。

基建投资是逆周期调节的主要工具,是目前稳定宏观经济最有效选择。政策方面,2月在政治局会议上就提出积极的财政政策要更加积极。资金面看,专项债规模再次扩容,地方政府融资能力在目前低利率环境下有望扩张,资金面有望持续边际改善。随着复工复产的有序推进以及专项债发行落地,最近1-2周基建审批投资出现明显好转,3月仅仅过去了3天,基建审批额已经达到3720亿元(占2月审批额的比例为49%),审批项目数量达到4677个(占2月审批数量的比例为47%)。据不完全统计,近期各省份的重大项目投资清单投资已经突破25万亿元,2020年度计划完成3.5万亿元。其中,福建、四川、云南、河南、重庆、河北和江西等省份总投资额突破万亿元。从投放领域来看,轨道建设(公路、高铁)、输变电工程、生态环保等基础建设为重要投资方向。在海外疫情持续发展,国内经济增长压力加大的情况下,基建投资预期有望持续升温。

值得注意的是,大基建板块的估值也十分诱人。从申万4级行业来看,截止3月3日A股市场PE(TTM)整体估值在12倍以下的行业,除了银行外,其余细分行业都有着浓浓的大基建色彩。(见表六)

可重点关注4个领域

1、建筑:受益于订单稳定、财务压力减轻和低估值。建筑板块往往会受益于稳增长调节措施,如基建投资力度加大、借贷成本降低等。目前来看,基建类建筑央企新签订单保持较快增长,利率中枢下移将会缓解财务费用压力。同时估值具备优势,核心标的总体才0.8倍出头的PB,这些全球最具技术实力的核心基建资产,再涨3倍,才刚刚和国际对标的建筑公司万喜的估值一致。同时,该板块集中了大型央企建筑企业或与设计相关的公司,将会受益于大型基建项目的落地,龙头建筑央企具备盈利增厚和估值提升的机会。可重点关注中国中铁(601390)、中国铁建(601186)、中国建筑(601668)、中国化学(601117)和中国交建(601800)等。

2、建材和工程机械:逆周期调节下需求韧性较强。随着复工企业数量的增多和下游需求的恢复,建材价格将会出现边际改善。在复工率扩大和基建项目落地的作用下,水泥、玻璃等建材价格具备较强的支撑。此外,工程机械行业(尤其是挖掘机)正处于自身更新换代周期中,疫情干扰将会使得更新周期出现一定的延长;另一方面,在逆周期调节措施力度不断加大的背景下,各省份将会陆续展开基础设施建设投资,如轨道交通、路桥轨交等大型基建工程,工程机械需求将会迎来反弹。可重点关注海螺水泥(600585)、华新水泥(600801)、塔牌集团(002233)、三一重工(600031)、中联重科(000157)等。

3、环保:再融资松绑,风险出清,业绩有望底部反转且符合“美丽中国”的发展要求。2018-2019年是环保行业的阵痛年,多家公司发生了控股股东的变更,由于新的控股股东的支持,叠加再融资新规的出炉,融资环境大为改善。此外,部分公司这两年实现了“壮士断腕”,逐渐退出效率低下的存量项目,2018年PPP投资相关的上市公司计提的资产减值规模达到历史最高值,此类公司的业绩低点也基本在2018年。从已经披露的2019年业绩预告的情况看,绝大部分公司已实现扭亏为盈或者业绩的同比上升。可重点关注碧水源(300070)、国祯环保(300388)、博世科(300422)、伟明环保(603568)、瀚蓝环境(600323)等。

4、新基建:指数字经济新型基础设施建设。这一概念的核心囊括了通信、电子和计算机三大行业下面的5G(基站建设)、工业互联、云计算基础设施(IDC)、云平台建设(IaaA、PaaS、SaaS)等多个子版块,内容极为庞杂。如果再进行一些概念扩展,还有诸如以北斗为标杆的卫星产业建设、人工智能、AR/VR和环保产业等区别于传统基建的行业,目前都在被称为“新基建”。由于其中核心标的和前文“警惕科技泡沫”的标的有大量重叠,在此不做重点介绍。

大基建板块投资者还可以关注特高压,此外还有以银行、地产为主的低估蓝筹股。当然,经济增长持续乏力,利率下滑可能带来利差收窄。同时,政府指导银行为中小企业提供更为宽松的贷款,意味着银行未来将面临较大的坏账压力,因此吸引力相比大基建稍逊。同时房地产龙头企业也具备股价起飞的低估值基础,但鉴于“房住不炒”的战略依旧没有大改变,且核心标的一目了然,我们在此也不再详细介绍。