股市动态分析

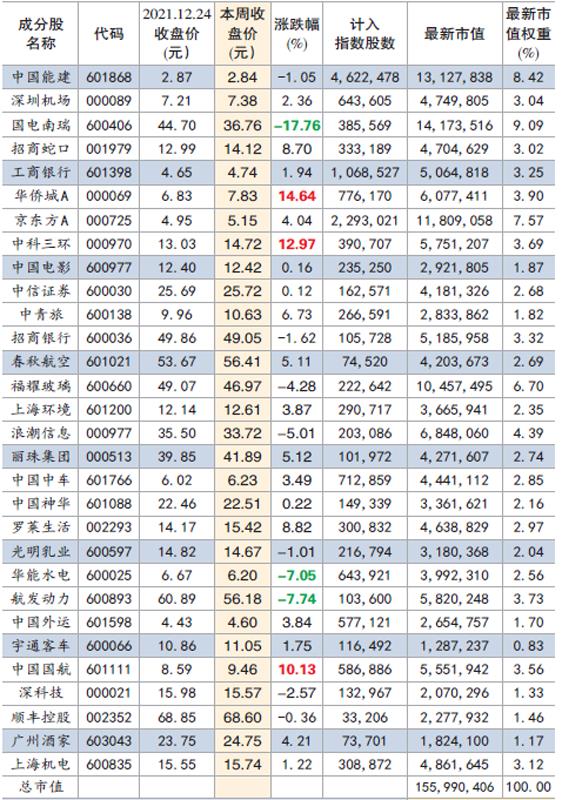

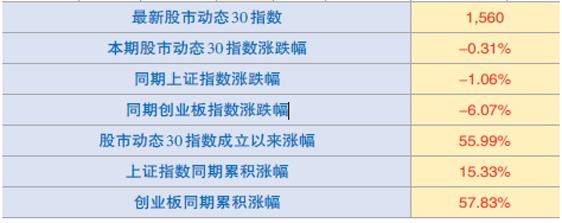

本期股市动态30指数收于1560点,较上期下跌0.31%,同期上证指数下跌1.06%,创业板指数下跌6.07%。成分股中,华侨城A、中科三环和中国国航等个股涨幅靠前。国电南瑞、航发动力和华能水电涨幅靠后。

中科三环(000970):公司12月29日发布了2021年业绩预告,预计全年实现净利润为3.3亿元-4.9亿元,同比增长155.18%-278.9%,归属上市公司股东的扣非后净利润为3亿元-4.6亿元,同比增长172.66%-317.17%,增长非常亮眼。业绩提升主要源于稀土价格大涨,订单大幅增加,以及公司通过加强市场开拓,加强原材料集中采购,进一步提升了管理水平和运营效率。

公司背靠中科院,技术实力雄厚,产品用于汽车领域占55%,其中传统和新能源汽车各占一半,消费电子领域占15%-20%,节能电机占5%,工业电机占5%。总体上看,公司在汽车领域比较强,下游客户优势明显,几乎所有的新能源厂商都是公司的客户,有独家也有一供。

目前公司拥有产能分别为烧结钕铁硼磁铁2万吨,粘结1500吨,2021年总体开工率为80%-90%,产能较为饱和。但公司不会盲目去扩产,要有订单再扩,公司计划用1年左右的时间利用配股募集资金和自筹资金增加烧结钕铁硼产能1万吨左右,上述产能会逐步达产。之后,如果公司订单情况和市场需求情况都非常好,公司有能力在2024年底前后再扩产2.1万吨左右。未来具体新增产能主要有:赣州规模是按1万吨设计,1期2000吨,2期3000吨,后续还有8000吨;天津5000吨;科宁达5000吨;另外北京还有3000吨。

从价格来看,2021年氧化镨钕的均价从40.8万元/吨涨到了84.2万元/吨,增幅106%,当前氧化镨钕的价格维持在80万左右的高位,2022年可能是稀土永磁行业业绩释放大年,一方面,万物电驱的时代到来,2022年风电、新能源汽车等新兴行业将驱动高性能钕铁硼需求快速增长,预计到2025年需求将达到25万吨,年复合增速高达24%,另一方面,由于钕铁硼价格至少会滞后1个季度左右,3季度是稀土永磁的业绩低点,明年钕铁硼单吨毛利走扩,盈利能力有望提升。

2021年下半年房地产行业遭受重创,恒大、佳兆业等房企遭遇流动性危机,股价跌跌不休。然而公司却底部企稳并走出反弹走势,从11月10日算起,股价上涨50%左右。

从基本面来看,虽然行业整体下行,但公司经营策略谨慎,基本面良好。2021年前11个月累计实现签约销售面积1243万平米,同比增长16.1%,累计签约销售金额2828亿元,同比增长15.2%,其中11月20家重点房企单月销售面积和销售额同比分别下降36%和34%,而公司两项数据分别只有-13.6%和-0.5%,表现出色。

拿地方面,公司前11个月新增项目面积1306万平米,对应总价款2701亿元,分别对应销售105%和106%,保持等量拿地的谨慎态度。

财务指标方面,截止前三季度末,公司剔除预收款后的资产负债率、净资产负债率、现金短债比分别是59.6%、34%和1.8,三个红线指标均处于绿档中,财务状况良好。

目前中小民营房企的风险正在释放中,而拥有国资背景的企业在本轮地产供给侧改革中将明显受益,一方面是因为有政府背书,融资渠道和利率优惠更大,出现流动性风险的概率较低,另一方面,出问题的房企包括恒大等都是因为前几年扩张步伐太快,而央企原本经营就稳健。

蛇口的收入和净利润规模过去5年CAGR分别为19.5%和5.2%,销售额从一千亿迈入三千亿,CAGR达39.2%,行业排名从15升至第10名。2021年前三季度公司实现销售额2409.6亿元,同增26.7%,行业排名提升至第7,随着行业集中度提升,预计公司市占率将进一步增长。

公司前三季度归属于母公司股东的净利润和归属于母公司股东的扣非后净利润分别为176.45亿元和175.31亿元,四季度经营正常,公司预计全年净利润和扣非后净利润规模不会低于前三季度,增长分别不低于18.41%和17.66%,换言之,四季度业绩增速将提升,全年保持稳健增长态势。公司解释,业绩预增源于国内经济克服疫情影响、持续向好,资本市场蓬勃发展,推动各项业务均衡发展,稳步增长。

公司两大业务分别是房地产和文化旅游,以前房地产为主,随着房地产调控政策推进,文旅业务逐步成为最主要的业务。

受2021年疫情持续影响,公司文旅业务遭受一定影响,但随着公司各项提振市场信心举措的落地,文旅新项目的退出和各项节庆活动的开展,文旅业务经营情况相比2020年逐步恢复。2021年上半年数据显示,期内公司旅游业务共接待游客2848.2万人次,恢复至2019年同期的160%。国庆节假期,旗下景区、酒店及开放式旅游区合计接待游客近400万人次,恢复至2019年同期的135%。

目前公司旗下共有27个景区、26家酒店、1家旅行社、6家开放式旅游区和1台旅游演艺,主题公园西安欢乐谷、襄阳奇幻谷、乐清欢乐水陆公园等5个项目正在积极推进;开放式旅游方面,公司在南京、中山等地有6个项目正在建设中。随着这些项目落地,公司文旅业务未来还有较大增长动力。

公司最近股价跌幅较大,导火索是网传国家不再搞整县推进,理由是不搞大跃进,影响最大的是电网的配网投资,据国金证券测算,预计配网投资会从1.7万亿下降至1.5万亿。但随后该消息被辟谣。

从基本面来看,公司的订单依赖于国家电网和南网投资,2021年年初国网发布了五年计划,预期年均不低于700亿美元的投资额,五年是不低于3500亿元即2万亿出头的样子,加上南网6700亿,两网加起来有接近2.8万亿的投资额。2021年整个投资大概是5000多亿。总体来说,国家已经明确的总量目标不会变,整个“十四五”相比“十三五”投资增速大概接近10%,这是公司持续增长的行业大逻辑。

分板块来看,公司未来五年增长还是很清晰,可以量化为几条线:一个是特高压,一个是配网,还有一个是抽水蓄能。特高压每年预计会有1-2条线路,配网建设看,南网在“十四五”规划中侧重于配网,有九大项38小项涉及配网这块,比重还是比较多的。抽水蓄能方面,国家政策在往这一块引导,未来五年乃至更长时间投资额明确,“十四五”期间总投资额会在1800亿,其中国网要完成2000万千瓦时的建设目标,南网是600万千万时,社会投资是400万千瓦时。抽水蓄能中土建占大概70%,设备占20%多(其中二次设备约为5%),抽水蓄能对公司而言有积极意义,毕竟是新领域,公司主要是提供电网二次设备,市占率较高,未来应该能拿到相应订单。

2021年前三季度,公司订单还有双位数增长,四季度还发布了股权激励计划,对利润指标有明确预期,即复合增速要达到10%,同时ROE不低于14%且不低于对标公司75分位值。应该说南瑞未来的增长预期确定性比较强。

公司日前发布了2021年全年经营数据,累计完成发电量为943.96亿千瓦时,同比减少3.25%,上网电量为937.07亿千瓦时,同比减少3.25%。发电量减少的原因:一是2021年澜沧江流域来水总体大幅偏枯,其中乌弄龙、小湾、糯扎渡断面年累计来水同比偏枯15.9%、13.9%和14.4%;二是为确保2021年冬季和2022年春季电力可靠供应,公司严格控制年末小湾和糯扎渡电站“两库”水位。