李俊秀 郭旻瑞

【摘 要】 文章以2013—2016年创业板上市公司为样本,探讨高管权力、政治关联对企业创新投资的影响。结果发现:高管权力越大,企业创新投资越多;政治关联型企业创新投资少于非政治关联型企业,但知识型高管政治关联对企业创新投资具有促进作用。另外,不论企业是否为政治关联型企业,高管权力越强,企业创新投资越多,但政治关联可以扩大高管权力对企业创新投资的促进作用。研究结果为企业构建政治关联、提高创新投资提供了依据和参考。

【关键词】 高管权力; 政治关联; 创新投资; 创业板上市公司

【中图分类号】 F275;F272.92 【文献标识码】 A 【文章编号】 1004-5937(2018)23-0051-04

一、引言

2018年两会报告指出:为创新创业服务提供全方位、全周期、全链条的支持,为优质创新型企业上市融资提供绿色通道,为海外留学人员回国创新创业提供便捷的服务。2016年我国R&D经费支出较上年增加了1 506.8亿元,研发投入年均增长11%,规模跃居世界第二位;R&D投资/GDP提升0.05达到2.11,科技进步贡献率增长了5.3个百分比。众多科研成果表明我国科技研发事业蓬勃发展,势不可挡。快速崛起的新旧动能转换正在重塑经济增长格局,改变日常生产生活方式,成为中国创新发展的新标志。因此,在这个创新创业时代研究企业创新投资的外部影响因素,具有较强的理论意义。

尽管创业板是主板市场的二板证券市场,上市门槛相对低于主板市场,但是GEM上市公司主要为信息、生物和新材料技术为代表的科技创新型企业,普遍重视创新投资,贯彻国家的创新驱动发展战略,注重技术创新体系建设。因此选取创业板上市公司作为样本,探寻管理层特征对于企业创新投资的影响,具有一定的现实意义。现有研究表明:知识型政治关联和高管权力对企业创新投资均有积极的作用[ 1 ],但现有文献少有以高管权力与政治关联为出发点研究企业创新投资的影响。伍中信和喻如意[ 2 ]探索了管理者过度自信、政治关联对企业风险的影响,发现管理层过度自信会提高企业系统性与非系统性风险,政治关联可以正向调节管理层过度自信对企业非系统性风险的影响。但是其没有研究管理层权力、政治关联对企业创新投资的影响。因此,本文参考现有文献,以创业板上市公司为例,实证检验高管权力、政治关联对创新投资的影响,为企业提高创新投资提供一定依据与参考。

二、理论分析及研究假设

(一)高管权力对企业创新投资的影响

高管权力理论,即管理层薪酬的上涨与企业绩效的上涨关联度较差,进而导致高管选择利用手中职权提升个人声望、参加各类活动来获取丰厚利润,较少选择薪酬契约激励机制,使董事会形同虚设。创新投资作为一种高未知性、高现金占用性的风险投资,需要“源源不断”地投资,但是,一旦项目得以成功研发便会对企业造成巨大影响,获得丰厚的经济效益,进而为公司高管带来良好的个人声誉。Finkelstein[ 3 ]提出,管理层的主要职责是处理不确定性问题,解决各种突发性问题,降低内外部信息不对称程度。管理层组织权力越大,越便于获取主导地位(企业权力结构中),对于企业未知性问题的处理更为果断。因为当管理层拥有较大的话语权时可以激发工作热情,提升企业运营效率,增强企业综合实力。另外,当高管专家型权力占主导地位时,可以有效处理创新投资中所面临的未知性难题,降低创新投资风险,提高研发资本投资。因此提出假设:

H1:高管权力越大,企业创新投资额度越多。

(二)政治关联对创新投资的影响

企业家大都期望构建、维持政企关系,这是由于我国市场竞争环境、制度背景不完善,政府资源、财政补贴分配不均所致。政治关联作为高管的一种非正式权力,有助于企业获得政治庇护,获取丰厚的财政补贴和扶持资金。但是也有一些学者持政治关联“危害论”的观点,于蔚[ 4 ]得出:政治关联型企业承担较多的政策性支出,转变企业的投资行为,减少企业的创新投资,降低了企业生产经营效率,损害了企业绩效,进而得出民营企业在未来发展战略中应减少政治关联的影响,实施多元化、可持续的发展战略。李红侠[ 5 ]发现:政治关联(民营化方式、政府补助、地区市场化程度、稀缺性资源依赖程度)对企业绩效具有显着的促进作用,但这种促进效应具有滞后性;进一步研究得出:只有当创新成果产出达到一定数量,创新能力才会提高企业短期创新绩效,而创新投资对企业当期绩效具有显着抑制效应,政治关联提高企业绩效具有一定的滞后性。杨化峰和邱玉霞[ 6 ]以中小板、创业板上市公司为例,采用非平衡面板的方法探讨政府资助对企业非效率创新投资的影响,结果表明:政府补贴可以有效减缓由于现金流引起企业研发投资不足的问题,加重现金流充裕企业研发投资过度的问题。宋夏云和彭兰[ 7 ]设立了政治关联—多元化战略—企业绩效的PCDSEP概念模型,发现:政治关联有助于提升企业绩效,获取政府异质性资源,实施多元化战略。基于上述分析,提出假设:

H2A:管理层政治关联背景可以促进企业创新投资。

H2B:政治关联型企业可以加强高管权力对创新投资的促进作用。

三、研究设计

(一)样本与数据

创业板上市企业主要为高新技术产业。因此,本文选取2013—2016年创业板上市公司为研究对象,删除数据缺失、ST和*ST的公司,有效样本共计 1 404个,本文研究数据主要来自CSMAR。

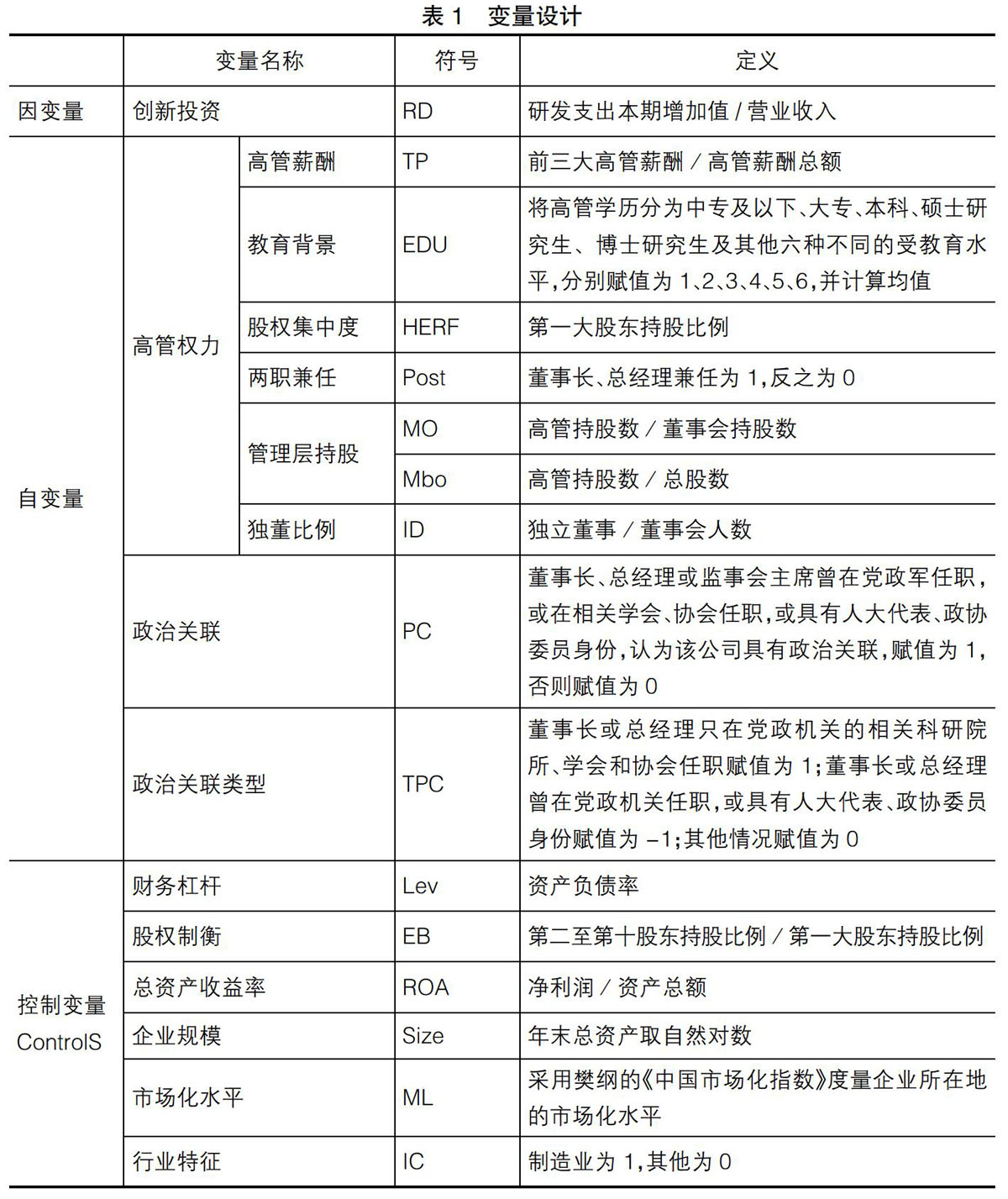

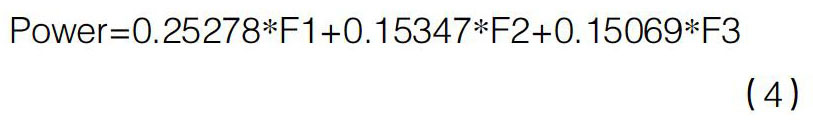

(二)高管权力、政治关联影响创新投资研究模型

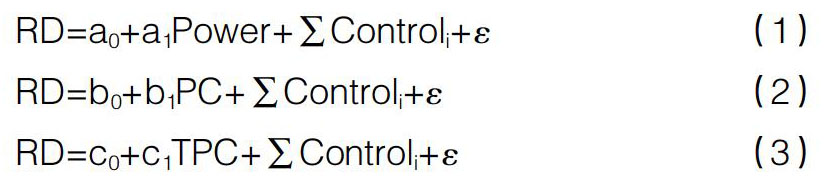

借鉴张炳发和修浩鑫的研究方法[ 8 ],分别构建如下回归模型考察高管权力、政治关联对企业创新投资的影响。参照于蔚等的结论[ 4-5 ],挑选出影响创新投资的5个主要因素作为控制变量。模型变量解释见表1。

(三)变量衡量

对于高管权力具体量化的问题,不同学者运用的指标各不相同。追本溯源,现有研究的量化途径主要分为两方面,一是归纳合并替代变量,二是问卷调查。整合代理变量主要有三种方法:(1)根据不同维度进行衡量。Finkelstein[ 3 ]率先依照管理权力产生的来源将其划分为所有权权力、结构性权力、专家权力和声望权力。之后学者们在Finkelstein的基础上对衡量高管权力的指标进行了丰富,结合中国国情和制度环境补充了高管权力的组织因素,增加了政治权力这一新的影响因素。(2)根据综合指标进行衡量。主要从组成管理层权力的因素开始,整理合并为一个指标来代表管理层权力。邱玉兴和胡晶莹[ 9 ]将两职合一、独立董事与上市公司工作地点一致、管理层持股比例、董事会规模、内部董事比例五方面因素整合为管理层权力的替代变量。王化中和薛颖[ 10 ]在上述五个变量之外,增加了高管薪酬这个影响因素,进一步丰富了高管权力的替代指标。(3)利用SEM全面指标构建法。高遐[ 11 ]运用该方法,从企业内部因素与外部因素两个方面,构建了高管权力全面指标体系。鉴于感知测量(问卷或走访)的方式主观性较大,而问卷设计自由度较高、严谨性存在一定偏差、衡量结果不太准确,进而本文选择第一类归纳合并替代变量的方法。综合第一类归纳合并替代变量的三种主要方法,借鉴以往的方法,选取了组织权力(两职兼任、高管薪酬)、控制权权力(股权集中度、高管持股状态)和声誉权力(高管学历)三方面因素,将以上变量进行因子分析,发现KMO检验0.540大于0.5(表2),认为可以进行因子分析;之后,将七个变量提取三个因子(最大限度解释七个变量,见表3),利用各自权重(见表4)整合为高管权力(Power)。公式(4)如下:

Power=0.25278*F1+0.15347*F2+0.15069*F3

(4)

四、实证分析

(一)高管权力、政治关联对创新投资的影响

从表5可以得出,Power通过显着性检验(P<0.05),且Power与RD显着正相关,表明高管权力越大,企业创新投资越多,证明假设1;同时,企业ROA、Lev与当期企业创新投资显着负相关。由于研发资本投资的特点,RD与当期企业资产收益率、财务杠杆等负相关是合理的。但PC与RD负相关,与本文假设2相佐。因此,本文在现有基础上继续研究,区分政治关联类型后分析其对企业创新投资的影响。得到TPC与RD显着正相关,即知识型高管政治关联可以显着提升企业创新投资,而权力型高管政治关联起相反的作用,进而证明假设2A;股权制衡与创新投资显着正相关,企业ROA、财务杠杆、行业特征与本期创新投资显着负相关。

为验证假设2B,本文对企业有无政治关联进行分组检验,发现无论企业是否具有政治关联,Power与RD投资均显着正相关,但在PC=1的企业中,Power与RD的显着性水平明显高于PC=0的企业,进而表明:相较于非政治关联企业,政治关联型企业高管权力对创新投资的促进作用更加明显,证明假设2B。本文模型(1)、模型(2)及模型(3)所有变量VIF均远远小于10,且condition index均小于20,即不存在显着的多重共线性问题。

(二)稳健性检验

用研发投资取自然对数来衡量创新投资,同时将其滞后一期;利用SEM全面指标构建法衡量高管权力,建立高管权力全面指标体系,进而确保回归结果稳健,结论与上述基本一致。

五、结论

本文以我国2013—2016年创业板上市公司为例,研究高管权力、政治关联对创新投资的影响。结论如下:高管权力越大,企业创新投资越多;高管政治关联与企业创新投资负相关,但知识型高管政治关联对企业创新投资具有促进作用,权力型高管政治关联对企业创新投资起抑制作用。另外,不论企业是否为政治关联型企业,高管权力越强,企业创新投资越多,但在政治关联型企业中,高管权力对企业创新投资的促进作用更为明显。

对于创业板上市公司未来发展,应当注重政治关联对创新投资的影响。政治关联作为企业的社会资本,不仅可以便捷地获取资源,节约交易成本,提升企业经济效益,而且可以促进企业创新投资,实施多元化发展战略,取得丰厚的熊彼特租金收益[ 12 ]。对于高管权力,应当“简政放权”,进行合理高效的配置,签订短期、长期激励契约,保证高管在适当的权力下可以有效提升企业创新投资,积极进行创新驱动发展,实现新旧动能转换的目标。

【参考文献】

[1] 乐菲菲,张金涛,修浩鑫.高管政治关联会导致创业板企业上市后创新绩效“变脸”吗?[J].经济与管理,2018(1):73-79,86.

[2] 伍中信,喻如意.管理者过度自信、政治关联与企业风险研究[J].会计之友,2016(10):54-60.

[3] FINKELSTEIN S. Power in top management teams:dimensions,measurement and validation [J].Academy of Management Journal,1992,35(8):505-538.

[4] 于蔚.政治关联为何降低企业绩效:基于生产效率的解释[J].浙江社会科学,2016(4):4-14,155.

[5] 李红侠,李蕊.政府联系对民营上市公司业绩变动的影响分析[J].经济体制改革,2013(3):169-173.

[6] 杨化峰,邱玉霞.政府资助与企业非效率创新投资研究[J].会计之友,2016(10):89-93.

[7] 宋夏云,彭兰.政治关联、多元化战略与企业绩效:基于浙江省民营上市公司的实证研究[J].会计之友,2015(18):48-55.

[8] 张炳发,修浩鑫.内部控制、高管权力对高管薪酬业绩敏感性的影响:基于制造业上市公司的实证分析[J].中国海洋大学学报(社会科学版),2017(2):91-96.

[9] 邱玉兴,胡晶莹.上市央企财务业绩差异性、高管权力与薪酬分配[J].会计之友,2017(20):67-71.

[10] 王化中,薛颖.分析师跟踪、高管权力与非效率投资[J].会计之友,2018(6):57-61.

[11] 高遐.管理决断权、高管薪酬与企业绩效的实证研究[C]//第四届(2009)中国管理学年会:组织与战略分会场论文集,中国管理现代化研究会,2009:15.

[12] 隋敏,王竹泉.社会资本对企业价值创造影响研究:理论、机理与应用[J].当代财经,2013(7):111-121.