黎 俊

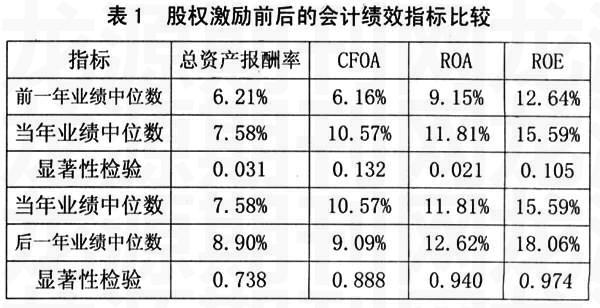

【摘要】 通过采用Wilcoxon符号秩检验,从公司财务绩效的角度来观察上市公司在实施前一年与实施当年及后年的绩效变化趋势,研究发现股权激励能明显的提高公司会计绩效指标。

【关键词】 股权激励;会计绩效;Wilcoxon符号秩检验

研究国内上市公司实施股权激励后公司绩效的影响变化是有现实意义。股权激励的相关政策颁布以后,国内市场环境包括制度环境、市场成熟度以及上市公司股权激励手段等都较过去更成熟理性,这为研究上市公司高管股权激励与上市公司业绩的关系问题提供了现实的土壤。

一、研究综述

关于股权激励与公司绩效之间是否存在关系的讨论,在结果上主要集中在两个方面:一是大部分西方学者认为管理层持股与公司绩效之间是存在关系,这种关系包括正相关性和非线性相关性两种结果。认为管理层持股与公司业绩之间呈现正相关关系的有:Jensen and Murphy(1990)发现无论是以股票期权的形式出现,还是以内部股票所有权的形式出现,管理层持股对管理者均有明显的激励效果;MeierAn (1995)发现CEO持股比例与公司经营业绩间存在显着的正相关性。

Morck,Shleifer和Vishny以美国1980年的371个公司作为研究样本,采用托宾Q值代表公司绩效,发现:当管理层股权介于 0%~5%之间时,公司绩效将随管理层股权的增加而提高;当管理层股权介于 5%~25%之间,公司绩效随管理层股权的增加而下降;当管理层股权超过25%时,公司绩效随管理层股权的增加而再次提高。对于管理层股权与公司绩效之间的非单调关系。Demsetz认为管理层持股与公司绩效是不存在相关性,Demsetz和Lehn(1980)通过对美国511家公司的进一步研究,将不同持股比例与公司绩效进行回归,研究结果依然是管理层持股与公司绩效不存在任何显着的相关性。

国内有不少学者对管理层持股与业绩的关系进行了实证检验,研究结果主要包括两种观点:一种是两者间不存在显着性关系:顾斌、周立烨(2007)发现,实施股权激励的上市公司的净资产收益率并没有增加。刘国亮,王加胜(2000)将经理人员持股比例与公司ROA,ROE,EPS作相关性检验,检验结果证实公司的经营绩效是与经理人员的持股比例呈正相关。周路(2006)发现高管人员持股与公司经营绩效尽管呈正相关性,但相关性不显着。隽娟(2007)以2005年我国深市上市公司为样本,将管理层持股对公司绩效(每股收益、净资产收益率)的影响做了实证分析,结果发现:管理层持股水平与每股收益是呈正相关,且在每股收益为0.01的水平下最显着,但管理层持股水平与净资产收益率的相关性却并不显着。

二、研究假设与研究方法

当前我国上市公司的公司治理制度正逐步完善,监管制度也越来越明确,对公司高管的违规行为能起到约束监管作用。同时在绩效评价指标与评价体制中,能体现对经理人的行为导向作用和约束作用。基于以上分析,我们提出研究假设:上市公司的股权激励行为能很好的改善公司会计绩效。

选择了一些会计指标作为绩效指标,以达到完备性和确切性的要求。

辅助指标及其计算方法是:

总资产报酬率=净利润/年初总资产

CFOA=经营活动产生的现金流/年初总资产

ROC=纯利润/年初总资产

ROE=净利润/年初净资产

具体分析方法是:在不考虑其他因素的前提下,对公司实施股权激励前一年、当年和后一年的绩效进行比较,统计了上述绩效指标及其变化幅度指标的中位数,并对其差异显着性进行了检验。所采取的显着性检验方法是两配对样本的Wilcoxon符号秩检验,本研究所选取的分析软件是SPSS 17.0 实证结果与分析

通过表1,可以看出上市公司实施股权激励后,所有的会计绩效指标呈逐年上升趋势,这一结论印证了前述“上市公司实施股权激励行为能改善公司绩效”的研究假设。这表明实施股权激励的公司的高绩效表现很有可能得益于公司业务的发展。

参考文献

[1]lewellen(1971).a pure financial rationale for the conglomerate merger, journal of finance, 26,521~537

[2]周建波,孙菊生.经营者股权激励的治理效应研究[J].经济研究.2003(5):74~82

[3]隽娟.管理层持股与经营绩效的实证研究:来自深市的经验证据[J].市场论坛.2007(2):64~65