■符永康

一、华宝股份“清仓式”分红案例介绍

1.华宝股份公司简介。

华宝香精股份有限公司于2018 年在深圳证券交易所上市,公司前身是1996 年成立的华宝食用香精香料有限公司。华宝股份主要从事香精的研发、生产和销售,同时经营少量食品配料业务。主要销售产品为食用香精、日用香精以及食品配料,广泛应用于食品、饮料、卷烟、日化等多个领域。经过近些年的不断壮大,华宝股份在国内销售额位于行业前列,旗下拥有华宝、琥珀、华芳等知名香精品牌,并在广东、福建等地设有多家下属企业,以创新、务实、忠诚、协作的企业精神为客户提供高质量的产品。

2.华宝股份“清仓式”分红过程介绍。

2018 年3 月华宝股份才在深交所上市,IPO 融资23.77 亿元,仅过去一年,就以每10 股派40 元(含税) 的现金股利方式分配给股东,分红总额达24.64 亿元,比IPO 融资金额还要大,其中控股股东按持股比例将分得近20 亿元。而公司截至2018 年年底累计可供股东分配的未分配利润仅为25.16 亿元,华宝股份此次不仅将当年实现的净利润分给了投资者,以前年度的留存收益也几乎都分配了出去。就在此次超额分红的上一年华宝股份才以每10 股派2 元(含税)的方式向全体股东分红1.23 亿元,两年累计分红25.87 亿元,与其它公司一毛不拔的分红方式相比,这种大手笔分红方式可谓是“清仓式”分红。

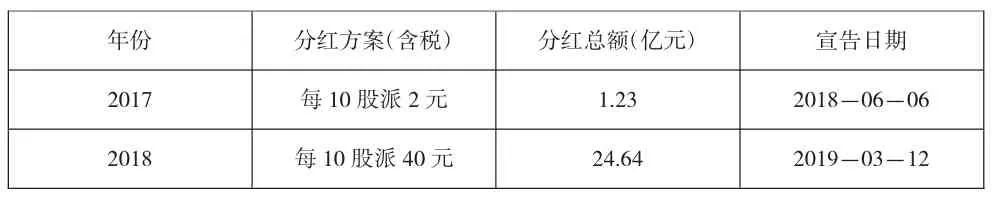

表1-1 华宝股份2017~2018 股利分配情况

二、华宝股份“清仓式”分红的动因分析

1.流动资产充足,资产负债率低。

具备充足的流动资产是企业派发超额现金行为实施的必要条件,因此华宝股份能够制定“清仓式”分红的股利政策与其自身财务状况也是密不可分的。根据其财务报表,不难发现其流动资产占总资产的比例每年均在50%以上,而且流动资产从2015 年的46 亿元到2018 年增加到近80 亿元,增长了71.74%,正是由于其近80 亿的流动资产,为华宝股份高额的股利分配提供了资金来源。2020 年4 月18日,华宝股份的分红方案为10 派19.8 元,每股股利9.8 元,共计派发现金股利12.19 亿元,趋近于同年净利润12.54 亿元。同样2019 年华宝股份拥有约66 亿流动资金,占总资产79.48%。另外,企业的资产负债率也从29.13%降到5.46%,可见华宝股份是几乎没有偿债压力的,这也为其超额分红提供了重要保障。

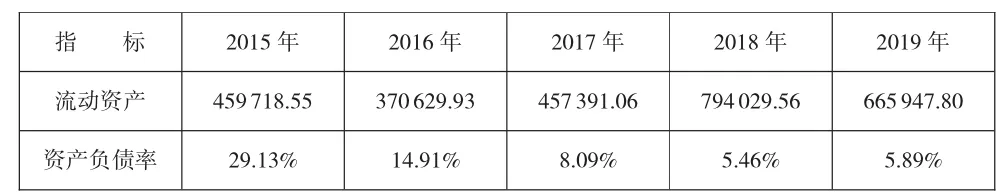

表2-1 华宝股份流动资产和资产负债率(单位:万元)

2.向大股东进行利益输送。

根据代理理论可知,当公司的大部分股权掌握在少数人手中时,控股股东能够控制企业的大部分决策,而中小股东的持股比例较低且分散,因此对于公司决策几乎没有话语权,控股股东就可以通过提出对自己有利的企业决策进行套现。而华宝股份就属于股权非常集中的公司,最终实际控制人朱林瑶通过全资持有华宝股份控股股东华烽国际持有公司股份近80%股权,她将分到24.64 亿元的现金分红大部分。2006 年朱林瑶就通过买壳上市之后再减持公司股份套现百亿港元。在此次分红前,朱林瑶实际控制的公司60 多家公司中的多数都处于亏损状态,为了弥补亏损,朱林瑶就需要大量资金。由于朱林瑶持有的华宝股份属于限售股,短时间内无法在市场上进行交易,并不能依靠自己的股权获得大量资金收益,于是,利用其控制人的身份进行高额的股利分发,便成了最好的选择。如此一来,不仅赚了钱,还不影响自己的股权。

3.向市场传递经营状况良好信号。

根据信号传递理论,企业股利政策的选择会对投资者产生较大影响。巨额现金分红能向市场传递企业经营良好的信号,增强企业的竞争力,提高企业的口碑,投资者也会对这样的企业树立信心,加大投资。华宝股份选择在上市后不久进行“清仓式”分红,吸引了更多的投资者来进行投资,使得公司股票价格得到上涨,提升了企业价值,同时也宣传了企业积极正面的形象,另一方面,现有的股东也因为得到了实实在在的投资回报,增强了对华宝股份未来经营发展的信心,有利于稳定股权。

4.公司缺乏好的投资机会。

行业发展如企业一样存在生命周期,新兴产业蕴藏大量投资机会,而发展成熟的行业则投资机会较少,华宝股份所处的制造业正是我国发展较为成熟的行业之一,企业数量位居所有行业首位。为了充分利用闲置资金,分红便成为了选择之一。近几年,公司业绩总体上有所下滑。从图1 中可以看到公司营业收入从2015 年的27.92 亿元下降至2018 年的21.69 亿元,下降了约22.3%,净利润也从2015 年的16.79 亿元下降至11.94 亿元。由此可见,公司的成长性不佳,投资机会少,导致了华宝股份“清仓式”分红行为的出现。

图1 华宝股份近几年营业收入及净利润状况

三、华宝股份“清仓式”分红的经济后果分析

1.对企业财务经济后果分析。

(1)流动资产减少。

华宝股份此次现金分红产生的最直接影响便是货币资金的大量减少,货币资金的减少又导致流动资产的减少,从而引发债务比重变动,影响企业是否能在正常期限内归还债务。

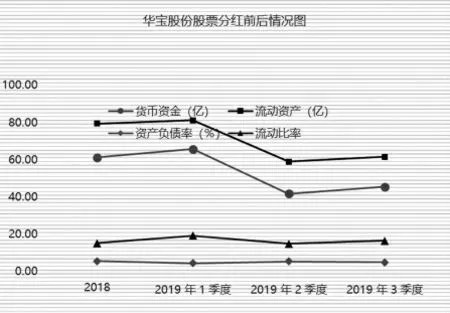

图2 华宝股份股票分红前后情况图

通过上图可以明显看出,华宝股份在2019 年第二季度货币资金和流动资产均大幅下跌,变化趋势相似,而这个季度正是股利实际发放的那个季度,因此“清仓式”分红行为确实导致了企业的流动资产减少。但是对企业的流动比率和资产负债率却没有产生较大影响,这说明“清仓式”分红并没有导致企业偿债能力下降,偿债能力几乎是不变的。

(2)计划投资项目进展缓慢。

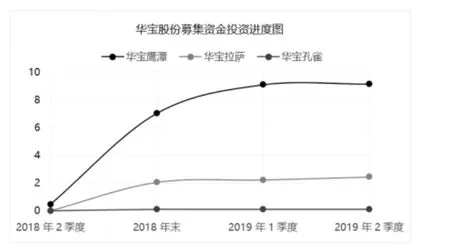

华宝股份通过上市募集的资金主要用于华宝鹰潭、华宝拉萨及华宝孔雀这三个项目,下图为华宝股份募集资金投资进度图。可以看出华宝股份在2019年一季度之前募集资金还是处于正常增长的使用状态,而到了2019 年的二季度,其余三项投资进度几乎没有实现增长,第二季度企业并没有发生什幺重大事件,唯一能够想到的就是现金股利的发放。因此可以认为,华宝股份此次“清仓式”分红行为对企业募集资金的使用进度造成了影响,使计划投资项目的建设放缓,不利于企业目标的完成。

图3 华宝股份募集资金投资进度图

2.对股东经济权益后果分析。

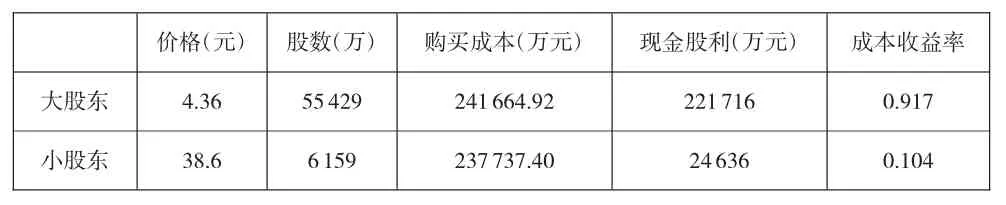

华宝股份是存在一个持股数超过一半的股东,股权占比高达81.1%,并且企业的90%股份都是大股东在上市前以较低价格购买的,上市发行的股份仅占比10%。此次分红,华宝股份按照每股4 元的价格发放现金股利,以此计算,大股东能够获得221716万元的股利,而中小股东只能获得24636 万元的股利,仅刚刚达到大股东股利的11%。

表5 华宝股份股票分红收益与成本计算表

由上表可知,大股东的成本收益率远超中小股东的收益率,约是中小股东的九倍多,在巨大的成本差异下,虽说股利分配是按照股权份额进行的,但实际收益是完全向大股东倾斜的,越高额的现金股利越会扩大大股东与中小股东之间的收益差距,由此可见,华宝股份此次超派现行为的实际获利者正是企业的大股东,这种行为极大的损害了中小股东的利益。

四、启示建议

华宝股份“清仓式”分红方式的出现,虽然在某种程度上给企业和大股东带来了好处。但是我们也不能忽略其产生的经济后果。对此提出以下几点建议:

1.进一步完善现金股利政策。证监会应该继续完善现金股利政策,对于处于不同发展阶段的企业应用不同的规定,比如处于发展期的企业应该更加注重企业未来的投资机会,因此需要大量的资金支持,对于这种企业,证监会应该规定一个股利限额,企业不得发放超过该限额的现金股利,以此来保证企业未来的发展;而对于处于成熟期的企业,可以规定企业必须按一定比例发放股利,从而满足中小股东的利益需求。

2.加强“清仓式”分红企业信息披露要求。应当要求其对如此异常的股利政策做出充分合理的解释,并对分红后企业现金流以及公司后期发展产生的的影响等进行披露。同时证监会还应当对企业的财务状况、经营情况做出评价,判断其是否具有实施“清仓式”分红的能力,否则该股利政策将不能予以通过。

3.优化股权结构,形成股权制衡。股权制衡不仅能够对大股东的行为产生限制,还能起到自我监督的作用,降低了企业的代理成本,企业股权制衡度越高,最大股东要实施更利于自身的决策所需成本也就越高,限制也就越明显。因此,优化股权结构、形成股权制衡对于一股独大企业是非常必要的,不仅能够减少代理成本,还能将中小投资者的利益纳入企业决策的考虑范围内,更加有效的保障中小股东的利益。