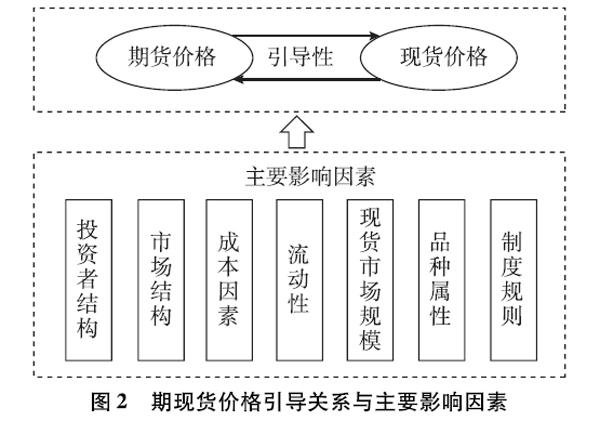

摘 要:期货价格对现货价格的引导性是套期保值、套利、投机等市场参与者进行交易活动的重要依据。本文系统梳理了国内外期现货价格引导关系的相关文献资料。首先,进行了理论界定和解释。其次,通过比较分析发现我国期货市场已上市品种价格发现效率存在较大差异。再次,进一步从投资者结构、市场结构、成本因素、流动性、现货市场规模、品种属性以及制度规则七个方面分析探讨了影响期货与现货价格引导关系的原因。研究发现,现实市场往往受到上述因素多重叠加的影响,使期货价格与现货价格引导关系发生改变,进而导致期货价格发现效率时高时低。最后,从理论和实践两方面对后续研究进行了展望。

关键词:期现货价格 引导关系 价格发现 影响因素

一、引言

在我国期货市场起步与发展的30多年历史进程中,不时有声音质疑我国期货品种价格发现功能的有效性,甚至认为期现货市场间是相互脱离的,期货价格对现货价格缺乏引导性,期货市场是纯投机的“赌场”。但也有众多专家学者认为,我国期货市场的建立,有效地发挥了价格发现与风险管理功能,助力实体经济的发展,为我国价格体制改革发挥了不可磨灭的作用。期货价格对现货价格是否具有引导性,是期货价格发现功能是否发挥效果的关键。而且期现货价格间的引导关系不仅是期货价格发现功能效率高低的体现,也是套期保值、套利、投机等市场参与者进行期货交易的重要依据。若期货对现货价格引导性强,则表明期货价格能够对未来现货价格形成合理预期,从而引导资源优化配置,提升经济效率。然而,以往文献多是对单一品种期现货价格引导关系的实证分析,缺乏对我国期货市场总体价格发现效果及背后原因的深入探讨。

鉴于此,本文将主要研究以下内容。首先,对期货与现货价格引导关系进行界定;其次,对期现货价格间的引导关系进行理论解释;再次,结合实证分析案例着重讨论我国期货市场价格发现功能的主要特征与总体发挥效果;最后,对市场上不同品种表现出的期现货价格引导关系差异性及原因进行分析总结。

二、期现货价格引导关系的概念界定

对于期现货价格引导关系,已有文献依据经济学理论,通常借助计量经济分析方法从时间序列角度开展研究。众多文献基于现货到期时刻的不同,从两个角度进行了讨论:一方面是期货价格与同期现货价格间的引导关系,另一方面是当期期货价格与未来(期货到期时刻)现货价格间的引导关系。

众多学者选择期货价格与同期现货价格作为研究对象,将分析重点集中于探讨二者之间的领先滞后关系上,以此说明期货与现货价格之间谁更具有引导性。这是因为在现实市场中,市场信息的传导机制与传递效率需要通过同期期现货价格的领先滞后关系进行判断,这为衡量期货价格发现效果提供了依据。实践中,由于期货产品在品种设计、投资者结构、交易方式等方面与现货产品存在诸多差异,二者对于新信息的反应速度与效果并不相同。期货市场以标准化合约为交易对象,采用公开集中竞价的方式进行交易,形成了高度组织化和专业化的市场运行体系,极大程度地保证了信息能够集中、快速传递。特别是影响力较大、成熟度较高的期货品种与对应现货品种相比,在交易成本、时间、方式等方面的优势更为明显,所以当受到新信息冲击时,各类市场参与者会率先选择在期货市场进行相应操作来锁定风险或获取收益,这使期货价格对同期现货价格展现出较强的引导性。

当期期货价格与未来(期货到期时刻)现货价格之间的关联性问题也颇受关注。一个重要原因是,当期期货价格与未来(期货到期时刻)现货价格被广泛用于解释期货市场的价格发现功能。萨缪尔森(Samuelson,1965)认为,期货价格发现功能指期货价格对期货合约到期日现货价格的数学期望。在有效市场环境中,期货价格是对某时刻全部信息的反映,且期货价格具有随机波动特征。比格曼等(Bigman et al,1983)使用无偏估计对期货定价进行了表述,即在一个有效率的市场中,期货价格是对期货合约到期日的现货价格的无偏估计。其后,许多实证研究开始关注于期货价格是否能无偏估计未来现货价格,从而验证市场的有效性。也有研究者认为有效市场中,期货价格与现货价格均能够有效反映预期,期货价格与未来现货价格之间的差异应是标的资产的系统性风险溢酬。

三、期现货价格引导关系的理论解释

期现货价格引导关系根植于期现货市场间天然不可分割的联系。期货市场由现货交易衍生而来,期货合约依据现货标的物设计,期货合约到期时需要使用现货交割,这均反映出期货市场与现货市场紧密相连。而当期现货价格发生较大偏离时,套利机会的出现会促使市场上套利活动增加,从而使期货与现货价格的异常基差逐渐消失。正是期现货市场间不可分割的关系,使期现货价格间表现出引导性。

期货定价理论为期现货价格引导关系提供了理论依据。理论界存在两种基本的商品期货定价模型:风险溢价模型和便利收益模型,二者均依据现货价格对期货价格进行定价。传统风险溢价模型由肯尼斯(Keynes,1930)和希克斯(Hicks,1939)提出,基本理论是在不考虑商品稀缺性的条件下,在一个无套利条件①的市场中,期货与同期现货价格之间的差异是投资者持有期货与现货的成本差异。该模型的具体表达式为Ft=Ste(r-q)(T-t)。其中,Ft为期货价格,St为现货价格,r为无风险连续复利利率,q为现货在期货合约期限内的收益率,T为期货到期时刻,t为当前时刻。便利收益模型则以套利为基础,认为商品期货价格由现货价格和合适的便利收益②决定。便利收益模型由科尔多(Kaldor,1939)和沃金(Working,1948)提出,具体表达式:Ft=Ste(r+m-cy)(T-t)。其中,cy为基于简单回报的便利收益,m为商品的储存成本,Ft、St、r、T和t的含义与风险溢价模型中对应符号所示含义相同。上述两个模型均清晰地展示了理论上期货价格与现货价格之间的关联性。

进一步对期现货价格间的引导关系进行解释。经济学理论上,期货交易活动属于实体经济中的流通环节,通过有组织、有秩序的集中交易形成一系列时间序列价格。远期的期货交易活动不断形成时间序列价格从而调节企业的生产要素配置,随着合约到期日的临近,期货与现货价格走势趋于收敛,并形成最终现货交易价格。正是由于期货市场具备高流动性、低交易成本、交易操作简易等优势,因而受到广大交易者的青睐也使得期货市场价格发现功能得以强化。

四、我国上市品种期现货价格引导关系的总体特征

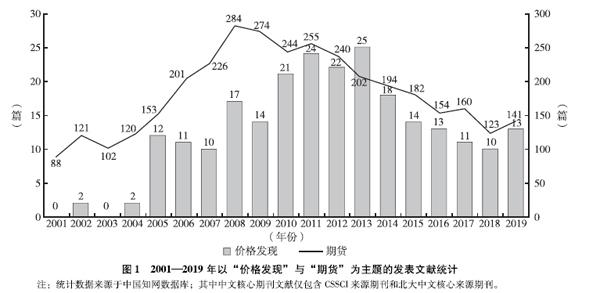

2000年后,我国期货市场进入规范发展阶段,这一时期期货市场的主要任务是加大市场开发力度、恢复市场活力。与此同时,针对期货价格发现功能的文献研究数量稳步提升。2014年,随着《国务院关于进一步促进资本市场健康发展的若干意见》的发布,我国期货市场进入创新发展阶段,针对期货市场的研究日趋多元化,对于价格发现功能的研究热度有所下降(2001—2019年以“价格发现”与“期货”为主题的中文核心期刊文献统计数据如图1所示)。

通过梳理相关研究可以发现,近年来国内期货品种价格发现功能展现出如下特征:活跃度较高、市场规模较大、市场化程度较高的品种的期货价格对现货价格的引导性更强,价格发现效率更高。许荣和刘成立、陶利斌等分别研究了沪深300股指期货的价格发现能力,发现股指期货价格发现作用比现货市场更大。张劲帆等采用信息份额模型和向量自回归模型对国债期现货价格引导关系进行了探讨,认为国债期货的信息优势更为明显,国债期货价格对现货价格具有引导性。高丽和高世宪研究了上海期货交易所原油期货的价格发现功能,发现即便中国原油期货仅上市不到2年,但其期货价格已经展现出一定引导性。李莉对铁矿石期现货市场进行了研究,认为铁矿石期货价格对现货价格存在较强引导性。马述忠等研究了我国战略性农产品大豆的期现货价格引导关系,发现我国大豆期货价格单向引导现货价格。何晓燕和张蜀林对棉花期现货市场的研究表明,棉花期货市场具有更强的信息收集效应,其对现货市场的引导作用也更强。宋波和邢天才、黄健柏等分别使用不同方法检验了沪铜期货对现货价格的引导性,研究结果均显示沪铜期货的价格发现功能得到了有效发挥。王玉玲和向云霜、黄国轩分别使用2017年后的数据探究了黄金期现货价格引导关系,他们认为我国黄金期货的价格发现效率已得到显着提升,黄金期货价格能够引导现货价格走势。

相对而言,活跃度较低、市场规模较小、市场化程度较低的期货品种,其期货价格对现货价格的引导性较弱,价格发现效率较低。如线材、燃料油等期货品种本身市场规模不大,且市场关注度不高,参与交易的投资者数量有限,因而期货价格发现功能难以得到有效发挥;而小麦、粳稻等期货品种,虽然具备一定的市场规模,但由于其价格水平直接影响国内粮食安全,供销均受到管制,因而价格发现效率较低,期货价格对现货价格的引导性难以体现。

总体上,目前国内已上市期货品种的价格发现效率存在差异。梳理已有研究的分析结果可知,活跃度较高、市场规模较大、市场化程度较高的品种,价格发现效率普遍较高,期货市场基础功能也得以有效发挥;而一些期货品种则受自身活跃度、市场规模、市场化程度等因素影响,无法有效发挥其价格发现功能。基于此,有必要进一步分析可能影响期现货价格引导关系的各种因素,从而为提升我国期货市场价格发现效率提供着力点,并为重新激活已有的“僵尸”品种以及之后上市的新品种提供支撑。

五、影响期现货价格引导关系的主要因素

根据已有文献,结合相关理论对导致期现货价格引导关系出现差异性的具体因素进行总结,可知主要有投资者结构、市场结构、成本因素、流动性、现货市场规模、品种属性、制度规则(见图2)。

(1)投资者结构。由于进入期货市场的目的不同,期货投资者通常被分为套期保值者与投机者。期货市场上的套期保值者多为生产商、加工商以及贸易商等现货厂商。理论上,参与期货套期保值的现货厂商越多,进行套期保值的资金占比越大,期货市场越能够有效发挥价格发现功能。若期货市场内缺乏套期保值者,将使市场的投

机性增加,并可能导致期现货市场间无法形成有效联系,期货价格发现功能也无从发挥。实际上,部分期货品种的套期保值者参与度极低,这使期货市场的价格发现效果较差,最终导致了期现货价格间的引导关系不明显或出现错配。以白糖为例,数据显示白糖期货2013年套期保值量在总持仓量中的占比仅为04%,远低于2014—2017年该比值的最小值22%。①而对白糖期现货价格引导关系进行的实证检验结果证实,2013年白糖期货与现货间并不存在协整关系,白糖期货的价格发现效果不明显;2014—2017年白糖期现货间均存在期货引导现货的单向引导关系。

(2)市场结构。不同产业的市场结构对品种价格形成机制有显着影响。当某一行业的市场结构为寡头垄断或垄断竞争时,处于垄断地位的企业对于相关产品价格具有极强的控制力,并借此优势最大限度地获取超额利润。这使垄断企业参与期货市场的意愿极低,导致相应期货交易的投机者比例极高,使期货市场沦为与现货市场相脱离的纯投机市场。这时现货价格的引导性通常较为明显。与此相反,当某一行业的市场结构趋近于完全竞争市场时,企业只是价格的被动接受者,为了防范风险、避免损失,企业更倾向于参与期货市场进行套期保值,这更利于发挥期货价格的发现功能。以PTA和其上游原材料PX为例。我国PX行业的产能集中度较高,主要来源于7家生产企业,其中,中石油和中石化2家的产能份额更是达到55%,这表明国内PX现货市场具有一定垄断性,不利于开展期货交易。相对而言,国内主要PTA生产厂家有近20家,且具有行业集中度较低、市场竞争性较强的特点,适宜开展期货交易。从实际效果看,PTA期货合约自上市后运行平稳、交易活跃、功能发挥良好,这印证了PTA市场结构对期货功能有效发挥的重要性。

(3)成本因素。成本因素主要指交易成本和生产成本。期货市场具有交易成本相对较低的特性,但不同交易所、上市品种、交易规则等方面仍存在诸多差别,当期货交易成本较高时,交易者参与期货市场的积极性会降低,这会降低期货价格发现效率。对现货企业而言,参与期货市场交易,需要考虑劳动力成本、固定资产成本等诸多因素,特别对于中小型企业而言是不小的开支。这将阻碍众多现货企业参与期货市场,进而影响相关期货品种的价格发现效率。刘用明等通过联立方程模型实证研究了2012年9月我国股指期货市场下调交易手续费对市场的影响,研究结果表明,手续费的下调能够显着促进市场交易量的增长,提升市场信息效率,同时整体上促进了市场质量的提升。这有助于期货市场价格发现功能的发挥。熊艳和王玮通过对国债期货的研究发现,降低国债期货保证金并免去平仓手续费对市场质量影响不大,主要是由其本身市场结构特征、现券市场行情等诸多因素决定的,未来需进一步降低交易成本,优化手续费、保证金的收取模式。

(4)流动性。流动性是金融市场运行效率的重要衡量指标。通常情况下,期货市场的流动性越好,表明市场越活跃,场内信息越完善,更易于吸引套期保值者、套利者和投机者参与期货市场交易,也有利于期货价格发现功能充分发挥。肖俊喜和郭晓利比较、研究了中美农产品期货市场的流动性,发现我国农产品期货的中期月份合约较为活跃,但存在活跃月份不连续的特点,这导致产业客户无法通过对应月份合约进行套期保值,进而影响我国农产品期货市场价格发现功能的发挥。刘洋和胡坚对大豆和硬麦合约的交易数据进行分析后,结合与国内期货市场不同发展阶段的纵向比较,认为大豆和硬麦合约的流动性水平均逐年提升,市场发育趋于成熟,但与国外对应品种比较仍有差距。

(5)现货市场规模。通常情况下,现货市场规模越大的品种,价格波动的不确定性越大,市场参与者规避价格风险的需求越迫切,因而参与期货市场进行风险对冲的意愿就越强烈。随着参与期货市场的现货企业数量不断增加,期货市场的价格发现功能将得到更充分的体现。例如,在石油产品中,燃料油与汽油、柴油等产品相比其现货市场规模相对较小。陈志英实证分析了我国燃料油期现货的价格发现与波动溢出效应,发现虽然我国燃料油期现货市场间存在信息流动且两市的整合程度较高,但相关度并不是很高。这表明受到现货市场规模的影响,我国期现货市场间非价格因素的信息传递效应还不明显,这也影响了燃料油期货市场的价格发现效率。

(6)品种属性。由于期货品种的属性各不相同,期货品种在价格发现效率上存在差异,导致不同品种期现货价格引导关系各异。如具有生产季节性特征的农产品品种不易储存,其价格不能依据库存情况进行有效调节,因而价格波动幅度往往较大,导致期现货价格之间的引导关系时常发生变动。宋博和邓莹探究了我国粮食期现货市场的价格发现效果,发现玉米期货市场价格发现功能较强,而大豆期货市场价格发现功能较弱。杜海鹏和程安分别对PTA和白糖两个品种期现货价格间的引导关系进行了实证检验,结果表明,2007—2017年共11年,两个品种期现货价格表现出的引导性并不相同。PTA期货和现货价格在2007年、2008年、2010年和2011年表现出双向引导性,其余年份

除2012年,该年份PTA期现货价格间不存在协整关系。为单向引导,且2009年和2013年表现为现货价格引导期货价格;白糖期货和现货价格仅在2008年和2011年表现出双向引导性,其余年份

除2013年,该年份白糖期现货价格间不存在协整关系。并没有现货价格引导期货价格的情况发生。

(7)制度规则。期货市场制度规则的创新和完善与否也是期现货价格引导关系的影响因素之一。当期货市场的交易制度相对完善合理时,套期保值者、套利者、投机者纷纷涌入市场,这将提升整个期货市场的价格发现效率,也有利于期货价格引导性作用的发挥。从美国期货市场的发展历史看,在一百多年的时间里,随着基础设施与交易制度的不断完善,美国期货市场在转移风险、配置资源以及形成价格等方面发挥的作用越来越明显,期货市场的参与者数量逐步增加,类型日渐丰富。制度创新使期货市场价格发现与风险对冲功能不断优化,这有效弥补了传统市场结构与信息的不足,并促使期现货市场共同发展。

六、总结与展望

首先,本文系统梳理了国内外期货与现货价格引导关系的相关研究成果,并对期现货价格引导关系给出了经济学解释,认为现货厂商的套期保值需求、期货的实物交割、期现货价差偏离较大时套利机会增加等因素的存在,使期货市场与现货市场联系紧密,而期货与现货在价格上也表现出相互的引导性。其次,对国内已上市期货品种的价格发现效率进行比较,发现不同品种价格发现效率存在较大差异。相对而言,活跃度较高、市场规模较大、市场化程度较高的品种,期货价格对现货价格的引导性普遍较强,价格发现效率较高。最后,进一步研究了影响期货与现货价格引导关系的可能原因,认为投资者结构、市场结构、成本因素、流动性、现货市场规模、品种属性、制度规则是导致期货与现货价格引导关系产生差异的主要原因。现实市场往往受到上述因素多重叠加的影响,使期现货价格引导关系发生变化。上述研究成果不仅为政策制定、研究开展与市场分析提供了素材,同时对进一步加强我国期货市场与实体经济的有效结合提供了参考。

后续的研究应注重以下内容。一方面,从理论上结合我国具体国情继续深入探讨期货与现货价格关联性问题。期货市场最初诞生于完全市场化的美国经济体系,并依照现货—远期—期货的轨迹逐渐演变。最早的现货交易者在切实感受到远期交易和期货交易带来的低成本、高效率、高信用度的好处后,经历多年发展逐渐转向通过期货市场进行交易。我国的期货市场诞生于20世纪90年代,彼时我国正经历从计划经济向市场经济转变,我国与西方国家期货市场的发展背景与条件各异,因而在期货市场功能发挥和期现货价格引导性上存在一定差异,需要对此进行进一步深入、细致的研究,加强理论探讨。另一方面,运用期货与现货价格引导关系相关理论指导具体改革实践。本文认为投资者结构、市场结构、成本因素、流动性、现货市场规模、品种属性和制度规则等能够影响期货市场价格发现功能的发挥,这不仅为监管者在制定政策时提供了有效依据,也为交易所今后选择上市期货品种提供了参考,还为投资者进行多种形式的交易提供了理论支持。今后需要强化理论研究成果的转化,以进一步促进我国期货市场的规范化发展,提升市场运行效率。

参考文献

[1]常清期货市场的认识误区[J]中国金融,2017(4):58-59

[2]郭彦峰,黄登仕,魏宇我国指数期货与现货之间的价格发现和波动性外溢[J]管理评论,2009,21(8):13-22

[3]许荣,刘成立限制交易政策如何影响期现关系?——对股指期货价格发现功能的实证检验[J].金融研究,2019(2):154-168

[4]陶利斌,潘婉彬,黄筠哲沪深300股指期货价格发现能力的变化及其决定因素[J]金融研究,2014(4):128-142

[5]张劲帆,汤莹玮,刚健华,樊林立中国利率市场的价格发现——对国债现货、期货以及利率互换市场的研究[J]金融研究,2019(1):19-34

[6]高丽,高世宪价格联动与价格发现:上海原油期货市场运行的研究[J]价格月刊,2019(6):22-29

[7]李莉近期铁矿石现货价格波动影响因素研究——兼议客观看待期货市场价格发现功能[J]价格理论与实践,2017(7):134-136

[8]马述忠,汪金剑,邵宪宝我国战略性农产品期货市场价格发现功能及效率研究——以大豆为例[J].农业经济问题,2011,32(10):20-28

[9]何晓燕,张蜀林我国棉花期货与现货市场的价格发现与波动溢出效应[J]系统工程理论与实践,2013,33(7):1723-1728

[10]宋波,邢天才基于价格发现和统计套期保值的铜期货波动溢出效应检验[J]统计与决策,2020,36(12):148-151

[11]黄健柏,刘凯,郭尧琦沪铜期货市场价格发现的动态贡献——基于状态空间模型的实证研究[J]技术经济与管理研究,2014(2):67-72

[12]王玉玲,向云霜连续交易制度与价格发现功能的相关性研究——基于我国黄金期货市场的实证分析[J]价格理论与实践,2020(4):100-103,177

[13]黄国轩我国黄金期货市场价格发现功能实证研究[J]价格理论与实践,2019(9):92-95

[14]宋博,邓莹我国粮食期现货市场的价格发现与价格反馈[J]价格月刊,2018(6):23-29

[15]杨慧珍,韦敬楠,张立中我国粮食期货市场价格发现功能的实证分析——以玉米和小麦市场为例[J]价格月刊,2017(5):19-23

[16]王骏中国期货市场基本功能的实证研究[D]武汉:华中科技大学,2006

[17]华仁海,仲伟俊对我国期货市场价格发现功能的实证分析[J]南开管理评论,2002(5):57-61

[18]张雄,万迪昉,杨光投资者结构与期限结构对期货市场效率的影响研究[J]证券市场导报,2010(4):35-40

[19]郑尊信,徐晓光基于库存视角的货币政策与商品价格动态演变——来自上海期货市场的实证检验[J]经济研究,2013,48(3):70-82

[20]刘向丽,张雨萌基于向量误差修正模型的股指期货价格发现功能研究[J]管理评论,2012,24(2):71-77

[21]杜海鹏,程安期现货价格引导关系研究[J]中国证券期货,2019(1):35-40

[22]方建春资源性商品国际市场竞争策略研究——以石油市场为例[D]杭州:浙江大学,2007

[23]刘鹏,钱锋,滕军PTA期现价格动态关系实证研究[J]商业研究,2010(12):39-43

[24]王楠,戚虎PTA期货稳定现货市场作用实证研究[J]中国证券期货,2018(3):36-40

[25]刘用明,屈万程,甘永春交易手续费调整对我国股指期货市场质量的影响研究[J]西南民族大学学报(人文社科版),2018,39(4):122-129

[26]熊艳,王玮我国国债期货交易成本与市场质量[J]上海金融,2015(2):70-76

[27]肖俊喜,郭晓利中美农产品期货市场流动性比较研究[J]证券市场导报,2012(9):46-52

[28]刘洋,胡坚中国期货市场流动性的实证研究[J].经济科学,2015(3):54-65

[29]陈志英我国燃料油期货与现货市场价格发现和波动溢出效应研究[J]金融理论与实践,2013(10):84-89

[30]吕东辉,杨印生,王巍美国农产品期货市场的发展及启示[J]经济纵横,2003(6):43-47

[31]胡俞越,高扬期货市场学[M]北京:中央广播电视大学出版社,2004

[32]陈蓉,郑振龙无偏估计、价格发现与期货市场效率——期货与现货价格关系[J]系统工程理论与实践,2008,28(8):2-11,37

[33]WAHAB M,LASHGARI MPrice dynamics and error correction in stock index and stock index futures markets: A cointegration approach[J]Journal of Futures Markets,1993,13(7):711-742

[34]CHIANG R,FONG W MRelative informational efficiency of cash,futures,and options markets: The case of an emerging market[J]Journal of Banking & Finance,2001,25(2):355-375

[35]SAMUELSON P AProof That properly anticipated prices fluctuate randomly[J]Industrial Management Review,1965,6(2):41-49

[36]BIGMAN D,GOLDFARB D,SCHECHTMAN E.Futures market efficiency and the time content of the information sets[J]Journal of Futures Markets,1983,3(3):321-334

[37]LEUTHOLD R MThe price performance on the futures market of a nonstorable commodity: Live beef cattle[J],American Journal of Agricultural Economics,1974,56(2):271-279

[38]HAKKIO C S,RUSH MMarket efficiency and cointegration: an application to the sterling and deutschemark exchange markets[J]Journal of International Money & Finance,1989,8(1):75-88

[39]KEYNES J MA treatise on money in two volumes:2 the applied theory of money[M]Cambridge:Cambridge University Press,1930

[40]HICKS J RValue and capital[M]Cambridge: Oxford University Press,1939

[41]KALDOR NSpeculation and economic stability[J].The Review of Economic Studies,1939,7(1):1-27

[42]WORKING HTheory of the inverse carrying charge in futures markets[J]Journal of Farm Economics,1948,30(1):1-28

[43]MARTELL T F,WOLF A SDeterminants of trading volume in futures markets[J]Journal of Futures Markets,1987,7(3):233-244

[44]HUNG M W,LIN B H,HUANG Y C,et al.Determinants of futures contract success: Empirical examinations for the Asian futures markets[J].International Review of Economics & Finance,2011,20(3):452-458