柳青

摘 要:智能合约技术是在分布式系统中得到了广泛采用,其技术特点与场外衍生品业务具有高度的融合性。随着金融科技、数字货币的发展,智能合约技术在场外衍生品领域的应用场景也逐渐明晰,利用智能合约技术对传统场外衍生品业务进行智能化改造,实现各业务节点的自动执行功能,同时与数字人民币结算相融合,探索一种基于分布式的业务执行系统。但与此同时,智能合约技术在传统业务场景的应用,也面临诸多问题,在法律法规、技术体系和组织方式等方面提出了新的挑战。

关键词:智能合约;场外衍生品;智能衍生品合约;业务流程

一、引言

二十一世纪第一个十年,全球金融危机迫使监管体系关注场外衍生品基础设施建设,以增强对业务透明度的监管;而第二个十年伊始,受到新冠肺炎疫情、战争等因素的影响,场外衍生品业务执行的连续性和稳定性面临更高的要求。外部环境的挑战促使场外衍生品市场不断演进和迭代。场外衍生品业务通常是一对一开展的个性化交易,交易条款具有特定的针对性,新金融科技的兴起为场外衍生品市场基础设施的建设提供了新的思路。智能合约是一种计算机自动化程序和具有法律强制性的计算机代码构成的协议(Clark,Bakshi和Braine),被广泛应用于以区块链为代表的分布式系统中。由于在分布式系统中没有集中的业务执行单元,智能合约技术极大地提升了分布式系统业务流程的自动执行效率。场外衍生品的业务特点为智能合约技术的应用提供了重要的应用场景。

场外衍生品通常是通过协议开展的金融业务,交易双方达成一笔场外衍生品交易通常是通过签署主协议、补充协议和交易确认书等一系列法律合同来实现的。目前一些自律组织提供了标准化的协议框架,如ISDA协议,SAC协议和NAFMII协议等。根据交易条款,交易对手中的一方负责确定场外衍生品的价值,并进行交易后管理(Post-trading),包括根据估值变化进行保证金管理、管理对手方信用风险、合约条款的变更、提前了结的处理、到期结算等。

大多数的场外衍生品是通过柜台交易方式,而不是在特定场所集中开展。尽管金融危机之后从监管的角度要求能够标准化的场外衍生品,如利率掉期和信用衍生品都进入中央对手方(交易所或清算所)进行集中清算。这种方式旨在提升场外衍生品市场的透明度,但是也存在两方面的影响。一是降低了场外衍生品的定制化水平。场外衍生品的显着特点就是满足终端客户的个性化风险管理需求,标准化要求将减弱场外衍生品的定制化功能。二是对中央对手方提出了更高要求。进行中央对手方清算后,场外衍生品交易对手之间的风险转换为与中央对手方之前的风险,对中央对手方抵御风险的能力提出了更高的要求。

那么对于非标准化的场外衍生品,如何既能提升监管透明度,又能保持场外衍生品的定制化、个性化特点,本文尝试通过智能合约技术与场外衍生品业务的整合作相关探讨。结合智能合约的技术条件和场外衍生品业务特点,本文提出构建智能衍生品合约,通过分布式系统进行交易管理,利用智能合约技术实现业务流程的自动执行。智能衍生品合约一方面是智能合约技术在场外衍生品业务场景中的探索,另一方面也有助于解决非标准化场外衍生品的交易、结算的执行效率和监管问题。

二、智能合约技术

智能合约(Smart Contract)是按照合约条款执行的计算机交互协议(Szabo,1994),是指存储在区块链系统中的应用,是已编码的、可自动运行的业务逻辑①。智能合约设计的基本目标是满足一般的执行条件,包括支付条款、留置权、保密性和业务执行等,减少恶意和意外情况,并降低对第三方中介的依赖。其经济目的包括减少欺诈损失、降低仲裁、执行成本和其他交易成本。智能合约技术初步应用于电子数据交换设施(EDI),如目前的POS终端等。同时,智能合约也可以是以计算机代码等数字化形式呈现的法律合同②,但具体要根据法律体系的完善情况来确定。

Szabo指出智能合约在三方面的应用,一是数字现金,主要用于完成商业行为的在线支付;二是电子数据交换(EDI),如POS终端或自动售卖机,通过计算机程序实现人机交互的方式,实现货物交付和款项支付;三是合成资产(Synthetic Assets),即将证券和衍生品整合在一起。而这些概念性的想法,在今天看来都逐步变成了现实,特别是前两个想法已经深入实际生活的方方面面。同时,随着区块链技术的发展,密码学方式保证了不可篡改和不可伪造的分布式共享方式,为智能合约提供了运行环境。而关于数字化合成资产,也得到了Barclay、ISDA等诸多机构的关注,并开展了试点。

三、场外衍生品业务场景

场外衍生品在风险管理领域发挥了重要作用。与场内标准化产品不同,场外衍生品是在交易对手方之间直接开展的交易,没有固定的合约形式,场外衍生品交易的主要风险是交易对手方风险。场外衍生品交易是由交易双方根据所签署的场外衍生品协议开展的衍生品业务,其条款大多是由交易双方协商确定的非标准化要素,由主协议、补充协议、交易确认书等共同构成。场外衍生品交易的主要要素包括交易标的、保证金要求、追保、违约处置、提前平仓等要素。交易双方也可以基于授信开展场外交易,对于场外衍生品的价值通常是由交易一方进行估值和定价。在交易双方完成交易后,还要对交易存续期间的价格变化、保证金变动和追加、违约处置、提前中止交易等业务流程进行管理。

四、智能衍生品合约

结合智能合约的技术特点和场外衍生品业务场景,可以构建智能衍生品合约。智能衍生品合约主要实现两方面功能,一是对衍生品合同条款的个性化定义;二是实现整个合约生命周期业务流程的执行管理。智能衍生品合约就是将传统的协议文本、执行条件和执行流程都转化为计算机代码,不仅仅是一个数字化的格式合同,也是一个可自动执行的业务流程,同时程序代码与现行的法律要求和规则保持一致,具有合法性。

智能衍生品合约的突出特点可以概括为两个方面。一是计算机程序的强制执行力。在衍生品业务流程管理过程中,计算机程序可以根据预先设定的条件执行,具有强制性和客观性,在一定程度上避免了人员的操作风险和道德风险。二是分布式实现方式。分布式体系中的各方共同治理,通过多边决策机制,降低对单纯依赖第三方所导致的操作风险或系统性风险。

但是智能衍生品合约的计算机代码在法律效力方面还存在一定的挑战。对于有明确协议支持的内容,可以严格按照协议或者规则要求,转化为计算机程序。但是对于具有一定裁量或调解机制的部分,智能衍生品合约只能根据预先设定好的程序进行。因此,在预先设定程序和具体情境方面可能存在一定的分歧,或者不能穷举所有可能性。因此,计算机程序的执行和现实的裁量结果之间可能存在合法性方面的冲突。

(一)合约基础条款

智能衍生品合约的基本条款主要包括标的、期限、保证金水平和交易数量等。这些条款可由交易双方通过协商方式自行确定,最后将确定的参数录入智能衍生品合约,并确认生效。同时通过智能合约,可以实现在条款确定完成后录入价格、自动挂牌交易或发送给交易对手。在交易对手方确认交易后,形成交易确认文件。

(二)业务流程及需求

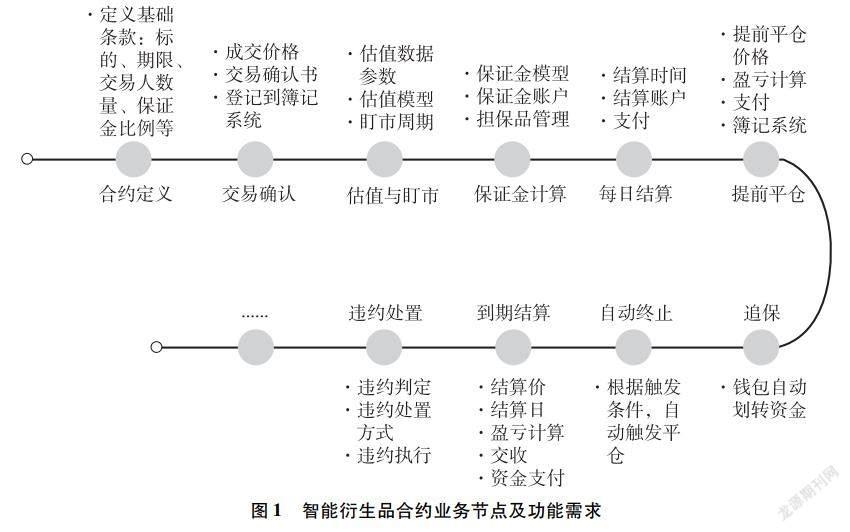

智能衍生品合约在完成交易确认后,进入交易后(Post-trading)管理流程。结合智能衍生品合约的特点,可以将交易后管理流程概括为8个业务节点,包括估值与盯市、保证金计算、每日结算、提前平仓、追保、自动终止、到期结算和违约处置。每个节点的顺序和执行时间可以按照既定的规则来运行(见图1)。

1估值与盯市

智能衍生品合约可以按照预先设定的估值模型,在导入相关数据和参数后对合约价值进行计量。按照预先设定的时间周期为合约进行定价并实时跟踪合约的价值变化。

2保证金计算

按照预先设定的保证金模型及参数,根据合约价值变化,计算保证金要求与履约担保品价值之间的关系,触发追保指令,并冻结或释放履约担保品账户中的资产。

3每日结算

智能衍生品合约根据预先给定的算法计算每日结算价,同时按每日结算价,计算合约的持仓盈亏,并发出资金划转指令,数字钱包根据指令划转相应资金。

4提前平仓

交易双方根据协商平仓价格、合约实时估值进行提前平仓,智能合约计算双方平仓盈亏,并发出资金划转指令,数字钱包根据指令划转资金。同时更新合约订单簿数据。

5追保

当担保品账户中的资产不足或不能满足现金结算需求时,智能衍生品合约将自动发出追保指令,在连接的数字货币钱包中,划转相应的资金,并通知交易参与主体指定的终端。

6自动终止

根据预先设定的条件,当发生保证金不足或者价格大幅偏离的情况,智能衍生品合约可以自动终止,并结算盈亏。智能衍生品合约的自行终止功能可以执行有条件的强平或者强减功能。

7到期结算

在合约到期后,按照结算价计算到期盈亏,并发出资金划转指令,数字钱包根据指令划转资金。

8违约处置

主要包括违约的判定、处置和执行。智能衍生品合约的违约处置主要是按照预先设定好的程序,在触发违约条件后,按照违约处置方式执行。

实际上,智能衍生品合约除了对合约交易要素进行定义,还对合约的交易和交易后流程进行自动化和数字化处理,根据预先设定好的条件,从合约自身角度,自动执行各项业务,同时利用分布式系统中的数字货币和钱包功能,完成资金的支付结算①。

五、智能衍生品合约市场架构

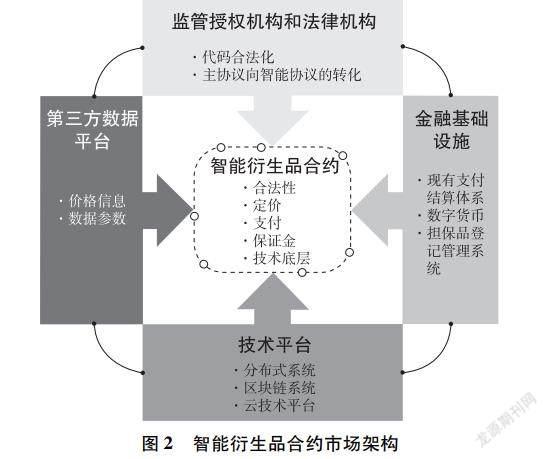

从上述功能来看,智能衍生品合约市场应该包括四个方面的支柱性工作。

首先,监管授权机构和法律机构对场外衍生品协议的数字化改造。例如,将现有的场外衍生品主协议、补充协议和交易确认书的法律文件数字化,并形成智能衍生品合约的基本法律框架,以确保智能衍生品合约的合法性。

其次,第三方数据平台的支持。智能衍生品合约的自动估值和定价功能依赖庞大的外部数据和参数系统,仅仅依靠分布式系统上的数据是无法实现的。因此,智能衍生品合约体系还要对接第三方数据平台,获取与合约价值相关的各类数据。

再次,现有金融基础设施的支持。智能衍生品合约对于市场效率最大的改善就是通过自动定价实现自动支付结算,而实现这一功能的重要前提就是货币的数字化和电子支付功能(如钱包等)。其中,数字货币特别是定价货币和结算货币的数字化,与电子钱包功能共同实现结算支付的数字化。同时,衍生品交易的履约担保品绝大多数还是由银行、中央结算机构等金融基础设施来登记管理的。因此,无论是以嵌入的方式,还是数据接口的方式,智能衍生品合约系统与现有金融基础设施之间依旧需要保持紧密的联系。

最后,技术平台支持。智能衍生品合约依赖于分布式系统作为底层架构,参与人通过分布式系统在各个业务节点形成一致性表达。区块链系统、云技术平台将为智能衍生品合约提供不可或缺的技术条件。

总的来看,智能衍生品合约体系能够实现运转,离不开监管授权机构和法律机构、第三方数据平台、金融基础设施和技术平台的支持(见图2)。

① 从对手方风险的角度,交易双方之所以选择中央对手,一方面是转移信用风险,另一方面也需要规范的业务操作,降低操作风险。智能衍生品合约实现了业务操作的自动化处理,同时利用数字货币和钱包功能将复杂的资金支付和管理系统通过分布式方式来实现,可以最大限度地降低操作风险,简化业务流程。但是由于对手方违约情况的存在,加之场外衍生品的定制化和个性化特点,对于信用风险的改善还有赖于对参与主体的前端控制。

六、问题及展望

(一)法律环境的挑战

随着《中华人民共和国期货和衍生品法》的出台,场外衍生品合约的法律依据更加明确。但是将相关法律规定和协议条款转化为程序代码的过程,还存在一定的挑战。将计算机代码作为法律条款的表现形式,从法律体系的角度是否支持这样的改进还有待探索。另外,对于复杂情形的判定,如果出现规则没有涵盖的情况,智能合约如何执行,或者智能合约的处理结果与现行法律的判定出现冲突该如何决定,对于已经执行的操作是否能够撤销,也都将面临很大的挑战。

(二)技术环境的挑战

智能衍生品合约依赖于分布式系统,然而分布式系统的构建并不是自行组织的。从目前的情况来看,一些金融机构都开始开发和部署自己的区块链系统,采用了不同标准的硬件和软件系统。要实现多方的统一交互,还需要建立统一的技术平台。

(三)组织环境的挑战

总的来看,智能衍生品合约在业务流程上采用的是分布式系统架构,但是从法律、技术投入等方面还需一个全局性的组织者,从这个角度来看,又需要一个核心的组织者来提供知识、技术等支持,参与主体共享各种配套资源,因此对组织环境提出了更高的要求,这也是传统金融市场基础设施在新兴金融科技环境下的新机遇、新挑战。

参考文献

[1]International Swaps and Derivatives Association Legal Guidelines for Smart Derivatives Contracts:Introduction [EB/OL] https://wwwisdaorg/

[2]International Swaps and Derivatives Association Smart Derivatives Contracts:From Concept to Construction [EB/OL] https://wwwisdaorg/

[3]Linklaters Smart Contracts and Distributed Ledger- A Legal Perspective [EB/OL] https://wwwisdaorg/

[4]SIABO NSmart Contracts [EB/OL] https://wwwfonhumuvanl/rob/Courses/InformationInSpeech/CDROM/Literature/LOTwinterschool2006/szabobestvwhnet/smartcontractshtml

[5]SIABO NThe Idea of Smart Contracts [EB/OL] https://wwwfonhumuvanl/rob/Courses/InformationInSpeech/CDROM/Literature/LOTwinterschool2006/szabobestvwhnet/ideahtml

[6]徐忠,孙国峰,姚前 金融科技:发展趋势与监管[M] 北京:中国金融出版社,2017

[7]姚前基于智能合约的证券交易与中央对手方清算[J]清华金融评论,2021(11):87-92

[8]姚前基于区块链的OTC衍生品金融基础设施[J]当代金融家,2021(7):40-43

The Implication of Smart Contract Technology in OTC Derivatives

LIU Qing

Abstract:Smart contract technology is a representative distributed technology,and its technical characteristics are highly integrated with the OTC derivatives business With the development of financial technology and digital currency,the application scenarios of smart contract technology in OTC derivatives have gradually become clear Using smart contract technology makes the traditional OTC derivatives business more intelligent and creates the automatic execution function of each business processing At the same time,integrates with digital RMB settlement to explore a distributed business execution system But the application of smart contract technology in traditional business scenarios also faces many problems and new challenges in laws and regulations,technical systems and organizational mode

Keywords:Smart Contract;OTC Derivatives;Smart Derivative Contract;Business Processing