叶雨晨

Netflix发家史

今年3月上旬的一场会议中,摩根士丹利的一位研究主管曾对Netflix首席财务官Spencer Neumann 表示,“我不得不询问你有关广告的问题。否则,我没法活着离开这个房间。”

广告从未成为过Netflix的收入来源,但2022年第一季度的财报显示,公司确实需要一些大变化来挽救信心。当季Netflix营收78.68亿美元,同比增长9.8%,增速创近一年来的季度新低。而净利润继2021年四季度同比暴跌33.75%之后,同比再降6.4%,为15.97亿美元。

另一个让市场更在意的数字是:Netflix全球付费用户总数同比减少20万,完全没有达到预期中的250万新增用户目标,这是2011年来首次出现单季度付费用户环比减少的情况。财报一经披露,Netflix股价大跌35%。

近两年由于用户规模持续增长,Netflix一直是美股市场的明星,目前其全球付费用户已经超过2.2亿。加上新冠疫情给各类在线服务带来的利好,Netflix的股价在2020年至2021年间翻了一倍,并在2021年10月底成为一家市值超过3000亿美元的大公司。但受业绩波动影响,它的市值在2022年缩水了69%,目前仅有800亿美元上下。

对于此次用户数量下滑,4月20日Netflix首席财务官Spencer Neumann在财报会上表示,一季度除了俄乌冲突影响下公司选择主动损失的70万俄罗斯用户,欧洲、中东和非洲地区的付费用户也减少了30万人。公司预期受各类因素影响,二季度其全球用户还将流失200万。

Netflix没有披露这些流失用户的其他情况,而数据分析公司Antenna通过调研得出的结论不容乐观。Antenna表示,在2022年第一季度所有退订Netflix的用户中,13%为此前付费超过3年的忠实用户。这一群体在2020年和2021年同期的退订率分别为5%和10%。越来越多的老用户“脱粉”,可能意味着Netflix的影响力确实不再。

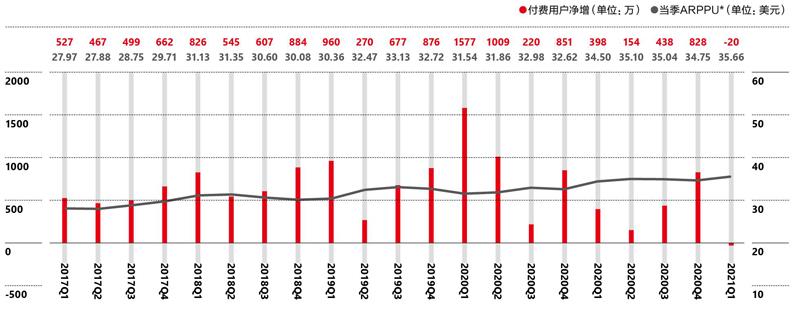

Netflix付费用户数下降,但对单用户收入影响不明显

*注:ARPPU=Average Revenue Per Paid User,付费用户平均产生营收。数据来源:Netflix财报

Netflix的商业模式简单明了。从业务上看,Netflix的主要收入都来自订阅收入,一季度订阅收入为78.28亿美元,同比增长10.04%,这部分业绩增长主要来自单用户付费的增长,也就是更高的套餐价格。2022年1月,Netflix将美国的基础套餐价从每月8.9美元提升至9.9美元;支持4K分辨率的高级套餐价格也升至19.99美元/月。此外,支持HD分辨率及两台终端的标准套餐,价格从13.99美元/月涨至15.49美元/月。

在成本中,投入比例最大的是用于购买版权和制作原创内容的内容投入,支出占公司整体支出的7成以上。借助多年积累的品牌影响力和线上模式,Netflix不需要投入太多广告推广,营销成本、技术开发、总务和行政支出持续下降。

因此,一直以来市场对Netflix公司估值的最重要参考标准,都是付费用户的总数和单个用户贡献的收入。

这已经不是Netflix第一次因为用户增长未达预期导致股价下跌了。2019年,Netflix在北美市场的付费用户首次出现下滑,并导致公司股价出现了30%以上的大跌。当时管理层给出的解释是:当季度热门内容少一些,用户比较关注当时的体育比赛。今年1月21日,Netflix股价大跌22%,也是因为财报中预计一季度付费用户数将增加250万,大幅低于分析师预期的626万新增。

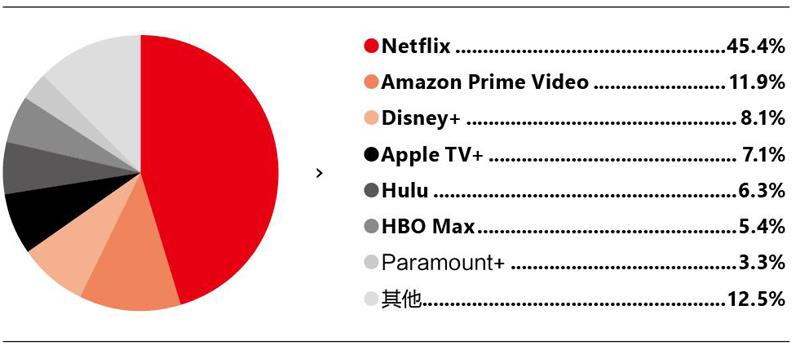

今年一季度,Netflix同样缺乏《鱿鱼游戏》这类现象级内容,同一时期,Disney+、HBO Max、Amazon Prime Video的热门新剧,也都在争抢着Netflix的市场份额。

Netflix一直标榜自己是技术公司,并试图以数据颠覆传统影视行业,但从本质看,它只是通过技术来撬动并且进入这个市场,吸引用户的核心依旧是内容,而不是技术和算法。

本质是一家内容公司

在商学院的教材中,Netflix是颠覆式创新的经典案例之一。

1997年,Reed Hastings和Marc Randolph创建Netflix,通过邮件形式以固定价格为美国客户提供出租影碟的服务。

2003年5月22日Netflix IPO,股票最初为15美元。此后,Netflix引入了排序算法CineMatch,可以根据用户喜好推荐后续可观看的其他内容,这一点有效减少了用户流失。到2006年年底,Netflix拥有630多万用户,7年内的复合增长率为79%,当年净利润超过了8000万美元。

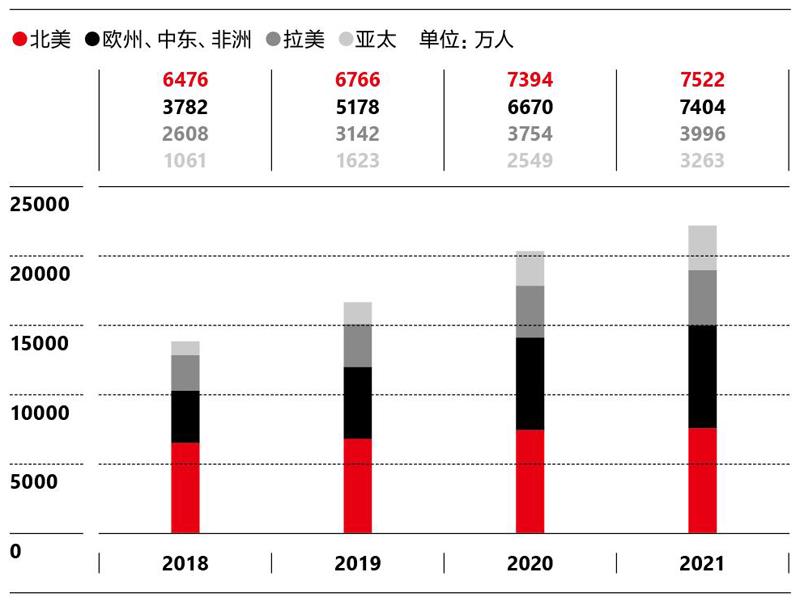

Netflix各地区付费用户分布

数据来源:Netflix财报

2007年,Hastings在给投资者的一封信中概述了Netflix当年的增长战略:尽管传统DVD租赁业务稳步增长,公司仍决定从租赁业务转向流媒体业务,并为此推出了第一款流媒体产品“WatchNow”。只要是向Netfli x支付每月5. 99美元、订阅实体DVD的用户,就可以在个人电脑上免费收看1000部电影。DCE0B5F9-4010-4B87-B1F8-DB5054D8D3CC

押注流媒体在当时被称为“诡异的先见之明”。第二年,Netf lix宣布与美国有线电视公司Starz达成了一项为期4年的协议,Starz为Netflix用户提供2500多部电影和电视节目的访问权限,其中包括《蜘蛛侠3》《料理鼠王》等来自迪士尼和索尼的热门影片。

之后,Starz试图将其版权内容从一年3000万美元的价格涨到3亿美元,最终它在2012年取消了与Netflix的许可协议。同时,把持影视行业话语权的好莱坞六大电影公司也开始收紧对流媒体的版权转卖。鉴于获得其他网络内容的成本和复杂程度越来越高,Netflix开始转向内容自制。

2013年上线的《纸牌屋》算得上过去10年Netflix最重要的转折点。

根据当时的媒体报道,《纸牌屋》的制作预算为1亿美元,在HBO之外,几乎没有任何一家厂牌可以为一部尚未经过市场验证的剧集开出如此高的预算。这是一场赌博,Netflix急需一部制作一流的节目,向用户介绍自己原创节目的概念。《纸牌屋》最终为Netflix迎来了电视业最着迷的忠诚度。财报显示,Netflix在2013年第一季度拥有2917万付费用户,已经超越HBO。

之后,Netflix又在2015年发行了第一部故事片《无境之兽》。这部预算为600万美元的战争片采用了完全不同的发行模式—在Netflix的流媒体服务上发行的同时,还在美国部分院线发行。此举挑战了美国院线“90天独家放映窗口时间”的传统,《无境之兽》因此遭到了美国四大院线的抵制,最终票房仅9.07万美元,但Netflix对影片在流媒体端的表现感到满意,此后逐渐加大对电影内容的投入。

2016年,Netflix用3亿美元推出了18部原创电影;2018年这个数字迅速扩大到40亿美元和70部。2019年,Netflix正式加入美国电影协会,该协会的成员此前只有传统好莱坞六大电影公 司。

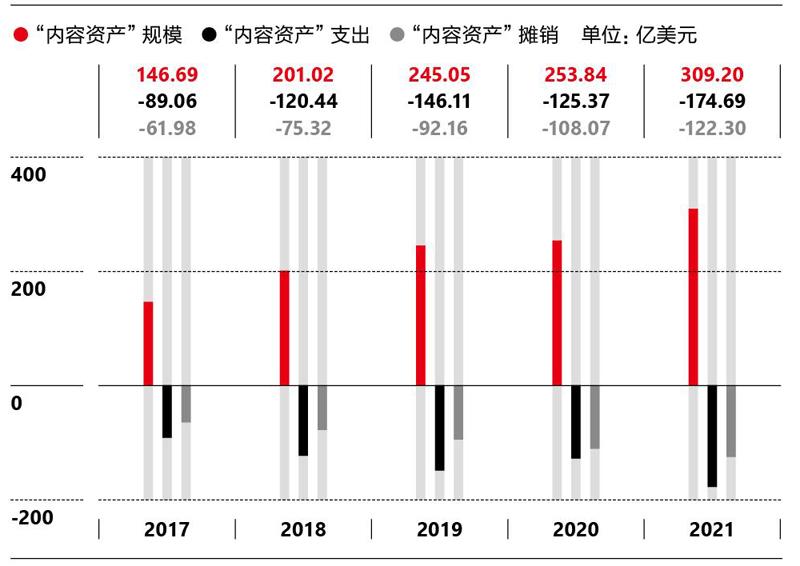

Netflix始终保持高额内容投入。近3年,Netf lix每年在内容方面投入超过10 0亿美元,2020年受疫情影响,内容现金支出减少14%,不过2021年又重新提高至175亿美元,比2019年增加近30亿美元。

“钞能力”的效果也是显而易见的。电视剧方面,Netflix的原创剧集《女子监狱》《王冠》已经成为近10年来美国市场最受欢迎的电视剧之一。2018年在美国电视界最高奖项艾美奖的提名中,Netflix以112项提名在流媒体平台中位列第一,首次将领先18年的HBO拉下神坛。在电影领域,2022年Netflix也获得了27项奥斯卡提名。

体现在Netflix财报中的“内容资产”

数据来源:Netflix财报

截至2021年12月,Netflix内容库拥有6021部作品;2021年的新作品中,自制内容占比45%。仅从数量上看,Netflix已经比任何一家好莱坞厂牌都高产。

外界一度将Netf lix在内容上的突破归功于CineMatch这类推荐算法的成功。通过数据挖掘,预测用户想看的内容、关心的题材、喜欢的演员,甚至是对镜头的偏爱,确实帮助Netflix理顺了用户对内容的需求。但实际上,技术并没有给视频内容行业带来太大的改变,电视剧和电影的制作还是以传统的方式在运转。Netflix改变的,只是投入更多的内容制作资金,拉近了自己和传统内容制作公司的差距,同时利用了互联网公司在内容分发渠道上的规模优势和灵活性。

不太理想的现金流

在理想的情况下,Netflix制作的内容越多,就越有可能出现爆款,吸引的用户就越多;付费用户带来的收入越多,反过来又能为原创内容提供更多资金,形成持续增长的良性循环。

在出现爆款和收入增长之前,Netflix要先支付极高的内容采购费用,仅靠收入是不够的。大多数季度的财报中,Netflix的自由现金流都是负数。2020年是一个例外,因为当年的疫情导致全球影视行业大面积停摆,Netflix无项目可投,所以当年的内容支出大幅减少。

那一年,Netf lix给投资者最大的惊喜也就是自由现金流回正,公司一度预计之后将不再需要融资来支撑平台运营,长期债务也减少到140亿美元。不过从2022年一季度末的数据来看,Netflix的长期债务已经又回升到了150亿美元,Netflix上市后,几年内就实现了账面盈利,这也有赖于一些会计处理手段。

Netflix会将购买或制作内容的钱,分散摊销到之后几年的成本里。从业务角度,这种做法很好理解—剧集上新,固然会吸引到新的付费用户。但内容消费有延时效应,未来几年还会有用户持续因为该剧成为Netflix的付费用户,因此成本也应该做“长期摊销”。

Netflix没有公布内容资产的具体摊销方法,只表示有自己的一套相关模型,且90%以上的内容资产都将在上线后的4年内摊销完毕,最长不会超过10年。很显然,这套方法可以保证公司的账面收入和成本之间形成一定的时间差,创造盈利空间。

将现金流与摊销结合起来看,可以进一步发现Netflix烧钱的本质。通过计算现金支出与内容摊销之比可知,2012年Netflix的这一指标还在1.1倍的较健康水平,但到2018年已跃升至1.6倍,2021年虽有回落仍达到1.43倍。

总体而言,Netflix正面对一个盈利和正现金流的跷跷板:当季摊销小、支出大就会显示盈利,但会产生负现金流;如果未来减少内容制作,就会有摊销大、支出小的情况发生,现金流可以回正,但是利润方面是亏损的。DCE0B5F9-4010-4B87-B1F8-DB5054D8D3CC

所以对Netflix而言,最理想的状态就是维持较少的内容制作,但拥有庞大又稳定的用户基数人群,这样收入可以覆盖当年的摊销,显示有盈利的同时也可以录得正现金流。

只不过,在激烈的市场竞争中,这种可能性正变得越来越小。一旦付费用户被其他媒体平台抢走,Netflix会很快陷入负现金流和快速亏损的双重困境。

2021年全球观看时长最长的流媒体原创剧集

数据来源:尼尔森

激烈的市场竞争

用户的时间和金钱有限,通常一位用户只会订阅一到两个流媒体服务。Netf lix的竞争者有两类—一类是Disney+、HBO Max等由传统内容生产商孵化的媒体平台,另一类是AmazonPrime、Apple TV+这样技术巨头推出的产品—且竞争对手的订阅价格大都比Netflix的价格低。

2019年11月,迪士尼宣布Disney+计划,并公布了自己的流媒体片单。当时迪士尼提出,在2020年至2023年间公司将在新平台上推出5部漫威新片、3部迪士尼动画、4部皮克斯动画、超过10部迪士尼真人电影和20余部福斯电影。Disney+在上线第一个月就吸引了2650万用户,仅用一年半的时间就追上了Netf lix一半的用户规模,并成为当年应用内购买(IAP)收入最高的流媒体。

和好莱坞六大公司对流媒体平台的警惕同理,Disney+的出现也可以有效缓解迪士尼对IP价值流失的焦虑。今年2月28日,迪士尼宣布此前由Netflix制作的所有漫威系列电视剧将从Netflix下架,这些内容在3月16日重新出现在了Disney+平台 上。

继迪士尼之后,2020年5月,AT&T整合旗下华纳传媒、HBO等影视资源推出流媒体应用HBOMax。在内容上,HBO Max拥有对标漫威的DC系列,《黑客帝国》《哈利·波特》《权力的游戏》《生活大爆炸》等知名剧集,以及从Netflix手里花4亿多美元抢回来的《老友记》。截至2022年第一季度,HBO Max与HBO付费电视业务合计的用户规模已经达到7680万,当季就增加了300万。

2021年3月4日,派拉蒙影业的流媒体平台Paramount+也上线了。截至2021年年底,Paramount+的用户数量达到了3280万,其中700万是最后一个季度内增加的,逼近Netflix同期新增用户数。尽管相比其他主要竞争对手,Paramount+的用户规模仍较小,但派拉蒙也有《星际迷航》《变形金刚》《终结者》和《碟中谍》等经典IP,从2024年开始,Paramount+也将成为派拉蒙影业公司新电影的独家流媒体平台。这些传统制片厂在内容方面的优势体现在IP的积累上,而IP一向不是Netflix的强项。

技术公司也不甘示弱。

亚马逊早在2012年就拥有自己的流媒体平台Amazon Prime Video。2021年5月,亚马逊以84.5亿美元对价收购米高梅,今年4月完成收购。成立于1924年的米高梅片库内有超过4000部电影,公司还具备完整的IP运营能力,此次收购也让AmazonPrime Video增加了“影视制作”这一重要的上游业务。

2020年至2021年全球流媒体平台市场份额

数据来源:尼尔森

苹果则是在2019年11月正式推出Apple TV+,与硬件捆绑销售,为购置新机的用户免费提供一年的订阅服务。截至2021年11月,Apple TV+拥有2000万会员,在今年的奥斯卡竞逐中,Apple TV+凭借《健听女孩》获得奥斯卡最佳影片、最佳男配角、最佳改编剧本3项大奖,该电影也成为首部获得奥斯卡最佳影片的流媒体电影。

一个明显的趋势是:有制作能力的公司都在回收此前授权给流媒体平台乃至竞争对手的自制内容,各家对重磅高质量新内容的供给也从未放松。例如在2021财年内,HBO Max在节目上投入的成本达152.86亿美元,同比增长30.9%;迪士尼为256.22亿美元,同比也提升了24.4%。

竞争对手都在做爆款,Netflix也只能不断提升自己的爆款制造能力,这也引出了一个行业问题,观众注意力有限,审美疲劳也在增加,当爆款逐渐变多之后,再想脱颖而出就会越来越艰难。

这个问题已经在2021年四季度出现了:Netflix现象级热播剧《鱿鱼游戏》火遍全球,却未能带来相应的用户增长,净利润仍连续两个季度同比下滑。当时Netflix也将用户增长停滞归咎于行业竞争,在财报中称多家有线电视频道和YouTube、亚马逊、Hulu等分流了用户。这不仅是Netflix的问题,也是整个流媒体平台行业未来都要面对的阈值问题。

扩展海外市场

为了做大付费用户规模的蛋糕,Netflix从很早以前就不再把目光局限在北美地区,而是开始在各个市场挖掘多语种本土剧集,以吸引海外用户。2016年,Netflix同时在全球130个国家上线,这一步让Netflix在2016年第四季度的新增用户超过了700万。

Netflix每到一个新的市场,就会在当地建立分公司,组建一支经验丰富、资源充沛的制作人团队,并赋予团队非常大的权限和自由度,对题材类型和主题表达没有限制,以便更好地了解当地观众的审美趣味。DCE0B5F9-4010-4B87-B1F8-DB5054D8D3CC

以日本为例:Netflix在进入日本前的市场研究中发现,日本影史票房前十的影片中有5部是日本动画。因此Netflix购买了《死亡笔记》《钢之炼金术师》等大量日本动画的版权和热门新番,还参与动画的投资和制作,用动画资源敲开了日本市场的大门。此后,Netflix在当地制作的原创作品《火花》是关于在日本从事很受欢迎的“漫才”的艺人的故事;《全裸导演》则聚焦了日本成人影片产业,这些都是很本土的题材。

在韩国市场,2016年的韩国丧尸电影《釜山行》成为爆款,2019年Netflix就将丧尸与韩国宫廷斗争结合起来,制造了又一部爆款剧集《王国》。相比好莱坞将美国内容出口到海外的传统模式,Netflix在全球不同地区开发本地化内容的模式更容易赢得市场。

目前在Netflix的内容库中,非英语原生剧集的占比已达45%,包括西班牙语、日语、汉语、韩语等多个语种。2020年,Netflix的海外业务营收占比达到53.7%,开始超越北美地区;2021年,这一比例进一步提升至56%。在今年的一季度财报中,亚洲地区用户增长100多万成为财报中为数不多的亮点。Netflix也表示,从长期来看,Netflix的大部分增长将来自美国以外的地区,这将通过在全球不同地区开发内容、个性化和语言呈现等本地化功能来实现。

总体而言,Netflix输出优质内容和制造爆款的实力仍在,但对商业模式的优化必须加速,否则一个季度的低迷,就可能带来一些真正的长期危机。

在本季财报电话会上,Netflix首席执行官Hastings表示,未来计划和Hulu、HBO等竞争对手一样上线广告模式,用户可以选择无广告的付费模式,但也可以选择有广告的低价订阅模式。这意味着,Netflix有可能要打破公司自创立以来就坚守的“付费墙”。实际上,让Netflix增加广告而不是一味加价来提高收入,可能已经是机构投资者的一个共识。”

另外,2021年5月Netflix也已明确进入游戏行业,将根据其原创电视节目和电影来制作游戏,并对外授权。当年9月28日,Netflix就宣布正式收购游戏开发商Night School Studio,并在欧洲市场推出了5款手游。在财务电话会议上,首席运营官兼首席产品官Greg Peters表示,发展游戏业务仍然是“首要任务之一”。DCE0B5F9-4010-4B87-B1F8-DB5054D8D3CC