陶冬

笔者对美股前景不是特别担心。联储的加息及可能的政策失误,乃牛市能否持续的关键和风险所在。谷歌、苹果、FaceBook等为我们带来电子化生活方式的盈利模式能否持续并壮大,是对股市的另一个考验。

美国标普500屡创新高,科技股龙头的股价和IT行业IPO势头要用“凶猛”来形容。美国股市的狂潮是不是快到头了?

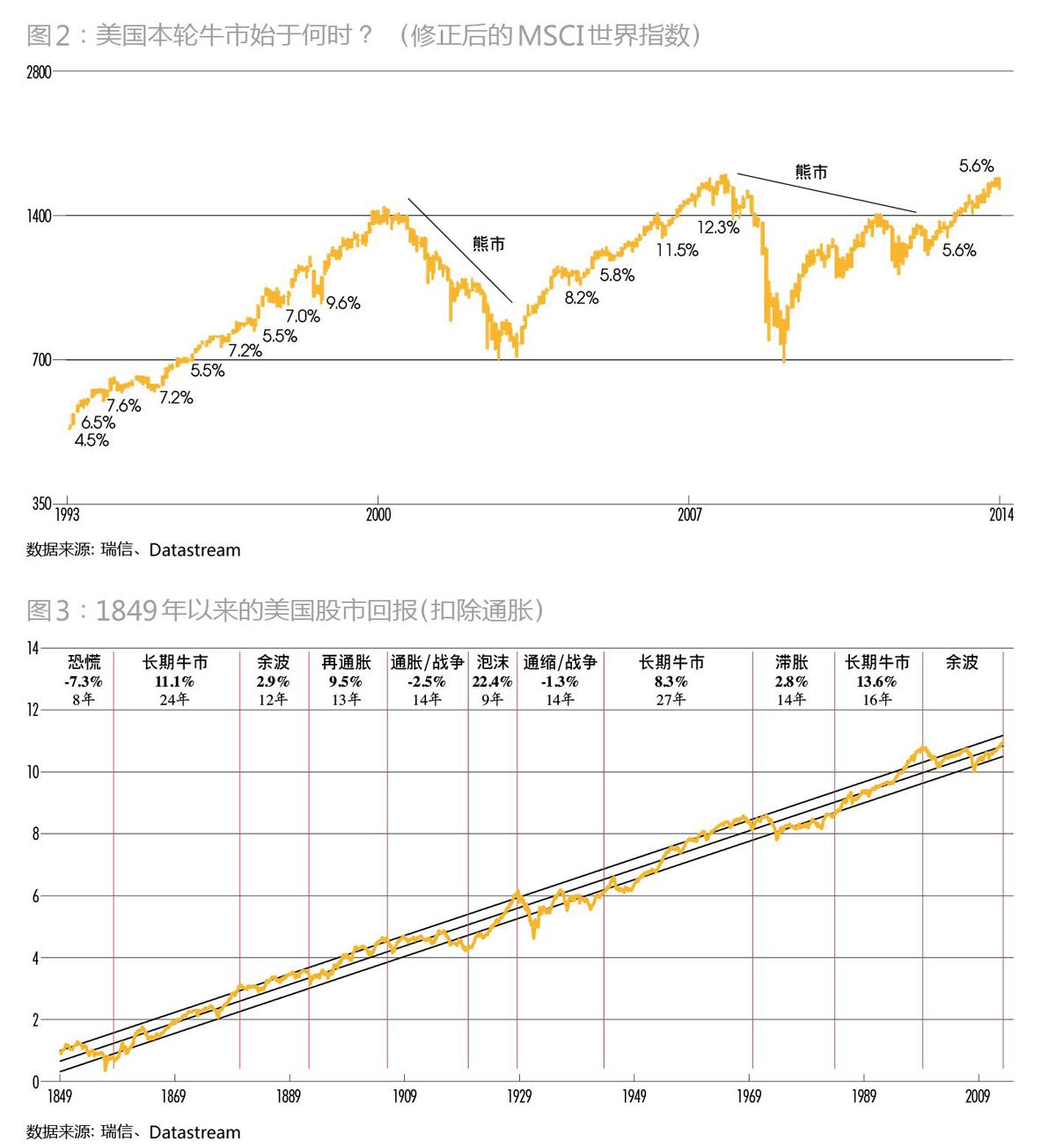

自从布雷顿森林协议破灭之后,美国曾经有过四次持续数年的大牛市,其中两次在第5年开始回落,另外一次起于1982年,在1987年10月19日(也是5年)爆出黑色星期一股灾,市场暴跌之后MSCI又维持了3年大致上升的趋势(图1)。从这个角度看,美股大幅调整,应该在几个月内发生。这是市场人士担忧美股调整的主要依据—升得太多了。

同一张股市图表的另一种解读,则截然不同。2009年开始的股市反弹,应该视作金融恐慌、过度抛售后的反弹,动力来自美联储的货币政策而非基本面因素。真正由基本面支撑的美国股市牛市,其实从2012年才开始(图2)。

带动此轮美股牛市的动力来自三点:一是联储QE制造流动性,二是企业盈利持续改善,三是银行储蓄流向401k退休基金。联储的货币政策已见拐点,目前美国货币当局逐步减少购买国债的规模,加息只是时间的问题,而且加息时间可能比市场想象的来得更快。货币政策以及由此产生的冲击,对于美股是最大的威胁。

企业的盈利仍在持续改善中。经济危机后企业大幅降低杠杆、削减开支,盈利反弹远远快过销售反弹,如今消费信心开始恢复,美股的盈利应该可以维持在较高的水平。盈利强劲的时候,很少见到股市大跌的,除非发生特别事件。

低利率,是成就美股迭创新高的重要原因。储蓄利率3%和0%,存款者的感觉大不相同。危机刚刚爆发时,美国人处在世纪末的感受中,储蓄还不敢轻举妄动,但是这两年经济开始复苏,房价开始回升,唯独手头的储蓄不见任何收益。于是储蓄搬家,资金很多流入基金,流入股市。

笔者同事J. Wilmot所制作的长达160年的美国股市(扣除通胀后)的回报图显示,目前美股的估值与回报,不算便宜,也不算贵,大致处在过去160年的中位数上(图3)。同一张图也指出,市场鲜有在趋势中间线上长期维持的,基本上在一个标准差的区间内,不是大起就是大落。

从刚才所提到的三个带动市场上升的动力来看,盈利因素和储蓄利率因素依然存在,依然是正面的。而且随着经济复苏进入正轨,就业情况持续改善,财政紧缩有所舒缓,美国股市在笔者看来未必已到悬崖边上。

风险来自联储的政策。联储减少购债,透明度很高,其进度和力度也大致被市场所消化,反映在股价和国债利率上。不过美国何时加息,却是未知数,取决于经济的改善进程,联储自己也没有一个明确的路线图,市场价格对此也难反映。耶伦在她接任联储主席后的第一次记者会上,一句脱口而出的“大约6个月”,在市场掀起轩然大波。这个凸显政策失误或市场误判可能带来的风险。

联储退出QE,对盈利因素和储蓄利率也可能构成冲击。国债利率走高,企业的发债成本自然水涨船高,资金成本连着公司利润。联储加息,也会带动储蓄利率向上,到一定程度后零售资金也可能重投银行。笔者看来,联储退出QE是目前美国牛市能否维持的最重要因素。

当然,一切取决于联储的加息力度。如果联储极其缓慢地推进利率正常化,市场可能逐步适应新的货币环境常态,这个过程依然可以充满风险,不过给盈利一个展现的机会,让资金继续留在风险资产种类中。这种可能性其实不小。美国经济的复苏力度实在难言强劲,就业状况时好时坏,通胀压力暂时不明显,货币当局既有缓慢推进的意图,也有这个余地。同时,将美国现在所有债券的存量按年期和信用评级折成十年期国债,联储手头所拥有的债券已经占到债市总数量的三成,这就决定了它的退出必须慢,越慢越好。

从正常估值走向高估值(甚至泡沫),往往需要一个故事,加以资金和IPO的配合,这在美股的历史上一次又一次重复。到目前为止,故事是电子化的生活方式,谷歌、苹果、FaceBook等改变了我们的生活方式,也为市场带来遐想。电子化生活方式的盈利模式能否持续并不断壮大,是对股市的另一个考验。

笔者对美股前景不是特别担心。美国股市有盈利的支持,有新资金的流入。美国经济目前的增长前景和风险程度,是各主要发达国家中最好的。联储的加息以及可能的政策失误,乃是牛市能否持续的关键和风险所在。电子化生活方式的龙头企业的盈利势头,可以载舟亦可覆舟。

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,下载并登录“新财富酷鱼”和我们互动。