杨灵修

截至2023年7月10日,全A的5223家上市公司共有222家披露中报业绩预测,依照板块进行划分,当前全A、主板、创业板、科创板披露率4.25%、4.29%、4.90%、3.88%。

中报业绩预告与个股涨跌幅或存在较高的相关性。国联证券构造了2017-2022年每年4组预喜指数,收纳了一季报、中期报告、三季报和年度报告发布前,业绩预告为“预增”、“略增”、“持续盈利”、和“扭亏为盈”的公司。

从数据来看,一方面,在业绩预告、财报披露季,例如3、4、7、8、10月,近年来数据均显示进行业绩预告披露的公司或有望获得超额收益。另一方面,中报预告的指引更加显着。自2017年以来,预喜指数在7月相对全A指数有较高的超额收益。特别是在2019年、2020年以及2022年7月,预喜指数的涨跌幅远超全A。从时间角度来看,7至8月是中期报告及预告密集披露期,在逐渐消化上半年的热点和信息后,市场风格在年中或逐渐回归到对业绩的关注。

此外,国联证券将中期报告披露的净利润同比增长作为分类方法,将全部个股分为由高增速到负增速的六组。数据显示,以30%为界,自2017年以来,中报业绩增速在30%以上的个股,7-8月的涨跌幅好于中报业绩增速在30%以下的个股。六年中,除2019年和2020年,中报业绩增速在100%的个股市场表现显着优于其他组别。就总体数据而言,中报业绩高增速或更有可能实现全年高收益。

披露率相对较低

根据国联证券的统计,截至2023年7月10日,全A的5223家上市公司共有222家披露中报业绩预测。尽管考虑到多数公司通常选择在业绩预告披露截止日当天(7月15日)进行披露,但2023年数据相较往年同期仍相对较小,低于2020-2022年的水平(分别为861、981、274家),披露积极性有所下降。

具体来看,依照板块进行划分,当前全A、主板、创业板、科创板披露率4.25%、4.29%、4.90%、3.88%。从最新的披露规则来看,沪主板与深主板的上市公司披露要求相同。当上一年半年度每股收益绝对值低于或者等于0.03元的,不强制要求披露业绩预告。科创板上市公司在预计半年度经营业绩和财务状况时则可以进行预告披露,要求相较于主板有所放松。创业板上市公司在预计年度要求经营业绩和财务状况时,出现期末净资产为负的情况下也需进行预告披露,相对严于其他上市板。

进一步看,行业风格方面,五大主要风格稳定、周期、消费、成长、金融分别披露12、60、36、54、3家,披露率分别为4.5%、4.2%、3.6%、2.5%、1.3%,结合历史经验来看,通常成长、消费业绩披露率更高,当下情况或反映出消费、成长风格业绩披露意愿有所下降。

从行业来看,披露绝对值方面,电力设备、机械设备、汽车、医药生物、基础化工披露家数相对较多,分别为25、25、19、18、16家,从披露率来看,电力设备、家用电器、石油石化、公用事业、通信披露占比较高,分别为8.9%、8.9%、8.7%、7.9%、7.9%,披露率较高的行业同业绩增长或有正向关系。

整体预喜率好转

预喜率中包含预增、略增、续盈、扭亏四种情况。根据国联证券的统计,整体来看,全A业绩预喜家数为175家,预喜率为78.8%。考虑到样本总数同往年比较少,叠加通常业绩预警企业或选择晚披露,该数据随7月15日临近或将有所回落。但与2022年业绩预告预喜率39.8%相比,2023年业绩情况或仍然优于2022年年报情况。

具体来看,全A、主板、创业板、科创板预喜家数分别为175、107、52、15家,预喜率分别为78.8%、78.1%、82.5%、71.4%。同披露率相对应,创业板预喜率在各板块中表现更佳。

进一步看,行业风格方面,消费、成长、周期、稳定、金融预喜家数分别为33、45、44、8、2家,预喜率分别为91.7%、83.3%、73.3%、66.7%、66.7%。稳定和金融披露总量相对较少,当前预喜率数据意义相对有限。消费预喜率领跑,或源于在2022年11月防疫政策优化后,叠加低基数效应,消费行业迎来复苏。

行业来看,当前已公布业绩预告的行业中,预喜率为100%的行业为11个,分别为传媒、纺织服饰、非银金融、钢铁、环保、家用电器、建筑材料、煤炭、农林牧渔、商贸零售、社会服务。综合考虑披露家数、2022年同期基数情况,表现较优的行业为家用电器、通信、医药生物、电力设备、食品饮料、汽车,普遍集中在大消费相关领域,通信行业则受益于数字经济建设与AIGC催化,业绩预期普遍向好。

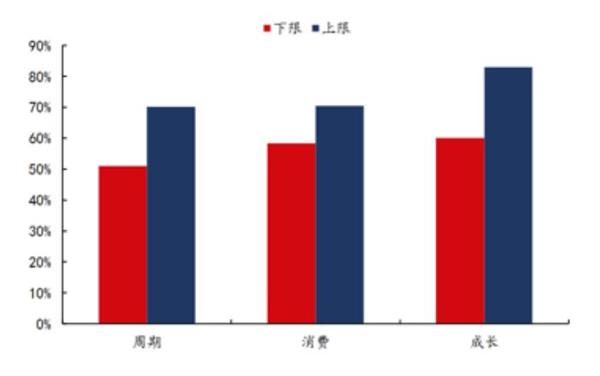

图1:主要行业风格业绩预告增速上下限

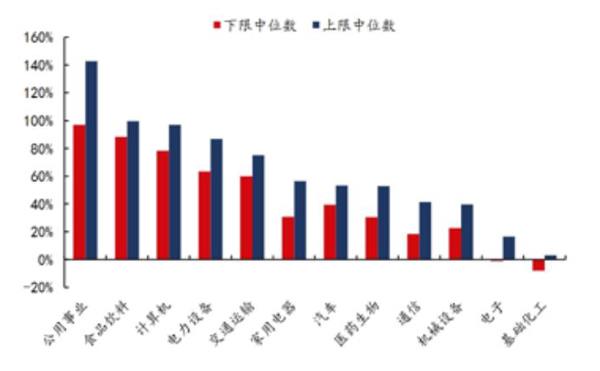

图2:主要一级行业业绩预告增速上下限

业绩增速处于高位

根据国联证券的统计,从2023年的业绩预告数据来看,业绩增速主要集中在0-50%、50%-100%两组区间,占比分别为23.26%和28.84%。具体来看,全A、主板、创业板、科创板业绩增速的中位数分别为45.13%-61.62%、57.34%-74.74%、15.85%-33.20%、21.28%-58.57%。整体上呈现全A、主板业绩预测区间窄、整体区间高的特征。

创业板业绩增速预测相对较低,一方面或由于已披露数量相对较多,样本量更高下中位数相对合理,另一方面或由于主要成分股多属电力设备和新能源行业,在度过2021、2022年两年高速成长期后,业绩增速仍然为正,但高基数下边际增长动能放缓。此外,科创板业绩预测增速上下限差值较高,或由于在AIGC催化下受益领域有所分化,且催化下的订单增长波动较大。

从风格和行业来看,风格方面,由于稳定和金融风格样本量相对较少,仅对于周期、消费和成长三种风格进行观察,业绩增速区间中位数分别为51.02%-70.14%、58.34%-70.44%、60.00%-83.00%,成长风格业绩增速的上限和下限均更为突出。

行业方面,业绩增速最高的行业包括社会服务、公用事业、传媒等,但结合披露数量的考量,披露数大于5只的行业中公用事业、食品饮料、计算机、电力设备、交通运输行业表现相对较优。公用事业行业受益于煤炭价格下行、夏季用电高峰、电力市场化改革等因素或有相对较优的表现;计算机则受益于低基数与AIGC共同催化下,业绩或有望在二季度回暖;食品饮料、交通运输行业在2022年11月防疫政策优化后,充分受益于居民消费回暖和出行半径扩大,业绩迎来改善;电力设备行业景气度虽然边际放缓,但仍处于成长期中维持较高增速。

个股来看,为剔除低基数影响,国联证券在已公布业绩预告的个股中筛选2022年中报归母净利润绝对值大于1亿元以上的20家公司,多数集中在电力设备行业(6只),主要受益于电网建设、光伏设备建设带动的需求增长。

筛选业绩向好领域

国联证券根据行业特性划分,将覆盖的标的分为五个大组与多个细板块。从覆盖标的业绩预测中位数来看,大消费中商贸零售和社会服务、物流表现相对较优,科技(包含电新、汽车、机械、化工)大组整体表现相对靠前。此外,同Wind一致净利润相比,物流、石油石化行业所覆盖的标的增速中位数相对较高。

分大组具体来看,大消费所覆盖的标的中多数实现业绩正增长,在低基数背景下超过15只标的或实现100%以上业绩增长;科技组方面,同样多数覆盖标的业绩迎来正增长,但增速区间集中在50%以内;周期方面,相关标的多为金融、有色金属行业个股,业绩增速多数分布在0-10%、10%-30%两组;TMT&高端制造方面,业绩呈现出明显分化,半数标的增速预期小于0%;医药方面,半数以上覆盖标的或实现正增长。

综合来看,以大于20%增速作为高业绩增速划分,国联证券预测增速高于20%的个股占比较高的行业包括医药、食品饮料、科技(电新、汽车、机械)、商社、军工行业。