王艳 李季刚

摘要:“保险+期货”是分散农业风险的创新模式,已连续八年写进中央一号文件。本文采用单案例研究法,以新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目为例,理论解析案例背后的机制特征,并与传统“保险+期货”模式进行对比,探究该模式的创新之处与存在的问题。得出的结论是:基于棉花供应链的“保险+期货+订单”模式,有利于核心企业锁定棉源稳定生产和锁定棉花价格波动风险;亚式价差看涨期权模型和“区间浮动”赔付机制,相较于亚式看跌期权模型,更适用基于产业链的“保险+期货+订单”模式。基于此,本文得出相应启示并提出建议,以此助力我国农业保险的发展。

关键词:“保险+期货” 农业保险 产业链 棉花

一、引言

农业保险是国家扶农的关键农业政策工具,推动我国农业现代化发展的重要支柱(李丹等,2019)。针对我国农业保险市场大而不强的发展现状,创造出适用中国国情,能有效服务“三农”的新型农业保险模式,是当前中国政府与保险业的重要目标之一。为落实这一目标,我国不断深化金融改革创新,提出建立健全多层次资本市场支农助农联动机制。作为探索利用多层次资本市场化解农产品价格风险的金融创新支农模式,到2023年,“保险+期货”已连续八年写入中央一号文件,并开展了诸多相关试点项目。这不仅体现了该模式对我国新发展阶段农业保险和“三农”工作的重要性,也侧面体现了该模式的实践仍需不断完善和优化。

为推动“保险+期货”模式的进一步优化,政府、期货公司、保险公司等多方共议合作,提出要积极探索创新“保险+期货+N”服务链条。基于棉花产业链的新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目就是这一服务模式的成功实验,该项目的试点成功对增强农业产业链韧性、优化边疆地区农村金融服务,推动乡村振兴具有重要意义。

与产业链相关的“保险+期货”模式的研究,已有学者张益丰(2021)基于农产品供应链整合视角,通过剖析典型案例,分析“保险+期货”模式下实施全产业链综合管理的合宜性。安辉等(2021)则以大商所吉林云天化玉米价格险试点为例,研究“订单+保险+期货”模式下各参与主体的成本收益情况。但基于产业链的“保险+期货+订单”模式的运作机制及针对该机制特征分析的研究还相对较少。本文采用单案例研究法,以新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目为例进行理论分析,并与传统“保险+期货”模式进行对比,研究该模式的创新之处并提出相应启示与建议,为“保险+期货”模式的优化发展提供新的思路。

二、案例分析:新疆玛纳斯银天棉业棉花“保险+期货+订单”项目

(一)实施背景

2022年,由于世界新冠疫情反复,海外局势动荡和国内经济受挫,导致棉花价格下行,并对棉农、棉花生产和流通及相关企业造成了较大冲击。棉花是我国重要的战略物资之一。新疆是我国棉花主产地,产棉量占全国棉花产量的九成,因此稳定新疆棉花价格、维护和促进新疆棉花产业的发展,对我国经济社会稳定具有重要意义。

为稳定棉农收入,为中小微企业减负增效,中国农业发展银行(以下简称农发行)、上海国际棉花交易中心(以下简称棉交中心)等主办方联合保险公司、期货公司,以农发行棉花“场外保值贷”业务为基础创新推出了“保险+期货”项目,并引入新疆玛纳斯县。该项目落地时,针对玛纳斯县是国家“商品棉基地县”,且具有规模相对较大的棉花产业链核心订单企业的特点,在原有项目基础上创新性地引入“订单”环节,进一步优化推出“保险+期货+订单”模式。

新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目的成功试点,是“场外保值贷‘保险+期货”项目的首单理赔,于2023年6月15日完成,理赔金额达97500元,涉及籽棉6200吨,总保费约45万元,承保规模达2162万元,玛纳斯县84户棉农因此受益。

该项目的成功运作,得益于多年来国家对新疆棉花产业链建设的稳步推进,项目实施地理位置、针对农作物品种、运作模式不仅具有代表性且具有重要的研究价值。本文针对该项目的研究可以为“保险+期货”模式的进一步推广和优化提供参考,对边疆地区发展农业金融服务、推动农业经济发展具有重要现实意义。

(二)基于产业链的新疆玛纳斯银天棉业棉花“保险+期货+订单”项目模式创新

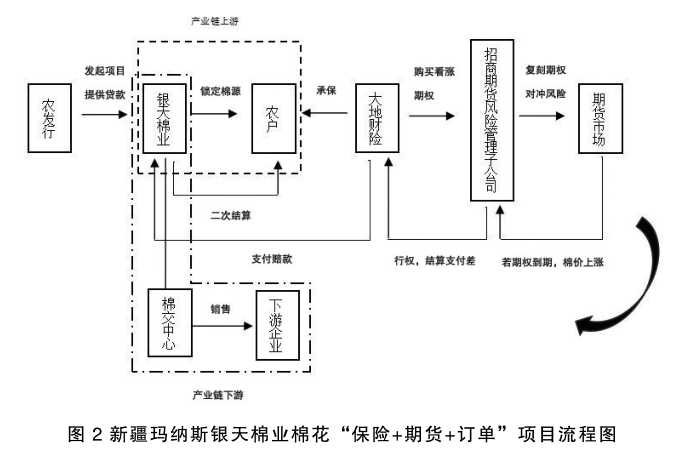

新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目,主要参与方有中国农业发展银行、招商期货、中国大地财产保险股份有限公司(以下简称大地财险),以及有多年参与农发行“场外保值贷”项目的新疆玛纳斯银天棉业有限公司(以下简称银天棉业)。

1.核心企业发展关键作用的“保险+期货+订单”模式运作流程创新

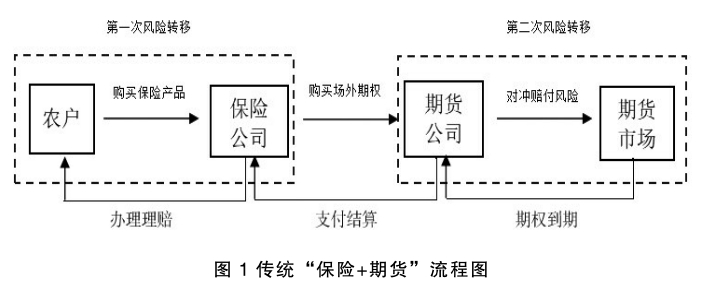

传统的“保险+期货”模式,农户向保险公司购买农业保险,保险公司用保费向期货公司买入场外期权(通常为看跌期权)对冲部分赔付风险,期货公司子公司在期货市场复制期权进行对冲。在保险期内,当农产品市场价格低于目标价格(用于理赔结算的“市场价格”通常是相应期货合约期限内收盘价的平均值),期货公司子公司在期权端行权结算后再向保险公司赔付差价,保险公司再对购买了保险的农户进行理赔。总的来说,整个模式运作流程较为简单,参与主体单一,这也意味着风险的相对集中与参与风险承担的主体较少。具体流程图如图1。

2.区别于传统“保险+期货”模式运作流程,新疆玛纳斯银天棉业棉花“保险+期货+订单”试点项目第一个创新之处在于增加了产业链核心企业这一关键角色。

在本试点项目中,银天棉业有限公司作为当地棉花产业链核心企业之一,通过“保险+期货”项目在收购端锁定棉源进行一次收购,引入上下游订单。农发行为银天棉业提供购买标准仓单的棉花仓单融资贷款,为银天棉业参与本项目提供资金保障。大地财险保险有限公司作为“保险+期货”通道,向棉农进行承保,收取保险费用后向招商期货风险子公司招证资本购买场外看涨期权对冲风险,由招证资本协助大地财险完成期权端的风险对冲操作。之后,银天棉业收购籽棉加工成皮棉,在交易端,由棉交中心交易平台提供的交易服务完成销售。棉农则获得项目赠与的保险,并在承保期内销售后一段时间后,若棉花期货价格高于承保的收购价格,则触发赔付机制。招商期货先进行期权端平仓结算获取收益,再由银天棉业与棉农进行二次结算,但结算费用由大地财险保险公司运用与招商期货的结算金额予以赔付。

由上述分析可知,银天棉业作为产业链核心企业,锁定上游棉源引入下游订单,延长了项目节点,连接各端口参与主体,对构建产业链闭环中起到了关键作用。纵观本项目流程,不仅增加了共担风险的参与者,且通过产业链闭环进一步将农产品价格风险分散到了产业链的各个环节。项目具体流程如图2。

3.以产业链、产业化经营为“保险+期货+订单”模式运作基础

传统“保险+期货”模式,参与方主要为农户、保险公司与期货公司,主要作用为规避农产品价格风险、保障农民收入,参与主体与保障功能单一、项目辐射链短,与我国农业经营日益市场化、产业化的发展现状不相匹配,可持续发展弱,对资源整合利用不足。

新疆玛纳斯银天棉业棉花“保险+期货+订单”项目的第二个创新之处,在于其运转是以产业链为基础。得益于近年来新疆棉花产业化经营的稳步推进,本项目的实施能够充分利用当地资源整合优势。

产业链的构建是本项目实施的良好基础。产业链是指各个产业部门之间基于一定的技术经济关联并按照特定逻辑或时空关系客观形成的链条式关联关系,强调企业间分工协作的重要性(Marsll,1920),产业链的构建是产业化经营的前提。农业产业化经营以市场化为导向,以经济效益为中心,核心企业为依托,农户经营为基础的模式,是农业再生产的前、中、后环节相连接的完整产业系统。本案例实施的地点位于新疆玛纳斯县,是我国重要的棉花产地,近几年由于政策扶持与大量资金引进,当地的棉花产业链完整性得到极大改善,棉花产业工业化水平也取得较大进步,新疆也是我国西部重要的纺织品生产基地和纺织品出口、加工集散基地,对基于产业链的“保险+期货+订单”模式的实施奠定了良好的基础。

“农业龙头企业+农户”模式形成资源整合优势。在中国,农业产业化经营的组织形式主要有“农产品市场+农户”“农业龙头企业+农户”“完全一体化经营”三种模式。根据新疆棉花产业链中核心棉企具有重要地位的特点,本文案例采取的是“农业龙头企业+农户”模式。银天棉业作为当地棉花产业核心企业,首先锁定上游棉源,保证农户能够及时卖出籽棉,有利于稳定上游农户收入。银天棉业收购籽棉之后进行加工生产,再通过棉交中心交易平台进行销售,从而解决棉花生产销售问题,引入下游订单环节,将“保险+期货”链条延长为“保险+期货+订单”。

本项目将“资源、产品、服务”各个节点联结起来打造产业链闭环,形成资源整合优势,锻炼了当地棉花产业链上各企业的分工协调能力,也有利于推动棉花产业集群发展和当地特色优势产业的壮大。

4.采用“看涨期权”与“区间赔付”的产业链“保险+期货+订单”模式

传统的“保险+期货”模式,期权交易模型大多选择亚式看跌期权模型,主要针对为农户规避农产品价格下跌的风险,且赔付金额多为按保险理赔价格与合约期内期货合约收盘均价(到期日时的结算价格)之间的差价进行结算,忽略农户进行农产品交易后的价格波动。但该模型对于农产品期货价格预测的稳定性要求较高,且该模式下农户在农作物收购时收购价格下跌才能触发赔付机制,用于棉花这类市场价格波动较大的农产品期货的目标定价具有较大的局限,农民也可能因为观望价格从而导致农产品延误出售。

而在本项目中,围绕保险标的和产业链运作特点的期权交易模型的选取与赔付方式选择,是本项目期权端运作的关键,也是区别于传统“保险+期货”模式的第三个重要创新之处。

招商期货风险管理子公司招证资本与大地财险针对本项目基于产业链、核心企业银天棉业发挥重要作用的特点,对棉花价格趋势进行专业判断后,进行风险对冲操作时选择亚式价差看涨期权交易模型和“区间浮动”的赔付方式。与亚式看跌期权不同,亚式价差看涨期权的收益以期权合同期内某段时间的标的资产价格平均值为依据,合约期内标的资产的平均价格与执行价格之差为正值,即可拥有按实值收益卖出期权或买入标的行权的权利。“区间浮动”赔付模式下,银天棉业锁定棉源,及时向上游农户收购籽棉,在收购后的一定时期内,若参考的棉花期货价格上涨,则触发保险条款,由招商期货子公司先在期权端进行结算取得收益,再将结算款项支付给保险公司,再由银天棉业向农民进行二次结算棉花价格上涨带来的收益,其赔付款项由大地财险支付。

如此模式下,棉农不必因为观望棉花价格趋势而耽误籽棉出售时间,并且能够通过与核心企业的一次结算及时获取收益,销售后未来一段时间内,若棉花期货价格上涨,低价惜售的棉农还能通过与核心企业的二次结算获取保险赔付。核心企业能及时收棉进行加工,打通供应链前端堵点,进而又通过其引入的下游订单,形成上游至下游的产业链覆盖,使棉花产业各环节顺畅运转。因此该期权模型选取和赔付模式更适用于产业链模式下的“保险+期货+订单”模式,也有利于增强棉农风险管理能力和维护棉农收益。

(三)新疆玛纳斯银天棉业棉花“保险+期货+订单”项目启示

新疆玛纳斯银天棉业棉花“保险+期货+订单”项目作为“保险+期货”创新金融样本,其成功经验有许多可借鉴之处,但其推广也将面临许多需要克服的问题。由上述分析,本文得出以下启示:一是该模式是在产业链构建的基础上运转的,对项目推行地区的农业产业化经营水平要求较高。新疆作为是我国重要棉花产区,经过多年发展已形成包含棉花种植生产、加工、物流、销售等各环节的完整的产业链,诞生了多家具有较大规模、能够起到衔接上下游作用的龙头企业。但是我国一些经济欠发达的农村地区,还存在农田零碎化、农作物种植规模化程度和农民组织化程度低的现象,难以构建较为完整的农业产业链,农业产业化经营发展薄弱,从而难以推广该模式。二是该模式的实施,应当根据项目特点与保险标的特点选取适宜的期权模型和赔付方式。在本项目中,期权端进行买入亚式看涨期权,保险端采用“区间赔付”模式,既转移了棉花价格风险又避免了农民观望棉价导致籽棉储藏变质、企业延误收购生产的问题出现。因此,在项目的创新和实施中,要根据保险标的自身特点和价格走势和项目的运作特点,选择适宜的期权模型和赔付方式。三是保险公司与风险管理公司参与“保险+期货”项目,期货端交易成本高、风险大、操作难度大问题等亟待解决。由于我国金融监管制度规定,保险公司不能直接参与农产品场内期权交易,所以在本项目中,大地财险只能向期货公司购买场外期权再由风险管理公司在期货市场复刻期权进行风险对冲,不仅流动性风险高,且需要支付高成本的场外期权交易费用。

三、结论和建议

(一)结论

本文以新疆玛纳斯县银天棉业棉花“保险+期货+订单”项目为例,阐述和理论分析“保险+期货+订单”项目的运作机制,并与传统“保险+期货”模式进行对比,分析了该项目的创新之处,得出相应启示与存在的问题,并得出如下结论:一是基于棉花供应链的“保险+期货+订单”模式,核心企业锁定棉源、引入下游订单,在构建产业链闭环中起到关键作用。二是农业产业链的构建和农业产业化经营的发展为“保险+期货+订单”模式奠定了良好基础,“保险+期货+订单”项目的成功运作也有利于当地农业产业集群的壮大。三是本案例选取的项目中选择亚式价差看涨期权模型和“区间浮动”赔付机制,相较于传统“保险+期货”模式的亚式看跌期权模型,既有利于打通供应链各环节堵点,也更能锁定棉花价格波动风险、保障棉农收入,更适用于基于产业链的“保险+期货+订单”模式。四是产业链模式下的“保险+期货+订单”模式的推行对地区产业化经营程度要求高,该模式应当根据项目特点与保险标的特点选取适宜的期权模型和赔付方式,保险公司和期货公司农产品期货操作交易成本高、操作难度大问题等亟待解决。

(二)建议

针对以上研究内容和结论,本文为基于产业链的“保险+期货+订单”模式的发展提出以下政策建议:一是大力推动农村产业化经营,因地制宜整合利用农业资源,培育壮大农业龙头企业或核心企业,带动当地农业种植生产向标准化、专业化、区域化、产业化发展。二是政府应加强对农业保险的扶持,增加保费补贴力度,完善对积极参与农业保险项目的金融机构和企业的奖励政策,引导金融机构和企业积极承担社会责任,参与到助农业务的开展与创新优化中来。三是大力发展农产品期货市场,完善农产品交易制度,丰富农产品期货交易品种与产品,鼓励具有农产品交易资格的相关机构和企业参与到农产品期货市场来,运用专业知识进行合理的风险管理。交易所也应积极进行现有期货品种优化,研发新的期货品种与工具。四是政府部门和相关金融机构应加强农村地区“保险+期货+订单”模式的推广力度,积极开展相关项目试点,或通过与村干部、村合作社合作,派遣金融从业人员下乡驻点等方式,加强农村地区金融知识的宣传,从而使农户增加对“保险+期货+订单”模式的了解,从而增强农户的参保意愿。

参考文献:

[1]李丹,张胜男.改革开放40年来我国农业保险发展历程及展望[J].农业经济与管理,2019(01):53-60.

[2]童馨乐,佴逸潇,谢戎蓉.粮食期货市场对粮食现货市场价格的影响——以玉米为例[J].农业技术经济, 2022(03):61-72.

[3]李铭,张艳.“保险+期货”服务农业风险管理的若干问题[J].农业经济问题,2019(02):92-100.

[4]毛逸飞,牛浩,陈盛伟.风险区划下棉花“保险+期货”定价与运行机制分析--以山东省为例[J/OL].中国农业资源与区划:1-11[2023-07-25].

[5]徐媛媛,李剑,王林洁.“保险+期货”服务地方优势特色农产品价格风险管理——运行机制、突出问题与政策融合空间[J].农业经济问题,2022(01):114-127.

[6]徐媛媛,崔小年,王聪等.“保险+期货”模式能实现农产品市场风险管理闭环吗?[J].保险研究,2022(07): 69-84+95.

[7]尚燕,熊涛,李崇光.农户参保行为的溢出效应研究——基于“保险+期货”试点的准自然实验[J].中国农村观察,2022(06):103-121.

[8]吴开兵,仇铮,曹思静.保险公司视角下的“保险+期货”定价模型及其验证[J].保险研究,2021(05):3-15.

[9]余方平,刘宇,王玉刚等.“保险+期货”模式价格保险定价研究——以玉米为例[J].管理评论,2020,32(04):35-47.

[10]蔡胜勋,秦敏花.我国农业保险与农产品期货市场的连接机制研究——以“保险+期货”为例[J].农业现代化研究,2017,38(03):510-518.

[11]秦敏花.我国“保险+期货”模式的优化路径研究[J].西南金融, 2022(12):69-80.

[12]安辉,何萱,齐晓东.大商所“订单+保险+期货”模式的成本收益研究[J].管理案例研究与评论,2021,14(02):217-230.

[13]张益丰.供应链整合视角下“保险+期货”模式创新[J].社会科学家,2021(01):68-78.

[14]Alfred M .Industry and Trade[J].

(作者单位:新疆财经大学金融学院)

责任编辑:李丽君