摘要:ETF期权是以交易型开放式指数基金(ETF)为标的的金融衍生产品,有活跃证券市场、价格发现、增强市场流动性和稳定性、促进资本市场良性发展等功能。本文运用GARCH模型、TARCH模型对上证50ETF期权推出后标的指数波动性变化进行了研究。研究结果显示:上证50ETF期权的推出降低了标的资产上证50指数的波动性,同时指数波动的不对称性出现反向逆转。结论表明上证50ETF期权的推出提高了市场的稳定性和理性程度,对中国资本市场的发展有着有益影响。

关键词:ETF期权 波动性 GARCH模型 TARCH模型 实证

一、引言

金融衍生品交易市场是本世纪发展最为迅速的金融市场,2004—2011年间,全球交易所衍生品成交量以年均14%的速度迅速增长,而ETF期权又是交易所金融衍生品市场中发展最迅猛的产品,从2004年的1亿手增加到2011年最高时的17亿手。随着ETF期权的快速发展,该产品的交易已经由美国扩展到北美其他国家、欧洲和亚洲的主要市场。我国已于2015年2月9日正式上市上证50ETF期权,资本市场正式进入期权时代,这将对我国整个金融市场的发展产生深远而持久的影响。然而,由于期权的组合应用十分复杂,既可以用来管理风险,又可能因为投机过度而产生更大的风险,而观察许多新兴市场期权发展状况可以发现,期权的推出最初可能会增加市场波动程度,加大市场的系统风险,因此,中国期权合约的推出是否会出现类似的状况,应该如何抑制过度投机和发挥期权的价格发现,稳定市场的功能已经成学界、业界和监管者共同关注的问题。

由于期权推出不久,目前还没有基于国内期权数据对期权推出对市场影响进行研究的文献,多是基于相似新兴市场的数据对国内期权推出的可能影响的研究。本文基于中国期权市场的真实高频数据,对ETF期权推出对股票市场波动性的影响进行研究,以更加真实地反映中国资本市场的真实现状,一方面能为推出股指期权提供数据和结论的参考,另一方面能为规范资本市场,促进金融市场更加有效的发挥资源配置和资产定价的功能提供有益的建议。

二、研究方法

(一)资料来源与处理

本文采用上证50指数高频交易数据来研究ETF期权推出前后对指数波动的影响。上证50ETF期权于2015年2月9日上市交易,因此,从同花顺iFinD金融数据库采集2015年1月9日到2015年3月27日间的5分钟数据,共2448个观测值作为样本,为了减少舍入误差,将五分钟收盘价的对数序列作为因变量进行估计。

(二)计量模型

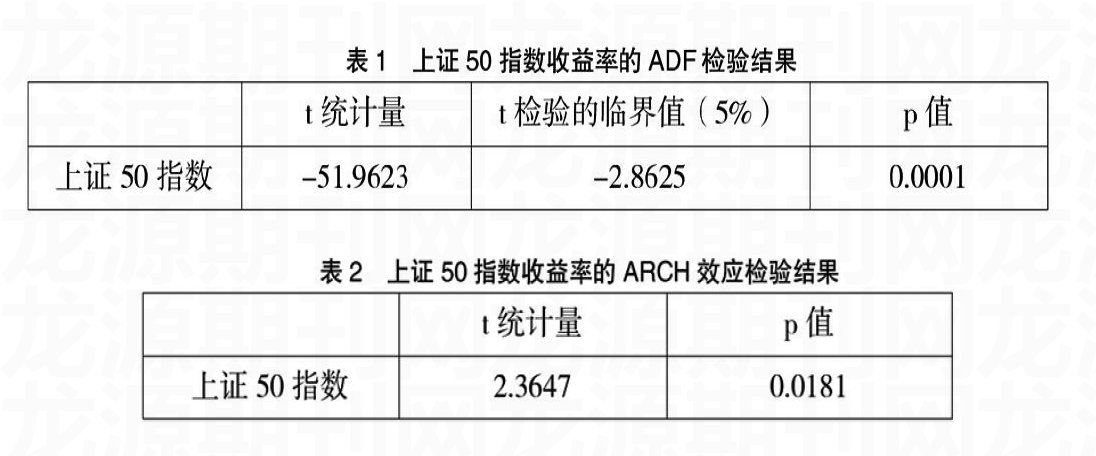

在进行计量分析之前使用ADF检验方法对对数收益率序列的平稳性进行检验,当收益率序列平稳时方可进行下一步分析。使用EVIEWS7.0软件对上证50指数收益率进行ADF检验,结果如表1所示。

从ADF检验的结果可以发现,在5%置信水平下,拒绝存在单位根的原假设,上证50收益率序列不存在单位根,序列是平稳的,可对收益率数据进行下一步处理。

对平稳的上证50指数收益率序列进行ARCH效应的检验,得到的结果如表2所示。

从样本收益率残差项的ARCH LM检验结果可以得出,在95%的置信水平下,拒绝不存在ARCH效应的原假设,该序列具有ARCH效应,可以进一步使用GARCH模型对其进行估计。

使用GRACH(1,1)模型并增加虚拟变量对上证50ETF期权推出后股指波动性变化进行研究,模型如下:

Rt=θ1Rt-1+θ2Rt-2+εt+ωεt-1

ht2=α0+α1h2t-1+βεt-1+ηD

其中,

Rt、Rt-1、Rt-2为第t、t-1和t-2个交易点上证50指数价格的对数收益率序列;

ht、ht-1表示第t和t-1个交易时点的条件方差;

εt、εt-1为服从,N(0,ht)分布的t和t-1时点的随机误差;

D表示虚拟变量,用来分析波动率的变化,在50ETF期权推出前取0,之后取1。

注意到金融市场普遍存在波动不对称现象,投资会显示出对风险的反应过度以及反应不足,本文使用TARCH模型检验该期权推出前后的指数波动变化以研究上证50ETF期权对股票市场的非对称性波动影响,TARCH(1,1)模型的一般公式为:

Rt=c+θ1Rt-1+θ2Rt-2+εt+ωεt-1

σ2t=α0+α1ε2t-1+β1σ2t-1+γ1St-1ε2t-1

三、研究结果

(一)GRACH(1,1)模型的检验

本文采用LM统计量检验模型的残差项中的异方差,当该统计值显着时,存在ARCH或GARCH效应。下面检验上证50指数的对数收益率序列是否具有ARCH效应,并以GARCH(1,1)模型匹配,结果如表3所示。

从回归结果可以看出,上证50指数的虚拟变量为负数,且在99%的置信水平下显着,说明上证50ETF期权的推出降低了上证50指数的波动性。

(二)TARCH(1,1)模型的检验

分析上证50指数的TARCH(1,1)模型,得到表4的结果。

从TARCH模型估计结果可以看出,上证50ETF期权推出前和推出后γ1都不为零,说明在股票现货市场上波动性非对称的现象广泛存在。由于γ1在期权推出后由正变负,说明非对称效应逆转。也就是说,上证50指数波动性由推出ETF期权前的消极信息影响大于积极信息的影响转变为期权推出后的后者大于前者。

四、结论

研究得出以下两个结果。首先,50ETF期权推出后对应指数的波动性降低,原因包括:上交所对期权业务实行了较高的准入门槛,要求参与期权交易的参与者具备相当的经济实力和投资经验,有较强的风险承受力,同时对ETF期权规定了严格的限仓和限购制度,严格控制投机资金入市;目前期权市场的投资者主要由少量个人投资者和众多机构投资者构成,具有较为理性的投资策略,且对冲和套利者数量较多,抑制了非理性的投机;随着股票市场和期货市场的发展,中国证券市场逐渐由幼稚转向成熟,投资者也由盲目转向理性。其次,50ETF期权推出后标的指数的波动的非对称性出现反转,从消极信息的影响大于积极信息的影响转变为后者大于前者,这反映了我国的股票市场依然不平稳,投资者对市场的反应易情绪化。基于以上分析,进一步认为可以从以下几个方面对资本市场进行规范和发展:

健全风险防范和控制制度。上证50ETF期权的推出没有出现像很多新兴经济体推出期权之初市场的波动程度加大或我国推出股指期货之初造成的市场剧烈的波动的现象,说明监管部门和管理部门已经形成了较完备的风险防范和控制制度。ETF期权是中国市场首个上市的标准化衍生金融产品,应加强风险管理和控制,形成更加科学的风险防范和控制制度,防范系统性风险,维护市场平稳运行。

在抓好市场监管的前提下,推出更多期权产品,发挥期权提高金融市场效率和管理风险的功能。上证50ETF期权的推出虽然使指数非对称波动性加强,但总体加强了市场的稳定性,使得上证50指数的波动性降低,利于市场更加健康的发展。应适时的继续推出股指期权等其他产品,发挥其促进市场稳定和良性发展的功能。■

参考文献:

[1]谢飞,韩立岩.对冲基金与国际资产价格的波动性传递[J].管理科学学报,2010,11:94—103

[2]盛浙湘,顾天慧.股指期货对市场波动性影响的比较——基于非对称GARCH模型的探讨及成因分析[J].浙江金融,2011(6):56—62

[3]李亚静,朱宏泉,彭育威.基于GARCH模型族的中国股市波动性预测[J].数学的实践与认识,2003(11):65—71

(吴国维,1994年生,福建三明人,武汉大学经济与管理学院。研究方向:金融学)