刘文超 安毅 方蕊

摘 要:基于极端风险溢出视角,运用VAR-VaR和Cross-quantilogram对2010年12月22日至2018年12月25日的5分钟高频数据进行分析,分别探讨股指期货对现货的极端风险溢出效应与预警作用。研究结果表明,股指期货与现货市场存在双向极端风险溢出效应,且股指期货冲击对现货极端风险的影响程度小于现货市场冲击对股指期货市场极端风险的影响程度。此外,我国股指期货在极端情况下确实对股指现货市场存在风险预警作用,在5分钟的预警作用最强,且股指期货限制措施在一定程度上制约了股指期货的极端风险预警作用。据此建议,要加速松绑股指期货,减少不必要的限制措施,且推进我国股指期货市场对外开放,使股指期货走向成熟化和市场化,从而为我国资本市场稳定与改革开放保驾护航。

关键词:股指期货 极端风险 风险溢出 预警作用

一、引言

2008年后,我国经济下行压力加大,股票市场和期货市场的异常波动和极端风险事件频发。2015年股市剧烈震荡,几乎引发系统性风险。中国金融风险交易所在整体救市框架中,采取严厉手段控制股指期货交易以缓解投机气氛。2018年股市再次异常波动,由于股指期货市场流动性很差,市场主体无法对冲风险。中金所开始加快对股指期货松绑,以实现常态化。2019年中国资本市场创新之路继续调整,更多的股指衍生品被创设出来,股票、ETF、股指期货、期权逐渐形成体系,风险管理市场和直接融资市场的关系被全方面打开。在此历史背景和创新趋势下,十分有必要研究股指期货与股票市场之间的极端风险溢出关系。为更多的金融衍生工具与股票市场之间的风险关系研究奠定基础,也可为未来政策制定做理论储备。

尽管少数学者研究了股指期货的引入对降低股市波动的影响,但其是否具有稳定股市的功能仍然存在学术争议。现有对我国股指期货对现货市场的作用研究主要集中在期货市场的价格发现功能和波动溢出效应。已有研究表明仅仅从波动的角度探讨金融市场间的风险溢出效应是不够的。除了信息溢出渠道,极端风险溢出渠道也是引发金融市场系统性风险的重要渠道之一,且极端风险溢出相比收益率溢出与波动溢出更具有极强的破坏性,严重影响我国金融市场的稳定。但是,以往的研究对股指期货在市场极端情况下对股指现货市场究竟扮演着何种角色仍然缺乏深入分析。

因此,本文尝试基于极端风险溢出的视角,采用5分钟高频数据,探讨股指期货对股票现货市场的风险溢出效应,且进一步分析股指期货在市场极端情况下对现货市场的风险预警作用。此外,通过进一步分析股指期货与股票市场之间的极端风险溢出效应与预警作用在2015年和2018年两次股市异常波动中的差异性,探讨中金所的股指限制措施是否对股指期货的极端风险溢出效应与预警作用有影响。这不仅有助于更深入揭示股指期货限制政策对我国股指期货与现货市场在极端情况下的联动关系的影响,还对投资者和交易所利用股指期货进行风险预警与风险管理以及监管部门制定与股指期货的相关政策有重要意义。

二、文献综述

自股指期货诞生以来,股指期现货之间的相互关系在文献中有广泛的讨论。大多数学术观点都认为由于期货市场固有的杠杆作用、可卖空和低交易成本等特点,期货市场可能比股票现货市场更有效地整合信息,股指期货市场在价格发现中占主导地位(Kawaller et al,1987,So et al,2004,Stoll et al,1990)。目前对我国股指期货和现货市场之间的关联性研究主要从信息溢出视角出发,分别基于价格的收益率和波动率来研究股指期现货的价格发现能力和波动溢出效应。少数学者也对股指期现货跳跃风险方面的溢出效应也进行了研究。虽然研究我国股指期现货市场价格发现能力的文献较多,但对谁在市场中起价格发现主导作用的结论并不一致,其主要原因是使用不同的样本期、数据频率与研究方法。例如,华仁海等(2010)使用沪深300股指期现货的1分钟高频数据进行分析,发现股指期货的价格发现能力更大,在信息传递中起主导作用;李政等(2016)采用沪深300、上证50和中证500的三个品种股指期货与现货的5分钟高频数据进行研究,发现在90%的递归子样本中期货在价格发现中占主导地位;陶利斌等(2014)采用信息份额方法对沪深300股指期现货的6秒高频数据进行研究,发现股指期货价格发现功能占主导地位;Ahn等(2019)也发现我国股指期货在价格发现中占主导地位,且股灾期间实施的限制措施并没有改变股指期货在价格发现中占主导地位的事实;而方匡南等(2012)利用沪深300股指期现货的5分钟高频数据进行分析研究,发现股票现货市场起主导作用;Yang等(2012)也采用沪深300股指期现货5分钟高频数据进行研究,发现现货市场处于价格发现主导地位。

一些学者也研究了股指期货价格发现能力在不同市场状态的差异性,但是对股指期货究竟在哪个市场状态占主导作用则有不同的结论。例如,方先明(2010)研究表明股指期货市场的价格发现能力受现货市场运行状态的影响,其中沪深300股指期货在现货市场处于上升状态时的价格发现能力小于其在现货市场处于下跌状态时的价格发现能力;苏民(2016)通过沪深300股指期现货的1分钟高频数据实证分析发现股指期货在牛市和熊市中的价格发现占主导地位,且在熊市价格发现更强一些,而在震荡市场中现货市场占主导地位;而赵慧敏等(2018)研究使用2010年10月25日至2015年6月8日的5分钟高频数据,发现沪深300股指期货在牛市时期价格发现功能占主导地位,在熊市时期货市场价格发现能力减弱,期现货市场均发挥价格发现功能,且股指期现货市场在牛熊市均存在双向的波动溢出效应。

另一些学者从波动角度研究我国股指期货对股市风险的作用。例如,曹栋等(2017)研究发现股指期货对我国股市波动起减缓作用,但稳定市场作用仍然有限;杨林等(2017)研究发现沪深300股指期货在股灾期间仍然有价格发现能力,但对现货市场存在单向波动溢出效应;孙欣欣(2018)使用沪深300股指期现货的5分钟高频数据分析期现货市场关系,发现股指期现货具有价格发现功能,且股指期货市场波动性更强,对现货市场波动有引导作用;Hong等(2017)基于沪深300股指期现货的5秒高频数据研究发现股指期货在价格发现过程中占主导地位,且股指期现货存在双向波动溢出效应,现货对期货的风险溢出效应强于期货对现货的风险溢出效应;Han等(2017)研究发现限制股指期货的交易会恶化股票现货市场的质量。

方意等(2018)和吴永钢等(2019)及其他学者认为金融市场之间的风险溢出效应生成机理主要包括风险传导渠道和信息溢出渠道,相比信息溢出效应,极端风险溢出更具有破坏力,严重影响金融市场以及金融体系的稳定,且金融市场或机构之间关联性水平越高,极端风险传递也越迅速。鉴于股指期现货市场之间具有较高的关联性水平,股指期现货市场之间的极端风险溢出也更为迅速。因此,准确地把握我国股指期现货市场之间的极端风险溢出效应,对我国股市的风险识别与度量,股指期货市场相关的政策制定以及我国金融体系的稳定具有重要意义。但是,以极端风险溢出视角考察股指期现货市场间的风险溢出效应的研究尚少。只有周爱民等(2017)采用Copula-CoVaR方法,基于日度数据对股指期现货市场之间的极端风险溢出效应进行研究,发现在价格大幅下跌的极端情况下,沪深300股指期货对沪深300指数的溢出明显强于反向的溢出,但在2015年9月实施对期指的最严限令后,情况发生了反转。但是他们的研究主要基于日频数据,且未考虑风险溢出的持续性与滞后性。另外,刘成立等(2017)通过1分钟高频数据,采用分位数回归发现在暴涨和暴跌行情中,期货对现货的引领作用更强,即使股指期货交易限制后,股指期货仍然对现货价格具有引领作用和风险预警作用。考虑到股指期现货市场的信息传递和风险溢出极为迅速,采用高频数据有助于更深入地揭示股指期现货市场之间的内在关联性与极端风险溢出效应。

与以往研究相比,本文有以下两个方面贡献。①基于极端风险溢出视角,采用高频数据来研究股指期现货市场之间的极端风险溢出效应,是对以往从均值和波动溢出层面对股指期现货市场间关联性研究做了一个有益的补充。②运用Cross- quantilogram模型研究在股指期现货收益的整个分布中股指期现货收益的短期引导关系和风险预警作用的变化。与采用基于VAR的格兰杰因果和分位数回归来分析股指期货预警作用相比,使用Cross- quantilogram模型能够完整刻画自变量的条件分布与响应变量的条件分布之间的引领关系,更能揭示变量之间引领关系的时滞性、持续性和非线性,从而能更深入地分析股指期货的风险预警作用,且对具有“尖峰厚尾”特征的金融序列其估计结果更稳健。

三、方法介绍和数据

如果期现货市场是完全有效市场,则在短期期现货市场间的价格并不存在领先滞后关系,两个市场对新信息同时做出反应。前人研究表明市场在短期往往是无效的,因此期现货市场间可能存在短期的领先滞后关系。这不仅表现在信息和风险溢出的领先滞后关系上,还表现在一个市场对另一市场的预测能力上。因此,本文基于VAR-VaR模型研究极端风险溢出效应以及极端风险溢出效应的短期成分,进一步采用Cross-quantilogram 模型研究股指期货的风险预警能力。

(一)VAR-VaR模型

本文参考White等(2015)的建模思路,构建股指期现货市场MVMQ-CAViaR 模型,也称VAR-VaR模型,具体表达式如下:

当θ=5%时,qi,t代表市场i当期的极端风险价值,其中,i=1代表现货市场,i=2代表期货市场。

与多元bekk-garch将波动溢出效应分解成长期成分(由GARCH项系数来刻画)和短期成分(由ARCH项系数来刻画)一样,VAR-VaR也将极端风险溢出分解成短期成分与长期成分。其中,矩阵A的非对角线元素刻画了前一期市场冲击对另一个市场当期极端风险的溢出情况,反映的是极端风险溢出的短期成分;矩阵B的非对角线元素代表了前一期市场极端风险对另一个市场当期极端风险的溢出情况,反映的是极端风险溢出的长期成分。由式(1)和式(3)可知,金融市场的极端风险值不仅受自身或其他市场的冲击的影响,也受自身或其他市场的极端风险值的影响。另外,方意等(2018)对金融市场溢出效应的生成机制进行分析,发现极端风险溢出效应的生成机制可以主要通过基于市场冲击的信息溢出渠道和风险承担渠道形成。一般而言,一方面,当期的市场冲击会改变投资者对金融资产的未来的极端风险值的预期,从而借助市场自身的信息溢出渠道直接导致极端风险值发生变化;另一方面,由于市场之间资金的高流动性,投资者会根据市场风险状况的变化而调整投资组合,而这将间接影响其他相关联市场的风险价值的变化。因此,为了考察在股指期现货市场之间是否存在显着的极端风险溢出效应,需要对矩阵A和B的非对角线元素进行联合显着性检验。

借鉴郝毅等(2017)和李政等(2016)研究经验,本文使用Wald统计量检验股指期现货市场MVMQ-CAViaR 模型中是否存在市场之间的极端风险溢出效应,即系数矩阵A和B是否存在显着不为0的非对角元素。本文构建的Wald 统计量如下:

其中,VC=1n×Q-1×V×Q表示系数的方差协方差矩阵,V=E(η*1η*′t),η*1=∑ni=1∑pj=1

qid1(g,β)为模型梯度,fijt(0) 为εijt的密度函数在0 时的值。R是q×m 维约束矩阵,q为约束方程的个数,m为待估计系数的个数。β为m×1 维估计系数矩阵。Wald 检验原假设为H0:Rβ=q,当q=4,r=0 时,Wald 统计量可以用来检验两个市场之间是否存在显着的极端风险溢出效应。当q=2,r=0 时,Wald 统计量可以检验两个市场之间极端风险溢出的方向。W(n)大于给定显着性水平的临界值时,拒绝原假设H0;反之,则接受原假设。

为进一步研究市场冲击对市场极端风险的动态影响,采用White等(2015)提出的分位数脉冲响应进行分析,具体表达式如下:

首先,序列1的脉冲响应表达式具体为式(8):

同样,对于序列2脉冲响应表达式具体为式(9):

因此,脉冲响应可被定义为如下形式:

最后,脉冲响应表达式可以简化为如下表达式:

(二)Cross-quantilogram 模型

本文使用Han等(2016)的交叉定量图(CQ)方法研究变量之间的交叉分位数的相依性,该方法与VAR-VaR相互补充,CQ方法更能揭示不同市场间极端风险溢出的非线性、持续性和滞后性。其中,应用CQ方法的关键要求变量是平稳的时间序列。

首先,定义{xi,t,t∈Z},i=1,2,是平稳的时间序列,其中,x1,t和x2,t分别是股指现货收益率与股指期货收益率。Fi(·) 和fi(·)分别表示分布函数和分布密度函数。则xi,t的分位数函数表示为:qi(αi)=inf{v:Fi(v)≥αi},其中αi∈(0,1)。

而滞后第k阶的Cross-quantilogram定义为

其中,k=0,±1,±2,…。ψα(u)≡1[u<0]-α,1[·] 是示性函数,1[xi,t≤qi(αi)] 是超过分位数的过程。式1中的Cross-quantilogram可以反映两个序列在不同滞后阶数时的序列相依性。例如,α=(α1,α2)=(αspot,αfutures),ρα(1) 表示现货收益率在t时与期货在t-1时的偏相关性。ρα(1)=0 意味着,期货在t-1时刻并不能预测到t时刻现货的收益率,反之,则说期货对现货的收益率有一阶滞后预测作用。

样本的滞后第k阶的Cross-quantilogram定义为

其中,k=0,±1,±2,…, q︿i(αi) 是xi,t的无条件分位数。

此外,Han等(2014)提出将Ljung-Box-Pierce类型统计量扩展到分位数上,其中原假设:H0:ρα(k)=0 ,H1:ρα(k)≠0,k∈1,…,p

Q︿(p)α≡T(T+2)∑pk=1ρ︿2α(k)T-k (14)

Q︿(p)α统计量可以用来检验在α=(α1,α2)分位数上一个时间序列的滞后P期的收益率是否对另一市场序列的当期收益率有预测性。

(三)数据来源与样本说明

考虑到我国期货市场发展经历了支持—限制—再支持的发展过程以及股市近年来的剧烈波动,使用较短的时间样本将忽略市场态势和我国股指期货市场自身的发展动态的影响,从而造成研究结果不一致。因此,本文考察的股指期现货数据为沪深300指数的5分钟价格,样本时期均为2010年12月22日至2018年12月25日。其中,以中金所的沪深300期货的主力合约的5分钟收盘价为我国股指期货的价格,以沪深300指数现货的5分钟的收盘价为股指现货的价格,期现货价格数据均来源于天软科技①。

首先对沪深300指数期现货的5分钟收盘价做对数处理,并令Rt为价格收益率,Pt为第t日期货收盘价格,则可以表示为:

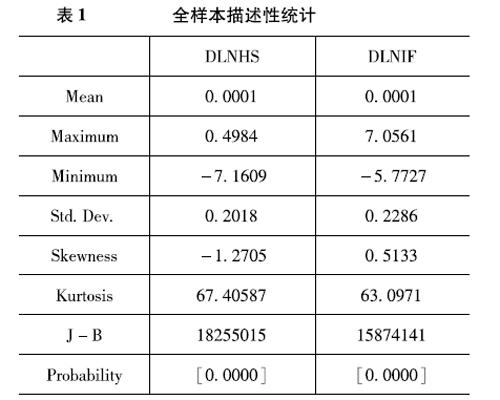

然后将处理好的沪深300的5分钟期现货价格收益率进行描述性统计分析,结果如表1所示。

表1结果表明,首先,我国股指期货的价格波动比股指现货的价格波动大;其次,由收益率的峰度值、偏度值可知,我国股指期现货均有尖峰厚尾的特征,且股指现货左偏,而股指期货右偏。最后,J-B检验均拒绝正态分布原假设。

四、实证结果与分析

(一)股指期现货极端风险溢出效应分析

首先,本文通过VAR-VaR模型研究股指期现货市场极端风险溢出效应,通过Wald 统计量对模型系数矩阵A和B中的非对角元素进行联合性显着性检验,且进一步通过分位数脉冲响应图来研究正负信息冲击对股票市场极端风险的影响。其中,选择5%的分位数水平代表股市极端暴跌的情况,选择95%的分位数水平代表股市极端暴涨的情况。

表2给出了MVMQ-CAViaR模型的估计结果。就5%分位数而言:首先,b11、b22系数为正且在1%的水平下显着,说明股指期现货市场的极端风险存在显着自相关性,即市场极端风险序列存在波动集聚特征;a11、a22都在1%的显着水平下为负值,说明前期的期(现)货市场冲击会使当期的期(现)货市场的极端风险增强。其次,系数矩阵A的非对角元素均在1%的水平下显着为负,这表明一个市场的冲击会对另一个市场的极端风险存在显着的溢出效应,且会增强另一个市场的极端风险。另外,a12的绝对值大于a21的绝对值,这说明我国期货市场的冲击对现货市场极端风险的影响强于现货市场冲击对期货市场极端风险的影响。最后,系数矩阵B的非对角元素均在1%的显着水平上显着,但是两者之间的符号相反,说明前一期市场极端风险对另一市场当期极端风险具有显着的影响,且影响方向相反。其中,b12的系数符号为负,说明期货市场前一期的极端风险会减弱现货市场当期的极端风险;而b21的系数符号为正,表明前一期现货市场的极端风险会加剧期货市场的当期极端风险。且b21的绝对值大于b12的绝对值,进一步表明现货市场前一期极端风险对当期期货市场极端风险的正向影响大于期货市场对现货市场的负向影响。

就95%分位数而言:首先,b11、b22系数为正且在1%的水平下显着,说明股指期现货市场的极端风险存在显着自相关性,即市场极端风险序列存在波动集聚特征;a11、a22都在1%的显着水平下为正值,说明前期的期(现)货市场冲击会使当期的期(现)货市场的极端风险增强。其次,系数矩阵A的非对角元素均在1%的水平下显着为正,这表明一个市场的冲击会对另一个市场的极端风险存在显着的溢出效应,且会增强另一个市场的极端风险。另外,a12的值大于a21的值,说明我国期货市场的冲击对现货市场极端风险的影响也强于现货市场冲击对期货市场极端风险的影响。最后,系数矩阵B的非对角元素均在1%的显着水平上显着,但是两者之间的符号相反,说明前一期市场极端风险对另一市场当期极端风险具有显着的影响,且影响方向相反。其中,b12的系数符号为负,这说明期货市场前一期的极端风险会减弱现货市场当期的极端风险;而b21的系数符号为正,表明前一期现货市场的极端风险会加剧期货市场的当期极端风险。且b21的绝对值大于b12的绝对值,表明现货市场前一期极端风险对当期期货市场极端风险的正向影响大于期货市场对现货市场的负向影响。

总之,表2表明股指期现货市场的极端风险存在显着自相关性,前期的市场冲击会使当期的期现货市场的极端风险增强。且我国期货市场的冲击对现货市场极端风险的影响也强于现货市场冲击对期货市场极端风险的影响,而现货市场前一期极端风险对当期期货市场极端风险的正向影响大于期货市场对现货市场的负向影响。

(二)极端风险溢出效应检验

表2只给出了模型单个估计系数的显着性,并没有对多个系数的联合显着性进行检验,无法得出股指期现货市场之间是否存在极端风险溢出效应的一般性结论,也无法对市场间极端风险的溢出方向做出判断。因此本文使用Wald 统计量对模型系数矩阵A和B中的非对角元素进行联合性显着性检验,结果如表3所示。

由表3和表4可知,在5%的显着水平下,股指期现货在5%和95%分位数上的极端风险溢出效应检验结果均拒绝了原假设,这说明股指期现货市场存在双向极端风险溢出效应。该结果是对现有从均值溢出和波动溢出角度研究股指期现货价格关联性的相关文献的一个扩展和补充。股指期现货市场间存在双向极端风险溢出效应也表明使用股指期(现)货市场的历史信息均有助于预测股指现(期)货市场未来的极端风险。

另外,由表3可知,在5%分位数上我国股指期现货市场之间的风险溢出效应在2015年和2018年之间存在着明显的异质性。在2015年,只存在期货对现货的单向风险溢出效应,而在2018年,只存在现货对期货的单向风险溢出效应。表明股指期货的极端风险在2015年单向传导到股票现货市场,而在2018年,由于股指期货的限制,股票现货市场的极端风险单向传导到股指期货市场。

(三)分位数脉冲响应分析

上文得到了我国股指期现货市场之间极端风险溢出方向的一般性结论,在此基础上,我们利用分位数脉冲响应分析,分别考察正负向市场冲击对另一市场的极端风险的动态影响过程,从而获得一个市场冲击对另一市场极端风险的短期成分的影响。图1分别给出了在期现货市场分别受到1单位标准差新息冲击时,两个市场未来50期的脉冲响应过程。横轴代表时间,纵轴度量了负向冲击下期现货市场极端风险变化百分比。横轴测量时间(以5分钟为单位),纵轴测量市场在5%(95%)分位数的变化。

图1 股指期现货在5%分位数上的脉冲响应图

注:中间曲线代表程度,两边曲线代表95%的置信区间。其中,右图为现货对期货冲击的响应,左图为期货对现货冲击的响应,下同。

由图1的5%分位数脉冲响应图可知,期现货市场对冲击的反应机制及灵敏程度存在差异。图1表明股指期货市场冲击对现货市场极端风险影响持续时间较短,而股指现货市场冲击对股指期货市场影响持续时间较长,同时股指现货市场负向冲击对股指期货市场极端风险溢出效应更大。

由基于2015年和2018年数据的5%分位数脉冲响应图(见图2和图3)可知,期货在2015年受到现货冲击程度大于其在2018年受到的现货市场冲击程度。且股指现货对股指期货的冲击大于股指期货对股指现货市场的冲击程度,表明无论是在2015年还是在2018年样本区间,股指现货市场负向冲击对股指期货市场极端风险溢出程度均大于期货对现货的冲击。

由图4的95%的分位数脉冲响应图可知,期现货市场对冲击的反应机制及灵敏程度存在差异。图4 表明股指期货市场冲击对现货市场极端风险影响持续时间较短,而股指现货市场冲击对股指期货市场影响持续时间较长,同时股指现货市场正向冲击对股指期货市场极端风险溢出效应更大。

由基于2015年和2018年数据的95%分位数脉冲响应图(见图5和图6)可知,与全样本一致,股指现货的正向冲击对股指期货的影响强于股指期货的正向冲击对股指现货的影响,且影响程度与全样本差异并不大,因此,在市场暴涨情况下,股指期货限制措施并没有显着影响股指现货对期货的极端风险溢出的短期成分。

总之,在5%的分位数水平上,在全样本区间,股指期货市场冲击对股指现货市场的影响小于现货对期货的影响。且2015年的现货(期货)市场信息冲击对期货(现货)下尾部极端风险的影响大于2018年对期货(现货)的下尾部极端风险的影响。股指期货限制性交易措施在一定程度上制约了股指期现货市场冲击在市场暴跌的极端情况下对极端风险短期成分的影响。

(四)股指期货在股市中的预警作用分析

上文研究发现利用其中一市场的价格变动信息都有助于预测另一市场的极端风险情况。因此,本文通过Cross-quantilogram方法进一步对股指期现货之间的风险预警作用进行研究,且设定置信区间水平为99%。由于VAR-VaR的脉冲响应图表明期现货之间的信息冲击对另一市场的极端风险影响在40阶后基本稳定。因此,本文选择最大滞后阶数为48阶,研究240分钟内股指期现货之间分别在5分钟、30分钟、120分钟和240分钟的领先滞后关系是合适的。

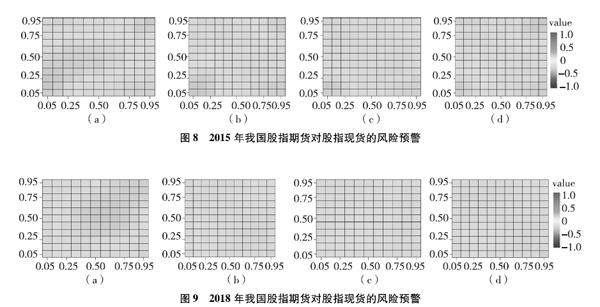

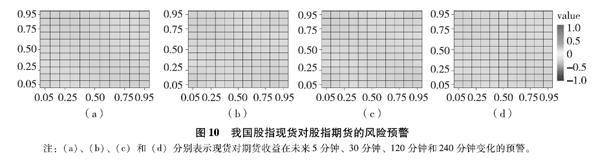

本文以反映整个分位数分布的二元相关性的热图来研究股指期货对股指现货的预警作用,简称预警图,其中,两个变量的分位数分布[q=(005,01,02,03,04,05,06,07,08,09,095)]均出现在热图的X轴和Y轴上。变量的双变量分位数组合由121个单元格表示。其中,图7为股指期货对股指现货的收益变化的预警图,而图10为股指现货对股指期货的收益变化的预警图。其中交叉相依性程度由不同的颜色表示,且任何统计上不显着的相关性都设置为零。根据颜色功率谱,在红色区域,表示在此分位数区域市场间有很强的正相关性,而在蓝色区域,则表示在该分位数区域市场间具有很强的负相关性。如果市场间不相干,则在分位数区域表现为绿色区域。

由于本刊为单色印刷,因此色差不明显,如果读者感兴趣可以联系本刊编辑部。余同。

由图7可知,在滞后5分钟,股指期货对股指现货的风险预警图中的对角线区域呈深黄色,且越靠近对角线,颜色越深,这表明在整个股指现货收益分布,滞后5分钟的股指期货收益与当前股指现货的收益正相关,且在相同市场状态下关联性最强,说明我国股指期货能对未来5分钟的股指现货变化具有较好的预警作用,且期现货市场关联性越强,股指期货的预警作用也越强。但在滞后30分钟、120分钟和240分钟的预警图中,股指期货只在低分位数(左下角区域)和高分位数(右上角区域)的对角区域呈淡黄色,且分位数越低或越高,黄色颜色越深,表明股指期货对股指现货的预警作用随着滞后时间的增加而逐渐减弱,且预警作用在两市场同为极端情况下最强。

为进一步分析股指期货在2015年和2018年股灾期间的极端风险预警作用,我们使用2015年和2018年的全年样本数据进行实证分析,得到风险预警图图8和图9。首先,图8和图9均支持我国股指期货能对未来5分钟的股指现货价格变化仍然具有最强的风险预警作用。其次,与全样本相比,图8与图9的颜色变浅,这表明我国股指期货在2015年与2018年风险预警作用减弱。最后,对比图8与图9的左下角区域可知,图9表明股指期货在5%的分位数极端情况下对股指现货的预警作用不显着,说明我国股指期货在2015年股灾期间的风险预警作用强于2018年股灾期间的风险预警作用。这可能是由于2018年我国监管机构对股指期货交易采取了限制性交易措施,在一定程度上制约了我国股指期货的风险预警作用。

由图10可知,在滞后5分钟,股指现货对股指期货的风险预警图中只有左下角(两市场均处于低分位数区域)与右上角区域(两市场均处于高分位数区域)呈淡黄色,且越靠近对角线,颜色越深,这表明在整个股指期货收益分布中,我国股指现货主要在市场极端情况下对股指期货市场收益率的变动具有引导作用,说明我国股指现货价格收益率的信息在同市场状态的极端情况下对股指期货收益率的变动也具有预警作用。在滞后30分钟、120分钟和240分钟的预警图中,图左上角和右上角低分位数和高分位数的对角区域仍然呈淡黄色,颜色基本不变,表明股指现货对股指期货的预警作用随着滞后时间的增加变化不大,预警作用具有一定的持续性。且通过对比图7与图10可知,我国股指期货对股指现货收益率的引领作用明显强于股指现货对股指期货的收益率的引领作用。

为进一步分析股指现货在2015年和2018年股灾期间的极端风险预警作用,我们使用2015年和2018年的全年样本数据进行实证分析,分别得到的风险预警图如图11和图12所示。首先,与全样本结果一样,图11和图12均支持我国股指现货在市场非极端情况下(03~07分位数)并未能对未来5分钟的股指期货价格变化具有最强的风险预警作用。其次,与全样本图10与图11相比,图12的左下角只有一小块区域显现出黄色,且颜色较淡,这表明我国股指现货在2018年对股指期货市场的引导作用有所减弱。这可能是由于我国监管机构对股指期货交易采取的限制性交易措施,在一定程度上制约了期现货市场之间的信息传递。

总而言之,通过Cross-quantilogram模型对股指期现货的以5分钟频率为单位的全样本数据进行分析的实证结果表明,在非极端情况下,只存在股指期货对股指现货的单向引领关系,说明股指期货在市场平稳状态下对股指现货具有预警作用,且相比在市场暴涨和暴跌的极端情况下,股指期货对现货的预警作用在市场平稳状态下持续得更短暂。而我国股指期货与现货在暴涨和暴跌的极端行情下存在双向引领作用,期货对现货的引领作用更强一些。另外,对比2015年与2018年样本实证结果可知,我国股指期货交易限制在一定程度上制约了我国股指期货对股指现货在极端市场情况下预警作用的发挥。

五、稳健性分析

(一)极端风险溢出效应检验

为了进一步研究股指期货限制交易政策是否会对股指期现货市场间的极端风险溢出效应产生影响,本文以2015年9月7日为分界线将研究样本分为限制交易前和限制交易后两个样本,考察股指期现货市场的风险溢出效应在限制交易前后是否存在显着差异,实证检验结果如表5和表6所示。结果表明股指期现货在限制交易前和限制交易后均存在显着的双向极端风险溢出效应。

另外,本文也进一步探讨股指期现货市场在非常极端的情况下的风险溢出效应,分别探讨股指期现货在1%分位数和99%分位数上的风险溢出效应。风险溢出效应检验结果如表7和表8所示,结果表明在非常极端的情况下,股指期现货市场间仍然存在双向极端风险溢出效应。

这些稳健性检验均说明本文在全样本中关于股指期现货市场存在显着的双向极端风险溢出效应的结论是稳健,无论是在股指期货限制政策前还是限制政策后,股指期现货均存在双向极端风险溢出效应。

(二)风险预警作用的再检验

上文从静态视角分析了股指期现货市场的预警作用,但是静态设置无法捕捉市场间相依性的时变性质,从而也就无法刻画股指期现货的预警作用的时变特征,因此本文将样本按年划分成子样本,按年度滚动得到时变的预警图。滚动样本的结果如图13所示。(a)和(b)分别显示了当两个变量分布为5%和95%分位数时的结果,水平轴表示滚动窗口的年份。在图13中,折线是时变的滞后一期的交叉相关系数,而虚线表示无可预测性的原假设的99%置信区间。

六、结论及政策启示

本文通过VAR-VaR模型和Cross-quantilogram模型对我国沪深300股指期现货在2010年12月22日至2018年12月25日的5分钟价格数据进行分析,研究股指期现货极端风险溢出效应与股指期货的预警作用。研究表明:第一,股指期现货市场之间存在双向极端风险溢出效应,且股指现货冲击对期货市场极端风险的影响程度大于期货对现货极端风险的影响程度,股指限制措施也制约了期货(现货)市场冲击对现货(期货)的下尾部极端风险的影响。第二,我国股指期货在市场极端情况下对股指现货市场存在风险预警作用,且股指期货市场对股指现货市场的风险预警作用强于股指现货对股指期货市场的风险预警作用。第三,股指限制措施制约了股指期货市场的风险预警作用,尤其是在股市暴跌时的风险预警作用。

基于以上实证结果,本文认为股指期货并不是引发股市暴跌的“帮凶”,反而在我国防范股市异常波动中具有重要作用,对股指期货采取严厉的限制措施不仅阻碍了股指期货与股市之间的信息有效传递,也阻碍了股指期货对现货市场在极端下跌情况下的风险预警作用。为防范我国股票市场发生系统性风险和维护我国资本市场稳定,本文提出以下几点建议。首先,在股票市场国际化进程加速的背景下,加快放松对股指期货市场的管控,减少不必要的限制,稳健推进我国股指期货市场国际化进程,吸引更多的国内外机构投资者进入股指期货市场,这也是我国股指期货市场走向成熟化与市场化的重要举措,进而完善我国股指期货市场的价格发现和风险管理功能,为我国资本市场稳定和国际化保驾护航。其次,在构建我国股市极端风险预警体系的同时,充分利用我国股指期货市场的信息有助于我国股市极端风险的防控。再次,在进一步加强我国股指期权市场建设的同时,要加快完善我国恐慌指数的构建,促进我国恐慌指数的再上市,使其真正成为我国股市的极端风险预警指标。最后,我国股市的极端风险日益频发,采用VaR指标构建股指期货持仓组合保证金的水平有助于维护我国股指期货市场的稳定。

参考文献

[1]华仁海,刘庆富股指期货与股指现货市场间的价格发现能力探究 [J]数量经济技术经济研究,2010,27(10):90-100

[2]李政,卜林,郝毅我国股指期货价格发现功能的再探讨——来自三个上市品种的经验证据 [J]财贸经济,2016(7): 79-93

[3]陶利斌,潘婉彬,黄筠哲沪深300股指期货价格发现能力的变化及其决定因素 [J]金融研究,2014(4): 128-142

[4]方匡南,蔡振忠我国股指期货价格发现功能研究 [J]统计研究,2012,29(5): 73-78

[5]苏民我国股指期货市场价格发现功能研究——基于上升、下跌和震荡状态下的分析 [J]南方经济,2016(12): 43-55

[6]赵慧敏,陈晓倩,黄嵩中国股指期货和现货市场信息传导关系在牛熊市中的异化现象 [J]系统工程理论与实践,2018,38(4): 863-872

[7]曹栋,张佳基于GARCH-M模型的股指期货对股市波动影响的研究 [J]中国管理科学,2017,25(1):27-34

[8]杨林,杨雅如股指期货是股灾的“幕后推手”吗——基于2015年股灾期间沪深300股指期货高频数据实证分析 [J]财经理论与实践,2017,38(3):58-63

[9]孙欣欣沪深300股指期货和现货市场关系研究——基于沪深日内高频数据的视角 [J]上海经济研究,2018(5):81-92

[10]方意,陈敏,杨嬿平金融市场对银行业系统性风险的溢出效应及渠道识别研究 [J]南开经济研究,2018(5):58-75

[11]吴永钢,赵航,卜林中国金融体系内极端风险溢出关系研究 [J]南开经济研究,2019(5): 98-121

[12]周爱民,韩菲股指期货与现货市场的风险溢出研究 [J]财贸经济,2017,38(8):52-65

[13]刘成立,王朝晖股指期货在预警股票市场系统性风险中的作用研究 [J]宏观经济研究,2017(6):32-43+167

[14]郝毅,梁琪,李政境内外人民币外汇市场极端风险溢出研究 [J]国际金融研究,2017(9): 76-85

[15]李自然股指期货在股市调整期的市场稳定效应分析[J]中国证券期货,2019(2):23-31

[16]KAWALLER I G,KOCH P D,KOCH T WThe temporal price relationship between S&P 500 Futures and the S&P 500 Index [J]The Journal of Finance1987,42(5):1309-1329

[17]SO R W,TSE YPrice discovery in the Hang Seng Index markets: Index,futures,and the tracker fund [J].Journal of Futures Markets,2004,24(9):887-907

[18]STOLL H R,WHALEY R EThe dynamics of stock index and stock index futures returns [J]Journal of Financial and Quantitative Analysis,1990,25(4):441-468

[19]AHN K,BI Y,SOHN SPrice discovery among SSE 50 Index-based spot,futures,and options markets [J]Journal of Futures Markets,2019,39(2):238-259

[20]YANG J,YANG Z H,ZHOU Y GIntraday price discovery and volatility transmission in stock index and stock index futures markets: Evidence from China [J].Journal of Futures Markets,2012,32(2): 99-121

[21]MIAO H,RAMCHANDER S,WANG T Y,YANG D XRole of index futures on Chinas stock markets: Evidence from price discovery and volatility spillover [J].Pacific-Basin Finance Journal,2017,44(sep):13-26

[22]HAN Q,LIANG J FIndex futures trading restrictions and spot market quality: Evidence from the recent Chinese stock market crash [J]Journal of Futures Markets,2017,37(4):411-428

[23]WHITE H,KIM T-H,MANGANELLI SVAR for VaR: Measuring tail dependence using multivariate regression quantiles [J]Journal of Econometrics,2015,187(1):169-188

[24]HAN H,LINTON O,OKA T,WHANG Y-JThe Cross-quantilogram: Measuring quantile dependence and testing directional predictability between time series [J].Journal of Econometrics,2016,193(1):251-270