高辉 高天辰

摘 要:本文基于2018年3月至2021年10月的月度数据,选取国内原油期货市场微观指标(原油期货价格、成交额、持仓量)与人民币国际化指标(人民币实际有效汇率指数、外汇市场交易额、外国投资者购买国内资产总额、境外机构和个人持有境内人民币金融资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额),采用Granger因果关系、协整关系检验与误差修正模型定量研究方法,研究原油期货对人民币国际化的全面影响。研究显示,从国内原油期货市场3个微观指标对人民币国际化的影响来看,3个指标均对人民币国际化指标有不同的显着影响;从长期来看,国内原油期货价格、持仓量对人民币国际化具有正向的影响,成交额具有负向的影响;从短期来看,人民币国际化指标中人民币金融交易指标受到国内原油期货影响较大,其他人民币国际化指标受到的影响相对较小,模型的拟合效果较好。建议通过多种措施增强国内原油期货价格的国际定价影响力,提升原油期货的持仓量,适当降低原油期货的成交额有助于进一步推动人民币国际化发展。

关键词:原油期货;人民币国际化;Granger因果关系检验;协整检验;ECM模型

一、引言

从货币发展史来看,布雷顿森林体系解体后,美元与黄金脱钩,与原油挂钩,产生“石油美元”。石油美元体系的产生,加强了美元国际货币的地位。一方面,美元通过原油作为结算货币成为全球其他国家的储备货币;另一方面,美元通过石油等大宗商品贸易走向全球,成为国际货币体系的货币锚。因此原油市场的发展对货币的国际化具有重要的作用。

随着我国综合国力的不断增强,人民币的国际化发展不断推进,如何进一步推进人民币在对外经济往来中发挥国际货币职能,以及成为全球贸易和投融资的主要计价结算货币以及主要的国际储备货币,我国政府做了大量的工作。近年来,人民币贸易结算与直接投资稳定增长,交易的计价功能不断增强,国际储备地位进一步提升。原油期货市场建设与人民币国际化建设密切相关,2018年上海期货交易所上海国际能源交易中心推出了以人民币计价的原油期货。原油期货推出以来,国际化建设不断推进,目前原油期货成交量、持仓量不断扩大,原油期货已经成为继WTI、布伦特原油之后的全球第三大原油。现阶段在亚洲区域内,国内原油期货价格逐步成为交易基准,未来进一步推进在亚洲区域内人民币计价结算,逐步形成亚洲区域原油人民币锚,推进人民币国际化进一步发展。

国内原油期货推出已有三年,为了进一步研究原油期货对人民币国际化的影响,我们采用基于Granger因果关系、协整关系检验及误差修正模型理论量化模型研究国内原油期货对人民币国际化的影响情况,为国内原油期货市场与人民币国际化市场建设提供理论与实证支持。

二、相关研究进展

由于国内原油期货推出的时间比较短,从已有的文献来看,研究原油期货与人民币国际化关系的文献比较少,基本研究均是从定性的角度进行分析,探讨原油期货与人民币国际化的关系及相互作用等。比如:常清和颜林蔚认为,我国原油期货的推出将会是人民币国际化新的起点。人民币成为商品的贸易结算货币,通过广泛的全球贸易让人民币成为世界各国所必需的储备货币;人民币作为结算货币,由商品走向金融,成为国际金融市场的基准货币。钟红认为中国原油期货的推出,将有利于维护我国能源安全,减少单一石油美元计价的风险,也有助于推动人民币的国际化。当然,国际货币的网络外部性,决定了“石油人民币”体系的建立不可能一蹴而就。初始阶段,“石油人民币”可主要侧重于在一些重点领域发展,以点及面,逐渐形成和打造全球影响力。刘国耀认为,发展和完善我国原油期货市场,有利于打破石油市场的垄断,建构多层次的金融市场体系,吸引更多的国际资金参与我国资本市场和人民币国际流通,推动人民币国际化。刘建丰和潘英丽认为,应该根据我国当前的国际形势,以“一带一路”发展战略为契机,在其沿线国家以及物质资源丰富的国家和地区推进人民币的使用,推动这些国家和地区的原油等大宗商品采用人民币计价和进行贸易结算。边卫红等分析了石油美元的发展历程和石油美元环流新特点,并指出要发展石油人民币,应建立符合亚洲需求的原油定价体系,注重 INE中人民币—黄金兑换机制的作用,加强中国在国际石油贸易链中的话语权。梅冠群认为能源问题关乎国家安全稳定,中美两国在能源领域的博弈是必然的,中国取得石油定价权会冲击石油美元体系,而我国也必须推进离岸人民币计价进口能源,提高人民币国际化程度。李晓波和何康对大宗商品和美元国际化的关系进行了实证分析,基于我国大宗商品贸易的交易结算和计价现状,提出要通过大宗商品交易推进人民币国际化。巴曙松和王珂在人民币的国际货币功能拓展(结算货币—计价货币—储备货币)路径上,应借鉴美元模式,掌握大宗商品定价权,从以人民币计价打开突破口;在人民币的空间范围拓展(周边化—区域化—国际化)路径上,可参考欧元模式,把握“一带一路”建设的机遇,通过大宗商品贸易实现区域化;同时,从汇率稳定上看,要避免贸易战压力下币值波动引致的人民币过度投机,可吸取日元教训,将大宗商品挂钩为人民币汇率的锚。因此,大宗商品成为人民币国际化新阶段布局的关键一环。杜春泽基于我国原油期货的发展现状,分析了原油期货市场实现人民币定价的机遇与挑战。他认为,加快完善INE原油期货投资结构、加快人民币国际化进程和加强与产油国能源合作是实现人民币对原油期货定价权的重要途径。张明和高卓琼提出,人民币计价的国际原油交易有助于增强外国投资者持有人民币作为交易支付手段的规模,而国内金融市场的开放则有助于增强外国投资者长期持有人民币资产的意愿,两者能够相辅相成,并形成人民币流入中国以及回流国内的资金闭环。为进一步推动“计价货币+金融开放”新模式下的人民币国际化,我国政府应该将 QFII 与 RQFII 的新增额度适当向来自中东、俄罗斯等主要产油国以及亚太地区主要用油国的机构投资者倾斜,将原油期货人民币计价、石油人民币回流机制与“一带一路”倡议的实施有机结合起来,控制好相关各种金融风险。潘宏胜和武佳薇通过对美元、欧元、日元等国际货币的发展历程研究发现,大宗商品贸易、期货市场和货币国际化之间相互支撑、互相促进。2009 年以来,中国国内期货市场对外开放和大宗商品贸易领域人民币国际使用稳步扩大,但与人民币国际化进程尚未形成有效的良性互动关系。7D64ACEC-0813-4907-BA68-6BC738DFD0CF

从定量的角度来看,研究文献极少,仅有邹方霞基于灰色关联分析模型和灰色 GM(1,3)模型,对人民币原油期货和人民币国际化的关联性进行了分析,同时对人民币国际化相关指标进行了预测。

因此,为了进一步研究国内原油期货的功能发挥及影响力,从定量的角度研究原油期货与人民币国际化之间的关系及影响,本文采用近年来比较成熟的Granger因果关系检验、协整检验及误差修正模型,具体研究原油期货对人民币国际化的影响程度,得出相关有意义的结论,为政策制定者及监管者提供有价值的参考。

三、变量的选择与数据的处理

1.变量指标的选取

(1)人民币国际化指标的选取

我们从跨境贸易人民币结算、人民币金融交易、人民币全球外汇储备与人民币汇率几个角度选取人民币国际化指标。其中,跨境贸易人民币结算方面指标选取跨境贸易人民币结算金额;人民币金融交易方面指标选取人民币境外直接投资额、外国投资者购买国内资产总额(包括国债、机构债券、公司债券、公司股票)、外汇市场交易额(包括即期、远期、掉期、期权)、境外机构和个人持有境内人民币金融资产总额(包括股票、债券、存款)共4个指标;人民币全球外汇储备方面指标选取人民币全球外汇储备规模指标;人民币汇率方面指标选取人民币实际有效汇率指数指标。

(2)原油期货指标的选取

国内期货经过多年发展,国际化进展缓慢,从2018年开始,期货市场国际化速度加快,截至2021年12月,国内三家交易所先后推出了外资可以参与交易的期货品种

由于广州期货交易所于2021年1月成立,时间比较短,因而不在统计范围内。。上海期货交易所方面,其控股的上海国际能源交易中心先后推出了原油、低硫燃料油、20号胶、国际铜4个国际化期货品种;大连商品期货交易所先后推出了铁矿石、棕榈油2个期货品种;郑州商品期货交易所推出了PTA期货品种。三大期货交易所共推出7个国际化商品期货品种。

原油期货作为国内第一个国际化期货品种,其推出加快了国内期货市场国际化的整体进程。原油期货作为国内期货市场国际化的龙头品种,选择原油期货作为研究标的具有较强的代表性。原油期货指标选取国内上海期货交易所上海国际能源交易中心推出的原油期货作为研究变量,选取原油期货价格、持仓量、成交金额作为原油期货指标。

2.数据的处理与说明

由于原油期货推出时间是2018年3月26日,以上所有的数据选择以此为起始点。而人民币国际化的相关数据指标仅有月度、季度、年度数据,原油期货相关数据有日度、周度、月度、季度及年度数据,从数据的可得性角度来说,本文研究采用月度数据,选取2018年3月至2021年10月共44个月度数据。

以上指标中,外国投资者购买国内资产总额数据是通过外国投资者购买国内国债、机构债券、公司债券、公司股票金额实际数据加总得到;外汇市场交易额是通过外汇市场即期、远期、掉期、期权市场交易额的实际数据加总得到;境外机构和个人持有境内人民币金融资产总额是通过境外机构和个人持有境内人民币股票、债券、存款的实际数据加总得到。

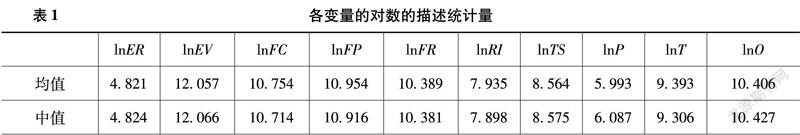

其中,原始数据里个别缺失数据,均采用三项移动平均的方法补足。以上数据均作对数处理(见表1、表2)。数据来源为Wind资讯数据库。

检验的结果可以得出以下结论:选取的变量时间序列数据对数序列在1%、5%、10%临界值情况下均是非平稳序列;各个变量时间序列数据的一阶差分序列除了ΔlnRI、ΔlnP在5%、10%临界值情况下是平稳序列,其他变量时间序列数据的一阶差分序在1%、5%、10%临界值情况下均是平稳序列;因此,选取的变量序列均是含有一个单位根的平稳序列。

2.变量间的Granger因果关系检验

我们对选取的各个变量作Granger因果关系检验,由于因果关系检验对滞后阶数较为敏感,在实际检验中,根据AIC、SC准则,当二者值最小时为最佳滞后阶数。具体检验结果如表4所示。

由上述Granger因果关系检验结果可以看到:在10%的显着性水平下,国内原油期货价格(lnP)对境外机构和个人持有境内人民币金融资产总额(lnFP)、外汇储备(lnFR)具有单向的引导作用;在10%的显着性水平下,国内原油期货成交额(lnT)对境外机构和个人持有境内人民币金融资产总额(lnFP)、外汇储备(lnFR)及人民币境外直接投资额(lnRI)具有单向的引导作用,并且国内原油期货成交额(lnT)与外国投资者购买国内资产总额(lnFC)及跨境贸易人民币业务结算额(lnTS)具有双向的引导作用;在10%的显着性水平下,国内原油持仓量(lnO)对人民币实际有效汇率指数(lnER)及外汇市场交易额(lnEV)具有单向的引导作用。

因此,从国内原油期货价格、成交额及持仓量对人民币国际化的各项指标的影响来看,原油期货价格显着影响了人民币国际化指标的人民币金融交易(境外机构和个人持有境内人民币金融资产总额)与人民币全球外汇储备两个角度的指标,而对跨境贸易人民币结算与人民币汇率两个方面的指标没有显着影响;国内原油期货成交金额显着影响了人民币国际化指标的跨境贸易人民币结算、人民币金融交易(境外机构和个人持有境内人民币金融资产总额、人民币境外直接投资额、外国投资者购买国内资产总额)、人民币全球外汇储备三个角度的指标,但是对人民币汇率方面的指标没有显着影响;国内原油期货持仓量显着影响了人民币国际化指标的人民币金融交易(外汇市场交易额)与人民币汇率两个角度的指标,但是对跨境贸易人民币结算与人民币全球外汇储备两个角度的指标没有显着的影响。从国内原油期货市场三个微观指标对人民币国际化的影响来看,三个指标均对人民币国际化四个指标有不同的显着影响,说明国内原油的推出推动了国内人民币国际化的进程。由于国内原油推出时间短,其国际定价能力及影响力与国际上两大原油期货WTI及布伦特原油期货还有一定的差距,需要国内原油期货积极提升国际影响力,助推人民币国际化进一步提升。7D64ACEC-0813-4907-BA68-6BC738DFD0CF

3.变量间的长期协整关系检验

我们采用Johansen的MLE检验,分别对lnER, lnEV, lnFC, lnFP, lnFR, lnRI, lnTS与 lnP, lnT, lnO作协整检验,通过检验选取最优滞后阶数,最终分别选取各自最大化特征根对应的协整方程,如表5所示(括号内数字为标准差,具体检验结果略)。

从上述协整方程可以得到结论:从长期来说,当国内原油期货价格上涨1个百分点,人民币实际有效汇率指数(lnER)、外汇市场交易额(lnEV)、外国投资者购买国内资产总额(lnFC)、外汇储备(lnFR)、人民币境外直接投资额(lnRI)、跨境贸易人民币业务结算额(lnTS)分别上涨0.435个、0.856个、1.548个、0.220个、1.178个和0.902个百分点,境外机构和个人持有境内人民币金融资产总额(lnFP)下跌0.964个百分点;当国内原油期货成交额上涨1个百分点,人民币实际有效汇率指数(lnER)、外汇市场交易额(lnEV)、外国投资者购买国内资产总额(lnFC)、外汇储备(lnFR)、人民币境外直接投资额(lnRI)、跨境贸易人民币业务结算额(lnTS)分别下跌0.132个、0.213个、0.850个、0.079个、0.272个和0.305个百分点,境外机构和个人持有境内人民币金融资产总额(lnFP)上涨0.128个百分点;当国内原油期货持仓量上涨1个百分点,人民币实际有效汇率指数(lnER)、外汇市场交易额(lnEV)、外国投资者购买国内资产总额(lnFC)、外汇储备(lnFR)、人民币境外直接投资额(lnRI)、跨境贸易人民币业务结算额(lnTS)分别上涨0.331个、0.855个、0.913个、0.152个、0.458个、0.512个百分点,境外机构和个人持有境内人民币金融资产总额(lnFP)下跌0.218个百分点。

因此长期协整关系来看,国内原油期货价格与国内原油期货持仓量对人民币国际化指标的影响是一致的,而国内原油期货成交额对人民币国际化指标的影响与原油期货价格、原油期货持仓量的影响是相反的。总体来说,国内原油期货价格、持仓量对人民币国际化具有正向的长期影响,成交额具有负向的长期影响。增强国内原油期货价格的国际定价能力,提升原油期货的持仓量,适当降低原油期货的成交额有助于进一步推动人民币国际化发展。

4.人民币国际化指标的短期动态误差修正模型建立

根据Engle和Granger表达定理,协整系统有三种等价的表达形式:向量自回归VAR、移动平均MA和误差修正模型(Error Correction Model, ECM),其中ECM最能直接描述短期波动与长期均衡的综合,应用最为普遍。向量误差修正模型(VECM)是一个有约束的VAR模型,并在解释变量中含有协整约束,因此它适用于已知有协整关系的非平稳序列。当有一个大范围的短期动态波动时,VECM表达式会限制内生变量的长期行为收敛于它们的协整关系,因为一系列的部分短期调整可以修正长期均衡的偏离,所以协整项被称为误差修正项。Engle和Granger证明了协整序列一定可以表示成误差校正表示形式。因此,当变量序列协整时,应该建立误差校正模型。

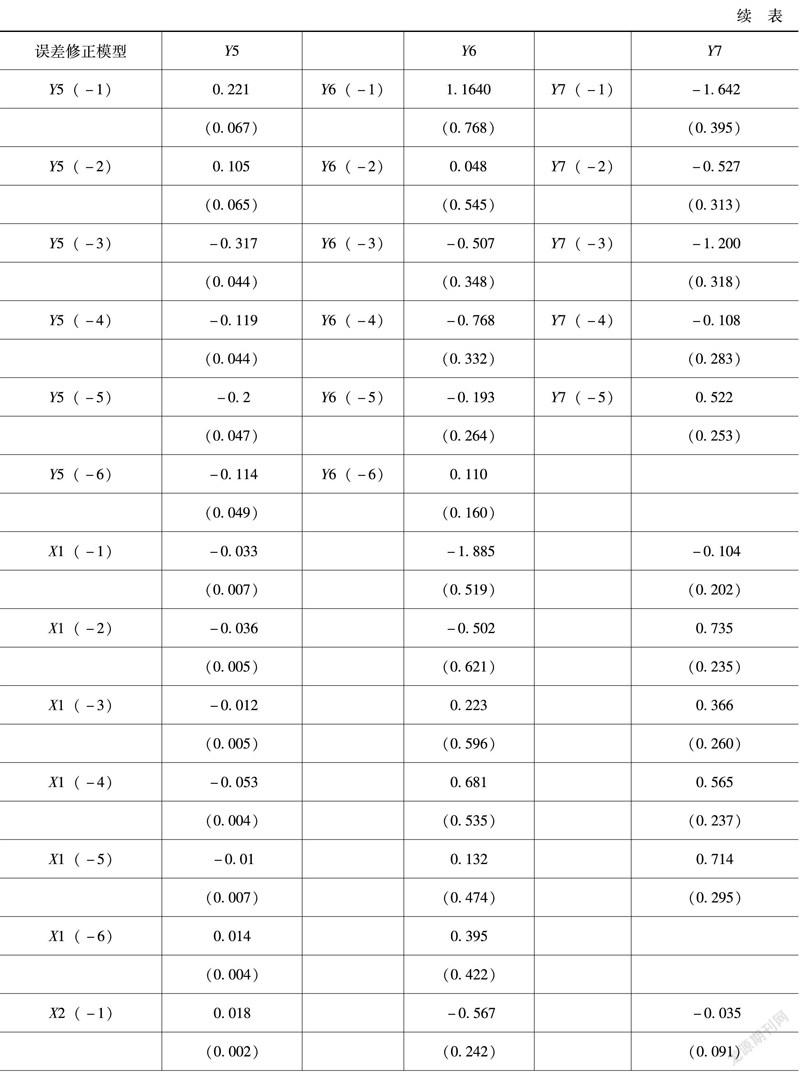

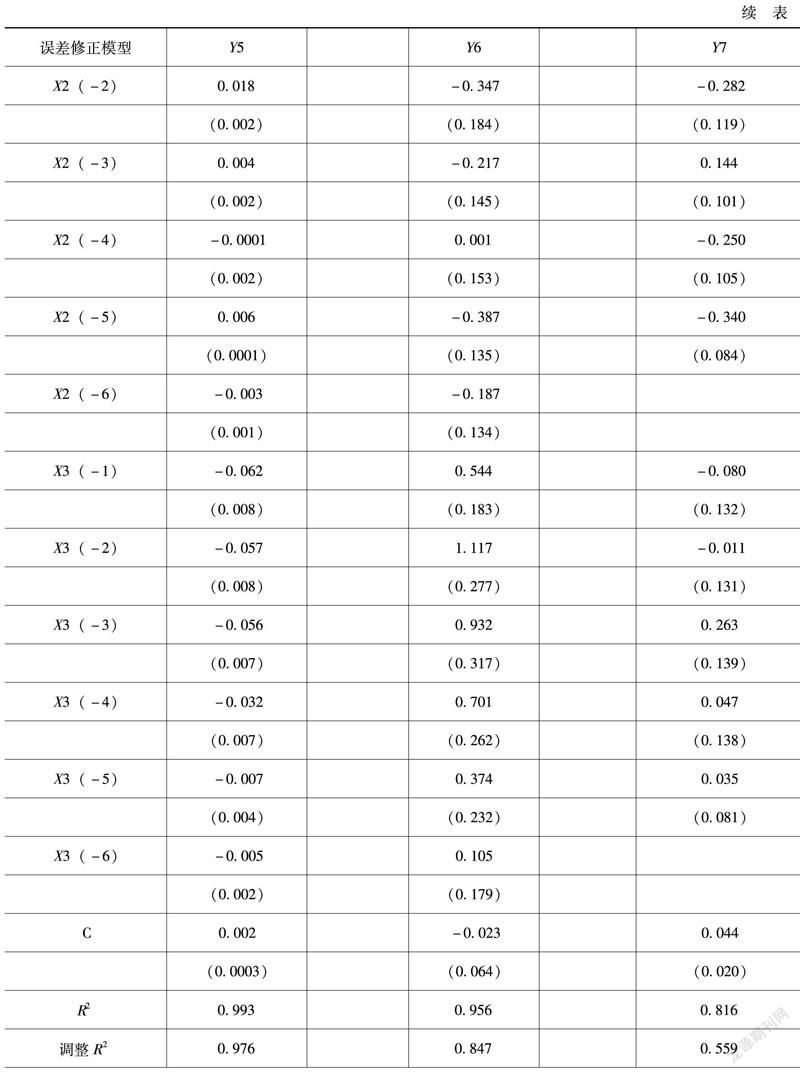

我们基于上述建立的国内原油期货价格、持仓量、成交额与人民币国际化指标的长期均衡方程分析,建立动态误差修正模型,其中模型中滞后阶数的选择按照AIC、SC准则选择最佳滞后阶数,最终得到国内原油期货价格、持仓量、成交额与人民币国际化指标的动态误差修正模型如表6、表7所示。

上述表6、表7的误差修正模型显示:从短期动态来看,人民币实际有效汇率指数对数的一阶差分[D(lnER)]受其自身滞后1到4阶的影响,累积影响为0.206个单位,受国内原油期货价格对数的一阶差分滞后1到4期的影响,累积影响为-0.056个单位,受国内原油期货成交额对数一阶差分滞后1到4期的影响,累积影响为0.019个单位,受国内原油持仓量对数一阶差分滞后1到4期的影响,累积影响为-0.027个单位,误差修正项的影响为0.043个单位;从短期动态来看,外汇市场交易额对数的一阶差分[D(lnEV)]受其自身滞后1到3阶的影响,累积影响为-1.112个单位,受国内原油期货价格对数的一阶差分滞后1到3期的影响,累积影响为-0.913个单位,受国内原油期货成交额对数一阶差分滞后1到3期的影响,累积影响为0.428个单位,受国内原油持仓量对数一阶差分滞后1到3期的影响,累积影响为-0.475个单位,误差修正项的影响为-0.670个单位;从短期动态来看,外国投资者购买国内资产总额对数的一阶差分[D(lnFC)]受其自身滞后1到4阶的影响,累积影响为-0.738个单位,受国内原油期货价格对数的一阶差分滞后1到4期的影响,累积影响为-1.947个单位,受国内原油期货成交额对数一阶差分滞后1到4期的影响,累积影响为1.941个单位,受国内原油持仓量对数一阶差分滞后1到3期的影响,累积影响为-2.600个单位,误差修正项的影响为-0.808个单位;从短期动态来看,境外机构和个人持有境内人民币金融资产总额对数的一阶差分[D(lnFP)]受其自身滞后1到3阶的影响,累积影响为-0.428个单位,受国内原油期货价格对数的一阶差分滞后1到3期的影响,累积影响为0.369个单位,受国内原油期货成交额对数一阶差分滞后1到3期的影响,累积影响为-0.017个单位,受国内原油持仓量对数一阶差分滞后1到3期的影响,累积影响为0.107个单位,误差修正项的影响为-0.315个单位;从短期动态来看,外汇储备对数的一阶差分[D(lnFR)]受其自身滞后1到6阶的影响,累积影响为-0.424个单位,受国内原油期货价格对数的一阶差分滞后1到6期的影响,累积影响为-0.130个单位,受国内原油期货成交额对数一阶差分滞后1到6期的影响,累积影响为0.454个单位,受国内原油持仓量对数一阶差分滞后1到6期的影响,累积影响为-0.219个单位,误差修正项的影响为-1.256个单位;从短期动态来看,人民币境外直接投资额对数的一阶差分[D(lnRI)]受其自身滞后1到6阶的影响,累积影响为-0.146个单位,受国内原油期货价格对数的一阶差分滞后1到6期的影响,累积影响为-0.956个单位,受国内原油期货成交额对数一阶差分滞后1到6期的影响,累积影响为-1.701个单位,受国内原油持仓量对数一阶差分滞后1到6期的影响,累积影响为3.773个单位,误差修正项的影响为-3.393个单位;从短期动态来看,跨境贸易人民币业务结算额对数的一阶差分[D(lnTS)]受其自身滞后1到5阶的影响,累积影响为-2.955个单位,受国内原油期货价格对数的一阶差分滞后1到5期的影响,累积影响为2.276个单位,受国内原油期货成交额对数一阶差分滞后1到5期的影响,累积影响为-0.763个单位,受国内原油持仓量对数一阶差分滞后1到5期的影响,累积影响为0.254个单位,误差修正项的影响为1.051个单位。7D64ACEC-0813-4907-BA68-6BC738DFD0CF

因此,从上述人民币国际化指标与国内原油期货价格、成交额、持仓量的短期动态误差修正模型可以看到,仅有人民币国际化指标中人民币金融交易指标中的外国投资者购买国内资产总额、人民币境外直接投资额、跨境贸易人民币业务结算额的对数一阶差分,从短期动态角度来看,受到国内原油期货价格、成交额、持仓量对数一阶差分的影响较大,其他人民币国际化指标的对数一阶差分受到国内原油期货价格、成交额、持仓量对数一阶差分的影响相对较小。

以下是分别根据人民币国际化指标与国内原油期货价格、成交额、持仓量动态误差修正模型作出的人民币实际有效汇率、外汇市场交易额、外国投资者购买国内资产总额、境外机构和个人持有境内人民币金融资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额对数一阶差分的实际值与模型拟合值走势图,从走势图可以看出,各个模型的拟合效果较好(见图1~图7)。

五、结论与建议

本文基于2018年3月至2021年10月的月度数据,针对国内原油期货市场微观指标(原油期货价格、成交额、持仓量)对人民币国际化指标(人民币实际有效汇率指数、外汇市场交易额、外国投资者购买国内资产总额、境外机构和个人持有境内人民币金融资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额)采用Granger因果关系、协整关系检验与误差修正模型的方法,研究原油期货对人民币国际化的全面影响。

因果关系检验结果显示,原油期货价格对人民币国际化指标的人民币金融交易(境外机构和个人持有境内人民币金融资产总额)与人民币全球外汇储备两个角度的指标具有较强的引导作用,而对跨境贸易人民币结算与人民币汇率两个方面的指标没有显着引导作用;国内原油期货成交金额对人民币国际化指标的跨境贸易人民币结算、人民币金融交易(境外机构和个人持有境内人民币金融资产总额、人民币境外直接投资额、外国投资者购买国内资产总额)、人民币全球外汇储备三个角度的指标有较强的引导作用,但是对人民币汇率方面的指标没有显着引导作用;国内原油期货持仓量对人民币国际化指标的人民币金融交易(外汇市场交易额)与人民币汇率两个角度的指标有显着的引导作用,但是对跨境贸易人民币结算与人民币全球外汇储备两个角度的指标没有显着的引导作用。从国内原油期货市场三个微观指标对人民币国际化的影响来看,三个指标均对人民币国际化四个指标有不同的显着影响,说明国内原油期货的推出推动了国内人民币国际化的进程,由于国内原油期货推出时间短,其国际定价能力及影响力与国际上两大原油期货(WTI和布伦特原油期货)还有一定的差距,需要国内原油期货进一步提升国际影响力,助推人民币国际化进一步提升。

协整检验显示,从长期来说,当国内原油期货价格上涨1个百分点,人民币实际有效汇率指数、外汇市场交易额、外国投资者购买国内资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额分别上涨0.435、0.856、1.548、0.220、1.178、0.902个百分点,境外机构和个人持有境内人民币金融资产总额下跌0.964个百分点;当国内原油期货成交额上涨1个百分点,人民币实际有效汇率指数、外汇市场交易额、外国投资者购买国内资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额分别下跌0.132、0.213、0.850、0.079、0.272、0.305个百分点,境外机构和个人持有境内人民币金融资产总额上涨0.128个百分点;当国内原油期货持仓量上涨1个百分点,人民币实际有效汇率指数、外汇市场交易额、外国投资者购买国内资产总额、外汇储备、人民币境外直接投资额、跨境贸易人民币业务结算额分别上涨0.331、0.855、0.913、0.152、0.458、0.512个百分点,境外机构和个人持有境内人民币金融资产总额下跌0.218个百分点。长期协整关系来看,国内原油期货价格与国内原油期货持仓量对人民币国际化指标的影响是一致的,而国内原油期货成交额影响是相反的,主要原因是国内原油期货推出时间短,机构参与市场的比例偏小,仍然是散户主导的市场,持仓量主要是由机构主导,成交量及成交额主要是由散户主导,因此原油成交额与持仓量对人民币国际化指标的影响是不同的。因此,国内原油期货价格、持仓量对人民币国际化具有正向的长期影响,成交额具有负向的长期影响。增强国内原油期货价格的国际定价能力,提升原油期货的持仓量,适当降低原油期货的投机成交额有助于进一步推动人民币国际化发展。此外,从短期来说,人民币国际化指标中人民币金融交易指标中的外国投资者购买国内资产总额、人民币境外直接投资额、跨境贸易人民币业务结算额,受到国内原油期货价格、成交额、持仓量影响较大,其他人民币国际化指标受到的影响相对较小。各个模型的拟合效果较好,具有一定实践指导作用。

建立的误差修正模型显示,仅有人民币国际化指标中人民币金融交易指标中的外国投资者购买国内资产总额、人民币境外直接投资额、跨境贸易人民币业务结算额的对数一阶差分,从短期动态角度来看,受到国内原油期货价格、成交额、持仓量对数一阶差分的影响较大,其他人民币国际化指标的对数一阶差分受到国内原油期货价格、成交额、持仓量对数一阶差分的影响相对较小。实际值与拟合值走势图反映各个模型的拟合效果较好。

总之,通过不断提升国内原油期货的国际定价能力与影响力,才能进一步推动人民币国际化发展。因此,原油期货市场还需要不断改进完善。首先,从国家层面来看,尽快推出期货法,规范市场运行,有利于吸引国际上机构投资者进入国内原油期货市场,不断扩大原油期货的机构持仓规模;其次,从监管角度来看,充分发挥五位一体的市场监管,尽可能减少市场风险,防范原油期货市场的恶意操作,有利于国内原油市场国际化稳健运行,从而有利于推动人民币国际化进程;再次,从交易所角度来看,期货交易所应不断完善国际化期货品种的市场运行规则,在期货市场对外开放过程中,积极推动“走出去”与“引进来”,不断优化投资者结构,推动国内原油期货全球交割库的合理布局,吸引更多国际投资者进入国内市场,从而优化原油期货市场的持仓结构,降低投机炒作,有利于原油期货市场的健康运行,从而有利于人民币国际化建设;最后,从市场体系建设方面来看,建立现货与远期,场内与场外融合的原油市场体系,不断扩大国内原油期货应用场景,国内原油期货的定价能力及影响力不断增强,原油期货市场的健康发展可以更好地推动人民币国际化的发展,为国内资本市场健康发展、国民经济的稳健运行带来积极影响。7D64ACEC-0813-4907-BA68-6BC738DFD0CF

参考文献

[1]常清,颜林蔚. 原油期货与人民币国际化[J].中国金融,2018(6):58-59.

[2] 钟红.“石油人民币”助力我国石油安全和人民币国际化[J].国际金融,2018(3):8-12.

[3] 刘国耀. 原油期货市场的推出与人民币国际化[J].科技经济市场,2018(3):76-77.

[4]刘建丰,潘英丽.人民币国际化的成功标志及其可行路径——一个“有保有压”具有中国特色的推进策略[J].国际经济评论,2018(2):52-67,5.

[5] 边卫红,郝毅,蔡思颖.石油美元环流的新特点及其对石油人民币发展的启示[J].金融论坛,2018,23(10):18-27.

[6] 梅冠群.当前中美能源领域的博弈与合作[J].国际经济合作,2018(9):45-53.

[7] 李晓波,何康.以大宗商品交易为突破口 加快推进人民币国际化进程的路径研究[J].西南金融,2018(8):57-62.

[8] 巴曙松,王珂. 中美贸易战引致全球经贸不确定性预期下的人民币国际化——基于大宗商品推动路径的分析[J].武汉大学学报(哲学社会科学版),2019,72(6):89-98.

[9] 杜春泽. 原油期货定价视角下的人民币国际化研究[J]. 西部金融,2019 (8):33-35,45.

[10] 张明,高卓琼. 原油期货交易计价与人民币国际化[J]. 上海金融,2019( 6):44-49.

[11] 潘宏胜,武佳薇. 畅通“大宗商品贸易—期货市场—人民币国际使用”循环体系的思考[J/OL]. 国际经济评论:1-3[2022-03-18].http://kns.cnki.net/kcms/detail/11.3799.F.20211118.1705.002.html.

[12] 邹方霞. 原油期货国际化对人民币国际化影响的实证研究[D].曲阜:曲阜师范大学,2019.

[13] ENGLE R F, GRANGER C W J. Cointegration and error correction: representation, estimation and testing [J]. Econometrics, 1987(55):252-276.

[14]JOHANSEN S. Statistical analysis of cointergration vectors [J].Journal of Economic Dynamics and Control, 1988,12(2-3): 231-254.

7D64ACEC-0813-4907-BA68-6BC738DFD0CF