摘 要:在当前以国内经济大循环为市场经济整体发展战略主体,国内与国际双向经济循环相互促进的新时期,期货市场的发展日益受到高度重视。而我国目前的股指期货品种只有三种,其中上证50指数的走势对中国期货市场有着重要的信号作用,其波动必然会对股票市场造成重要影响。基于此,研究分析上证50股指期货对我国现货交易市场的短期波动性及影响、促进我国的证券资本期货市场和证券衍生品期货市场发展有重要指导意义。本文主要利用统计学特征分析、ADF的平稳性模型检验、自回归模型分析、ARCH效应模型检验、GARCH效应模型、EGARCH非对称性研究等方法,研究上证50股指期货的推出对上证50指数日收益率的影响。实证研究的主要结论如下。上证50股指期货的成功推出虽然使得中国股票市场的短期波动在一定程度上有所增大,但是对其影响程度非常轻微:利空与利好政策消息对上证50指数年化收益率的短期波动程度影响往往具有非对称性,利空消息相比利好政策消息而言,往往会直接导致上证50指数日年化收益率短期产生较大幅度波动。

关键词:上证50股指期货 GARCH模型 波动率

一、引言

随着我国市场经济的健康发展以及国际化趋势明显,国内期货交易行业从20世纪初一个小规模的“贸易集市”发展到如今相当规范化的专业期货市场,成为我国现代期货市场经济体系的重要基本组成部分,期货市场越来越受到重视,用新经济发展政策创新理念推动我国期货市场的持续高质量健康发展已经成为一种必然趋势。我国商品期货市场以更好地服务国内实体民营经济市场需求发展为市场导向,交易平台品种逐渐发展完善,交易规则制度和市场监管有效机制不断创新,服务于国内实体经济的工作成效不断深化,在推进资源结构合理配置、资源结构跨期优化配置、支持推进供给侧领域结构性重组改革、有效防范规避金融风险、促进国内经济健康发展等方面也发挥了重要引导作用,这些都标志着我国的期货市场在不断走向成熟。沪深300股指期货于2010年4月16日在中国金融期货交易所上市交易,5年后的同一天,上证50股指期货正式挂牌上市,这使我国的期货市场品种更加丰富。上证50股指期货选取的是上海证券交易所持仓规模较大、流动性强、成交量较活跃的50只蓝筹股票为首选样本股,是高质量蓝筹股的典型代表,其整体走势对中国股指期货市场走势有着重要的策略信号警示作用。同年,我国的股票市场先后经历了两次股价断崖式的大幅暴跌,沪深两市股票总市值一年蒸发约35亿元人民币。因为股指期货自身波动性大和高杠杆的特点,不少投资者认为此次股灾是股指期货卖空造成的,那么股指期货是如何作用于股票市场,又会对现货市场价格的波动性产生多少影响,需要深入研究。

二、文献综述

国内就股票指数期货对我国股票市场现货交易造成的市场价格波动性的影响问题,主要的学术观点可以大致分为以下两大类:支持者普遍认为我国股指期货对我国股票市场可能有积极性的影响,他们认为股指期货市场不仅可以有效对冲市场风险,也具有增强稳定性和市场性的作用;反对者普遍认为我国股指期货对我国股票市场可能有一定消极影响,期货市场具有杠杆作用,会进一步放大股票现货市场的波动性。

(一)积极影响

支持者通常认为股指期货的引入对股票的现货市场价格波动具有一定的稳定作用,持有股指期货市场对股票现货市场有积极影响的观点。Kasman A和Kasman S在选择了土耳其Ies-30指数模型的基础上,通过EGARCH等模型对2002年7月至2007年10月的数据组合进行长期回归线性分析,研究发现从短期和长期两方面数据来看,股票现货市场将会继续受到股指以及期货市场的重大影响,从而有效利用相关信息来降低其价格波动性。李德峰等在选取了沪深300股票指数的542个交易日统计数据后,运用OHLC等方法准确度量我国现货交易市场各个指数日内大幅波动的概率,运用TARCH等模型方法检验出我国现货交易市场各个指数出现日间大幅波动的概率。分析结果发现,当前股指期货的成功推出对我国股票市场现货价格走势短期内有显着的影响,股指期货的推出有效降低了沪深300指数的日内大幅波动的概率。蔡敬梅等通过使用经过修正的GARCH模型方法与VAR模型方法来检验中国股票指数期货的推出对预期股票市场短期波动性可能产生的直接和间接影响。选取沪深300指数有关数据,并从长期走势方面来看,股指期货的成功推出不仅加速了市场信息的双向传递变化速度,而且进一步弱化了这种非对称波动效应,没有明显加大中国股市的短期波动性。VAR模型检验方法结果表明,股指期货的成功推出有效降低了我国股市的市场风险,使我国A股市场更加成熟和完善。高健多采用长期事件模型研究法,构造了GARCH(1,1)基本模型,针对沪深300股指期货的正式上市交易,对我国股票市场现货价格波动性的直接影响问题进行了相关实证分析研究。从长期来看,发现沪深300股指期货的成功上市交易,可以在很小的程度上减弱我国股票市场现货交易的股票价格短期波动性,同时还可以在一定程度上提高我国股票现货交易市场对于市场价格新旧信息的实时反应速度和效率。徐贵德等通过综合考虑多种因素最终选用EGRACH模型来分析中证500股指期货引入前和引入后现货市场的状况,并将二者进行对比,以发现期货市场对现货市场的价格波动性产生的影响。指数期货合约正式引入前,利空相关信息比利好相关信息的直接影响程度可能更大。

(二)消极影响

反对者普遍认为中国期货市场具有一定杠杆驱动效应,股指期货会对股票市场产生负面影响。Gulen和Mayhew通过对比美国标准普尔500指数和英国Ftse 100指数的股票期货交易数据,研究结果发现这两种股指期货都可能造成美国股票市场价格有小幅度的波动。吴榴红等通过选择GARCH基本模型,分析指出短期内我国股票指数期货的推出虽然加大了我国股票市场的短期波动性,但长期而言股指期货市场将不断发展走向成熟,其波动性会逐渐降低。选用TGARCH、EGARCH等模型来检验各种非对称性的效应时发现,我国股指期货的不断推出在一定程度上导致了我国股票市场的各种非对称性效应不断增加,有关利空消息相对于利好信息会直接引起我国股票市场期货价格的更大幅度波动,进而增加股票市场的不稳定性。岳华和潘圣辉通过选取沪深300股指期货与沪深300指数的日误差数据进行实证分析研究,发现使用误差数值修正分析模型可初步判断我国股指期货对于稳定股票现货市场的影响力度远不及我国股票现货市场对于稳定股指期货的影响作用。使用EGARCH等模型,发现其价格波动效应系数是逐渐由小变大的,股票指数期货稳定性对现货交易市场价格波动的主要作用没有达到我们预期的理想波动效果,并且带来的远期负面影响可能更为显着。

得到结论不统一的原因可能有很多。一方面,不同的学者观察和分析问题的角度不一样;另一方面,学者在进行研究时所选择的数据对象、时间节点也存在差异。由于这些因素差异,股指期货市场对我国股票现货市场价格波动性及影响性的研究仍然需要我们进一步深入研究。

三、实证研究

(一)样本选取与创新点

本文选取我国2010年4月16日至2020年4月16日上证50指数的日收盘价,不考虑周末和节假日,共有2432个数据,并通过取对数的方法得到上证50指数的收益率R(R=lnRSt-lnRSt-1),其中RSt,RSt-1分别表示t期和t-1期上证50指数收盘价。

以2015年4月16日为引入虚拟变量的节点,加入一个虚拟变量d1,其中数值d1=0表示上证50股指期货公开上市交易之前,数值d1=1表示2015年4月16日上证50股指期货公开上市交易之后。为了深入研究分析上证50股指期货的推出对我国现货交易市场的重大影响,选取的数据样本通常为时间序列数据,本文选取了GARCH等模型分析我国上证50股指期货的推出对我国现货交易市场的短期波动性是否会产生重大影响。

本文的创新性研究主要体现在以下两点:第一,沪深300股指期货正式挂牌上市的时间相对较早,所以我国大部分期货专家及学者常以沪深300股指作为我国期货学术研究的重点对象,而上证50股指期货正式挂牌上市的时间则晚了5年,导致上证50股指期货的研究较沪深300股指期货的研究相对较少。第二,本文选取较广泛的数据范围,即上证50股指期货上市的前5年和上市后的5年,且综合考虑了2015年股票市场的波动,本文在分析股指期货对股票现货市场的短期影响,同时也更加注重股指期货对股票现货市场的长期影响。

(二)上证50指数和上证50股指期货样本的统计分析

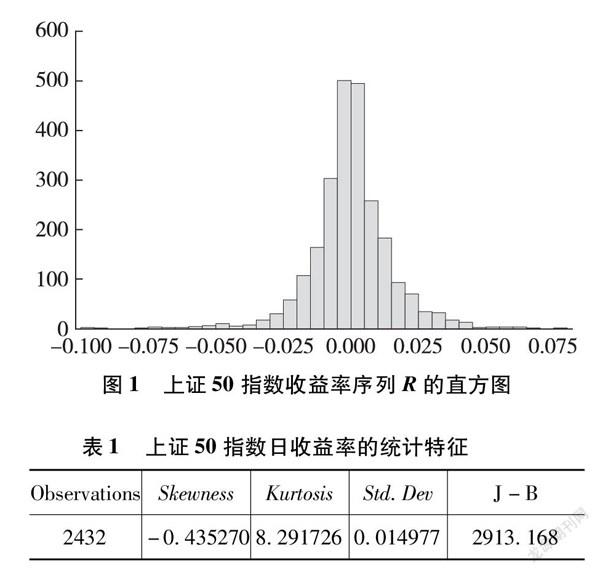

我们可以清楚地从指数收益率序列直方图(见图1)看到,指数收益率序列中的R是非对称的,观察到“左尾”会被拖得比较长。表1显示这个序列中R的左右偏度分布s=-0.4353<0,可以表明这个序列中的R呈左偏度分布。同时,收益率R的峰度系数k=8.2917,其峰度系数值大于正态特征分布结构情况下给出的标准值3,可以说明其分布结构呈尖峰、厚尾(Leptokurtosis)的特征。标准差可以用来直接衡量一个数据绝对波动性的有关程度,标准差(Std.Dev值)的数据值越大,其表现的波动性也越大。上证50指数日收益率标准差为0.014977,可以说明该指数收益率的短期波动性相对较小。序列中R的J-B参数统计置信量非常大,其数值相应的概率值p=0.0000非常小,在95%置信水平下(如果检验置信水平值为α=5%),则拒绝“序列R服从正态分布”的原假设,一般可以确认收益率序列R不可能服从正态参数分布。

表2的检验结果显示,t统计量值=0.233909,其中相应的概率统计值P=0.8151,表明由于t相应统计量不显着,因此不能完全拒绝“均值等于0”的原假设,这可以表明年化收益率等于序列表中R的平均年化收益率的值为0。根据以上的综合分析以及表2中数据显示,日对数股指收益率序列的波动分布形式具有波动聚集性以及收益率0均值等多种特征,这些特征也在上证50指数收益率得以验证。

从图2中可以清楚看到,回归方程的残差波动表现出波动聚集性,也就是大的残差波动后常常都会伴随着较大的波动,小的残差波动随之的波动也较小。如图2所示,在2016年至2017年的这段时间内,残差的波动幅度表现较小,然而在2015年至2016年,却表现出一段时期内巨幅的波动。基于残差序列所表现出的这种特征,表明其很可能具有条件异方差性,很可能存在ARCH效应。

(三)上证 50指数收益率的平稳性检验

通过检验计算结果,由表2分析可知上证50指数日度投资收益率的预期均值系数为0。由图2可知,上证50指数残差收益序列在一段时期内围绕着0上下波动,由此可以初步判断上证50指数日度收益率为平稳残差序列。本文主要利用Eviews软件来进一步检验上证50指数日度投资收益率变化的平稳性,并对此进行了单位根检验,结果如表3所示:在无截距项和趋势项、有截距项和趋势项以及只有截距项的三种情况下,对应的P值均非常小,所以要拒绝原假设。因此,上证50指数的日度投资收益率统计数据仍然是平稳的。

(四)股指期货推出前后股票现货市场指数的波动性研究

1.上证50股指期货自回归分析

从表4我们可以清楚地看到,上证50股指投资收益率序列R的自相关值和偏自相关值对应的概率值绝大多数都在95%的置信区间内,只有少数几处的自相关值和偏自相关值稍微有些超出了置信区间,一小部分的Q统计量的值表现为不显着,这部分对应的概率值均超过10%的检验置信水平。但是大部分Q统计值表现显着,因此我们可以明确认为收益率序列R中不存在自相关,从而将收益率序列R的均值方程定义为Rt=c+ut。

2. 收益率的ARCH效应检验

在回归方程残差中发现并检验ARCH效应,ARCH-LM模型检验是使用得更为一般的检验方法。由表4所示,残差的偏自相关效应PAC的值基本在置信区间内,检验残差存在的ARCH效应时,应该尽量选择使用较大的残差滞后值长度,选择的滞后值的长度一般为10。在本次ARCH-LM模型检验中,Eviews分别给出了对于ARCH效应检验的两个统计量的值,分别指的是F统计量和TxR2统计量。如表5的检验统计结果显示,F统计量的参数值为28.3094,其对应的概率P值为0.0000,可以说明在辅助回归方程中残差检验法下的所有滞后性残差的平方项是联合显着的。能够表示ARCH效应的另一个残差检验统计量是Obs*R2,其统计量值等于254.4919,与其相应的概率P值为0.0000,因此必须拒绝“残差不存在ARCH效应”的原假设,可以明确认为具有残差序列之间存在ARCH效应。

3.GARCH模型的实证分析

模型方面本文主要选择了GARCH模型,从表6的估计结果中我们可以看到,常数项估计值等于0.000126,非常小,但是其对应的P值为0.5445不能通过5%的显着性水平检验,因此不能拒绝使均值方程为0的原有假设。一般正常情况下,指数的日对数收益率的估计均值通常为0,采用均值为0的方程估计参数是基本符合要求的。条件方差方程中所估计的Z统计量表现较为显着,并且其相应的P值非常小,均能通过5%的显着性水平检验。而且基于此模型估计的这些参数值均大于0,说明了当前市场中上证50指数投资收益率是随着预期市场风险的持续增加而不断增加的,同时基本符合相关条件方差值的非负数估计值的要求。由表6的检验结果可知,ARCH项和GARCH项的系数估计值α^1和β^1分别为0.0636和0.9348, 且α^1+β^1=0.9984<1,满足GARCH模型有关参数的约束条件,进而表明均值方程误差项的条件方差系数能够收敛到无条件方差值σ2=0.00104。由于ARCH项和GARCH项的两项系数估计值之和非常接近1,表明前期的冲击影响对后期的条件方差形成的预测结果的影响有着重要的作用,且这种影响往往是持久的。在高频的金融数据分析中,该结果通常是普遍存在的。可以清楚看到,我们用于计算估计的GARCH模型中的R2或R2—是负数函数,这并不表示所选用的模型拟合效应结果不好,是因为R2或R2—并不是评价模型拟合优度的唯一指标。根据表6的计算数据显示结果,我们可以写出以下的模型估计结果。

收益率序列R的均值方程:

rt=0.000126+u^t2, z统计量=(0.606)

条件方差方程:

σ^t2 = 1.68E-06 +0.063602 u^t -12+0.934786 σ^ t-12

z统计量= (2.8038) (6.0464) (102.2598)

对数似然L=7185.590, AIC= -5.9075 SC=-5.8956

在面对金融数据,特别是收益率时间序列数据时,通常情况下会取3阶以下的GARCH模型参数。为了进一步研究确定合适的GARCH(p,q)模型,分别对上证50指数日度收益率做出GARCH(1,1)、GARCH(1,2)、GARCH(2,1)、GARCH(2,2)四个模型估计,得到分析结果如表7所示:根据赤池准则和施瓦茨准则两个标准,同时以信息管理准则为第一判断的原则,最终选择GARCH(2,2)这个模型对于分析上证50指数日度收益率应该是最佳且适合的。

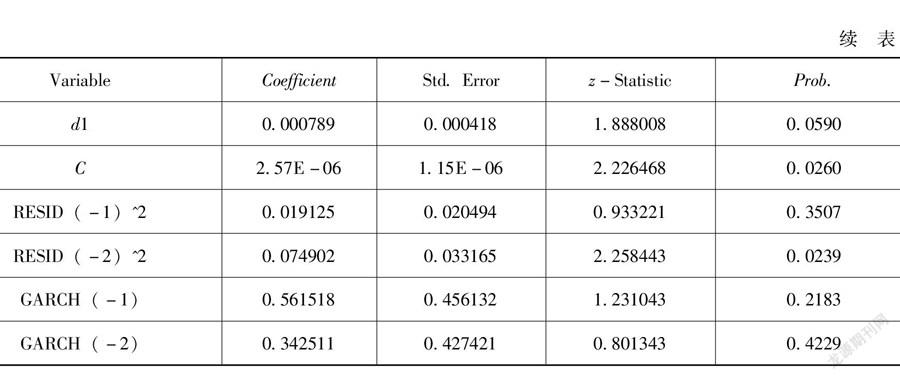

为了进一步检验上证50股指期货的引入对上证50指数收益率的相关影响,我们在GARCH(2,2)模型中加入一个虚拟变量d1(0,1),在上证50股指期货推出之前取值为0,在上证50股指期货引入之后取值则变为1。接下来具体分析上证50股指期货的推出,是否会对股票市场波动程度造成影响,影响的具体程度又是如何。

从表8可以明显看出,上证50股指期货的引入对上证50股票指数的日度收益率波动性的直接影响,其实并非显着。虚拟变量d1的系数值为0.000789,并且通过了10%的显着性检验水平。数据说明上证50股指期货正式引入之后,股票指数收益率的波动性增加了0.000789,同时也说明股指期货的上市交易带来的股价波动有轻微增大的趋势,即使这种趋势只是轻微的。研究发现,上证50股指期货和上证50指数两者的日收益率的相关性并不强,有以下几个原因可能会导致出现这种现象:首先,投资者进行相对滞后的对冲操作是由于股市消息本身就具有的滞后性,股市的波动性加剧一定程度上是由积累的滞后效应所造成。此外,市场中存在的少数反向投机套利行为会给现货市场造成负面的影响,进而增大股市风险。其次,上证50股指期货自2015年4月才正式推出,上市交易的时间相对较短,且参与期货交易的主体以个人投资者居多,机构投资者群体占比相对较少。由于散户投资者的技术专业性以及知识能力水平有限,跟风投资现象比较普遍,可以很好地利用股指期货在对冲风险功能的优势来进行投资组合的投资者较少。最后,目前我国上证50股指期货交易上市时间较短,发展相对较缓,期货市场制度体系、交易规则、监管方面还有待完善,市场中存在少数投机者的违规交易,也会在一定程度上加剧股市的波动性。

(五)上证50股指期货推出前后股票现货市场指数价格波动的非对称性研究

1.EGARCH模型的实证

LOG(GARCH)=C(3)+C(4)*ABS(RESID)(-1)/@SQRT(GARCH)(-1)+C(5)*ABS(RESID)(-2)/@SQRT(GARCH)(-2)+C(6)*(RESID(-1)/@SQRT(GARCH(-1))+C(7)LOG(GARCH(-1))+C(8)LOG(GARCH(-2))

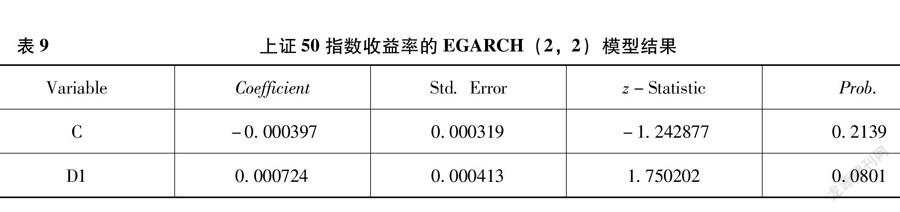

由前文的研究结果可知,上证50股指期货的推出在一定相当程度上增加了股指日度投资收益率的波动性。进一步研究股指期货的出现会对股票现货市场价格造成的影响程度,本文还将引入利空和利好的相关信息,来研究上证50指数收益率非对称性的有关影响。选择EGARCH(2,2)模型是为了更好地解释使用时间序列数据的基本特征,验证有关利空信息和利好信息对上证50指数收益率产生非对称性的影响,结果如表9所示。

从上表9的估计结果可知,杠杆效应系数的值为-0.034889,其对应的P值为0.053,无法通过5%的显着性分析,但是可以通过10%的显着性分析检验,由此说明杠杆效应系数的值是显着的。因此我们可以得出结论,利空与利好市场消息对上证50指数收益率的杠杆波动效应影响是非对称性的,同时杠杆波动效应影响系数又是一个负数,所以利空消息相比利好市场消息更可能会直接导致上证50指数日收益率短期产生较大幅度波动。

2.EGARCH模型的信息影响曲线

为了准确观察正的压力冲击和负的压力冲击对杠杆波动的非对称杠杆影响,即称为杠杆影响效应,绘制了EGARCH模型的有关信息影响效应曲线图,如图3所示,通过对模型估计结果进行过程操作生成标准化残差从而得到zt。

从曲线图3可以明显看出,在图的阴影部分(z<0),市场信息对于曲线斜率影响的绝对值相对较大,从整个图形上面来看左侧部分曲线比较陡峭;而在图的右边部分(z<0),市场信息对于曲线影响的绝对值相对较小,表现出曲线比较平缓,也可以说明市场中负的冲击比正的冲击对于价格收益率波动性的变化影响更大,即利空的信息产生的波动性影响更大。

四、研究结论与政策建议

(一)研究结论

本文主要选取2010年4月16日至2020年4月16日的上证50股票指数日收盘价,以上证50股指期货推出的首个交易日2015年4月16日作为一个临界点,引入虚拟变量d1。采用了GARCH(1,1)模型,研究上证50股指期货的推出对上证50指数日收益率的波动影响,通过实证研究结果,可以得到以下结论:上证50股指期货的成功推出对中国股票市场的价格波动在一定程度上具有加剧作用,但是影响程度非常轻微。虚拟变量d1的系数很小,这说明上证50股指期货用来对冲股票市场风险的作用体现得并不完全,因为上证50股指期货推出时间较短,股指期货进入门槛较高。进一步研究分析股指期货的引入对股指现货交易市场价格产生的影响,引入有关利空和利好因素信息,对上证50指数日收益率非对称性的影响进行相关实证分析。综合考虑各种原则选择了EGARCH(2,2)模型,分析结果发现,利空与利好消息对上证50指数日收益率的波动影响效应是非对称性的,利空消息可能相比利好消息更可能导致上证50指数日收益率产生较大幅度波动。

(二)政策建议

有关监管部门要建立完善我国股票现货以及股票期货交易市场的各种风险信息监控管理机制,建立风险信息资源共享服务平台,畅通期货市场风险信息;同时我国还需要进一步完善股指期货市场管理制度,使期货交易更加规范,更加灵活多样;不断优化我国股指期货市场上的投资者结构,引导广大个人投资者加强学习股指期货投资相关知识,树立正确理性的期货投资保财理念,有效防范羊群效应及跟风投资等非理性行为扰乱市场秩序。

1. 加强监管

股指期货的推出能够使市场信息的有效传递变得更加快捷,对股票市场价格波动的合理性产生一定影响,也促使中国股票市场波动趋于合理化。上证50股指期货的正式推出,虽然对股票现货市场的波动影响较为轻微,但是一定程度上还是会加剧现货市场的波动性,所以我国股指期货市场中各监管部门必须要加强相互之间的协调合作,从而更好地实现对金融期货市场风险的监控。逐步强化证券市场监管,能够做到更有效地保障投资者的合法利益,为他们创造更好的证券投资市场环境。充分利用互联网工具,各监管机构要建立更加完善的信息交流共享机制,实现信息及时有效交流的分享平台。通过及时信息共享,减少信息不对称,有助于监管部门更充分地了解市场的具体情况,进而采取更有针对性的措施来防范各类风险的发生。要畅通信息公开的渠道,推进上市公司的信息公开透明。监管部门要做好信息披露工作,保证信息的公开性和实效性,对内幕信息严格管控,进一步增强市场的有效性,使市场中的各类信息能够反映在证券的历史价格之中,更好地保护个人和机构投资者的利益。

2.完善期货市场,松绑期货交易

一是当前有关监管部门需要逐步地推行我国股指期货交易安全松绑监管政策,在市场安全的情况下促进我国股指期货交易的常态化。2015年“股灾”之后,中金所出台了一系列对期货采取的严格管制措施之后,股票市场信息变得更加不对称,市场无法有效消化信息。研究结果表明,严格管制将会进一步加强股票市场的波动性。与此同时,金融机构应该配合中金所出台的相关政策,协同推进我国股票市场以及期货市场的有序规范化建设,采取更加有力的措施防范、遏制扰乱市场秩序的套利投机行为。二是适当创新股指期货品种,提高股指期货市场的流动性。目前我国还没有推出中小板和创业板股指期货,可以尝试推出有关股指期货等小面额股指期货合约。三是要建立更加完善的期货市场交易机制,鼓励理性的套期者、套保者等多进行交易,降低市场波动性。与此同时,进一步降低相关的交易成本,简化交易手续,营造更加高效和安全的市场环境,防止过度投机现象的出现。

3.投资者加强对期货市场的学习

目前我国在股指期货投资方面,投资者多数为散户,所占的比例相对较大,只有少部分是机构投资。由于个人投资者的专业性知识水平有限,更多倾向于投机性投资,跟风投资现象比较普遍。上证50股指期货市场对股票市场的波动程度的相关联系,与投资者的股指期货专业知识水平密不可分。掌握的期货专业知识越多,就越可以更加敏锐地捕捉期货市场的潜在变化,合理地利用股指期货市场用于对冲股指现货交易市场价格的潜在风险,更好地发挥期货规避风险功能。证券公司要经常性地针对个人投资者举办一些培训班,培养理性投资意识,减少羊群效应、跟风投资,避免出现追涨杀跌现象的出现。与此同时,要进一步引导改善对风险投资者管理结构,不断扩大金融机构风险投资者在市场中所占的整体比例。通过优化市场上个人投资者和机构投资者结构,进一步发挥期货市场在降低现货市场风险方面的功能,使股指期货的资源配置作用得到充分发挥。对于机构投资者来说,应该更加关注股指期货对于现货市场的引导作用。

参考文献

[1]KASMAN A,KASMAN S.The impact of futures trading on volatility of the underlying assert in the Turkish stock market [J].Physica A:Statistical Mechanics & its Applications,2008,387(12):2837-2845.

[2]李德峰,张丽青,黄昱熙.沪深300股指期货交易对我国现货市场波动性的影响[J].福州大学学报(哲学社会科学版),2012,26(4):31-35.

[3]蔡敬梅,强林飞,周海鹏.中国股指期货与股票市场波动性关系的实证分析[J].统计与信息论坛,2013,28(1):59-64.

[4]高健多.股指期货对股票现货市场波动性影响分析[J].现代商贸工业,2016,37(33):223-224.

[5]徐德贵,李慧,王月月.中证500股指期货对股票现货市场波动性影响研究[J].经济研究导刊,2019(20):136-140.

[6]GULEN H, MAYHEW S. Stock index futures trading and and volatility volatility in international equity markets[J].Journal of Futures Markets,2000,20(7):661-685.

[7]吴榴红,张学东,王磊磊.股指期货推出对股票市场波动性影响的实证研究——基于沪深300股指期货的实证分析[J].金融理论与实践,2012(3):97-100.

[8]岳华,潘圣辉.股指期货市场对现货市场波动性影响的实证研究——基于沪深300股指期货[J].山东社会科学,2014(12):129-133.

1 谢冉,硕士研究生,北京物资学院,研究方向为期货与风险管理。