张子琪 马少辉 王家华

摘 要:2020年年初暴发的新型冠状病毒肺炎疫情对全球经济造成了巨大冲击,金融市场的波动也变得更为频繁。本文以2019年10月21日—2020年12月31日为时间窗口,涵盖疫情前、前疫情及后疫情三个阶段,以我国10种农产品期货为研究对象,利用Wilcoxon检验和异质自回归已实现波动率模型,分析疫情期间农产品期货市场风险的系统性、结构性改变,以及疫情短期超预期波动对农产品期货收益波动的动态影响。结果表明,新冠肺炎疫情使得我国农产品期货市场风险发生了系统性和结构性变化,但在后疫情期间并未恢复至疫情前水平;新冠肺炎疫情的短期超预期变化只对部分农产品期货的收益波动有显着的影响;进出口依赖度高的农产品期货风险受到疫情影响更显着。实证结果对农产品供应链主体、期货投资者和市场监管者均有一定的参考价值。

关键词:新冠肺炎疫情;农产品期货;市场风险;已实现波动率;金融市场

一、引言

2020年年初以来,新型冠状病毒肺炎(CO ̄VID-19)疫情(以下简称“新冠肺炎疫情”)在世界范围内相继暴发并大规模扩散。为遏制病毒的传播,大多数国家在疫情期间实施了行动限制或封锁令,导致短期内相关生产活动停滞,供应链受阻,整体经济下滑。新冠肺炎疫情造成的恐慌和经济活动停滞引发了全球金融市场的波动,大量学者对此从不同角度进行了深入的研究。

本文针对中国农产品期货市场,主要研究以下两个问题:

一是新冠肺炎疫情的冲击是否使我国农产品期货市场风险发生结构性的改变?这种变化又是如何随着疫情的发展而演化的?

二是新冠肺炎疫情短期动态变化是否能解释我国农产品期货市场风险的短期动态变化?不同农产品期货对此有何差异?

第一个问题是从中期视角分析我国农产品期货市场投资风险在新冠肺炎疫情期间的系统性、结构性改变规律;第二个问题是从短期视角分析新冠肺炎疫情的动态发展对农产品期货市场风险的动态影响。对这两个问题的研究有助于我们深入理解疫情对农产品期货市场风险的影响,为农产品期货投资者风险管理和市场管理者政策调控提供实证依据。

本文使用已实现波动率(Realized Volatility,RV)测算农产品期货市场风险,并用Wilcoxon检验(非参数替代配对双样本t检验)来对农产品期货市场风险在新冠肺炎疫情期间的结构性变化进行推断性统计分析,基于异质自回归已实现波动率模型(HAR-RV)分析中、美及世界其他地区疫情动态发展对中国农产品期货市场风险的动态影响。

二、文献综述

此次新冠肺炎疫情对全球金融市场运行与发展的影响,引起了国内外学者的广泛关注。大量学者研究新冠肺炎疫情对金融市场风险的影响。关于股票市场,陈林和曲晓辉利用面板数据固定效应模型证实了股票短期回报与确诊病例增长率间的倒U形关系和与死亡病例增长率间的正U形关系;Salisu等使用向量自回归模型研究了新冠肺炎疫情对巴基斯坦股市波动性(SMV)的影响,发现巴基斯坦每日确诊病例总数的增长导致SMV显着增加;Méndez等研究发现Google Trend里的大多数指标对美国和欧洲股票市场收益的变动有较强的解释力。关于其他金融市场,Mirza等和Yi等分别评估了新冠肺炎疫情对欧洲投资基金和中国绿色债券市场的影响;许清栋发现新冠肺炎疫情不仅显着提高了股指期现货市场的波动性,还提高了它们的风险传染水平;Sifat等发现在新冠肺炎疫情期间,相对于能源和贵金属期货,农产品期货吸收了更多对冲压力。王有鑫等还发现在疫情冲击的背景下,汇率的动荡和贸易政策的不确定性都会放大中国金融市场受到的负面影响。

在发现新冠肺炎疫情的暴发严重影响了金融市场后,部分学者开始研究新冠肺炎疫情对不同地域金融市场风险的溢出效应的影响。Guo等使用时变金融网络模型来分析新冠肺炎疫情期间国际金融市场之间的尾部风险传染。方意等发现新兴市场国家是全球外汇市场中主要的风险输出者,在此次疫情中,中国金融市场由风险输出方变成了风险接收方。Baek等发现新冠肺炎疫情期间所有行业的总风险和特殊风险都显着增加,而系统风险的变化因行业而异。Abuzayed等研究表明,全球股市与每个股票市场之间的双变量系统风险传染都在新冠肺炎疫情期间加剧了,且欧美股市比亚洲股市和整个全球股市的边际极端风险更大。马郑玮等发现英国布伦特原油期货市场对中国上海原油期货市场在疫情前存在单方面的显着影响,但在疫情发生后变为相互影响。

除了地域层面,新冠肺炎疫情对不同类型金融市场的联动性也有影响。Benlagha等采用一种新的连通性建模方法,探讨了新冠肺炎疫情对黄金市场、石油市场和五大主要股票市场之间动态连通性的影响。Dutta等发现气候债券市场与股票市场、原油市场和黄金市场之间的时变相关性在新冠肺炎疫情期间明显加剧。Nguyen研究表明,股市的冲击影响了比特币市场在新冠肺炎疫情期间和其他动荡时期的波动性。

综合分析已有文献,关于新冠肺炎疫情对金融市场影响的研究大多集中于股票市场,部分研究是对农产品期货市场整体影响的研究,尚没有研究深入分析疫情对不同农产品期货风险结构性影响的演化过程,也没有研究深入分析疫情发展对不同农产品期货风险短期变化的解释能力。

三、研究假设

新冠肺炎疫情严重扰乱了全球供应链,加剧了商品市场的价格波动,使商品期货市场的对冲需求增加,导致商品期货市场风险快速上升(凌爱凡等,2021)。我国是农业生产大国,在世界农产品贸易中占有举足轻重的地位。据农业农村部最新统计,我国已成为世界第四大农产品进口国和第五大农产品出口国(Lin等,2020)。我国农产品期货市场在对冲交易风险、推动价格发现和指导可持续农业生产方面发挥着关键作用,因此农产品期货市场在我国商品期货市场中所占比重越来越大,在面对极端事件的冲击时的反应速度也越来越快。

在本次疫情突然暴发时期,世界各国的防控经验均不足,商品供应链严重紊乱,投资者恐慌情绪加剧,市场不确定性增多,市场风险急剧上升。疫情初期,中国及其他许多受疫情影响的国家实施了封控措施,以限制病毒在人群中的传播。在农业和餐饮领域,封控行为造成的影响主要有以下三方面。

第一,对农业生产的影响。封控措施造成农业生产的劳动力短缺,加剧农业损失,从而导致农业收入减少。虽然农产品加工企业、纺织企业等在疫情平稳后复工复产,但农产品的种植具有周期性和季节性特征。农产品生产进度在疫情期间明显滞后。

第二,对消费者需求的影响。一方面,封控措施限制了餐厅等消费场所的发展,使居民饮食以居家消费为主;另一方面,疫情造成的收入冲击也减少了消费者对高价值食品的需求,增加了对主食和即食食品的需求。

第三,对农产品进出口影响。对农产品进口而言,国外疫情的暴发使我国农产品进口来源稳定性降低,各国农产品贸易持续性受阻,且疫情对我国经济造成的冲击使人民币贬值,从而使进口成本增加。对于农产品出口而言,一方面,出口物流效率降低,出口交货出现延迟;另一方面,多数国家对我国农产品采取了进口限制措施,且新增的防疫要求也降低了我国农产品的流通效率。上述情况皆使我国农产品进出口量在疫情期间大大降低,阻碍了我国农产品的对外贸易发展。

由此可见,新冠肺炎疫情对我国农产品期货市场的影响不是单一的、局部的,而是对处于一定环境下的生产、加工、销售、运输、需求等方面相互关联和相互支撑的有机整体的冲击,即对整个农产品期货市场的结构性冲击。因此,本文提出假设1:

H1:中国农产品期货市场风险在疫情暴发期间显着上升。

随着人们对病毒认识的深入,各国都根据国情对疫情进行了有效的应对。尤其是中国的管控政策使国内疫情得到了迅速的控制,企业快速复产复工,供应链恢复畅通,因此到后疫情时期,中国农产品期货的市场风险迅速降低,逐渐恢复到疫情前水平。基于这样的分析,本文提出假设2:

H2:中国农产品期货市场风险在后疫情时期迅速回落。

从短期而言,虽然中国疫情逐渐得到控制,但病毒不断变异,外部输入不断,国内各地仍然不断零星暴发小规模的疫情,国外疫情也不断有新的情况出现。这些短期的超出预期的疫情突变仍然会引起投资者的忧虑与恐慌,从而对中国农产品期货市场风险产生一定的影响,因此,本文提出假设3:

H3:疫情短期的超预期突变能引起农产品期货市场风险的短期动态变化。

不同的农产品期货受到疫情影响的程度会有一定的差异。这种差异性可以从供应链角度进行解释。随着疫情发展,国内疫情和国外疫情的发展趋势发生了显着的分化,国内疫情迅速得到控制,而国外疫情由于管控松散而迅速蔓延。因此,对于供需关系主要发生在中国市场的农产品,其受到疫情的短期冲击会较少;而对于进出口依赖程度高的农产品,其期货市场更容易受到疫情的短期冲击,因此,本文提出假设4:

H4:进出口依赖度高的农产品,其期货市场风险受到疫情突变的短期影响大。

四、数据与研究方法

(一)数据

本文使用的农产品期货交易数据和疫情数据均来源于Wind数据库。通过对大连商品交易所和郑州商品交易所的所有种类农产品期货进行筛选,排除数据严重缺失者及长时间未交易者,筛选出10种农产品期货作为本文的研究对象,详见表1。本研究选取的数据样本期为2019年10月21日—2020年12月31日。以武汉封城为标志,将数据分为疫情前(2019年10月21日—2020年1月23日)、前疫情(2020年1月24日—2020年4月8日)和后疫情(2020年4月9日—2020年12月31日)三个阶段。在2021年以后各国疫情进入常态化防控阶段,很多国家由于经济原因直接选择“躺平”,国际经济秩序逐渐摆脱疫情影响,因此本文的研究主要关注2021年之前的阶段。

我们选取5分钟连续主力合约价格高频数据来计算各个农产品期货的已实现波动率,以测算农产品期货市场风险,其计算公式如下:

RVt=ln1M∑Mt=1rt2(1)

其中,rt为第t个5分钟区间内的期货收益率,即rt=lnPtPt-1,Pt为第t个5分钟区间的收盘价,M为一天中5分钟时段的数量,包括日盘(9:00—11:30,13:30—15:00)和夜盘(21:00—23:30)。与GARCH类模型等传统隐含波动性度量方法相比,RV是一种非参数估计度量,不仅方便计算,还能更好地捕捉日内波动性变化,对于波动性的衡量也更为准确(Andersen等,1998)。

(二)中国农产品期货市场风险在疫情期间结构性改变的统计推断

在经济计量分析中,经济系统的结构性改变是指经济系统中变量的参数发生了显着的变化。在本研究中,期货市场的风险由已实现波动率进行度量,我们主要通过判断已实现波动率的均值在疫情前后的变化来对期货市场风险的结构性改变进行推断。

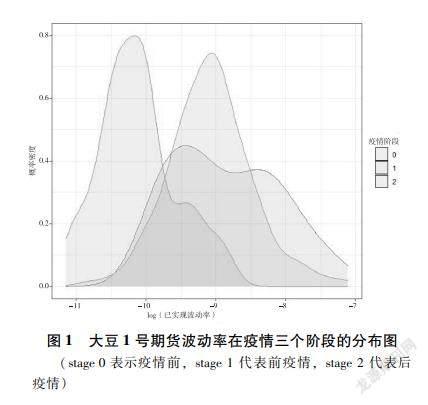

首先对农产品期货波动率样本数据进行了初步探索性分析。以大豆1号为例,其在本文划分的三个疫情阶段已实现波动率分布如图1所示。该农产品期货波动率在不同疫情阶段的分布差异较大,疫情前时期的分布为右边斜型,而前疫情时期呈现双重峰形状,波动差异性明显增大,后疫情时期的分布形状恢复到疫情前,但均值出现了向右偏移。通过探索性分析,可以发现农产品期货波动率在疫情的三个阶段无法均满足正态分布假设。

因此,本文采用Wilcoxon检验(非参数替代配对双样本t检验)检验在疫情不同时期农产品期货市场的风险是否发生结构性的显着变化。该方法在测量经济系统结构性变化时被经常采用。例如,胡文伟等用因子分析法和基于企业个体层面的Wilcoxon检验法,比较了不同融资方式下科技企业的并购绩效。Perolat等用Wilcoxon检验法检验区间数据的结构性改变。Wenger等用Wilcoxon检验法检验具有序贯依赖关系的时间序列的结构改变。

Wilcoxon检验和t检验类似,都是用于检验两独立样本平均数的差异是否显着的常用统计检验方法。t检验是参数检验法,样本需满足正态分布和方差齐性的假设。而Wilcoxon检验是一种非参数假设检验法,此检验方法不需要数据正态性假设,因而有更广的适用范围。具体检验步骤如下:

(1)计算风险的变化值即差值D。

(2)对D的绝对值D进行升序排序并给出n个秩,对于值相同者,取平均秩。

(3)令W+为正秩的和,W-为负秩的和。

(4)构建统计量W:W=min{W+,W-},根据得到的W值,利用统计软件或查阅分布表,得到相应的P值。

(5)若P值小于给定的显着性水平,说明风险的变化值显着大于0 ,即两个风险值存在显着差异;反之,则说明两个风险值的差异不显着。

(三)疫情短期突变对期货市场风险短期动态变化的影响

1变量构建

与2020年暴发的新冠肺炎疫情相关的研究已有较多,疫情指数的构建方法也有多种。部分学者使用事件研究法进行研究。一种是将疫情前的疫情数据定为0,疫情中定为1(Sakurai等, 2020);另一种是根据新冠肺炎疫情的演变,将疫情期间分为4个不同的时间段,分别标记为第1、第2、第3和第4阶段(Mirza等, 2020)。还有部分学者使用官方公布的数据作为疫情指数,如根据每日新增人数、累计确诊人数以及治愈人数加权平均计算(蓝波等,2021);对死亡的百分比和恢复的百分比进行加权(Baek等,2020);使用新冠肺炎报告病例和死亡总数(Just等, 2020)等。但这些疫情指数均不能很好地反映疫情的突变。由于金融市场投资者广泛采用一定的预测技术来判断疫情的演变,非超出预期的疫情变化并不能引起金融市场的波动。

由于现代经济贸易的全球化发展,中国农产品期货价格不但会受国内疫情影响,还受世界其他国家,尤其是世界主要经济体疫情发展的影响。因此,本文主要考虑中国、美国和全球(不含中美)的疫情动态发展,检验不同来源的疫情短期动态对中国农产品收益波动的影响。具体而言,我们使用中、美和世界每日新增病例数构建了3个疫情变化超预期指数,分别用China_NI、US_NI和Global_NI表示,将第t天的新增病例数除以[t-10, t-1]时间段新增病例数的移动平均值,再进行自然对数处理,即

NIt=ln (Nt1/10∑i=1:10Nt-i)(2)

Nt为第t天新增确诊数,NIt为第t天的疫情变化指数。该指数具有无量纲的特点,反映了疫情短期内超出投资者预期的变化(移动平均作为预期的测量),因而与现有研究所提出的疫情指数相比可以更好地反映疫情的突变。

2实证模型

为了分析疫情短期突变对期货市场波动的动态变化的解释能力,我们采用Corsi(2009)提出的异质自回归已实现波动率模型(HAR-RV)。Andersen和Bollerslev(1998)首先使用高频数据提出了已实现波动率(Realized Volatility, RV)的概念。Corsi(2009)进一步将RV分为短期、中期和长期波动性,并提出了异质自回归已实现波动率模型(HAR-RV)。elik等(2014)使用GARCH和HAR-RV模型预测土耳其股市的波动性,发现HAR-RV模型比传统的GARCH模型的预测性能更好。HAR模型由于其简单性和良好的预测性能,成为分析已实现波动率的最佳模型之一。近年来,HAR模型已经在金融市场风险测量和建模领域得到了广泛的应用。

本文扩展了传统的HAR模型,将疫情短期冲击因素考虑其中,具体模型如下:

RVt=β0+β1RVt-1+β2RVt-5:t-1+β3RVt-22:t-1+α1China_NIt+α2US_NIt+α3Global_NIt+εt(3)

其中,RVt为第t天的已实现波动率,RVt-k:t为第t-k天至第t天的平均已实现波动率; k取1、5、22分别代表1天、1周和1个月的滞后期①。

China_NIt、US_NIt和Global_NIt分别为中国、美国和世界(不含中美)在第t天的疫情变化超预期指数,β0为式(3)常数项,βi、αi为模型参数(i=1, 2, 3),εt为残差项。

五、实证研究

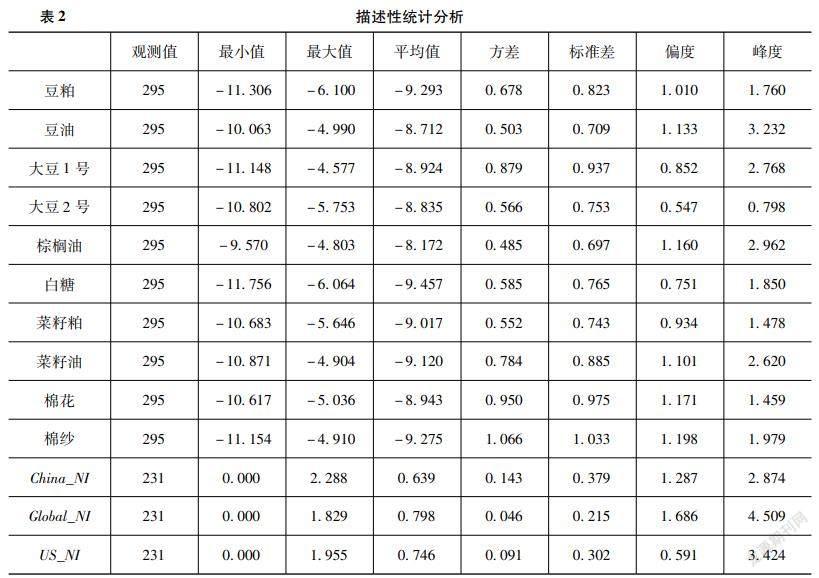

(一)描述性统计

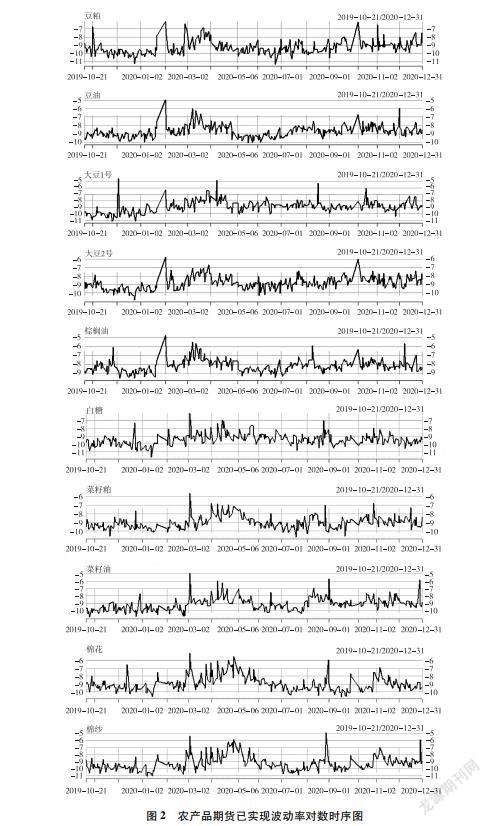

本文选取的10种农产品期货的日已实现波动率对数值和本文构建的三个疫情指数的描述性统计结果如表2所示。这10种农产品已实现波动率标准差总体相差较小。其中棉纱波动率的标准差最大,说明棉纱的期货收益波动较其他农产品离散程度更高。图2对10种农产品已实现波动率的对数值时间序列进行了图示。可以发现除了白糖(SR)、菜籽粕(RM)和菜籽油(OI)以外,其余农产品的已实现波动率在2020年1月末疫情暴发期间都有显着的向上跳跃,随后经过短期下降后,在2020年4月又开始进入上升期,这可能主要由国外疫情的暴发引起。

① k取1、5、22分别代表1天、1周和1个月,此处1周5个交易日,非交易日没有数据。

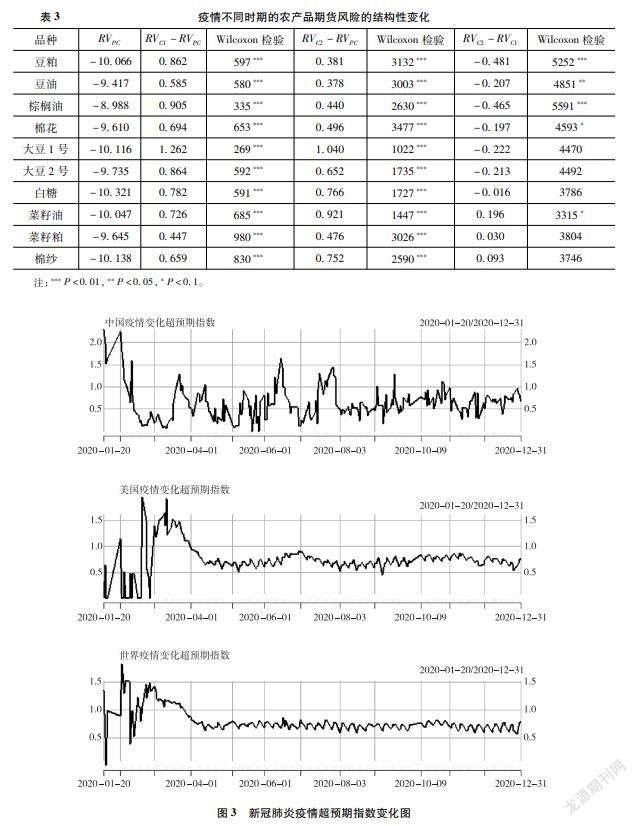

图3对本研究构建的3个疫情超预期指数时间序列进行了图示。2020年1月至3月初,中国疫情超预期指数有先高后低的特点。而美国则在中国暴发疫情的期初保持低位,但随后开始迅速攀升,又逐渐回落到中位水平。世界其他国家的疫情超预期指数在期初与美国有一定的差异,但在后期与美国基本一致。

(二)中国农产品期货市场风险在疫情期间的结构性改变

表3列出了Wilcoxon检验的结果,使用RVC1、RVC2和RVPC分别表示新冠肺炎疫情暴发期、后疫情和疫情前的已实现波动率的均值变化。

可以发现10种农产品期货收益的已实现波动率分布均在疫情期间发生了显着的结构性改变,RVC1-RVPC显着大于0,因此本文的假设H1成立。但RVC2-RVPC仍然显着大于0,且对大多商品RVC2-RVC1显着小于0,说明在后疫情时期,期货市场风险虽然有所下降,但并未恢复到疫情前的水平。其中大豆、白糖在后疫情期间的市场风险下降在统计上不显着,而菜籽油、菜籽粕和棉纱在后疫情时期市场风险甚至不降反升。这表明,疫情对农产品期货市场的影响是非常复杂的,尤其在后疫情期间,金融市场、具体农产品进出口国的贸易政策、生产活动、国际政治关系等诸多因素都可能对中国农产品期货市场产生影响,只靠疫情因素不能完全解释。

(三)疫情超预期指数对农产品波动率短期动态变化的解释作用

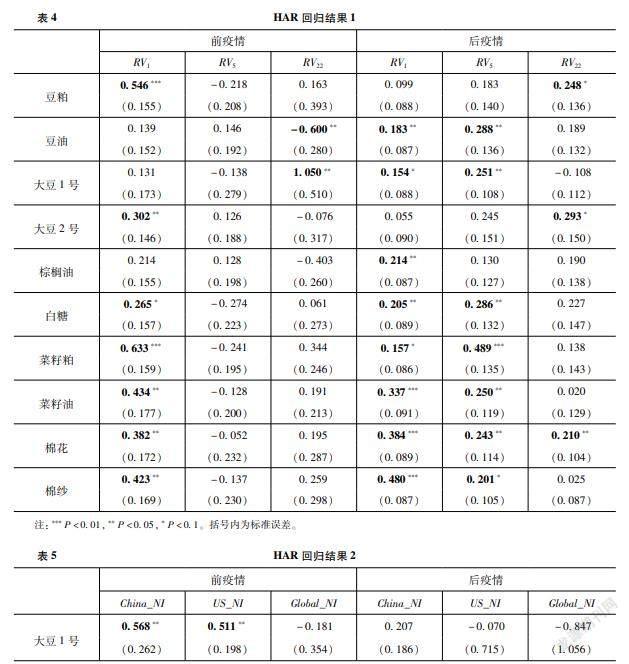

为了便于对比,HAR模型中RV滞后项与疫情指数的估计结果分别总结在表4和表5中。在表4中,RV1、RV5和RV22分别代表滞后1天、滞后1周和滞后1个月内的RV平均值。一个重要发现是在前疫情期间,RV普遍更显着依赖于短期动态变化(RV1),而对中长期(RV5和RV22)的依赖普遍不显着(豆油和大豆1号除外)。而在后疫情期间,RV对RV1的依赖明显减少,而对RV5和RV22的依赖明显增加。说明农产品期货收益的波动在前疫情期的短期变化更为迅速,变动持续性低,而在后疫情期间波动的持续性增强,短期变动依赖减弱。因此,本文假设2仅得到部分支持。

从表5可以发现,只有大豆、棕榈油、豆油和豆粕明显受到疫情超预期指数的短期冲击影响,疫情超预期指数对而其他农产品的短期变化均没有显示出显着的解释能力。

两种大豆期货受到疫情超预期指数的影响基本一致。在前疫情时期,两种大豆期货的市场风险均显着受到中美两国疫情超预期指数的动态影响;在后疫情期间由于美国疫情超预期指数趋于平稳,而主要受中国的疫情变化影响。豆油和豆粕均为大豆压榨后的产物,因此面对疫情的表现与大豆相似,疫情前期的市场波动性均被因美国的疫情预期导致的进口量下降的担忧所影响,受国内的影响虽然在统计上不显着但系数均为正值。

总体而言,我们可以发现,进口依赖度高的棕榈油(进口依赖度100%①)和豆类产品(进口依赖度87%)的期货市场受到疫情影响更显着,在前疫情时期,美国疫情对这些农产品期货市场的短期影响程度比国内疫情高;在后疫情时期,这些农产品期货市场主要受到国内疫情的短期动态影响。这可能主要是国内执行的严格防疫政策造成的,一旦发现超预期的疫情变化,市场就会担忧是否会由于疫情管控而导致停工停产。而其他农产品(进口依赖度均小于30%)在疫情期间受到疫情短期冲击的影响并不显着,说明这些农产品对疫情的短期变化并不敏感。因此这些结果支持了假设4,但仅部分支持了假设3。

六、稳健性检验

本节通过两个额外的实证分析来检验第五节中有关农产品期货市场风险结构性改变、疫情超预期指数对农产品波动率短期动态影响分析结论的稳健性。

1使用t检验测试农产品期货市场风险在疫情期间的结构性改变

使用t检验来代替第五节中的Wilcoxon检验来测试农产品期货交易风险在疫情期间的结构性改变,其结果见附表A1。可以发现虽然t检验与Wilcoxon检验的显着性P值的结果对一些农产品而言有一定的差异,但在P值小于5%以上的统计显着性检验而言,两个检验的结果并没有区别,均表明农产品期货市场交易风险在疫情期间发生了显着的结构性改变。

2使用HARQJ模型来分析疫情超预期指数对农产品波动率短期动态变化的解释作用

HARQJ模型是在基本HAR模型的基础上进一步考虑了使用已实现波动率的动差(Quarticity)和跳跃项(Jump)(Liu等, 2018;Qiu等,2021),即

ln(RVt)=β0+β1ln (RVt-1)+β2ln (RVt-5:t-1)+β3ln (RVt-22:t-1)+β4ln (RQt-1)+β5ln (Jt-1)+α1China_NIt+α2US_NIt+α3Global_NIt+εt(4)

其中,动差RQt=1M∑Mt=1rt4,跳跃项 Jt=max1M∑Mt=1rt2-π2MM-1∑M-1t=1rtrt+1,0。

HARQJ模型估计结果见附表A2和附表A3,可以发现加入渐进方差和跳跃项以后,疫情超预期指数对RV的解释力有所减弱,但除豆油和菜籽粕外,第五节中所得到的结论仍然基本保持不变,说明本文的研究结果是比较稳健的。

七、结论

本文对新冠肺炎疫情对中国农产品期货市场的中短期影响进行了系统的理论和实证分析。根据实证分析的结果,得到如下结论。

第一,新冠肺炎疫情的暴发使得我国农产品期货市场风险显着增加,在后疫情阶段期货市场风险虽然有所下降,但并未恢复到疫情前的水平,仍然显着高于疫情前的风险水平。

第二,不同农产品期货在疫情暴发期受到疫情的影响基本一致,但在恢复期有较大的差异。豆类和棕榈油市场恢复得较快,说明其流动性好、市场反应迅速;而棉类和菜籽类产品恢复较慢,市场反应迟钝。

第三,豆类和棕榈油等进口依赖度高的期货产品其收益波动性受到了疫情超预期指数的显着影响。前疫情时期,这些农产品期货的波动性受到中美疫情超预期指数的正向影响;后疫情时期,这些农产品主要受到中国疫情超预期变化的影响。而进出口依赖度低的棉类和菜籽类产品其期货收益短期波动不受疫情超预期指数影响。

这些实证结果使我们能更深入地理解疫情对农产品期货市场风险的影响规律,丰富了期货市场风险的相关理论。在实践上,对我国农产品供应链主体、期货市场投资者和市场监管者的投资决策、风险管理和应急管理均有一定的参考价值。

参考文献

[1]陈林,曲晓辉传染性公共卫生事件的市场反应研究——基于新冠肺炎疫情对中国股市的影响[J]金融论坛,2020,25(7):25-33,65

[2]SALISU A A, VO X V Predicting stock returns in the presence of COVID-19 pandemic: The role of health news[J]International Review of Financial Analysis,2020,71(c): 101546

[3]ESPINOSA-MNDEZ C, ARIAS J COVID-19 Effect On Herding Behaviour In European Capital Markets[J] Finance Research Letters,2021,38(c): 101787

[4]MIRZA N, NAQVI B, RAHAT B, et al Price reaction, volatility timing and funds’ performance during Covid-19[J]Finance Research Letters,2020(36), 101657

[5]YI X, BAI C, LYU S, et al The impacts of the COVID-19 pandemic on Chinas green bond market[J] Finance Research Letters,2021(42), 101948

[6]许清栋新冠肺炎疫情对离岸与在岸股指期现货市场风险的影响分析[J]中国证券期货,2021(3):33-43

[7]SIFAT I, GHAFOOR A, MAND A A The COVID-19 pandemic and speculation in energy, precious metals, and agricultural futures[J]Journal of Behavioral and Experimental Finance,2021(30), 100498

[8]王有鑫,王祎帆,杨翰方外部冲击类型与中国经济周期波动——兼论宏观审慎政策的有效性[J]国际金融研究,2021(3):14-26

[9]GUO Y H, LI P, LI A H Tail risk contagion between international financial markets during COVID-19 pandemic[J] International Review of Financial Analysis,2021(73), 101649

[10]方意,贾妍妍新冠肺炎疫情冲击下全球外汇市场风险传染与中国金融风险防控[J]当代经济科学,2021,43(2):1-15

[11]BAEK S, MOHANTY S K, GLAMBOSKY M COVID-19 and stock market volatility: An industry level analysis[J] Finance Research Letters,2020(37),101748

[12]ABUZAYED B, BOURI E, AL-FAYOUMI N A, et al Systemic risk spillover across global and country stock markets during the COVID-19 pandemic[J] Economic Analysis and Policy,2021(71):180-197

[13]马郑玮,彭丽,吴官芳新冠疫情下英国布伦特原油期货与中国原油价格关系研究[J]价格理论与实践,2021(5):126-130

[14]BENLAGHA N, OMARI S E Connectedness of stock markets with gold and oil: New evidence from COVID-19 pandemic[J] Finance Research Letters,2022,46(B): 102373

[15]WANG J, SHAO W, KIM J Analysis of the impact of COVID-19 on the correlations between crude oil and agricultural futures[J] Chaos, Solitons & Fractals,2020(136): 109896

[16]DUTTA A, BOURI E, NOOR M H Climate bond, stock, gold, and oil markets: Dynamic correlations and hedging analyses during the COVID-19 outbreak[J] Resources Policy,2021,74(c): 102265

[17]NGUYEN K Q The correlation between the stock market and Bitcoin during COVID-19 and other uncertainty periods[J] Finance Research Letters,2022,46(A): 102284

[18]凌爱凡,游欣极端事件冲击下商品期货是好的避险工具吗?——来自新冠疫情冲击的经验证据[J]经济评论,2021(3):105-125

[19]LIN B X, ZHANG Y Y Impact of the COVID-19 pandemic on agricultural exports[J] Journal of Integrative Agriculture,2020,19(12): 2937-2945

[20]ANDERSEN T G, BOLLERSLEV T Answering The Skeptics: Yes, Standard Volatility Models Do Provide Accurate Forecasts[J] International Economic Review,1998,39(4):885-905

[21]胡文伟,李湛不同融资方式下的科技企业并购绩效比较研究——基于因子分析与Wilcoxon符号秩检验的实证分析[J]上海经济研究,2019(11):94-107

[22]PEROLAT J, COUSO I, LOQUIN K, et al Generalizing the Wilcoxon rank-sum test for interval data [J] International Journal of Approximate Reasoning,2015,56(A):108-121

[23]WENGER K, LESS VA modified Wilcoxon test for change points in long-range dependent time series[J] Economics Letters,2020,192(c): 109237

[24]SAKURAI Y, KUROSAKI T How has the relationship between oil and the US stock market changed after the Covid-19 crisis?[J]Finance Research Letters,2020,37(c),101773

[25]蓝波,庄雷新冠肺炎疫情、数字货币波动与风险传染研究[J]云南财经大学学报,2021,37(5):1-13

[26]JUST M, ECHAUST K Stock market returns, volati ̄lity, correlation and liquidity during the COVID-19 crisis: Evidence from the Markov switching app ̄roach[J]Finance Research Letters,2020(37): 101775

[27]CORSI F A Simple Approximate Long-Memory Model of Realized Volatility[J] Journal of Financial Econometrics, 2009,7(2):174-196

[28]ELIK S, ERGIN H Volatility forecasting using high frequency data: Evidence from stock markets[J]Economic Modelling,2014(36):176-190

[29]LIU G Q, WEI Y, CHEN Y F, et al Forecasting the value-at-risk of Chinese stock market using the HARQ model and extreme value theory[J] Physica A: Statistical Mechanics and its Applications,2018,499(c):288-297

[30]QIU Y, WANG Z R, XIE T, et al Forecasting Bitcoin realized volatility by exploiting measurement error under model uncertainty[J] Journal of Empirical Finance,2021(62):179-201

The Structural Shock and Short-term Impact of COVID-19 on the Risk of Chinese Agricultural Product Futures Market

ZHANG Ziqi MA Shaohui WANG Jiahua

(aSchool of Business, Nanjing Audit University, Nanjing 211815, China; b School of Finance, Nanjing Audit University, Nanjing 211815, China)

Abstract:The outbreak of theCovid-2019 pneumonia has had a huge impact on the global macro economy, and financial market volatility has become more frequent Taking the time window from October 21, 2019 to December 31, 2020, covering three stages before the epidemic, before the epidemic and after the epidemic, taking 10 agricultural product futures in China as the research sample, using Wilcoxon test and Heterogeneous Autoregression Realized-volatility model to analyze the systemic and structural changes in agricultural product futures market risks during the epidemic, as well as the dynamic impact of short-term epidemic unexpected fluctuations on the return volatilities The results show that: the epidemic has caused systematic and structural changes in the Chinese agricultural product futures market risk, and the market risk has not recovered to the pre-epidemic level during the post-epidemic period; the short-term unexpected changes of the new infections can significantly change the return fluctuations of several agricultural product futures The return volatilities of the agricultural product futures with high import and export dependence are more significantly affected by the epidemic The empirical results have reference value for the main body of the agricultural product supply chain, futures investors and market regulators

Keywords:COVID-19; Agricultural Futures; Market Risk;Realized Volatility;Financial Market