戴光懿

摘 要:场外衍生品交易市场规模巨大,具有个性化程度高、交易方式灵活等优点,但同时存在杠杆高、流动性参差不齐、操作风险大、价格缺乏透明度等问题,汇聚在非集中清算的场外衍生品市场中的庞大风险敞口是影响全球金融稳定的一大因素。集中清算制度被西方国家认为是一项成熟和稳健的金融制度,它曾多次帮助西方国家缓解了金融危机造成的严重后果。过去在国际上,集中清算模式仅依靠市场的“自然选择”,一直无法占据主导优势。2008年金融危机发生后,为了提高金融市场的整体稳定性,各国政策制定者都认识到要运用强力改革举措把场外衍生品“推入”中央对手方集中清算。本文着重比较场内外衍生品在各种清算模式下的主要差异,借鉴全球衍生品市场改革经验,探索如何激励我国场外衍生品交易进入中央对手方集中清算。

关键词:场外衍生品;集中清算;双边清算;合格中央对手方;保证金风险覆盖期长(MPOR);信用风险资本要求;非集中清算衍生品的保证金要求;杠杆布局

一、引言

场外衍生品具有个性化程度高、交易方式灵活等优点,但同时存在杠杆高、流动性参差不齐、操作风险大、价格缺乏透明度等问题,使交易非集中清算的场外衍生品具有很高的风险。场外衍生品交易市场规模巨大,其规模最高时曾相当于全球GDP的数十倍,汇聚在非集中清算的场外衍生品市场中的庞大风险敞口是影响全球金融稳定的一大因素。

对场外衍生品交易进行集中清算最早始于20世纪90年代末,欧洲几家衍生品清算所作为中央对手方开始为一些金融类场外衍生品交易进行集中清算。2002年以后,欧美更多的中央对手方开始为商品类场外衍生品交易进行集中清算。经过多年实践和发展,集中清算制度已被西方国家认定为一项成熟和稳健的金融制度,它也曾多次帮助西方国家缓解了金融危机造成的严重后果。

美国“安然在线”曾是全球首个实现电子化在线交易的场外衍生品交易平台,在当时它可向市场提供电力、天然气、成品油等领域超过1500种衍生品交易。然而2001年,美国安然突然因会计假账问题宣布破产,由于当时“安然在线”采用的并非真正的集中清算模式,大量的交易商因为安然的违约而损失惨重。监管开始意识到利用中央对手方集中清算制度提高金融市场整体稳定性的重要性,便在全球商品衍生品领域推动集中清算制度发展。因此在2002年以后,洲际交易所(ICE)联合伦敦清算所(LCH)、纽约商品交易所(NYMEX)、纽约证券交易所(NYSE)、欧洲气候交易所(ECX)等中央对手方为商品类场外衍生品交易进行集中清算。

2008年金融危机爆发,再次暴露了非集中清算模式的弊端:在雷曼兄弟破产一案中,未采用集中清算机制的4000亿美元信用违约互换(CDS)头寸给市场造成了巨大损失;而采用集中清算机制的9万亿美元未到期利率互换(IRS)合约仅用了2个月就处置完毕,且未给其交易对手和清算机构带来损失。显然,采用“集中清算”的利率互换的风险得到了有效管理,系统性风险被阻断在中央对手方内部。

但是,一开始场外交易市场出于对交易便利性和清算成本等因素的考虑,很少有在场外达成的衍生品交易“主动选择”进入中央对手方进行集中清算。在2008年以前,集中清算模式仅依靠市场的“自然选择”,一直无法占据主导优势。因此,各国政策制定者都认识到要运用更强力的改革举措把场外衍生品“推入”中央对手方集中清算。这些举措主要包括规范采用集中清算制度的清算机构、激励场外衍生品交易采用集中清算模式、降低场外衍生品市场的交易杠杆、提高场外衍生品市场的透明度等。

二、全球场外衍生品交易现状

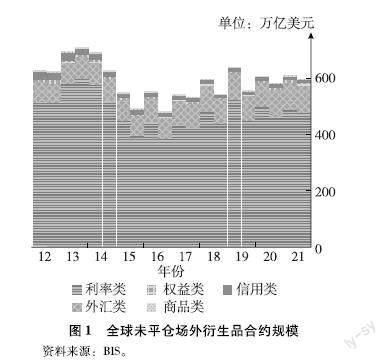

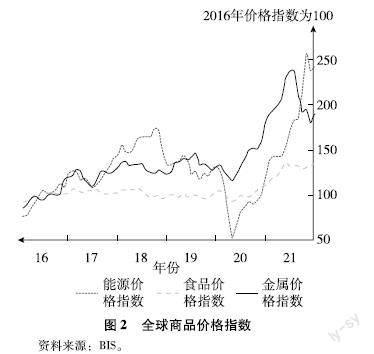

根据国际清算银行(BIS)的统计数据,截至2021年12月底,全球未平仓场外衍生品合约的名义规模约为600万亿美元(见图1),以利率互换、利率远期等为代表的利率衍生品合约占名义规模的比重最大。2012年前后,为降低整个市场的交易对手方风险和系统性风险,各国加强了对场外衍生品交易的监管力度,迫使越来越多的场外衍生品交易利用中央对手方集中清算制度,一度使场外衍生品交易规模出现下降的趋势。而近几年,在新型冠状病毒感染导致的利率市场巨幅波动、后疫情时期食品和能源价格显着上涨等一系列因素的影响下(见图2),催生了利用场外衍生品管理风险的需求,其交易规模又呈现缓慢上升的趋势。

这说明场外衍生品在一些方面确实比场内衍生品更加灵活,可以很快满足市场突发的、大规模的套期保值需求,具有合理存在的价值;而高度依赖于合约标准和流动性的场内衍生品仍难以满足市场突发的、大规模的套期保值需求,也很难完全取代场外衍生品。因此,未来两者之间将长期呈现相互竞争、相互补充的格局。

三、交易场外衍生品的主要风险

与在受到严格监管的交易场所进行场内交易和集中清算不同,投资者在场外进行衍生品交易和清算时会面临一系列风险,包括法律风险、市场风险、信用风险、流动性风险、操作风险、系统性风险等。特别是系统性风险,交易场外衍生品会将互不相关的品种通过结构性金融工具组合起来,一旦场外衍生品交易出现问题,所有与其相关的金融市场可能都会受到影响。由于场外衍生品交易参与者多是全球性的金融机构,尤其是衍生品场外交易规模越来越大,系统性风险严重时会危及整个金融系统。然而,如果投资者选择将场外衍生品交易在中央对手方进行场内集中清算,就可以由其对风险进行集中和有序的管理,将损失定向消化,避免将风险传递给交易的其他对手方或关联方机构。

四、集中清算与非集中清算模式的特征差异

(一)非集中清算模式与集中清算模式对比

信用违约事件可能导致交易对手遭受损失,如果这些损失使交易对手陷入严重的财务困境,可能会对该交易对手的其他债权人产生连锁反应,导致系统性风险在金融系统中传递和蔓延,最终可能由纳税人承担。

在各国,采用集中清算制度的中央对手方普遍被认为是重要的金融市场基础设施,中央对手方一般通过收取一定的保证金并以合约替代(或称约务更替)的方式,即成为买方的卖方和卖方的买方对交易进行集中履约担保。与具有复杂网络关系的、传统的双边交易机制相比,中央对手方利用特殊的“多边净额结算”机制可以有效简化风险敞口,并将所有交易对手的信用风险“集中”在中央对手方的内部(见图3)。

由于风险被“集中”在中央对手方内部,中央对手方可以利用合适的保证金模型计算并收取交易保证金,或作为交易保证金使用的抵押品,可以在99%的置信度以上覆盖由信用违约事件造成的损失。对于发生概率小于1%却难以估算损失规模的尾部信用风险,中央对手方可以先利用场景式压力测试进行事件模拟和估算,再通过建立“违约瀑布”与清算会员们“共担风险”(Skin in the Game)。一般来说,只要损失没有超出中央对手方用以有序应对违约损失的财务资源,就能确保交易的连续性不被打断,更不会让系统性风险在中央对手方之外的金融系统中传递和蔓延。

(二)三种清算模式特征差异

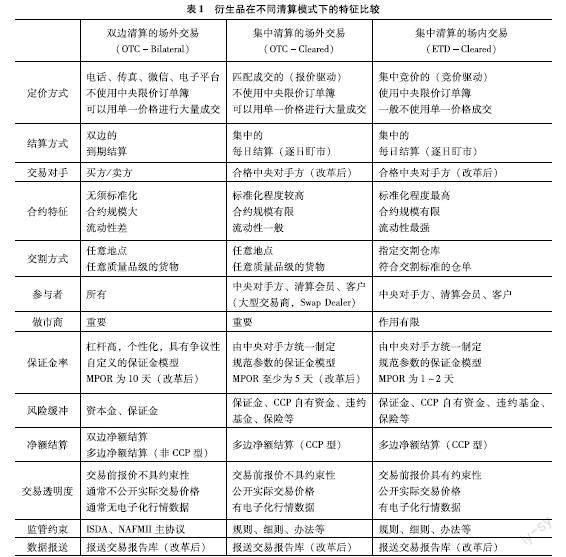

表1比较了场外衍生品交易在双边清算模式(OTC- Bilateral)、集中清算模式(OTC- Cleared)以及场内衍生品交易在集中清算模式(ETD- Cleared)下的主要特征,差异主要体现在交易方式、合约特征、交割方式、保证金参数这四个方面。

1交易方式的差异

最主要的区别是定价方式。典型的场外交易方式是由场外交易经纪商作为中间人,以电话、即时通信工具或者网上报价等方式向客户进行买卖报价询价,最后由经纪商通过人工撮合的方式达成买卖双方之间的交易。在场外交易中,交易者习惯在一次交易匹配中以单一的价格在大量的订单或合约上成交,买卖双方支付佣金给经纪商作为报酬。而场内交易则是在中央限价订单簿(Central Limited Order Book)上按一定规则有序进行,如国内期货交易所开盘前需进行集合竞价。集合竞价采用最大成交量原则,开盘集合竞价中的未成交申报单自动参与开市后竞价交易,竞价时交易所撮合系统将买卖申报指令以价格优先、时间优先的原则进行排序,当买入价大于或等于卖出价时则自动撮合成交。一般来说,除非是经交易所审批后进行大笔交易(Block Trade),或采用按均价成交的方式,否则交易者一般无法以单一的价格在大量的场内报单上成交。

2合约特征的差异

第二大区别体现在合约特征方面,包括合约标准化程度、合约规模与合约结构等。场内衍生品和集中清算的场外衍生品合约设置都是标准化的,为便于交易所的管理,在设计合约规模时主要考虑了流动性等因素。而在场外交易的衍生品合约规模一般比具有相同标的的期货合约规模大很多,更利于生产商、贸易商、银行等大型机构客户进行大规模报单的成交和成交价的管理,更符合大型机构客户的套期保值需求,而如此大规模的交易在场内进行可能会在短时间内对期货的价格产生扰动。而且,合约规模太大也会导致场外交易的流动性降低,更需要依赖做市经纪商为客户寻找合适的对手方。

对于具有更复杂结构的场外衍生品合约,如一些复杂的非标准化期权合约(彩虹式、障碍式期权等),短期内可能难以完全实现电子化交易。因此,具有复杂结构的场外衍生品合约目前只有通过口头喊价和人工匹配达成的方式才能满足市场上的套期保值需求。

3交割方式的差异

第三大区别体现在场外交易的交割方式比期货交易的交割方式更灵活。例如,场外衍生品交易允许客户在不同于交易所指定交割仓库的地理位置进行交割,并且用质量不同于交易所规则规定的交割品质量品级进行交割;而在场内产品交割体系下,实物交割必须在指定的交割仓库、按照指定的交割物品牌和品级、以指定的交割日期进行,国内几家期货交易所还不能提供像场外交易那样灵活的交割方式。

4保证金模型参数MPOR的差异

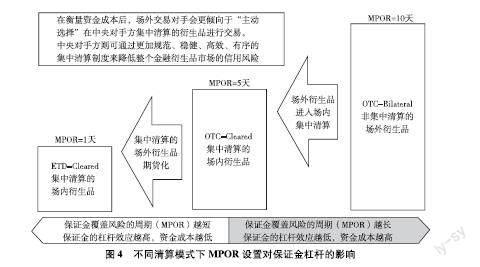

第四大区别体现在保证金模型的参数设置上。国际监管组织对三种清算模式下的保证金模型参数——保证金风险覆盖期长(MPOR)赋予了不同的要求。根据巴塞尔银行监管委员会的定义Basel Committee on Banking SupervisionCRE50 Counterparty credit risk definitions and terminology[EB/OL]Bank for International Settlements,https://wwwbisorg/basel_framework/chapter/CRE/50htm?inforce=20191215&published=20191215&export=pdf,2019(CRE50),MPOR是从中央对手方最后一次与违约交易对手交换抵押品,直至该交易对手被平仓,且由此产生的市场风险被重新对冲的最长期限。全球金融改革在2008年金融危机爆发后被推行,国际组织要求将达到一定监管门槛的场外衍生品交易在双边清算模式下的MPOR设置为10天Basel Committee on Banking SupervisionMargin requirements for non-centrally cleared derivatives[EB/OL]Bank for International Settlements,https://wwwbisorg/bcbs/publ/d317pdf,2015,将场外衍生品交易在集中清算模式下的MPOR设置为至少5天,对期货期权一类的场内衍生品交易的MPOR设置仅为1~2天Council of the European UnionRegulation(EU)No 648/2012 of the European Parliament and of the Council of 4 July 2012 on OTC derivatives,central counterparties and trade repositories[EB/OL]Official website of the European Union,https://eur-lexeuropaeu/legal-content/EN/TXT/PDF/?uri=CELEX:02012R0648-20160112&from=EN,2012。通常MPOR的值被设置得越高,则保证金的杠杆效应就越低,交易者须承受的保证金成本越高。

五、国际关于场外衍生品集中清算的改革举措

G20组织在2009年匹兹堡峰会上倡议:应最迟于2012年年底前实现所有标准化场外衍生品合约在交易所或电子交易平台交易,并在适当情况下利用中央对手方进行集中清算;场外衍生品合约的交易数据信息应提供给交易报告库;对没有利用中央对手方进行集中清算的合约应实施更高的资本要求。

很快,一系列关于以上倡议的金融监管改革措施在全球范围内被稳步实施和推进。国际上,一是通过立法规范采用集中清算制度的结算机构(中央对手方);二是通过立法激励场外衍生品进入合格中央对手方(QCCP)集中清算;三是通过实施《非集中清算衍生品交易保证金要求》(UMR)来提高采用非集中清算衍生品的交易成本;四是建立交易报告库以提高衍生品市场透明度。

(一)通过立法规范采用集中清算制度的清算机构

2012年4月,国际支付结算体系委员会和国际证监会组织(CPSS-IOSCO)(后改名为国际清算银行和国际证监会组织,CPMI-IOSCO)共同发布了《金融市场基础设施原则》(PFMI)①。PFMI提出了24项原则,其中有22项与中央对手方(CCP)有关,12项与交易存储设施(Trade Repository,国内称交易报告库)有关。PFMI取代了由CPSS-IOSCO在2004年发布的《中央对手方建议》(RCCP),对采用集中清算机制的中央对手方提出了更为具体的建议和要求,鼓励各国政策制定者将原则性建议和考虑以法律法规的形式落地到各国的监管框架中。

一旦各国或司法管辖区将PFMI以法律的形式确定下来,那么其设立的中央对手方自然必须符合PFMI中的一系列建议和考虑,成为符合规范的集中清算机构。同时,只要这些国家的监管机构认为第三国中央对手方的法律监管框架与自身的法律监管框架具有相等的效力(A Positive Equivalence Decision),就可以被认定为第三国中央对手方(QCCP)。国际参与者,特别是银行类参与者如果通过已取得QCCP资质的第三国中央对手方进行集中清算,就可以突破母国监管壁垒,享受风险计提优惠。可见,中央对手方落实国际PMFI各项要求并取得QCCP资质是它们对外树立形象、参与国际衍生品集中清算市场、提高国际竞争力的前提条件。

(二)建立制度激励场外衍生品进入QCCP集中清算

巴塞尔银行监管委员会为了激励银行间市场的场外衍生品交易利用中央对手方进行集中清算并减轻整个银行间市场的系统性风险,首先在2010年年底发布《巴塞尔协议Ⅲ:增强银行和银行体系稳健性的全球监管框架》,并提高了交易对手信用风险(CCR)资本要求,又在2014年3月发布《交易对手信用风险暴露计量的标准法》(SA-CCR )。在SA-CCR风险计量方法下,如果银行利用QCCP进行衍生品集中清算,在计算银行对中央对手方风险敞口的资本要求时可以享受风险计提优惠,银行缴纳给中央对手方的保障基金贡献额(国内称结算担保金)最低仅可被赋予2%的风险权重;而如果银行利用非QCCP进行清算,对于其缴纳给中央对手方的保障基金贡献额必须使用1250%的风险权重②,对业务造成沉重负担。国际上,由于大部分场外衍生品交易的经纪平台是银行,当时这一激励政策的制定,有力地促使了银行将其代理的场外衍生品交易送进QCCP进行集中清算。

(三)实施《非集中清算衍生品交易保证金要求》(UMR),降低交易杠杆

巴塞尔银行监管委员会与国际证监会组织联合发布《非集中清算衍生品交易保证金要求》(UMR),详细阐述了非集中清算衍生品保证金要求的最低标准(MPOR为10天),并明确提出对非集中清算的场外衍生品交易采取保证金要求的监管标准建议,包括适用机构范围、变动保证金和最低保证金的双边保证金计算要求、实施时点等,还规定利用非集中清算的场外衍生品合约进行套期保值的(风险资本)成本要高于通过集中清算进行套期保值的场外衍生品合约。相较而言,PFMI要求场外衍生品在集中清算模式下的MPOR被设置为至少5天,而场内期货期权被进行集中清算时MPOR只被要求设置为1~2天。

通常保证金模型中的MPOR值被设置得越长,保证金的杠杆效应就越低,交易者须承受的保证金成本越高(见图4)。因为在一般的时间平方根法则下,可以推算出市场选择对场外衍生品进行非集中清算的保证金成本约为选择集中清算的141倍,约为场内保证金成本的316倍。可见,市场如果选择场内集中清算的模式,其承受的保证金成本是最低的。衍生品市场在新的保证金杠杆布局下,双边交易的场外衍生品在成本利益的驱使下,才会逐渐主动“选择”进入中央对手方进行集中清算。

2008年金融危机前,由于国际上并没有对三种清算模式的MPOR设置设定严格的要求,即没有在衍生品市场形成多层次的杠杆布局,交易双方只有在场内进行衍生品交易时才必须向交易所

缴纳保证金,造成市场参与场内集中清算模式的保证金成本反而较高。在缺乏政策激励和引导的情况下,场外衍生品交易的双方依旧可以按双方认为合适的任意方式设置MPOR参数或设置其他保证金要求,一些场外衍生品交易甚至完全不用交换保证金。但这样做实际上默许了非集中清算衍生品市场的风险和高杠杆,增加系统性风险在金融衍生品市场中累积和爆发的隐患。这其实也是2008年金融危机爆发前场外衍生品交易迟迟不愿意进入中央对手方进行集中清算的重要原因之一。

(四)建立交易报告库,提高场外衍生品市场交易透明度

G20峰会提出的金融监管改革计划中,还包括要求所有场外衍生品合约的交易都应向交易报告库报告。由于场外衍生品交易具有不透明的特征,导致市场信息不对称现象突出。建立交易报告库可以规范信息报告,进一步提高衍生品市场透明度,一是有利于监管机构识别、监测市场中以双边清算形式进行的衍生品交易的风险,以便监管机构对交易主体施加额外的风险资本要求、保证金要求或行政监管要求。二是有利于清算机构收集双边市场交易流动性的数据,并依据这些数据开发适合于场内集中清算的新产品。三是标准格式化的数据有利于各类金融基础设施进一步提高信息传输、获取或交换的效率和自动化程度。

鉴于以上优势,建设交易报告库已成为全球场外衍生品市场监管发展趋势之一,为此,国际组织CPMI-IOSCO专门颁布了一套为场外衍生品交易建立全球统一标识符的指引,其中包括对交易识别码(UTI)、产品识别码(UPI)和其他重要数据元素(CDE)的规范要求,鼓励全球金融基础设施使用统一的数据格式标准。

六、我国对场外衍生品进行集中和非集中清算的发展概况

目前我国场外衍生品市场的主要参与机构为银行、证券公司与期货风险管理公司,较常见的场外衍生品为债券远期、外汇互换或远期、利率互换、收益互换和期权等。相较于成熟的国际场外衍生品市场,我国场外衍生品市场尚在起步阶段,但发展潜力巨大。国际掉期与衍生工具协会(ISDA)在2019年年底发布的报告指出,与国际上相比我国的场外衍生品市场规模较小,还有充足的增长空间,能够在未来进一步促进实体经济的发展International Swaps and Derivatives AssociationOTC derivatives statistics at end-December 2019[EB/OL]ISDA website,https://wwwisdaorg/a/nctgE/Developing-Safe-Robust-and-Efficient-Derivatives-Markets-in-China-ENGpdf,2021。

(一)我国中央对手方集中清算业务开展情况

国内几家采用集中清算制度的期货交易所(包括中国金融期货交易所)均已在2019年被中国证监会认定为QCCP,这也表示其已具备一定条件对场外衍生品交易开展集中清算业务。

率先被原银保监会授予QCCP称号的上海清算所(以下简称上清所)已经对银行间市场的场外衍生品交易开展了集中清算业务。2014年年初,中国人民银行发布《关于建立场外金融衍生产品集中清算机制及开展人民币利率互换集中清算业务有关事宜的通知》,要求人民币利率互换在上清所进行强制集中清算。2014年7月,第一份采用集中清算的利率互换合约在上清所正式推出,这使我国成为全球第三个落实G20共识、实施对标准化场外衍生品强制集中清算的国家。

另外,国内一些大型商业银行以及中央对手方早于其他国家率先采用了巴塞尔银行监管委员会资本监管新框架(巴塞尔协议Ⅲ)下的SA-CCR风险敞口计量方法。

(二)我国衍生品集中清算与非集中清算制度供给情况

《中华人民共和国期货和衍生品法》(以下简称《期货和衍生品法》)已于2022年8月1日起施行。其立足期货市场和衍生品市场的实际情况,将经过实践检验、成熟可靠的制度上升为法律,重点规范期货市场,兼顾衍生品市场,着眼于充分发挥期货市场和衍生品市场服务国民经济的功能,准确把握市场发展的趋势,前瞻性地进行了一些重大制度改革。它统一确立了衍生品市场发展和监管亟须、国际通行的基础制度,如单一主协议、终止净额结算、交易报告库等,包括衍生品交易可由批准的结算机构作为中央对手方进行集中清算,为市场创新发展预留充足的制度空间。

在《期货和衍生品法》推出以前,衍生品市场法治建设存在空白,特别是对在场外交易平台或场所上达成的衍生品交易和经纪业务来说,基本没有成体系化的市场规则,仅有2016年10月成立的上海场外大宗商品衍生品协会在一定范围内对场外交易经纪业务进行了规范,难以适应更大范围市场的需求。《期货和衍生品法》的推出有效填补了资本市场法治建设的空白,市场呼吁以此为契机,以《期货和衍生品法》作为上位法依据,新增或修订衍生品市场的相关规章和规范性文件,进一步完善期货和衍生品市场的基础性制度,为集中清算制度的延伸应用夯实基础。

从非集中清算领域的制度供给情况来看,我国已按照国际掉期与衍生工具协会(ISDA)主协议和信用支持附件制定了银行间市场主协议(NAFMⅡ主协议)和证券期货市场主协议(SAC主协议),规定交易场外衍生品时必须使用NADFMⅡ或SAC主协议,但尚未有按照《非集中清算衍生品交易保证金要求》制定对等的法律或法规。如果不对非集中清算的场外衍生交易设置更高的保证金MPOR,可能不利于集中清算制度的运用和推广。

(三)我国场外衍生品市场交易报告库建设情况

我国在2018年建成了中国期货市场监控中心场外报告库,通过制定数据报告管理办法规定了场外衍生品交易的报告要求和格式,规范了数据接口的代码,也为需要向母国监管机构报告交易数据的国际投资者提供了便利。其作为重要的金融基础设施,对于进一步提高我国期货及衍生品市场科技监管水平和监管信息化水平具有重要意义。

七、结论和建议

(一)场内外衍生品将长期呈现相互竞争、相互补充的格局

场外衍生品在交易方式、合约设置、交割方式等方面比场内衍生品更加灵活,可以很快满足市场突发的、大规模的套期保值需求,具有存在的价值。而高度依赖于合约标准和流动性的场内衍生品一时仍难以满足市场突发的、大规模的套期保值需求,也很难完全取代不断催生、日新月异的场外衍生产品。因此,全球场外衍生品与场内衍生品之间将长期呈现相互竞争、相互补充的格局。

(二)加大对场外衍生品集中清算的制度供给和政策激励

我国作为 G20 成员之一,已经部分落实了国际关于场外衍生品监管改革的倡议,已实施的《期货和衍生品法》就规定衍生品交易可由批准的结算机构作为中央对手方进行集中清算。同时,国内部分市场也已经具备了对场外衍生品进行集中清算的雏形。不过目前衍生品市场尚未形成多层次的保证金杠杆布局,相关制度和政策也尚未完全形成“合力”,导致国内场外衍生品市场对于应该采用“集中清算”还是“非集中清算”仍处于“自然选择”的阶段。

建议我国未来一是以《期货和衍生品法》作为上位法依据,新增或修订衍生品市场的相关规章和规范性文件,进一步完善期货和衍生品市场的基础性制度,为集中清算制度的延伸应用夯实基础。二是将国际PFMI关于保证金模型相关参数的考虑落实到规章和规范性文件中,落实巴塞尔银行监管委员会关于利用QCCP进行集中清算的政策,推动实施《非集中清算衍生品交易保证金要求》降低场外衍生品交易的保证金杠杆,明确银行在不同清算模式下的风险资本要求。依靠制定强制性法规或激励政策形成“组合拳”,推动已达到监管门槛的场外衍生品交易“主动选择”并利用 QCCP进行集中清算,进一步凸显中央对手方稳定金融市场的重要性,防止信用风险在非集中清算的场外衍生品交易中过度聚集。

(三)运用政策引导借鉴成熟经验,打通场内外衍生品市场集中清算业务

建议国内中央对手方借鉴国际对场外衍生品集中清算的成熟经验,加速开发适用于场外衍生品集中清算或“期货化”的衍生品合约,建立场外衍生品进入场内集中清算的自动化程序、交易和持仓转换机制,推进相关系统和设施的性能升级,最终实现场外与场内衍生品集中清算业务相互衔接。这样既能保留场外衍生品交易的灵活度,又能充分发挥集中清算安全、高效的优势,降低场外衍生品市场的风险,进一步促进场内外衍生品市场形成良好互动的局面,提高我国金融市场的整体稳定性和竞争力。

参考文献

[1]李雪静安然事件对我国大宗商品交易市场的启示[N/OL]期货日报,2016-05-11(003)https://wwwcifcmcn/uploadfile/2018/0720/20180720091818292pdf

[2]姚玉洁人民币利率互换7月1日起执行强制集中清算[N/OL]新华网,2014-06-27https://wwwcscomcn/xwzx/jr/201406/t20140627_4430835html

[3]人民网-国际频道资料:二十国集团匹兹堡峰会领导人声明(2009年9月25日)[EB/OL]http://worldpeoplecomcn/n1/2016/0816/c1002-28640411html,2016

[4]中国人民银行中国人民银行关于建立场外金融衍生产品集中清算机制及开展人民币利率互换集中清算业务有关事宜的通知[EB/OL]http://wwwpbcgovcn/goutongjiaoliu/113456/113469/2805312/indexhtml,2014

Incentivizing the Central Clearing of Over-the-Counter Derivatives through Qualifying Central Counterparties in China:A Study

DAI Guangyi

(Shang Hai Futures Exchange,Shanghai 200122,China)

Abstract:Global over-the-counter derivatives market is enormous in scale,trading over the counter is always considered more flexible than trading derivates in an Exchange,but at the same time off-exchange trading has problems such as high leverage,lack of liquidity,high operational risk,and lack of transparency etcAlso,the huge risk exposure in non-centrally cleared derivatives market is a major factor affecting global financial stabilityCentral clearing is considered a mature and stable financial system by many Western countries already,and it has helped them alleviate the serious consequences of financial crisesIn the past,derivatives cleared by central counterparties relied only on the“natural selection”of the market,and it has never been able to gain a dominant advantageAfter the financial crisis in 2008,to improve the overall stability of the financial market,policy makers over the world realized that they should reform the financial market to“drive”more non-centrally cleared derivatives into central counterparties and cleared centrallyThis article focuses on exploring how to incentivize non-centrally cleared derivatives into the central clearing system in China by comparing the main differences under main different clearing models and drawing experience from the global reform of the derivatives market

Key words:Over-the-counter Derivatives;Central Clearing;Bilateral Clearing;Qualifying Central Counterparty;Margin Period of Risk(MPOR);Capital Requirement;Margin Requirements for Non-centrally Cleared Derivatives;Deleverage