杨光锐

摘 要:2011年,我国率先在上海市和重庆市进行个人住房房产税试点改革,但由于税基设置狭窄、法律依据不足、优惠力度过大等原因,实际改革效果并不乐观,本文从对比两个试点的政策内容、实施效果及运行现状出发,分析当前我国房产税制度中存在的问题。

关键词:房产税;个人住房;房产税制度

引言:

房产税,又称房屋税,是国家以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。张怡、闫晴(2018)认为上海市试点房产税制征税范围和税收优惠不合理,建议将不同户籍的居民纳税人纳入相同的征税范围中去,并建议我国的房产税免税套数为两套最合适,对居民纳税人的第三套房屋进行开征房产税。武亚琳(2019)认为改革存在税基较窄;免税范围较大,且税率偏低;计税依据不合理;征收管理制度不完善等问题。

一、上海市、重庆市房产税试点现状

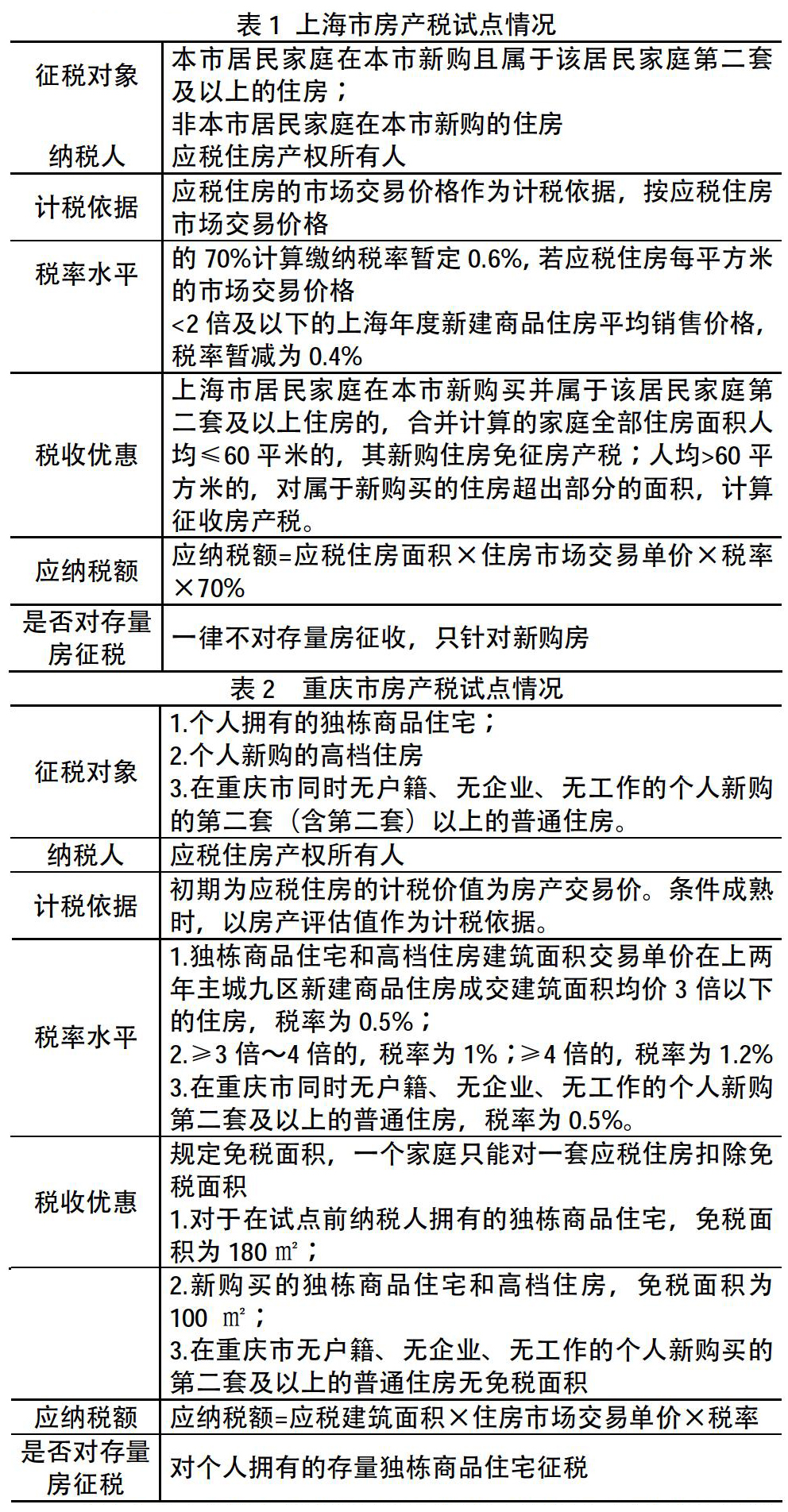

对比上表:上海市的改革侧重于新购买的房屋,重庆市则侧重于高档存量房;两地规定的税率水平都较低,且都是比例税率,便于征收和被民众所接受;房产税税款用途方面,上海市主要用来保障居民住房建设,解决贫困家庭住房困难,重庆市主要用于建设、维护和管理居民的公租房建。

二、上海市、重庆市房产税试点存在的不足

(一)法律依据存在不足

两地出台的个人住房征收房产税暂行办法是由地方政府发布的,性质上应归类于地方政府规章,没有通过正常的立法程序。而《房产税暂行条例》从立法层级上归类于税收行政法规,其有效性覆盖全国,包括上海市和重庆市。从效力层级上看,两者之间属于上、下位法关系,我国法律原则规定上位法优于下位法,现行房产税暂时条例的法律效力高于上海市、重庆市出台的政策。因此,两者在内容适用范围上存在严重矛盾。

(二)税基设置狭窄

重庆市主要对主城九区里的高档住房征税,能买起高档住房的富人数量占少数。如果征税范围不包括普通居民住宅,在实现房产税调节财富分配功能的同时大幅度削弱了筹集财政收入功能。两地试点政策主要集中在对新增住房征税,对存量房不征税,不利于实现筹集财政收入职能,也违背了社会公平。在纳税能力相同的情况下,购新房的人要纳税而原本已购住房的人不需要纳税。事实上,拥有多套存量房的人比新购住房的人更有钱,尤其对于外地工薪阶层来说,在购买第一套住房压力巨大的情况下,还要额外缴纳房产税。本地原本拥有多套住房的人本身拥有财产就多反而不用纳税,这显然是不公平的。

(三)优惠力度过大

适当的税收优惠政策可以保障中低收入阶层的利益,过度的税收优惠政策反而会加剧收入分配更加不公平。上海房产税试点税收优惠政策规定对每个家庭给予人均60平方米的免税面积。根据上海市统计局数据,2017年上海市人均居住建筑面积为36.7平方米,远低于60平方米。除了独居人群的住房面积超过60平方米需要纳税外,对于一个两口家庭来说,最低的免税面积总和也高达120平方米,几代同堂家庭总的免税面积更高。

参考文献:

[1] 武亚琳. 中国房产税制度设计研究[D].河南大学,2019.

[2] 张怡,闫晴.基于生存权保障的房产税制改革:逻辑、价值及路径——以上海市为例[J].财会月刊,2018(07):166-171.

[3] 张娜. 我国个人住房房产税制度研究[D].安徽财经大学,2019.