■康 健 四川省税务学校

商贸连锁企业取得供货商款项货劳税收问题分析

■康 健 四川省税务学校

文章针对大型商贸连锁企业增值税税负偏低的情况,定量分析了造成该行业税负偏低的主要原因,及其导致其产生的税收政策因素;同时结合当前营业税改征增值税的税制改革背景,分析了营改增全面转型后商贸连锁企业税负变化,并就如何进一步加强税源管理,完善税制提出建议。

商贸连锁企业 货劳税收 问题分析

随着我国社会主义市场经济的高速发展,商品零售业规模出现突飞猛进的增长,已经成为社会经济生活中不可或缺的重要环节。商业零售企业的营销模式也发生了重大变化,从过去单打独斗式的独自经营转变为利用集团优势的连锁经营模式,企业的盈利模式也从单纯的进销价差获利,变为多渠道获利,个别企业甚至以向供货商收取各项费用成为主要赢利来源。鉴于此,国家税务总局在1997年发布了《国家税务总局关于平销行为征收增值税问题的通知》(国税发【1997】167号),文件第二条规定:“自1997年1月1日起,凡增值税一般纳税人,无论是否有平销行为,因购买货物而从销售方取得的各种形式的返还资金,均应依所购货物的增值税税率计算应冲减的进项税金,并从其取得返还资金当期的进项税金中予以冲减。应冲减的进项税金计算公式如下:

当期应冲减进项税金=当期取得的返还资金×所购货物适用的增值税税率”

根据上述规定,商贸企业直接向供货商不论以何种名义收取的款项均按照平销返利进行处理,按所购货物的增值税税率计算应冲减的进项税金,也就是对收取的款项作为增值额按照适用税率征收增值税;但同时商贸企业在收取上述款项后,也确实向供货商提供了各种服务,如宣传、促销、上架等劳务,为了应对这种变化,国家税务总局2004年发布了《国家税务总局关于商业企业向货物供应方收取的部分费用征收流转税问题的通知》(国税发【2004】136号),文件第一条规定:“对商业企业向供货方收取的与商业销售量、销售额无必然联系,且商业企业向供货方提供一定劳务的收入,例如进场费、广告促销费、上架费、展示费、管理费等,不属于平销返利,不冲减当期增值税进项税金,应按营业税的使用税目税率征收营业税。”根据上述规定,企业收取的与与商业销售量、销售额无必然联系,又提供有一定劳务的款项,属于营业税征税范围,按照服务业5%征收营业税;相对一般货物的17%、13%的增值税率,无疑企业得到了一定的税收优惠,但该文件第二条规定:“对商业企业向购货方收取的与商业销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。

商业企业向供货方收取的各种收入,一律不得开具增值税专用发票。

应冲减进项税额的计算公式调整为:

当期应冲减进项税金=当期取得的返还资金/(1+所购货物适用增值税税率)×所购货物适用增值税税率”,从上述规定来看,企业收取的与销售量、销售额有必然联系的款项,应做进项税额转出,也即对这部分款项按所购货物税率征收增值税;无必然联系,并提供了一定劳务的则按照服务业5%税率征收营业税。

在实务中供货商的货物供应往往存在种类多,数量大,规格型号复杂的特点,供货商给予商贸企业的返利,不会就某一货物,或某一型号明确返利数额,下图为西部某省一大型商业连锁企业的市级分店货物采购与收取供货商各种费用的统计:

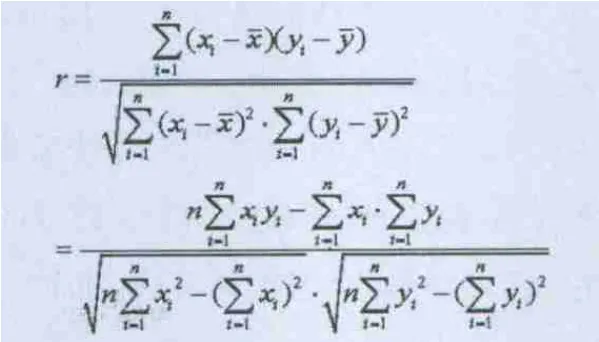

根据相关系数公式:

其相关系数:|ρXY|=0.42,判断相关度为中度相关,也即该企业从供货商取得的款项与对应的货物采购有一定关联性,但又非高度相关,无法判断收取的款项与销售量、销售额有必然联系;对其按购进货物与收取款项进行逐笔核对合同后,发现收取款项多为海报费、设计费、促销费等,企业在合同中刻意规避了“返利”等文字描述,导致税务机关无法判断是否属于平销返利行为,加之营业税由地方税务机关征收,形成地方财政收入,可以获得较好的地方支持,加之136号文第二条规定操作性不强,导致商业连锁企业的增值税税负在0.9%—1.75%之间,相比一般商业零售企业税负长期偏低。出现了规模越大税负越低的情形,这也是各级税务机关对此开展了各种针对性管理活动,均建树不大的原因,大型商业连锁企业的税负偏低问题成为税务机关的一个管理瓶颈。

随着《财政部国家税务总局关于印发<营业税改征增值税试点方案>的通知》(财税【2011】110号)文件的颁布,我国增值税全面转型进入了实质性阶段,按照国务院要求,我国将在两年之内实现营业税全面转为增值税,届时原缴纳营业税的各类服务均缴纳增值税,按以上述企业财务数据为例,在全面营改增情况下,其他相关数据不变的情况下,其税负变化情况如下表:

从上述数据中可以看到,营改增后商业连锁企业总体税负并未出现预计的税负下降,反而由于将营业税改为增值税后,应税收入由于增值税价外税因素使其不含税收入减小,使其综合税负水平反而略有上升。但是从企业链条的角度来看,供货商取得了企业开具的增值税专用发票,增加了6%的进项扣除,同时其销售促销成本也相应下降,综合税负水平也相应略有下降;但由于大型商贸连锁企业往往具备较强的议价能力,不排除其将上升的税负转嫁给供货商,若将收取的劳务款项不含税收入提升至征收营业税时不含营业税收入水平,会使企业综合税负由1.773%上升至1.775%。

由上述数据分析,可以得出如下结论:

1.在无其他违法因素的情况下,商贸连锁企业增值税税负偏低的主要原因是由于现行税收规定中对平销返利行为的规定模糊,主管税务机关无法判断到底是平销返利还是提供劳务,因此选择了征收更为简单的营业税征收模式造成。

2.营改增后,随着服务业全面征收增值税后,大型商贸连锁企业不会由于营改增的实施出现税负大幅变化,同时由于其具备较强议价能力,提高收费价格会导致企业综合税负略有上升。

大型商业连锁企业由于具有规模大,客流量集中,实力雄厚,在市场竞争中具有垄断性优势的特点,在与供应商的博弈中占据显着优势地位,通过直接或间接地收取供货商返利,又以提供劳务的名义按照低税率缴纳营业税或增值税,导致其综合税负长期偏低,有关部门应对该类事项作进一步明确规定,防止企业利用税收规定不明确的漏洞,通过不同名目的劳务分解收入,逃避税收,提高基层税务机关的操作性,从而构建起相对公平的市场竞争环境。

[1]国家税务总局关于平销行为征收增值税问题的通知.(国税发[1997]167号)

[2]国家税务总局关于商业企业向货物供应方收取的部分费用征收流转税问题的通知.(国税发[2004]136号)

[3]财政部国家税务总局关于印发<营业税改征增值税试点方案>的通知.(财税[2011]110号)