王旭彤 牛东武

摘要:2008年1月9日,黄金期货合约在上海期货交易所正式上市,填补了此前我国长期缺乏金融期货的空白。黄金期货市场是否有效,决定着市场是否有分散风险、价格发现、套期保值等作用。因此研究上海黄金期货市场有效性具有重要的现实意义和理论意义。本文根据市场有效性理论,利用ADF检验对黄金期货价格时间序列数据进行随机游走检验和平稳性检验,对黄金期货和黄金现货价格时间序列数据进行协整检验,并用误差修正模型对其进行修正。通过协整检验得出期现价格存在协整关系,但市场中仍存在非有效的因素。通过以上检验得出结论:我国黄金期货市场达到非常弱的有效。最后本文分析了我国黄金市场达到非常弱的有效原因并提出了提升我国黄金期货市场有效性的相关政策建议。

关键词:黄金期货;有效市场;ADF检验;协整检验;误差修正

中图分类号:F830 文献识别码:A 文章编号:1001-828X(2016)033-000-03

一、绪论

1.研究背景及意义

黄金因其兼有货币、商品和金融三大特征而受到人们的追捧。特别是在美国次贷危机之后,美元贬值、石油价格不断上涨、各国通胀压力不断加大的大环境下,加上近年来中东和北非地区政治的不稳定,中国、日本地震等自然灾害的影响,黄金成为了投资者首选避险工具,经历了连续几年的牛市,黄金价格频创新高。今年七八月份,受美国主权信用评级下降、欧债危机不断升级和我国通货膨胀率居高不下等各方面影响,黄金价格超过1800美元/盎司,更有机构预测,黄金价格到达2000美元/盎司不是梦。各国央行在2010年也开始大量增加黄金储备,根据世界黄金协会最新公布数据显示,2010年各国央行20年来首次成为黄金的净买入者,共净购入黄金87吨,黄金传统的供需平衡逐渐打破,黄金供需缺口将逐渐增大,中国作为世界黄金产量最大的国家,为避免黄金价格剧烈波动而造成损失,就必须争夺黄金市场的定价权。继2002年10月30日上海黄金交易所开业之后,2008年1月9日黄金期货在上海期货交易所的上市是中国对于黄金市场的开放和发展的另一个很好的完善和补充,它填补了我国长期缺乏金融期货的空白,表明中国对投资者进行交易性黄金投资敞开了大门,积极响应我国政府“藏金于市和藏金于民”的政策。因此研究上海黄金期货市场有效性具有重要的现实意义和理论意义。

2.研究内容

本文以市场有效性理论为基础,用ADF检验、协整检验和误差修正模型对我国黄金期货数据进行实证研究,通过实证结果得出结论、分析原因及提出提高市场有效性方法的相关政策建议。具体流程如图1-1所示:

二、我国黄金期货市场弱式有效实证检验

本文采用了wind投资终端提供的沪金连续和AU(T+D)自上海黄金期货上市日即2008年1月9日起至论文数据搜集时间2011年11月30日共949个数据进行实证分析。其中沪金连续的每日收盘价作为我国黄金期货的收盘价格,主要原因是沪金连续不是一个单一的期货合约,它采取成交量和持仓量最大的主力合约的报价,既反映黄金期货市场的价格重心的变化,也维持了价格的连续性。黄金现货数据主要采用Au(T+D)延期交收业务每日收盘价,主要原因是无论从合约设计方面还是合约的交割方面,它与黄金期货数据有较大的一致性,并且在黄金现货中AU(T+D)成交量大,价格更具有代表性。本文应用Eviews5.0软件对上述数据进行实证分析。

1.ADF检验

ADF检验是单位根检验中比较常见的一种检验方法,该检验方法主要检验时间序列数据的平稳性。单位根检验包括对原序列和一阶、二阶差分序列的单位根检验,用以判断是几阶单整。用ADF检验黄金期货数据,可根据黄金期货数据是否具有平稳性初步判断我国黄金期货市场是否达到弱式有效。另外,ADF检验是协整检验的基础,只有两组时间序列数据单整且具有相同的单整阶数,则才可进行协整检验。

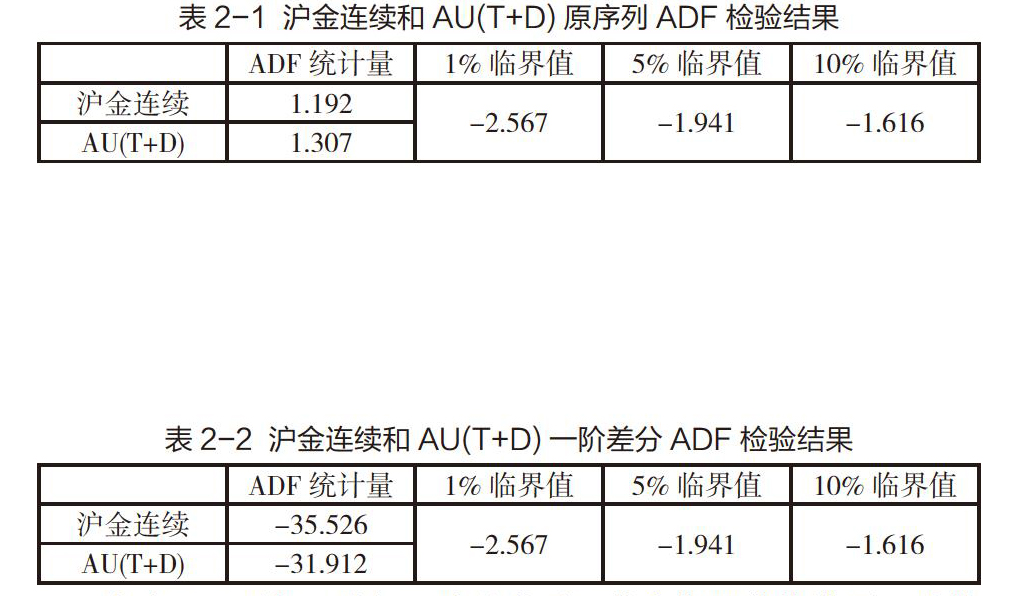

该部分将对沪金连续和Au(T+D)及黄金期现价格数据的原序列分别进行ADF检验,检验结果如表2-1所示:

由表2-1结果可知,沪金连续和AU(T+D)的 t值分别为1.192和1.307,很明显比三个给定的临界值都大,因此沪金连续和Au(T+D)原序列均为非平稳序列。因此进入下一步,分别对期现价格的一阶差分进行单位根检验,检验结果如表2-2所示:

由表2-2可知,进行一阶差分后,黄金期现价格滞后一阶的ADF统计量t均小于三个给定的临界值,因此可认为差分序列平稳。因此,两种商品的期现货价格均为一阶单整,满足协整的先决条件,可对其进行协整检验。

2.协整检验

本文采用协整检验方法中的EG两步法,首先进行协整回归,估计黄金期货价格与黄金现货价格的回归方程;然后,通过检验协整回归方程的残差项的平稳性来判断黄金期货和黄金现货之间是否存在协整关系。

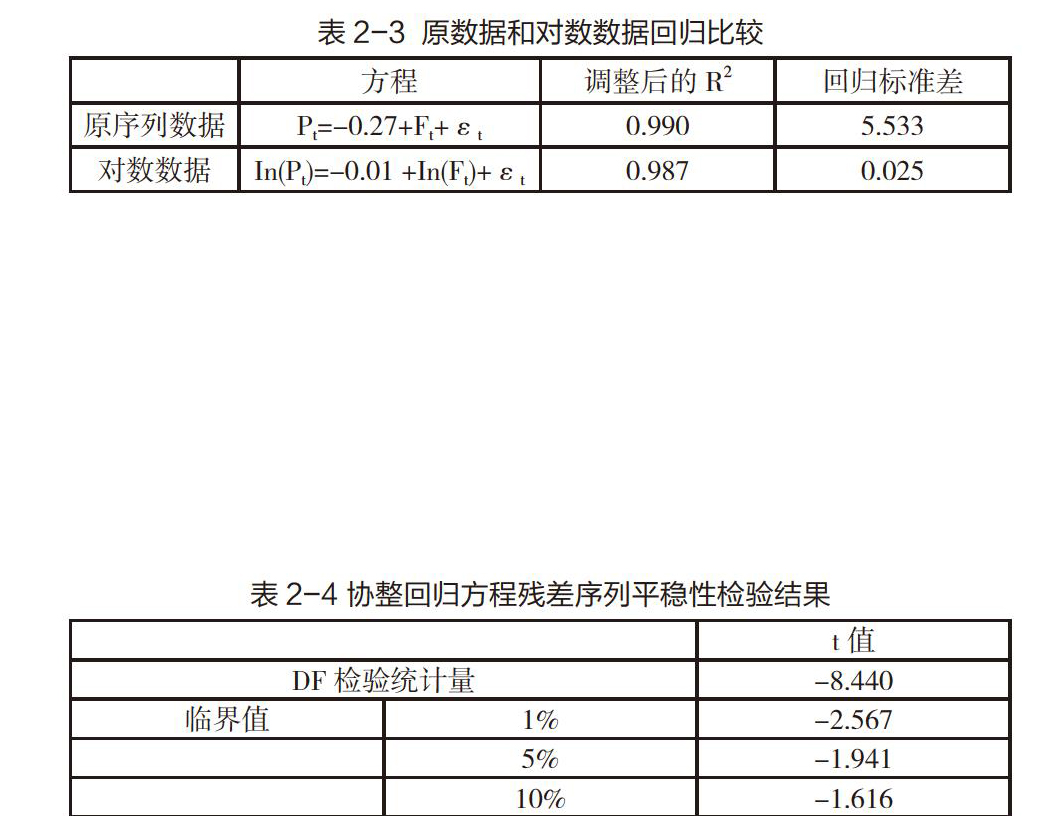

用OLS进行估计,存在两种方程。方程一:用沪金连续和AU(T+D)原序列数据进行回归,即Pt=α+βFt+εt;方程二:用沪金连续和AU(T+D)序列数据的对数进行回归,即In(Pt)=α+βIn(Ft)+εt。根据Eviews5.0导出的结果如表2-3所示:

由于两方程的R2都接近1,表示相关程度特别高;而用对数数据得出的方程的回归标准差远小于原序列数据。所以用对数数据回归出来的方程更具有代表性。因此在协整回归中的方程为In(Pt)=-0.01 +In(Ft)+εt。

保留该方程的残差序列得出et,求残差的平稳性进行平稳性检验,得出结果如表2-4所示:

由表2-4可以看出,协整回归方程残差的DF检验统计量为-8.440,比三个置信水平下的临界值都小,因此残差原序列是平稳序列。则说明黄金期货价格序列和黄金现货价格序列是协整的。

3.误差修正

通过EG两步法检验出我国黄金期货价格序列和黄金现货价格序列是可协整的,代表着我国黄金期货价格和黄金现货价格之间存在长期均衡关系,对于短期波动的关系如何,在此尚不能得出结论。然而误差修正模型可以刻画存在长期均衡关系的变量之间的短期波动关系。因此可以建立误差修正模型:

ΔIn(autd)t=β1 ΔIn(hjlx)t-λet-1+εt (3.5)

其中ΔIn(autd)t是黄金现货Au(T+D)的一阶差分,ΔIn(hjlx)t是黄金期货沪金连续的一阶差分数据,et-1是协整回归方程中的残差滞后一项。

用Eviews5.0进行回归,结果如下:

ΔIn(autd)t=0.0017 ΔIn(hjlx)t-0.0843et-1+εt

R2=0.230 (16.85) (-5.13)

其中误差项和黄金期货的系数都非常小,说明在短期内,中国黄金现货和黄金期货价格发生偏离时,黄金现货价格发生的偏离度较小、稳定性强。从实证中论证了中国黄金市场表现为黄金现货市场占主导地位,信息更多的由现货市场传入期货市场,通过期货市场的价格调整实现两者的均衡,因此,从价格发现的角度来看发现,中国黄金期货市场定价能力较差,有效性较差。

三、结论分析与政策建议

1.结论分析

通过对于黄金期货数据即沪金连续时间序列数据的实证检验,本文对于市场有效性检验可得出以下结论:

通过对中国黄金期货价格序列(沪金连续价格序列)本文得出两个原序列都是非平稳的,但它的一阶差分都是平稳的。虽然原序列非平稳,但单位根检验出来非平稳只是市场弱式有效的必要条件,因此不能得出黄金市场达到弱式有效的结论,而且本文进行单位根检验主要是为了检验两时间序列是否满足协整检验EG两步法的前提条件即变量的单整阶数是否相等,结果显示中国黄金期货和黄金现货价格序列都是一阶单整。

通过用EG两步法对中国黄金期货和黄金现货时间序列进行协整检验,检验结果为黄金期货价格与现货价格的时间序列存在协整关系,满足市场有效性的第一个条件,仅存在非常弱的证据表明该市场有效。

用误差修正模型对两时间序列变量进行一阶差分检验,结果表明,黄金现货市场才是中国黄金市场的重点,信息是从黄金现货市场传入黄金期货市场。从价格发现功能角度来看,我国黄金期货市场有效性较差。

综上所述:我国黄金期货市场有一定的有效性,但有效性较差,离达到弱式有效还有一定的距离。

2.原因分析及政策建议

我国黄金期货市场经过几年的发展之后,在许多方面存在较大的提高,但也存在一定的不足,具体表现如下:

(1)中国黄金期货市场流动性相对较差。除了上市后1各月和2008年10、11两个月外,其他时间的市场交易量都非常低,市场处于低迷的状态,可以从沪金连续的数据有的连续几天相等,成交量几乎为零,各流动性指标也一直呈现下降趋势。

(2)我国黄金期货交易市场交易时间过短。上海黄金期货市场交易时间为法定工作日上午9:00至11:30与下午13:30至15:00两个交易时段;而国际相对成熟的COMEX黄金期货交易时间为24小时,然而由于时差的关系,国际黄金期货交易最活跃的时间恰好是上海黄金期货交易市场下午闭市时间,导致中国黄金期货价格不能及时的与国际市场黄金期货市场价格保持一致性,当世界金价在中国的夜晚发生巨大价格变动时,中国黄金期货只能在其第二天的开盘价中体现出来,无疑加大了我国黄金期货市场风险,对投资者产生不利的影响。

(3)投资者对中国黄金期货市场了解不足。由于我国黄金市场起步较晚,大部分投资者对黄金投资仅限于首饰等实物投资,对黄金期货了解甚微,即使是目前参与黄金期货的投资者对黄金期货也只有基本的了解。这种不足还体现在2008年黄金期货上市初期,黄金期货这个投资品种对中国投资者来说属于新兴事物,本着对新兴事物的追捧及好奇,大量对黄金期货几乎一无所知的投资者涌入市场,投机过度使得当时黄金期货市场的波动性较大,之后逐渐冷却,最后产生低迷状态。

(4)中国黄金期货市场制度的不完善。与国际成熟市场相比,我国黄金期货市场仍处于发展初期,市场尚未达到有效,市场监管和体制制定也相对不完善,比如限制外国投资者的进入使得中国黄金期货市场也相对比较独立,其主要参与者是国内投资者,并且以机构为主;中国黄金期货市场采取指令驱动的交易机制使得大额交易指令不能及时成交,大大降低了市场效力及流动性。

针对上述对我国黄金期货市场尚未达到有效的原因剖析,本文提出以下政策建议,希望能对提升我国黄金期货市场有效性起一定的作用。

(1)推出“迷你”黄金期货合约,提高黄金期货市场的流动性。虽然目前我国黄金期货合约大小为1000克黄金,相对COMEX一般合约来说相对较小,但相对于世界上成熟黄金期货市场上存在的“迷你”黄金期货合约(如东京工业品交易所每手100克)来说,又显得较大,不适合小投资者的进入。推出“迷你”合约相当于降低了投资者进入的门槛,吸引更多的投资者进入黄金期货市场,加大黄金期货市场的活跃程度,保证市场流动性。

(2)开放夜市,使我国黄金期货交易时间与国际同步。中国黄金期货交易的时间只是每个工作日的四个小时,然而世界上最大的黄金期货市场——美国纽约商品交易所的交易时间恰好是中国的夜间。中国可以开放黄金期货夜市电子交易,与国际黄金期货市场同步,能弥补现阶段中国黄金期货市场中存在的国际黄金期货市场和上海黄金期货市场在时间差异上的“跳空缺口”,增强中国黄金期货市场与国际黄金期货市场的关联度,从而增强中国黄金期货市场在国际期货市场的地位。

(3)加强投资者教育,让投资者对黄金期货有进一步了解。据世界衍生品协会公布的统计数据显示,在发达国家,90%以后的企业都会用衍生品进行套期保值。黄金期货作为重要衍生品之一,是投资者进行套期保值的重要工具。我国黄金期货市场刚刚起步,参与进来的企业较少,主要原因是投资者对黄金期货了解较少,加之期货的复杂性,使得很多投资者都望而怯步。上海黄金期货交易所应主动出击,加强其协会、期货公司等渠道的合作,制定投资者教育计划,并加大对黄金期货的宣传力度,让更多的企业了解黄金期货,并积极地参与进来。

(4)修订完善黄金期货的相关制度,完善期货市场体制。虽然我国在黄金期货推出前做了很长一段时间的准备,在制度及交易规则制定方面也经过了各方面考究,但在实践中仍存在一些不足,需要作出调整。比如调整黄金期货的梯度保证金,降低逐级保证金提高幅度;研究推出做市商制度,加大黄金期货市场流动性;适时恢复合约设定的最低保证金水平等,从制度上保证企业参与交易的便利和顺畅等。

参考文献:

[1]Bachelier,L. The Random Character of Stock Market Prices[M].Massachusetts Institute of Technology Press,Cambridge,1964.Reprint.

[2]Cowls,A. Can Stock Market Forecasters Forecast[J].Econometrica,1933,(1):309—324

[3] Eugene Fama. The behavior of Stock Market Prices[J]. Journal of Business, 1965, (38):34-105.

[4]露露.我国黄金期货市场有效性分析[J].商业时代,2010,33:55-56.

[5]李志凡.我国黄金期货市场有效性实证研究[D].江西财经大学,2014.

[6]胡晓馨.基于极值理论的黄金期货市场风险度量研究[D].浙江大学,2014.

[7]董斌,朱涛,邱雅楠.上海铝期货市场有效性的实证研究[J].技术经济,2005,12:66-69.

[8]龚国光.我国天然胶期货市场有效性实证分析及对策建议[D].上海:同济大学,2006

[9]秦俊琦,邹楚楠.我国黄金期货市场有效性的实证分析[J].理论探索,2009,20,140-141.

[10]于虎山,秦学志.上海黄金期货市场有效性的实证分析[J].价值工程,2009,28:19-22.

[11]于虎山.上海黄金期货市场有效性的实证研究[D].大连:大连理工大学,2009.

[12]汪淑娟.中国黄金期货市场的有效性检验[D].浙江工商大学,2013.

[13]张小艳,张宗成.期货市场有效性理论与实证分析[J].中国管理科学,2005,13:1-5.

[14]谢家敏.中美黄金期货市场有效性研究[J].上海商学院学报,2009,10,89-91.

[15]张婷.我国股票市场有效性研究[D].北京:对外经贸大学,2009.

[16]孙宇泓.我国黄金期货市场有效性研究[D].复旦大学,2013.

[17]张海波,郭玲.我国黄金市场的现状及发展趋势分析[J].兰州大学学报,2009,37(1):140-143.

[18]彭钰婷,周琦.我国黄金期货市场的有效性分析[J].经济视野,2014(14):314-314.

[19]杨汭华.计量经济学[M].北京:经济管理出版社,2008:170-175.

[20]潘省初.计量经济学中级教程[M].北京:清华大学出版社,2009.