王彦林 张子璇 刘艳华

【摘 要】 进一步发展绿色金融是贯彻落实党的二十大精神关于生态文明建设的重要战略选择。文章基于2010—2020年30个省份的面板数据,实证分析绿色金融对区域碳排放量的影响及其作用机制。研究结果表明,我国绿色金融对区域碳排放量具有显着的抑制作用,且对东部地区影响较强,中部次之;从作用机制来看,绿色金融通过支持绿色创新和优化产业结构从而发挥对区域碳排放量的抑制作用。同时发现,扩大绿色金融市场规模,为企业低碳转型提供资金支持,引导实质性技术创新,优化国内产业结构是实现“双碳”目标的关键。研究结论不仅有助于深化认识绿色金融的碳减排效应,而且对于抓住绿色金融带来的碳减排机遇,扎实做好区域“碳达峰、碳中和”工作具有重要的政策启示。

【关键词】 “双碳”目标; 绿色金融; 绿色信贷; 碳减排; 中介效应

【中图分类号】 F832.4 【文献标识码】 A 【文章编号】 1004-5937(2024)05-0079-08

一、引言

2020年9月,习近平主席在第75届联合国大会上正式提出将在2030年之前实现碳达峰、2060年之前实现碳中和的奋斗目标。党的二十大报告指出,高质量发展是全面建设社会主义现代化国家的首要任务,推动经济社会发展绿色化、低碳化是实现高质量发展的关键环节。2024年2月,《碳排放权交易管理暂行条例》发布。在此背景下,拓宽环境规制的投融资渠道,推动技术创新、淘汰落后产能,加大对环境友好型项目的融资支持,促进产业结构升级和能源消费结构转型,成为推进美丽中国建设的重要途径。

当前,绿色低碳发展领域存在巨大资金缺口,为实现“双碳”目标,所需投资规模在100万亿元以上[1]。绿色金融作为可持续发展理念在金融领域的创新型实践,以金融的思维、工具和方式,引导社会资源要素加速流向环境友好型产业领域,通过抑制高碳项目、扶持低碳产业等结构性策略,从根源上转变企业以高耗能高排放换取经济收益的思路,实现高质量发展和生态环保的协调统一。

我国的绿色金融已走在全球前列,截至2023年末,21家主要银行绿色信贷余额达到27.2万亿元,同比增长31.7%。绿色信贷是以商业银行为代表的金融机构在授信过程中,秉持经济利益和社会责任双重诉求,制定差异化利率和针对性发放机制,推动经济发展和环境保护的政策手段。近年来,金融监管部门发布了一系列规范性文件②,进一步明确绿色信贷授权、统计、评价等标准,有效抑制了“两高”行业债务融资[2],体现了政府对绿色、低碳、可循环经济的支持。

现有关于绿色金融的研究大多集中于对经济发展的影响,或是聚焦于政策指引层面,综合考虑了绿色金融发展对我国不同区域碳排放强度影响,较少涉及绿色金融对碳排放强度多重作用机制的研究。本文的贡献和创新在于:第一,基于环境视角,控制政策、市场、企业投资融资等多个维度,以30个省级样本构建面板数据,实证检验绿色金融的碳减排效应,为探索发展中国家绿色金融市场对环境污染的影响提供经验证据;第二,从技术创新、产业结构、能源消费结构多个渠道,揭示绿色金融对区域碳排放量产生影响途径的“黑箱”,并根据所得结论中的有效减排渠道有针对性地提出对策建议,以期为实现“双碳”目标做出贡献;第三,考虑到中国现阶段各区域经济水平、政策规划、地理条件存在较大差异,本文通过实证检验各区域碳排放强度的碳减排效应及其作用渠道,并得出相应结论,为优化绿色金融的结构性货币政策提供经验借鉴。

二、文献回顾与研究假设

(一)绿色金融与碳排放

绿色金融的发展不仅是促进金融改革创新的重要环节,也是推动生态文明建设的重要途径。因此,在“双碳”目标背景下探究其碳减排效应正当其时。早期关于绿色金融对碳排放量影响的研究大多采用定性的方法,杨涛等[3]与李淑文[4]对兴业银行进行案例分析,分别阐述了我国绿色金融在低碳视角下的发展现状及经验启示。随着研究的深入,学者们开始采用实证研究的方法探究绿色金融对碳排放量的影响,但目前学术界尚未达成一致观点。部分学者认为地区金融发展的同时伴随着碳排放量的增加,Dogan et al.[5]认为,一个地区金融业的发展及其经济水平的提高依赖于对资源的消耗,从而增加区域碳排放量。陈碧琼等[6]利用空间计量模型进行检验,结果表明金融市场规模的扩大显着提高碳排放水平。另一部分研究聚焦于对金融市场整体的碳减排效应评估[7],张伟伟等[8]指出推进国际绿色金融合作有助于降低金融风险并实现可持续发展,卢治达[9]基于CDM实证研究表明碳金融市场的发展有助于减少我国资源型产业的碳排放。还有部分研究侧重于绿色金融业务发展的碳减排效果分析,局限于金融数据的可获得性,现有研究多以绿色信贷为主要研究对象。王凤荣等[10]认为,绿色信贷是受到环境监管的信贷供给,受到相关政策的影响带有“顶层设计”的信号。据此,提出假设1。

H1:绿色金融对区域碳排放强度起到抑制作用。

(二)绿色金融对碳排放强度的作用机制分析

绿色金融能够基于环境保护有效促进区域绿色技术创新[11],绿色技术创新通过节能降碳实现生态环境可持续发展[12]。根据“波特假说”理论,环境保护与经济发展并不是完全对立的,绿色金融市场能够支持企业实现深层次高水平技术创新,同时缓解因短期环境规制带来的成本过高的问题,从而在促进经济增长的同时实现绿色低碳转型[13]。Soundarrajan et al.[14]认为绿色金融能够为低碳环保项目提供差异化成本的要素供给。然而,耿晓媛等[15]认为绿色信贷政策对企业绿色创新起到抑制作用。李清文等[16]基于风险与收益角度考虑,深层次的技术低碳转型会延长生命周期,从而产生巨大的成本,而风险对冲机制能够给企业融资阶段带来便利,协助企业完成技术绿色升级。吴晟等[17]指出绿色金融市场能够在协助企业提高生态创新的同时,规避金融风险和社会风险。综上,认为绿色金融市场能够通过促进企业节能降碳技术创新,从而起到抑制区域碳排放量的效果。基于此,提出假设2。

H2:绿色创新在绿色金融和区域碳排放强度中具有中介作用。

绿色金融市场通过差异化的借贷政策,以惩罚性的高额利率和融资约束为手段,提高“两高一剩”企业融资门槛[18],增加融资压力,倒逼高污染企业进行低碳转型,引导资金流向资源技术节约型和生态环保型产业。苏冬蔚等[19]通过实证研究表明,绿色信贷的惩罚机制有助于迫使高污染企业淘汰落后产能,通过信贷杠杆从源头上扶持可持续发展的绿色产业。苏任刚等[20]认为绿色金融能够通过促进低碳产业发展从而推动生态环境的可持续发展。胡怀敏等[21]通过实证研究发现,绿色金融发展较好的区域能够更加有效地实现产业结构升级,从而减少碳排放强度。随着绿色金融市场的发展,我国产业结构不断向第三产业倾斜,依赖煤炭能源的传统产业逐渐失去价格优势,低碳环保的新兴产业具有更大的发展潜力,形成良性循环。因此,提出假设3。

H3:产业结构调整在绿色金融和区域碳排放强度中具有中介作用。

首先,绿色金融市场的发展有助于转变消费者的能源消费结构。武力超等[22]认为绿色金融市场的发展将会带动国家经济发展,进而影响消费结构。其次,区别于普通金融工具的股东利益最大化准则,绿色金融的核心价值导向是可持续发展理念。刘传哲等[23]认为,绿色信贷能够推动我国环保产业发展,进而优化能源消费结构。高晓燕等[24]指出,绿色金融的发展能够为低碳环保的新能源企业减轻技术研发的资金负担,并为其企业发展的融资问题提供帮助。随着绿色金融市场的发展,低碳环保行业更容易获得融资支持,社会环保意识普遍提高,对化石能源的消费量降低,使得能源消费结构低碳化。为此,提出假设4。

H4:能源消费结构调整在绿色金融和区域碳排放强度中具有中介作用。

三、样本选取与模型构建

(一)样本选取与数据来源

由于港澳台和西藏地区数据不完整,将其剔除。最终本文选用2010—2020年间30个省级样本构建面板数据进行实证检验。

被解释变量数据主要来源于《中国能源统计年鉴》、《综合能耗计算通则》(GB/T 2589-2020)等;中介变量数据来源于《中国工业统计年鉴》、《中国能源统计年鉴》、中国研究数据服务平台(CNRDS)、《国际专利绿色分类清单》;控制变量数据主要来源于《中国统计年鉴》、CSMAR数据库、WIND数据库。

(二)指标选取

1.被解释变量

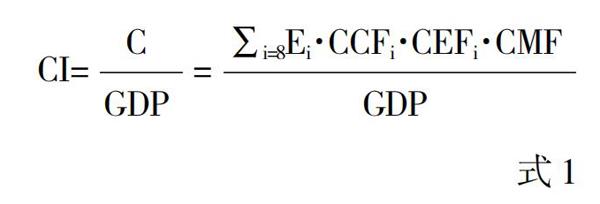

研究选取区域碳排放强度(CI)作为被解释变量。考虑到中国各省份区域经济发展水平差异较大,本文参考联合国政府间气候变化专门委员会(IPCC)发布的测算标准,测算各区域每单位产出所产生的碳排放量,构建式1:

其中,Ei为各种能源年度消耗量,本文选取8种主要碳排放能源消耗量③;CCFi与CEFi分别为第i种能源的折标准煤系数和二氧化碳排放系数;CMF为12/44,即每单位CO2中C的质量分数。

2.核心解释变量

选取绿色信贷(GC)代表绿色金融发展状况作为核心解释变量。受限于当前绿色信贷规模信息的可获得性,本文参照谢婷婷等[25]的做法,选用非六大高耗能产业④利息支出间接代表绿色信贷。

3.中介变量

如前文所述,绿色信贷规模可能通过影响各省级行政单位的技术创新、产业结构、能源结构进而发挥碳减排作用。研究选用绿色创新(GPAT)、产业结构(IOS)、能源消费结构(EE)作为中介变量,分别以各省份当年发明专利数量、各地区第三产业产值占第二产业产值比重及煤炭能源消费占能源消费总量的比重来表示。

4.控制变量

20世纪70年代,西方学者经过多次检验提出IPAT模型[26],作为早期定量计算人类行为对自然环境影响的研究方法,其一般解析式为:

I=P×A×T 式2

其中I代表环境污染情况;P为人口数量;A为经济水平;T为科技水平。IPAT模型简化了社会发展水平对资源环境的影响,后续学者们在IPAT模型的基础上引入指数关系,提出随机回归模型STIRPAT,其模型为:

I=a×Pb×Ac×Td×μ 式3

其中,a为模型的常数项,b、c、d为人口、财富、技术的指数,μ为误差项。

研究基于IPAT模型、STIRPAT模型,并参考任亚运[27]的研究方法,选取人口规模(POP)、人均财富(PGDP)、技术引进(FDI)作为控制变量[28],POP、PGDP取对数。参考尤志婷等[29]的研究方法,本文控制变量还加入城市化水平(UR)和开放程度(OP),测算式为UR=城镇人口数/年末常住人口数,OP=进出口总额/国内生产总值。

本文指标选取及其描述性统计如表1所示。

(三)模型设定

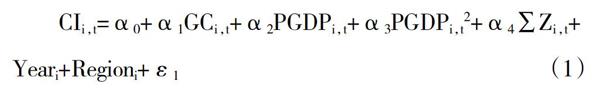

1993年Panayoutou[30]将污染程度与人均富裕程度之间关系称为环境库兹涅茨曲线(EKC),即污染水平和经济水平呈现倒U型曲线。本文为验证各省绿色金融对区域碳排放强度的影响效果,基于前人所提出的以上模型,设定为模型1。

CIi,t=α0+α1GCi,t+α2PGDPi,t+α3PGDPi,t2+α4∑Zi,t+

Yeari+Regioni+ε1 (1)

其中,CIi,t表示省份i在第t年的区域碳排放强度;GCi,t表示省份i在第t年的绿色信贷规模;为检验倒U型曲线关系是否存在,选用对数式PGDPi,t与对数二次函数简化式PGDPi,t2以缓解数据的波动性,分别表示各省份富裕程度及其二次项;∑Zi,t表示可能产生影响的控制变量合集;ε1为随机扰动项;为控制年份和省份中不可观测的因素影响,模型中加入年份(Year)和省份(Region)双向固定效应。

本文选取技术创新、产业结构调整、能源消费结构三条路径,参考刘锋等[31]的研究方法构建如下递归方程,检验绿色金融碳减排的作用机制。

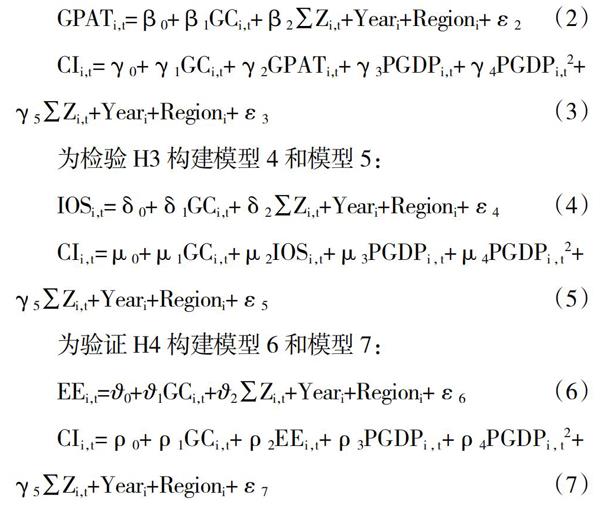

为检验H2构建模型2和模型3:

GPATi,t=β0+β1GCi,t+β2∑Zi,t+Yeari+Regioni+ε2(2)

CIi,t=γ0+γ1GCi,t+γ2GPATi,t+γ3PGDPi,t+γ4PGDPi,t2+

γ5∑Zi,t+Yeari+Regioni+ε3 (3)

为检验H3构建模型4和模型5:

IOSi,t=δ0+δ1GCi,t+δ2∑Zi,t+Yeari+Regioni+ε4 (4)

CIi,t=μ0+μ1GCi,t+μ2IOSi,t+μ3PGDPi,t+μ4PGDPi,t2+

γ5∑Zi,t+Yeari+Regioni+ε5 (5)

为验证H4构建模型6和模型7:

EEi,t=?谆0+?谆1GCi,t+?谆2∑Zi,t+Yeari+Regioni+ε6 (6)

CIi,t=ρ0+ρ1GCi,t+ρ2EEi,t+ρ3PGDPi,t+ρ4PGDPi,t2+

γ5∑Zi,t+Yeari+Regioni+ε7 (7)

四、实证检验

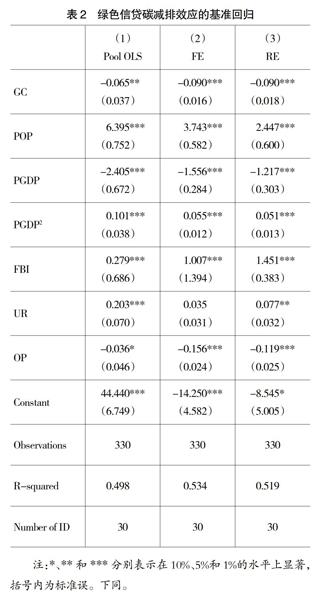

(一)基准回归

如表2所示,为进行对比分析,分别报告了混合OLS模型、固定效应模型、随机效应模型的检验结果,绿色信贷对区域碳排放量的抑制作用分别在5%、1%、1%的统计水平上通过显着性检验,即H1成立。人均财富二次项指标回归结果显着,代表区域环境污染与经济发展水平之间确实存在倒U型曲线。进行BP-LM检验的P值为0.000,认为随机效应模型优于混合OLS模型。根据Hausman检验P值为0.001,认为固定效应模型优于随机效应模型,因此在后文稳健性检验和异质性检验中均使用双向固定效应模型。表2中的列(2)显示,绿色金融的发展能够有效实现碳减排,且系数为-0.0898,代表绿色信贷规模每增加1%,区域碳排放强度平均下降0.0898%。

(二)异质性检验

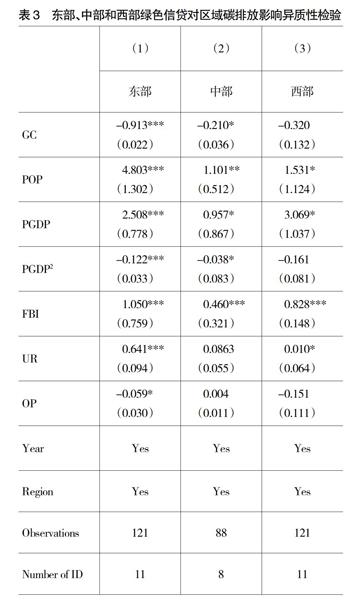

中国幅员辽阔,各区域经济水平、政策法规、地理条件存在较大差异,绿色金融工具在各省份的应用程度各不相同。根据国家发改委2000年对经济区域划分标准,本文按照东中西三大经济区域⑤将30个样本分为3组,分别检验每组绿色信贷对碳排放量的影响。

表3报告了东部、中部、西部检验结果。回归结果显示,东部地区绿色金融的碳减排效应在1%的统计水平上通过显着性检验,且绿色信贷规模平均扩大1个单位,区域碳排放量减少0.913个单位;中部地区绿色金融的碳减排效应在10%的统计水平上通过显着性检验,且回归系数的绝对值小于东部地区;西部地区绿色信贷对区域碳排放也呈现抑制作用但未通过显着性检验。

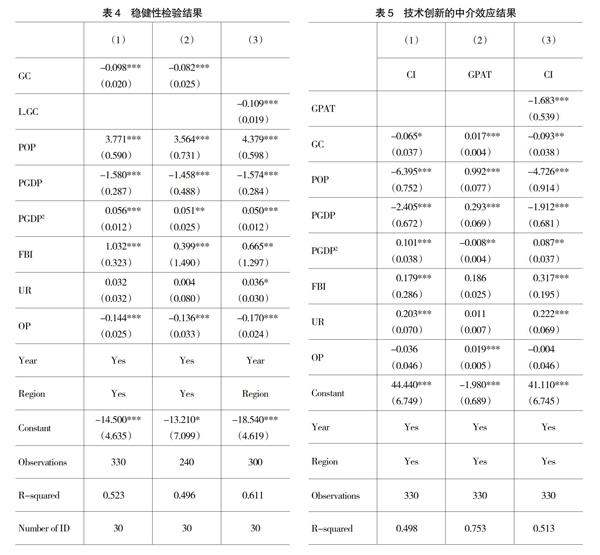

(三)稳健性检验

1.剔除异常值

考虑各省份经济发展程度差距较大,且政策制度各有不同,绿色金融市场的发展处于不同阶段。为消除绿色信贷指标异常值的影响,本文对GC指标两边各0.5%的数据进行缩尾处理。检验结果如表4列(1)所示,绿色信贷与区域碳排放强度仍显着负相关,表明基准回归结果稳健可靠。

2.消除遗漏变量问题

为树立生态文明理念,国家出台了一系列相关政策及法律法规支持绿色高质量发展。2018年《环境保护税法》正式实施,环保税加强了对高污染企业的环境规制,新增费用及风险倒逼企业淘汰落后产能,加速低碳转型,因此绿色信贷对区域碳排放强度的影响可能受到税收政策的影响。前文的基础回归中遗漏了相关政策因素的影响,可能会因此放大绿色金融对区域碳排放量的抑制作用。为消除这一遗漏变量的影响,本文将检验区间限制在该政策出台之前,检验结果如表4列(2)所示,绿色信贷系数仍在1%统计水平上显着为负,排除了由于遗漏支持降碳的相关政策带来的影响可能导致的估计有偏。

3.消除内生性问题

中国市场处于弱势有效,绿色金融发展规范的碳减排效应可能存在时滞效应,同时考虑到绿色信贷与区域碳排放强度可能存在双向因果的内生性问题,本文将GC数据滞后一期处理再次进行检验,结果如表4列(3)所示。绿色信贷对区域碳排放强度影响检验结果仍在1%统计水平上显着为负,且滞后一期的绿色信贷表现出更强的碳减排效应。

(四)作用机制检验

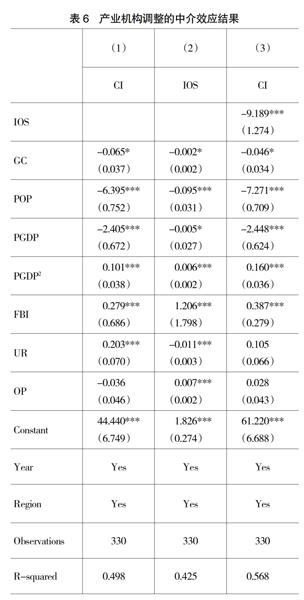

1.绿色创新

根据上文理论分析,绿色金融市场的发展能够通过促进绿色技术创新,进而助力企业完成低碳转型。本文参考陈玲玲[32]的做法,采用各地区绿色发明专利数量加一取自然对数作为绿色创新指标,基于模型2、模型3对这一作用机制进行检验。

通过Sobel检验结果P值为0.009,表明绿色创新中介效应成立,且中介效应占比35%。表5列(2)显示,绿色创新的回归系数为0.0166,在1%统计水平通过显着性检验,表明绿色信贷规模的扩大显着支持企业绿色创新。列(3)显示,在基准模型中加入技术创新指标后,绿色信贷对区域碳排放量的影响在5%统计水平上显着为负。表明绿色信贷的碳减排效应部分通过绿色创新实现,H2成立。

2.产业结构调整

根据上文理论分析,绿色金融规模的扩大有助于促进区域产业结构升级,进而实现节能降碳作用。基于前文中介效应模型4、模型5,以第三产业地区生产总值比第二产业地区生产总值作为产业机构调整指标,实证检验这一作用机制,结果如表6所示。

列(2)显示,绿色信贷与产业结构回归系数在10%统计水平上显着为负,表明绿色信贷规模的扩大显着的支持技术创新。列(3)显示,在基准模型中加入产业结构指标后,绿色信贷在10%统计水平上显着为负,表明绿色信贷的碳减排效应部分通过技术创新实现,且中介效应占比为28%,H3成立。

3.消费结构调整

基于前文模型6、模型7,以煤炭的消费量占能源消费总量的比值作为消费结构调整指标,并通过将绿色金融滞后一期、两期等多次尝试,发现能源消费结构调整指标始终未通过Sobel检验,即当前绿色信贷尚未通过优化能源消费结构而实现对区域碳排放的抑制作用。任亚运等[27]通过构建DID模型进行实证检验也得出相似结论。随着绿色金融市场规模的扩大,社会各资源要素一定程度上向低碳环保项目倾斜,但中国市场仍处于弱势有效,可能存在因信息不对称导致金融机构无法对企业能源消费状况做出完全准确的判断,导致绿色金融通过能源消费结构渠道在短期内未能实现碳减排效应。

五、研究结论与政策建议

(一)研究结论

本文研究结果表明:第一,绿色金融能够显着抑制区域碳排放强度,且证实了环境污染与地区富裕程度之间存在倒U型曲线,且本文结论在多项稳健性检验中仍然成立;第二,由于我国区域经济发展不均衡,绿色金融的碳减排作用存在区域异质性,东部和中部地区通过显着性检验,其中东部地区绿色金融碳减排效应较强,中部地区次之;第三,绿色金融体系能够为企业绿色创新提供融资支持,促进产业结构升级,从而抑制区域碳排放强度。

(二)政策建议

首先,完善并规范绿色金融市场。一方面,为绿色信贷设立更加明确的目标和要求,同时进一步丰富绿色金融产品类型;另一方面,拓宽绿色融资渠道,鼓励增设绿色产业投资资金,开发绿色低碳项目,吸引更多社会资金聚焦低碳、环保、可持续发展的绿色领域。

其次,考虑绿色金融市场异质性特征,因地制宜设定帮扶政策,并加强各地区绿色金融市场的合作与交流,推动区域协调发展。搭建绿色金融的流动平台,加大对经济欠发达地区绿色金融市场的支持力度,推进绿色信贷在各区域间平衡发展,使其更好地发挥碳减排作用。

最后,鼓励绿色创新,促进产业结构升级。政府应评估绿色技术项目的创新性和可持续发展价值,对绿色创新型技术含量较高项目的融资环节给予支持。此外,当前我国绿色产业投资仍以国有成分为主,应引入多元化的投资主体以拓宽绿色投资渠道。如采取减少绿色资本利得税率,降低投资准入门槛等措施,吸引更多社会资金、境外资本流入节能降碳、绿色环保的产业,淘汰落后产能,助力实现“双碳”目标。

【参考文献】

[1] 邹晓梅.“双碳”领域投资:方向重点和资金保障[J].中国投资(中英文),2023(Z1):82-83.

[2] 廖果平,姜铭哲,王卫星.绿色信贷政策、债务融资与企业创新——基于“两高”行业的DID模型检验[J].会计之友,2022(17):54-60.

[3] 杨涛,程炼.碳金融在中国发展的兴业银行案例研究[J].上海金融,2010(8):35-39.

[4] 李淑文.低碳发展视域下的绿色金融创新研究——以兴业银行的实践探索为例[J].中国人口·资源与环境,2016,26(S1):14-16.

[5] DOGAN EYUP,FAHRI SEKER.The influence of real output,renewable and non- renewable energy,trade and financial development on carbon emissions in the top renewable energy countries[J].Renewable and Sustainable Energy Reviews,2016,60:1074-1085.

[6] 陈碧琼,张梁梁.动态空间视角下金融发展对碳排放的影响力分析[J].软科学,2014,28(7):140-144.

[7] 杜莉,郑立纯.我国绿色金融政策体系的效应评价——基于试点运行数据的分析[J].清华大学学报(哲学社会科学版),2019,34(1):173-182,199.

[8] 张伟伟,李天琦,高锦杰.“一带一路”沿线国家绿色金融合作机制构建研究[J].经济纵横,2019(3):63-71.

[9] 卢治达.碳金融对资源型产业低碳化的影响研究——基于CDM的实证研究[J].金融理论与实践,2020(11):57-62.

[10] 王凤荣,王康仕.“绿色”政策与绿色金融配置效率——基于中国制造业上市公司的实证研究[J].财经科学,2018(5):1-14.

[11] 赵娜.绿色信贷是否促进了区域绿色技术创新?——基于地区绿色专利数据[J].经济问题,2021(6):33-39.

[12] BRAUNE,WEILD D.Regulation as a means for the social control of technology[J].Technology Analysis&Strategic Management,1994,6(3):259-272.

[13] 刘松岐,秦琳贵,侯曜.绿色信贷的农业碳减排效应研究——基于30个省份面板数据的实证分析[J].农业经济,2022(10):103-106.

[14] SOUNDARRAJAN P,VIVEK N. Green finance for sustainable green economic growth in India[J].Agricultural Economics,2016,62(1):35-44.

[15] 耿晓媛,喻芳群.绿色信贷政策能否降低重污染企业的债务杠杆?——基于绿色创新的遮掩效应[J].会计之友,2022(24):23-32.

[16] 李清文,陆小成,资武成.中国典型区域低碳创新的模式构建与实践探索[J].科技管理研究,2018,38(22):6-12.

[17] 吴晟,赵湘莲,武良鹏.绿色信贷制度创新研究——以推动企业生态创新为视角[J].经济体制改革,2020(1):36-42.

[18] HE H,SUNQ,GAO W.A stable metal-organic framework featuring a local buffer environment for carbon dioxde fixation[J].Angewandte Chemie International Edition,2018,57(17):4657-4662.

[19] 苏冬蔚,连莉莉.绿色信贷是否影响重污染企业的投融资行为?[J].金融研究,2018(12):123-137.

[20] 苏任刚,赵湘莲,程慧.绿色金融支持绿色产业发展的作用机理、路径分析[J].财会月刊,2019(11):153-158.

[21] 胡怀敏,连思涵.我国绿色金融发展与产业结构变化——基于灰色、耦合与空间联系网络的多维视角[J].金融与经济,2021(9):51-59.

[22] 武力超,孙浦阳,许启钦.金融发展是否影响了地区可再生能源的消费?——基于发达国家和发展中国家的比较分析[J].投资研究,2012,31(11):33-44.

[23] 刘传哲,任懿.绿色信贷对能源消费结构低碳化的影响研究[J].武汉金融,2019(11):66-70.

[24] 高晓燕,王治国.绿色金融与新能源产业的耦合机制分析[J].江汉论坛,2017(11):42-47.

[25] 谢婷婷,刘锦华.绿色信贷如何影响中国绿色经济增长?[J].中国人口·资源与环境,2019,29(9):83-90.

[26] 杨雪峰.循环经济[M].北京:首都经贸大学出版社,2009.

[27] 任亚运,余坚,刘俊霞.“双碳”目标下绿色金融的碳减排效应及作用机制检验[J].财会月刊,2023,44(1):147-153.

[28] QIANG WANGIANG,FUYU ZHANG.The effects of trade openness on decoupling carbon emissions from economic growth-evidence from 182 countries[J].Journal of Cleaner Production,2021,279.

[29] 尤志婷,彭志浩,黎鹏.绿色金融发展对区域碳排放影响研究——以绿色信贷、绿色产业投资、绿色债券为例[J].金融理论与实践,2022(2):69-77.

[30] PANAYOUTOU T.Empirical tests and policy analysis of environmental degradation at different stages of economic development[J].Pacific and Asian Journal of Energy,1993,4(1):23-42.

[31] 刘锋,黄苹,唐丹.绿色金融的碳减排效应及影响渠道研究[J].金融经济学研究,2022,37(6):144-158.

[32] 陈玲玲.数字金融与企业绿色创新[J].会计之友,2023(17):35-43.

【基金项目】 河北省教育厅人文社会科学研究重大课题攻关项目“河北省新型工业化、信息化、城镇化、农业现代化、绿色化及其协同发展研究”(ZD201815)

【作者简介】 王彦林(1973— ),男,河北邯郸人,博士,河北工程大学管理工程与商学院院长、教授、博士生导师,研究方向:公共经济学、企业理论;张子璇(1998— ),女,河北邯郸人,河北工程大学管理工程与商学院硕士研究生,研究方向:会计学、财务管理、金融经济;刘艳华(1981— ),女,河北邯郸人,博士,河北工程大学管理工程与商学院讲师,研究方向:区域经济学、产业经济学

① 刘艳华为通讯作者。

② 《绿色信贷指引》(银监发〔2012〕4号)、《绿色信贷统计制度》(银监办发〔2013〕185号)、《中国人民银行关于开展银行业存款类金融机构绿色信贷业绩评价的通知》(银发〔2018〕180号)、《中国银保监会关于印发银行业保险业绿色金融指引的通知》(银发〔2022〕15号)等。