许伟 周园媛

摘 要: 以2015年1月5日至2019年4月30日的日度数据为样本,构建VAR模型,研究大盘指数、利率、汇率等对新能源上市公司股价影响。研究发现:煤炭价格、石油价格以及股市大盘指数的变动对新能源公司股价的影响不显着;利率和汇率通过影响新能源企业的投融资成本以及产品出口来影响其股价变动。通过构建GARCH模型,发现新能源股票的系统风险处于1148~1152之间,且利空消息引起的收益率波动可能比同等大小的利好消息引起的波动更大。

关键词: VAR模型 GARCH模型 传统能源 新能源股价

新能源产业作为战略新兴产业,备受国家政策的支持和资本市场的青睐,在此背景下,研究我国新能源股价的影响因素以及股票收益率的波动,有利于促进我国新能源企业的健康可持续发展。以往的研究主要运用GARCH模型和自回归模型等方法探讨新能源股价与石油、煤炭、高新科技股价、利率、汇率中的某一个或某两个因素之间的关系,多因素研究较少。本文结合已有的研究建立VAR模型和GARCH模型,研究利率、汇率、大盘指数、煤炭和石油价格波动对新能源股价的影响,以期为新能源股价研究提供借鉴。

一、数据来源与处理

用中证全指指数的收盘价代表股票市场价格,国证新能源指数收盘价代表新能源股价,数据均来源于国泰安数据库;利率指标选用上海银行间同业拆放利率,来源于上海同业拆放利率网站;汇率指标采用人民币兑美元汇率中间价,来源于中国人民银行官网;石油价格采用纽约商品交易所light-sweet合约1的收盘价,为了便于计算,将其转化为以人民币计价;煤炭价格选用大同动力煤车板价(Q6000),数据来自锐思数据库。剔除节假日、周末和交易时间不相同的数据后,共得到1053组有效数据,采用stata12E软件进行数据处理。

三、模型的建立与实证分析

(一)VAR模型的建立

VAR:Yt=Σpi-1θiYt-i+εt

Yt是n维内生变量列向量,P为滞后阶数,θi是n×n维的待估计回归系数矩阵,εt为随机扰动项和n维列向量。

1单位根检验。表1①中的单位根检验结果显示,只有lnshibor在95%置信区间水平下是平稳的,其余五个变量都未通过平稳性检验。一阶差分后,在95%置信区间下,六个变量均通过了平稳性检验,即一阶单整,所以这六个变量之间可能存在协整关系。

2协整检验。进行协整检验之前,建立原序列的VAR模型,计算出最优滞后阶数。根据表2②,AIC2阶对应的AIC值-3856771最小,为最优滞后阶数,因此选2阶滞后。根据表3③可得,该VAR(2)模型所有特征根倒数的模(最大为099798),全部落在单位圆之内,所以该模型是稳定的。

3Johansen检验。模型稳定以后,对模型进行Johansen协整检验,已知VAR模型的最优滞后阶数为2,所以Johansen协整检验的阶数为1。根据表4④的检验结果可知,在原假设为0个协整向量时,5%显着水平下,迹统计量的p值为00232<005,拒绝了原假设所说的变量不存在协整关系,即变量之间存在协整关系;而在5%显着水平下,最多1个协整向量及后续的多个协整变量假设中p值均>005,都接受了原假设,所以各变量之间只存在一个协整方程,则新能源股价、大盘指数、shibor利率、汇率、石油价格和煤炭价格之间存在长期均衡关系。

4 Granger因果关系检验

格兰杰非因果性检验的原假设是H0:β1=β2=0,接受原假设,则该变量不是被解释变量的格兰杰原因,反之则是。根据表1的因果关系检验结果可得,在lngz方程中,lnshibor在5%的显着水平拒绝原假设,在lnshibor方程中,lngz接受原假设,即利率是新能源股价变动的格兰杰原因,但新能源股价不是利率变动的格兰杰原因。新能源上市公司作为资本密集型企业,融资成本的高低对其生产和研发等有较大的影响,而shibor利率一般可看作是我国市场基准利率和无风险利率,利率的变动通过影响企业决策以及投资者对股市的决策和预期,从而影响股市价格变动。

在lngz方程中,lnhl在10%的显着水平下拒绝原假设,汇率变动是新能源股价变动的格兰杰原因,这与我国新能源市场特别是太阳能光伏产品“两头在外”的现实情况相符,以出口为主的新能源产业受汇率变动的影响显着。一方面中国的光伏组件和电池产能领先于世界,但光伏产业链上游的多晶硅提纯新技术和新设备对国外依存度较高;另一方面,国内新能源消费需求不足,加上531新政后国内光伏政策未明确,国内光伏装机量大幅下将致使企业加大海外业务的布局。

国内煤炭价格变动、国外原油价格变动以及大盘指数变动不是新能源股价变动的格兰杰原因,可能是煤炭和原油的指标选取上有局限性,忽视了经济周期和国际原油变动周期;大盘指数的波动不是新能源股价波动的格兰杰因果,因为新能源公司受国家政策影响较大,股价波动对政策的变动更加敏感。

lnzz方程中,lnshibor和lnhl分别在1%和10%的显着性水平下影响大盘股价,和大盘指数之间存在格兰杰因果关系,我国不断推进资本市场的开放程度,汇率和利率的变动会引起国内资本和国际资本的流入或流出,从而股票市场的价格变动。在lnhl方程中,只有lnyy在1%的显着水平下影响汇率波动,即汇率不是石油价格的格兰杰因果,但原油价格是人民币的格兰杰因果,这跟周欣等的格兰杰因果检验的结果相一致。lnmt和lnyy是单向格兰杰因果关系,在5%的显着水平下,国内煤炭价格的变动会引起国际原油价格的变动。在lnmt方程中,lnzz和lnhl均在1%的显着水平下影响煤炭价格的相对变动,与煤炭价格是单项格兰杰因果关系,我国煤炭行业发展较为完善,而且部分出口到外国,所以煤炭价格变动跟股市行情变动和汇率变动有一定的关系。

(二)新能源公司股票收益率波动分析

1建立模型

Rt=ln(Pt/Pt-1)[JY](1)

Pt指的是新能源指数当日收盘价,Pt-1指的是前一个交易日的收盘价,Rt就是新能源股票收益率,为新能源指数当日收盘价与前一个交易日收盘价的比值的自然对数。

均值方程Rtgz=c1+βNRtM+εt[JY](2)

Rtgz代表新能源指数日收益率,RtM是大盘指数的日收益率,βN值表示相对于股市收益率的变动,新能源股票收益率相应发生变动的概率,贝塔值越高,新能源股票收益率受股市波动的影响程度越高,还可以用来衡量新能源股票的风险大小。

条件方差方程为σt2=c2+αεt-12+βσt-12[JY](3)

εt-12就是ARCH项,通过利用均值方程的残差平方的滞后一期来测算新能源指数收益率波动性;σt2是以前面信息为基础的一期向前预测方差,σt-12则是上一期的预测方差,也就是我们通常所说的GARCH项;c1、c2分别为常数项。

结合模型1、模型2和模型3,构建新能源指数日收益率的CAPM-GARCH模型,研究2015年1月5日至2019年4月3日之间我国新能源企业的股票收益率波动情况。

2实证分析

首先对方程(3)进行条件异方差的ARCH-LM检验,结果见表6囿于篇幅,表6 方程(1)残差序列的ARCH效应检验由作者留存备索,P值为00329<005,拒绝原假设,方程(2)的残差序列存在ARCH效应,所以选择GARCH (1,1)模型。

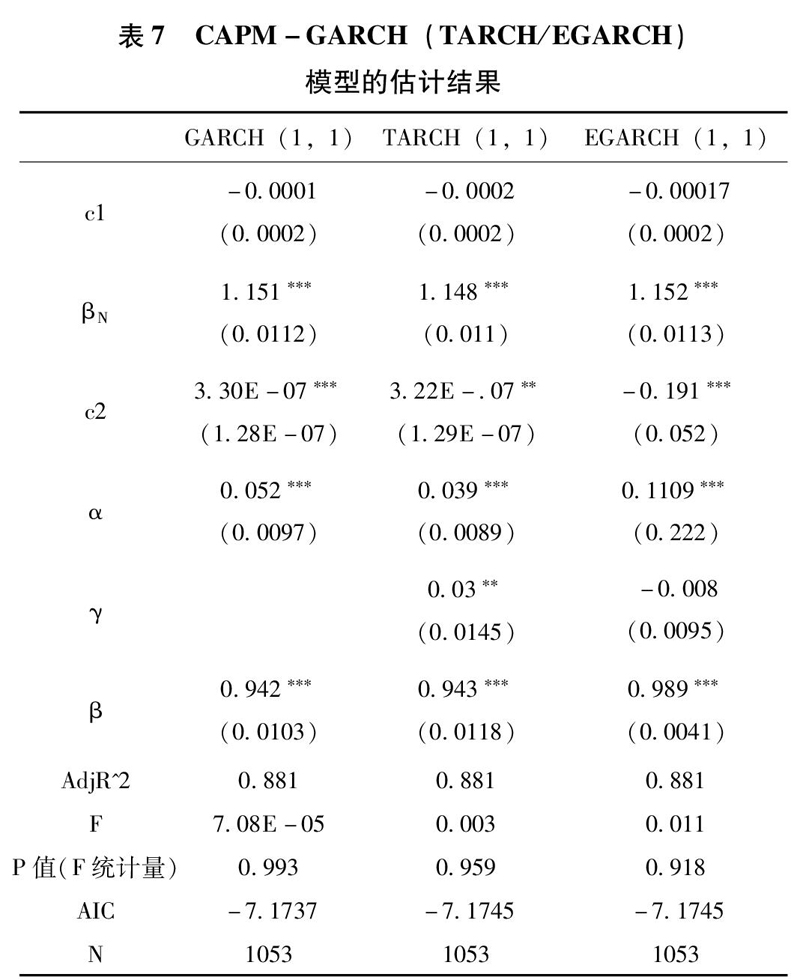

由于利好消息和利空消息对新能源股票收益率的影响可能存在非对称冲击效应,所以本文将增加TARCH(1,1)和EGARCH(1,1)两个模型对新能源指数收益率进行研究,并将其结果和GARCH(1,1)模型进行比对。这三个模型的均值方程都是一样的,但是方差方程有所区别,其中TARCH模型的条件方差方程为σt2=c2+αεt-12+γεt-12It-1+βσt-12(4),It-1是一个虚拟变量,εt-1<0时,是利空消息,虚拟变量It-1=1;当出现利好消息时,虚拟变量It-1则为0;γ是非对称效应项的系数。EGARCH的条件方差方程为ln(σt2)=c2+α|εt-1/σt-1|+γ(εt-1/σt-1)+βln(σt-12)(5),由于等式左边是对数形式,所以条件方差σt2是非负值。若要判断不同的消息对新能源指数收益率是否存在非对称冲击效应,则γ不为0即可。

从表7中可以看出,GARCH(1,1)、TARCH(1,1)和EGARCH(1,1)三个模型的均值方程的常数项c1均未通过显着性水平检验;EGARCH(1,1)模型中,γ不显着,不存在非对称效应,但其它参数都在95%置信区间显着;对三个模型中残差序列进行ARCH-LM检验,p值大约为09,远大于005,所以接受原假设,模型中不再存在异方差,说明GARCH模型能较好的消除异方差。

在三个GARCH模型中,条件方差方程中的α和β值均在99%置信区间内显着,说明我国新能源股价异方差特征明显,其波动符合金融时间序列“尖峰、厚尾”的分布特征。在均值方程中,三个模型的βN的估计值都在99%置信区间内显着,且新能源股票的系统风险值与市场风险值之差都集中在15%左右,说明这三个模型相对比较真实地反映了股市风险。

在GARCH(1,1)模型中,α反映了波动对市场外部冲击的反应敏感度,α值均大于0小于025,说明外部冲击影响我国新能源股价的波动;β反映了波动的持续性,模型中的β值均处于07<β<1之间,虽然存在长期记忆性,但随着时间的流逝,过去的波动对当期波动的影响呈衰减趋势;α+β=0994<1,满足参数约束条件。

在TARCH(1,1)模型中,非对称效应系数γ=003>0,所以外部消息对新能源股票收益率波动存在非对称效应。由表2可知,利好消息能给新能源股票收益率带来0039倍的冲击,利空消息则能带来0039+003=0069倍的冲击,利空消息所带来的收益率波动比同等大小的利好消息所带来的波动更大。

在EGARCH(1,1)模型中,非对称效应γ=-008<0,表示利好消息对波动率的影响要大于利空消息,但是γ值未通过显着性检验,所以该结论不成立。综合来看,三个模型中,GARCH(1,1)模型和TARCH(1,1)模型能更好地拟合新能源股票的收益率波动情况。

三、结论与建议

(一)结论

VAR模型的格兰杰因果检验表明:石油和煤炭价格未能显着性影响我国新能源公司股价,但利率和汇率对新能源公司股价有显着影响。利率和汇率是宏观调控的主要政策变量,通过利率和汇率传导机制影响国内股市的资本流动方向,以出口外销为主的新能源企业股价受汇率变动的影响更大。大盘指数变动对新能源股价变动没有显着影响,可能是投资者关注的重点是国家出台的某项扶持新能源的政策所带来的热度效应,而非长期看好公司的新能源技术和未来发展潜力。

GARCH(1,1)、TGARCH(1,1)和EARCH(1,1)三个模型的估计结果显示:我国新能源股市的系统风险处于1148~1152之间,且新能源股票的收益率的波动可能存在非对称效应,利空消息引起的收益率波动比同等大小的利好消息引起的波动更大。

(二)建议

一是鼓励创新。转变传统的以产量为依据的财政补贴行为,鼓励企业专注于硅电池提纯等上游产业链基础技术的研发创新,通过提升产品附加值来提升国际竞争力;健全专利产权保护制度,提升企业创新意愿;构建高校、科研院所和企业的合作共享平台,推动创新成果快速产品化和市场化;营造一个良好的投融资环境,实现新能源企业的长期发展。二是寻找新的增长点遇。我国新能源产品主要用于出口,受国际经济政治环境影响大,在当前大环境下,一方面加快推行国内新能源电力平价上网,扩大内需;另一方面调整新能源产品主要出口地,寻找新的出口机遇。三是要重视煤炭、石油等传统能源的市场价格变动和供求变化对新能源股的影响。煤炭等传统能源和新能源之间存在替代效应,在制定新能源相关政策时,利用传统能源价格传导机制,实现新能源企业的稳健发展。

参考文献:

\[1\][ZK(#]秦天程传统能源及碳交易价格与新能源股价——基于VAR和CAPM-GARCH模型的分析\[J\]技术经济与管理研究,2014(12):120-124

\[2\]李红霞,傅强能源价格冲击、宏观经济因素与行业股价决定——来自中国上市公司28个行业板块的经验证据\[J\]山西财经大学学报,2011(6):11-19

\[3\]郭国峰,郑召锋国际能源价格波动对中国股市的影响——基于计量模型的实证检验\[J\]中国工业经济,2011(6):26-35

\[4\]曾忠东,李萍基于GARCH-VaR模型的股票市场风险度量与预测分析——以新能源行业为例\[J\]经济论坛,2015(6):52-55[ZK)]

〔许伟、周园媛,中国地质大学(武汉)经济管理学院〕