陈洁红

摘 要:财务危机预警是以财务会计信息为基础,通过设置并观察一些敏感性预警指标的变化,对企业可能或者将要面临的财务危机所实施的实时监控和预测警报。民营企业的发展与壮大为国民经济增添了市场活力,促使其繁荣发展是中国市场经济的典型代表。民营企业正在实现规模化的转型,为了保持企业运作与市场活力,需要建立较为简单、广泛使用的财务风险预警机制。文章以民营企业为研究对象,根据民营企业的特点,对民营企业财务风险预警机制建设进行了比较深入的研究。

关键词:民营企业 财务风险 预警机制

中图分类号:F275 文献标识码:A

文章编号:1004-4914(2015)11-143-03

在我国飞速发展的社会主义市场经济中,民营企业发挥了极为重要的作用。据统计,我国民营企业的年均产值增长率大约维持在30%的水平,相对于国民经济的同期年均产值增长率要遥遥领先。2014年末的数据显示,民营经济贡献了义乌70%以上的税收、80%以上的生产总值、90%以上的外贸出口,体现了民营企业在量上扩张的同时,也实现了规模更大、实力更强。

但在随着信息化的不断加剧,市场竞争加剧,民营企业的生存环境时刻产生不稳定的经济波动,不可控制的因素增加,导致民营企业更容易发生财务风险,每年企业财务危机的发生致使破产清算的现象屡见不鲜,财务风险在义乌的民营企业、经济环境中产生了严重影响。

近年来,电子商务的兴起、客户群的不稳定给义乌实体民营企业造成了巨大的冲击,民营企业缺乏财务风险防范意识、没有构成良好的财务管理体系而频频出现财务危机致使倒闭的问题也日益凸显。

所以为了保障民营企业发展,保持市场活力,必须密切关注民营企业的经营状况,对财务风险进行监测,因此建立财务风险预警机制对国民经济的发展具有非常重要的意义。

一、理论基础

在财务风险预警方法上,吴雯雯、杨玉辉等在《国内外财务预警方法的研究综述》介绍了一元判别法、多元线性判别法、多元逻辑回归模型、递归划分算法和神经网络模型(NNS)等运用在财务风险预警机制设计上。

在财务指标上,一方面,于富生、张敏、姜付秀、任梦杰在《公司治理影响公司财务风险吗》中提出将公司治理这个非财务指标纳入了财务预警指标体系;另一方面,王秋洋则将财务指标分为筹资预警指标、投资预警指标、营运预警指标、分配预警指标。

在财务风险预警模型上,Fitzpatrick在着作中提出单变量破产模型。为了使财务风险预警模型适用更多民营企业,多变量模型产生且类别繁多。由El Khoury Rim和 Al Beaino Roy撰写的外文《奥特曼Z模型在黎巴嫩制造业的应用》中,Z-score模型被分析应用在黎巴嫩的制造业中;黄航在《基于ZETA模型的企业并购信用风险研究》中也描述到Altman等人针对Z模型的缺陷进行和扩充,建立了ZETA评分模型;另外,谷文林在现代管理科学发上发表的《企业财务风险预警研究综述》中提到,我国学者周首华等提出对Z值判定模型加以改造建立起F分数模型,加入现金流量这一预测自变量,弥补了Z值判定模型的不足。

在财务风险的成因上,李燕认为由于财务环境复杂多变,企业本身的资本结构不合理,管理者盲目扩大规模导致决策失误使得企业产生了财务风险。

在财务风险来源上,姚程在外刊上发表的《现阶段我国企业财务风险的识别和防范研究》中提到了经济、政治、政府、法律因素产生的财务风险应得到重视;刘凡玲认为一般企业内部的财务风险主要有筹资风险、投资风险、资金回收风险以及收益分配风险。

在财务风险应对策略上,徐继红指出,应该从全面提高财务人员综合素质,增强防范意识,建立健全适合市场经济要求的约束机制;于新花也认为,防范财务风险应进行多元经营,制定合理的风险决策,建立财务预警机制。

而对于建立财务风险预警机制的功能,蒋永华认为其具备监测功能、财务诊断功能、财务治疗功能、辅助决策功能、财务保健功能。

二、民营企业发展中的财务风险分析

从宏观上看,民营企业一定程度上是由市场发起带动的,具有规模小、易组织、生命周期短、数量多的特点。从微观上看,民营企业具有严重的家族性质。民营企业复杂多变的特点,存在着较大的财务风险管理缺失,这对国民经济发展影响居多,只有通过财务风险预警机制的设计,才能保持民营企业在市场中的稳固发展,维持市场活力,促进社会经济健康发展。

在社会环境影响下的企业经营发展,普遍受到外部环境因素的制约,产生一定的政治风险、法律风险、利率风险、市场竞争风险等。外部环境的变化是引发企业财务风险的重要诱因,而企业内部的财务管理、经营活动的不合理,更直接导致了经营风险的产生。

第一,筹资运作方式不合理、融资规模不恰当、期限制度不完善都会产生财务风险。如民间借贷的现象在义乌市场中普遍存在,泛滥的高利贷行为致使许多明星企业资金链断裂,发生财务危机,如因多家企业因为民间借贷或资金链紧张不能按时向银行还贷,自身的资金流转接受牵连等等。

第二,投资环节的失误也是形成财务风险的一大重要原因。在实际投资操作过程中,对投资对象了解得不深入、投资过于分散或集中都不利于财务风险的控制。如多数民营企业家都是草根起步,做实业发家,但投资时选择房地长项目,一旦遭遇房地产市场不景气,往往被套牢并陷入资金链断裂的财务困境,民营企业在投资决策上,需要把握投资风险,尤其是在涉足房地产时应注意风险分散,规避资金链断裂产生的财务风险。

此外,民营企业资产流动性弱、盈利能力差,企业人员素质不达标、风险意识薄弱、管理体系不完善等也是触发财务风的重要因素。由此可见,民营企业增强财务风险防范意识、建立财务预警机制迫在眉睫。

三、民营企业财务风险预警机制设计

(一)设计理念

财务风险预警机制的设计需要符合民营企业的实际发展情况,从以下几个理念出发,切实防范财务风险,实现预警监测。

第一,以人为主导。从管理者到基层财务人员的日常行为主导企业的财务活动。如果企业人员不够有防范风险的意识,无法及时预警财务活动中的安全隐患,管理者也就无从就投资、筹资、经营等决策做出分散财务风险、化解财务危机的有效措施。所以,财务风险预警机制的设计,必须利于人员在主导过程的互相沟通、协调应变。

第二,以企业性质为依据、以数据信息为载体。民营企业是具有极其丰富的多样性的,要根据企业的类别、规模大小、效益水平、人员数量等作为选取预警指标的依据,以报表等会计数据信息为载体,在模型中进行预测,并形成信息反馈机制,推进企业的财务信息化系统管理。

第三,实现资本多元化、收益扩大化、经营国际化的目标。民营企业正在朝“由小做大、由大做强”的方向努力着,根据财务风险预警数据,进行更符合自身发展的经营决策,可以帮助企业提高资本利用率,同时提高收益。

(二)设计步骤

第一,选取部分人员组成特定的财务风险预警人力组织(包括企业的执行董事、高级管理人员、财务经理及其他相关职能部门的专业人员),根据财务报表等会计资料分析企业财务现状,对可能产生的财务危机项有初步的认识,以便财务风险预警指标的选取与财务风险预警机制的设计。

具体在民营企业应用分析中,需要根据社会经济与市场的大环境下进行对各行业各规模的民营企业的针对性分类,并在单个企业中组织特定人员,从上到下分配以财务风险预警职能,通过行业数据、市场数据、企业历史数据进行针对性财务分析,识别企业财务风险。

第二,根据第一步的财务分析,根据被设计企业的经营状况、行业性质、规模大小,选取被设计企业的财务风险预警指标。

如义乌的“德邦”等物流行业就应在指标中体现各种费用支出对财务风险的影响;如为制造业,就应侧重固定资产、存货等主营业务的相关指标;如为股份制企业应加入留存收益、股东权益等来体现企业经营状况是否良好;如为小规模企业则更需要以流动资产、流动负债等指标的资本流通、资产变现能力强弱来体现财务风险的大小。

第三,根据选取的财务风险预警指标,建立财务风险预警模型。时至今日,用于衡量企业财务风险大小的财务风险预警模型数不胜数,如Logistic是一款在运算上较为复杂,更为系统性地反映企业经营活动过程中财务风险状况的模型,根据权重系数的变化可适用于各类不同性质的民营企业。

该线性模型具有被统计假设约束的局限性,虽然Logistic模型克服了这一点,但由于其计算过程太过复杂,并有比较多的近似计算,会影响计算结果的准确性,且民营企业的特性决定其并不能普及与适应复杂的财务风险预警模型,所以以Logistic模型为代表的非线性模型在此将不考虑采纳应用。

第四,将财务风险预警模型与报警系统相关联,形成完整的财务风险预警机制,全面反映企业经营过程中的财务风险状况,提早防范财务危机的发生。各部门人员在财务风险预警机制下相互协调,形成良好的财务关系与预警体系,即使警报显示财务活动产生的风险超过正常水平,也能及时应对,寻找源头并解采取措施解决问题。

(三)构建财务风险预警指标体系

根据民营企业的多样性,在此把该指标分为非财务因素与财务因素两部分进行更全面的分析。

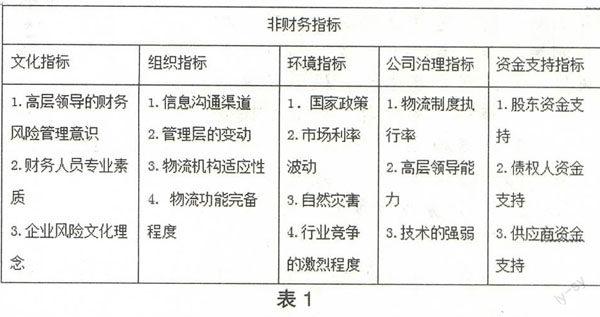

非财务指标体系如表1:

财务指标体系。企业经营活动中,其筹资、投资、生产经营及收益分配等财务活动构成了一个较为完整的体系,这些财务活动都有自身特定的反映企业生存状况的财务预警指标,它们之间相互作用并根据敏感性、先兆性、可操作性、关联性、全面性原则,彼此协调地形成一个比较完善的财务风险预警机制。

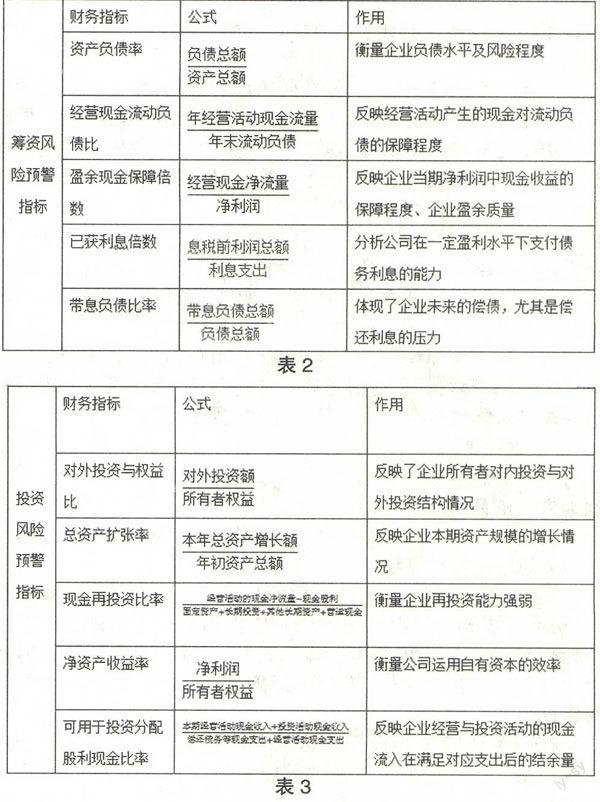

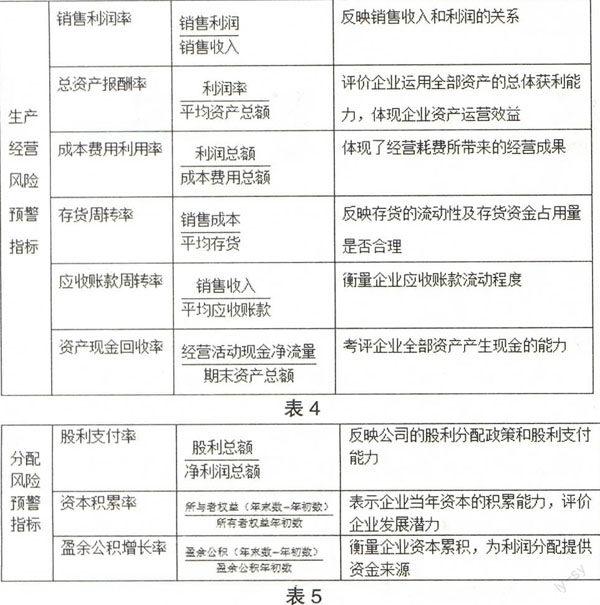

在此将财务指标分为筹资、投资、生产经营及收益分配四个财务风险预警方面的因素,而各个因素的细分指标及作用如表2至表5。

(四)建立财务风险预警模型

设计财务风险预警机制要求通过对企业内外部经营情况资料的分析,形成一定的财务数据指标,企业经营者就可以根据财务数据指标,建立财务风险模型。

民营企业的“小而多”的特质适用较为简单的财务风险预警机制,但由于最早由Fitzpatrick提出单变量模型是建立在单一财务指标上的判别统计分析方法,过于单一、存在偏向性,所以仍需使用多变量模型进行财务预警分析。

阿特曼的Z-score模型是起源较早、应用广泛且较为简单的财务风险预警模型,而后许多拓展、修正、演变的模型相继出现,其权重系数的变化使财务风险预警的效果在各行各业中有特定的适用范围,因此也在不同类型企业有特定的精分,达到更为准确的财务风险预警效果。

相比较于其他类似于Logistic模型等非线性模型,Z-score及其衍生模型无论在变量选取、评分体系的建立上都有简便易操作的特点,可在民营企业中实行起来更为直观、便捷。且各类基于不同样本得出的的权重系数而形成的演变模型,可以宽泛地涵盖各行业、各规模的民营企业,实用性较高。

建议:一是财务风险预警机制应结合企业实际情况,与其他管理体系相适应,发挥更好的预警效果,促进企业协调发展。二是财务风险预警机制需融入企业文化,涵盖企业特色,发挥企业管理者的领导作用,保障职能人员间财务信息的顺畅流通,有利于防范财务风险、解决财务危机。三是建立财务风险预警机制的同时需要将每次产生的财务风险反馈值保留下来,形成数据库,作为企业自身的财务状况的参考依据,更直观地避免财务风险的再次发生,保障民营企业的稳健发展。

通过对民营企业财务风险预警机制的设计,并与企业具体运营环境更好地结合,对保障民营企业的健康稳定发展具有长远而重要的实际意义。

参考文献:

[1] 张晓萍,胡安琴.国内外财务风险预警模型实证研究文献综述[J].中国证券期货,2013(3)

[2] 张鸣等.企业财务预警研究前沿[M].北京:中国财政经济出版社,2004

[3] 吴雯雯,杨玉辉,王家祥.国内外财务预警方法的研究综述[J].黄河水利职业技术学院学报,2006(3)

[4] 于富生,张敏,姜付秀,任梦杰.公司治理影响公司财务风险吗.2008

[5] 王秋洋.企业财务风险预警指标体系构建研究[J].价值工程,2015(8)

[6] 谷文林.企业财务风险预警研究综述[J].现代管理科学,2008(8)

(作者单位:浙江同方建筑设计有限公司 浙江温州 325000)

(责编:贾伟)