陈瑞华 邓梦月

摘 要:本文选取2009—2015年沪深两市上市公司的数据,从创新投入和创新成果角度分别考察技术创新对企业IPO抑价的影响,并利用事件时间法和日历时间法衡量技术创新对企业IPO后长期股价表现的影响。结果表明,以信息不对称为特征的研发投入导致估值的不确定性,会加剧IPO抑价,但专利的信号效应则会显着降低IPO的抑价程度;研发投入和专利数量对IPO后的长期绩效影响显着为正,即研发投入越多,专利数量越多,长期绩效表现越好,沪深两市上市公司IPO长期弱绩效的现象并不存在。因此,技术创新程度最终体现在企业IPO后的长期股价表现上。加强信息披露、加大研发投入、促进成果转化等措施均可有效地维持IPO后的长期正绩效。

关键词:企业创新 IPO抑价 IPO后长期绩效 信息不对称

一、引言

创新是经济增长的原动力,是企业可持续发展的内在驱动力,是企业潜在价值创造的活动。企业首次公开发行(Initial Public Offering,即IPO)募集资金用于研发活动,目的在于开发创新性的产品和服务,实现公司的规模扩张和战略发展。创新投资可为企业带来长期回报,但创新在企业IPO时的作用究竟如何,学界尚无明确的结论。

根据有效市场假说(EMH),股票的内在价值信息会被充分反映在股票价格上。与该理论相悖的是,近20年来全球范围内普遍存在IPO抑价(Boulton et al,2011)和股票长期回报表现不佳(Ritter,1991)的现象。IPO抑价表现为上市首日收盘价显着高于新股上市的公开发行价格,说明定价偏低。股票长期回报表现不佳表现为IPO后的股价长期显着低于市场平均水平,长期持续弱绩效。从企业创新的研发投入和创新成果角度衡量企业内部活动如何影响IPO的定价能力及原因,以及创新型企业IPO能否获得长期强绩效,是非常必要的。

二、文献回顾与研究假说

企业创新通常用研发投入(R&D)和专利两方面来衡量,对企业价值具有重要影响,企业往往决定在他们的技术创新突破后IPO(Pástor and Veronesi,2009)。Cohen等(2013)的研究表明,投资者应该使用更多关于创新投资和研发投入维度的信息来评估上市公司的创新活动和股价表现。在相同情况下,造成研发投入和研发成果对IPO抑价影响不同的原因是市场投资者在对创新进行定价时无法整合相关信息。Chen和Xu(2015)提出,创新投入具有高度的不确定性,创新成果的确定性和可用性更高,创新投入的披露具有高度的自由裁量权,而专利等成果信息在法律文件的支持下更加可信。因此,研发投入和专利对IPO市场的影响是不同的,可用来衡量企业的创新能力对IPO市场定价的影响。

中国证券期货2021年3月

第1期企业创新对IPO抑价和IPO后长期绩效的影响研究

人们往往选择研发项目来最大化公司净现金流的预期折现值,但股票市场对这个预期的衡量很容易出错。首先,研发投入并不能准确反映公司的创新努力程度和创新能力差异,并非所有研发都能成功产生一项专利或产品(Pegels and Thirumurthy,1996)。其次,研发投入虽然有助于增加知识和创新,但企业的研发活动具有资产专用性,一旦转为其他用途就会损伤价值,因此企业在研发投入上获得的价值是随机波动的,具有内在不确定性(Williamson,1985)。此外,公司研发项目具有特殊性,其研发投入具有知识外溢性,会使其他企业共享收益。企业认为保密可以防止竞争对手复制创新,以便公司在进入市场时具有独占研究项目的价值先行优势(Arrow,1962)。更重要的是,大多数资本化的研发投入和费用化的研发投入在企业IPO招股说明书的财务报表中并没有分开披露,而是提供了一个研发投入总值。这一信息缺口将导致投资者高估研发投入能产生一个正的未来现金流的可能性(徐欣、唐清泉,2010)。因此,相对于公司内部人员所掌握的企业创新努力程度的内在价值信息,投资者很可能对创新项目投资形成错误评估,创新性越强的公司被低估的可能性就越大。由此,我们提出以下假设。

假设1:假定其他条件不变,IPO公司加大研发投入将加剧IPO抑价程度。

企业技术创新能力的高低集中体现于企业能否降低或分散创新过程中的风险,通过降低研发成本和提升研发效率,获得独特的专利成果。企业的创新能力越强,适应市场需求变化的反应就越迅速,新知识和新技术的创造度就越高。Hall等(2005)发现投资者评估企业研发活动的市场价值时,专利指标比研发投入信息更适用于评估企业创新能力的强弱。企业申请专利可以用于保护一项新技术,阻止竞争对手进入相关的技术领域,获得特许经营许可,从而获得更大的收益。企业专利信息披露是企业衡量成本和收益后所做出的最优化行为。招股说明书中披露的专利信息有助于向市场传递积极的信号,提高上市成功的概率。专利信息披露可以降低研发活动存在的内部不确定性,以及知情投资者和不知情投资者之间的信息不对称程度,降低IPO的融资成本,IPO抑价率越低,定价越准确(Heeley et al,2007;徐欣、夏芸和李春涛,2016)。专利披露与IPO抑价程度之间的关系假设如下。

假设2:假定其他条件不变,IPO公司的专利数量越多,IPO抑价程度越低。

Miller(1977)提出关于IPO长期弱势表现的理论。该理论认为在投资者之间存在对企业未来市场表现的不同预期。长期来看,最初较为乐观的投资者对企业价值的预期将会与理性投资者的预期趋同,这将导致企业IPO后长期表现弱势,即新股上升后一段时间内的长期绩效表现低于市场平均水平。Ritter(1991)提出企业为了迎合市场过度乐观的情绪,会选择合适时机上市,而在上市后的一段时间内,市场表现将会回归理性,从而IPO存在长期弱绩效。郝梅瑞和周观君(2006)认为A股市场上新发行的股票短期表现弱势而长期表现强势。杨丹和林茂(2006)则认为我国公司在上市后3年的表现总体呈现出长期强势的特征。相反,Chan等(2004)以市值和账面市值比配对的样本为基准组合,研究发现A股和B股的长期表现不同,部分A股长期表现低于基准组合,而B股长期表现优于基准组合。总体而言,对于IPO企业的长期弱势现象是否存在,学界并没有一个定论。基于中国股票市场的实证研究表明,IPO企业的长期绩效与样本时间、基准组合的选择有一定关系。本文倾向于进一步提出以下假设。

假设3:中国企业的IPO并不存在长期弱势。

已有研究表明,创新对IPO后长期绩效也会产生影响。Griliches(1981)使用美国公司样本的专利数量和研发投入发现,在创新上的投资可以产生200%的长期回报。Allen和Faulhaber(1989)认为,投资者首先无法获得关于其投资项目质量的信息,后来拥有更成功创新活动的公司更有可能大肆宣扬其研发效果的成功,投资者则可以通过IPO中的股票价格和比例,以及每个期末的股息来辨别高质量公司和低质量公司的存在。当外部投资者收到影响其投资的新信息时,投资者会逐渐认识到公司的真正价值,从而改变过去的决策信念。胡志强和喻雅文(2017)研究发现,投资者可以通过研发信息的披露获得更多信息,从而调整估值水平,企业技术创新效率的提高将增强投资者的信心,投资者看好企业的创新能力,最终企业的长期股价表现将越来越好。张志宏和史梦鸽(2020)采用2009—2017年创业板公司的数据研究得出,专利和研发投入与公司IPO后的市场表现均存在正向关系。Lev B(2001)发现,资本化研发投入和专利数均对企业股票收益率具有显着的正向影响。因此,关于研发投入与IPO后上市公司的长期表现之间的关系可进一步假设。

假设4:假定其他条件不变,研发投入越大,IPO后长期表现越好。

作为衡量创新成果的专利变量,在IPO上市前作为一种信号显着降低信息不对称的程度,在IPO上市后,更是向投资者传递了一种积极信号,即公司的创新能力强。公司的专利数越多,公司的生产效率和市场价值就越高。Cao等(2013)提出,创新型公司的创新能力强,具有比较优势,更具竞争力,这将反映在股票的长期表现上,使得股票的长期回报率表现更好。Hirshleifer(2013)认为,创新效率更高的公司长期表现更好,拥有更好的市场估值和更优的未来经营绩效和估值回报。投资者也认为,拥有更多授权专利的公司具有更高的研发质量和获得更好绩效的可能性(Lev B,2001)。这一假设在很大程度上是上一假设的延伸。

假设5:假定其他条件不变,公司所拥有的专利数越多,IPO后的长期表现越好。

三、研究设计

(一)数据与样本

为了验证假设,本文采用的关键性指标包括创新程度、IPO抑价率、IPO企业的财务状况和上市情况表现等。其中,关于企业的财务数据、IPO抑价率及上市IPO后长期绩效情况表现等数据来源于国泰安(CSMAR)数据库,承销商承销金额排名数据、国债收益率等数据来源于Wind数据库,研发投入数据、专利数据来源于上海证券交易所、深圳证券交易所中各上市公司的招股说明书。样本范围包括2009—2015年沪、深两市A股的上市公司,剔除了金融企业样本,排除了招股说明书中未公布研发投入项目的样本,共1091宗样本。

(二)变量度量

其中,UPi为企业i的首日收益率(若UPi>0,则代表有抑价),Pi为企业i上市时的首日收盘价,Oi为企业i的公开发行价格,同时,为了减少上市当天市场整体可能对企业上市首日收益率的影响,采用经A股市场指数调整后的上市首日收益率作为IPO抑价的度量,具体计算方式为

其中,UPARi是企业i经市场调整后的首日收益率,是发行价与首个交易日收盘价之间相对于市场基准的相应收益的百分比差。Mi为企业i上市日的股票指数当日收益率,Mo为企业i在企业开始招股时的股票指数收益率。

2创新变量的衡量

企业创新从创新投入(即研发投入 R&D)与创新成果(企业被授予的专利数)两方面来衡量。我们用研发投入占营业收入的比重衡量研发强度,用企业在IPO前两年的研发强度平均值来衡量最终的研发强度,用公司上市时已经获得授权的有效专利数量取对数值ln(PATENT+1)来衡量创新产出的指标。

3IPO后长期表现的衡量

IPO后上市公司长期表现的衡量可分别采用事件时间法和日历时间法。

事件时间法研究不同股票在IPO上市后在特定时间段的表现。为了避免上市首日高回报率带来的影响,我们将事件窗口定义为从企业上市后的第2个月到第37个月。我们开始计算1年、2年、3年内(即1~13个月,1~25个月、1~37个月)的股票异常收益,根据Loughran和Ritter提出的计算方法(1995),采用IPO后经市场调整的买入并持有的收益率BHARi,t(Buy and Hold Average Return):

其中,Ri,t表示IPO企业i在月份t的月度收益率,本文选用考虑现金红利再投资的个股收益率,Rm,t表示股票i在IPO后第t个月对应综合A股市场的实际收益率,采用流通市值加权、考虑现金红利再投资的月市场收益率。T分别表示13、25和37,代表1年、2年、3年内的买入并持有的收益率。

日历时间法是将在该日历时间内的所有股票都计算在内,建构了一个IPO投资组合得到我们想要的回报率。为了消除日历时间方法中个别公司之间的横截面相关性的潜在问题,即可能存在上市时间相近的IPO公司市场表现相似的情形,我们检查日历时间的回报。本文考虑了两种不同的日历时间方法:一种是资本资产定价模型(CAPM),另一种是Fama和French(1993)的三因素模型。

资本资产定价模型的具体设定为

其中,Rf,t是国债一年期的月度收益率。Ri,t-Rf,t是由日历时间构造的新股投资组合收益率相对于无风险收益的超额收益率,Rm,t-Rf,t是综合A股市场收益指数相对于无风险收益的超额收益率,我们得到主要的截距项Alpha,此值为正,则表明IPO长期强势,此值为负,则表明IPO长期弱势。

采用Fama-French三因素模型 (Fama-French Three Factor Model) 同样可以得到横截距Alpha值。计算公式为

Ri,t-Rf,t=αi+β1(Rm,t-Rf,t)+β2SMBt-β3HMLt+εi,t(7)

其中,SMBt是小市值规模投资组合与大市值规模投资组合的流通市值加权收益率之差,HMLt是高账面市值比组合和低账面市值比组合的月收益率之差,组合划分基于FAMA2×3组合划分方法,组合投资收益率的计算采用流通市值加权。

(三)模型设定

为了准确度量上市公司的创新对IPO抑价的影响,我们将分别设立研发投入、专利数与IPO抑价和IPO后长期表现的多元回归模型,模型表示如下。

其中,因变量设定为UPi和UPARi,分别是企业股票上市首日的绝对抑价率和经市场指数调整的相对抑价率。Perfomance是IPO上市后的收益,分别计算了买入并持有1年、2年、3年的收益(BHARi,13、BHARi,25、BHARi,37)。Patent是ln(PATENT+1),RD为企业的研发投入强度,我们使用VC(风险投资)、UW(承销商声誉)、EPS1(上市前的每股净收益)、NAV1(上市前的每股净资产)、EPS2(上市后的每股净收益)、NAV2(上市后的每股净资产)、CR(第一大股东持股比例)、ISEXP(每股发行费用率)作为控制变量。另外,我们还控制行业和年份方面的因素。

四、实证结果及分析

(一)描述性统计

表1列示了研究样本所有变量的描述性统计。结果显示,样本IPO企业的平均抑价率为383%,高于Tian(2011)研究的34个国家的平均抑价率(2760%),最高的抑价水平达到了6267%。而在IPO的首日回报率经市场指数的回报率调整后,企业的平均抑价率稍有些降低,为383%,最高的经市场调整的抑价率为1826%,说明我国依旧存在高抑价率现象。从企业创新的角度来看,样本公司的研发投入强度均值为409%,最大为181%,最小则为00824%,公司的专利数量(PATENT)平均为563个。由此可见,中国A股市场的整体创新能力比较强。但是,企业在IPO前的专利数的标准差高达2502,说明A股上市公司在专利申请拥有数方面存在很大差异。IPO投资组合买入并持有1年、2年、3年的平均收益BHAR和经市场调整的平均累计异常收益率CAR分别为234%、302%、458%;327%、42%、563%。可以发现,以综合A股指数调整的长期收益为正,且呈递增趋势,这初步说明在2009—2015年中国股票市场并不存在长期弱绩效。

(二)创新对IPO抑价率的影响回归结果

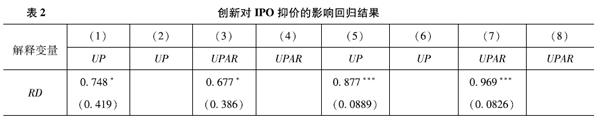

表2为企业创新投入和创新成果对IPO抑价率影响的回归结果,模型(1)—模型(4)分别显示了未经市场调整的抑价率(UP)和经市场调整的抑价率(UPAR)与创新程度之间的关系。我们用方差膨胀因子(VIF)来检验独立因子之间可能存在的多重共线性,其中模型中的VIF值均小于3,各个变量之间的VIF系数小于5,证明结果不受多重共线性的影响。另外,我们采用ROBUST来减少异方差。

根据回归结果可以看到IPO公司的创新能力对上市公司IPO抑价程度的影响。与假设一致,在10%的显着性水平下,创新投入越大,IPO抑价程度越高。这表明企业在IPO前加大研发投入将会导致信息不对称,从而引起一定程度的IPO抑价。而从企业的创新成果的角度来看,专利数越多,将有效降低IPO抑价的程度。这说明当发行者更倾向于在IPO之前公布创新成果、特别是专利申请和授予专利的数量时,有益于降低信息不对称的程度,向市场发出积极信号,帮助投资者正确识别和评估公司价值,降低上市成本。因此更高的创新结果导致较低的IPO抑价率。

在控制变量方面,上市前的每股净收益与IPO抑价程度在1%的显着性水平下呈现一个负相关关系,反映当公司的每股净收益增多,上市公司的抑价程度降低。同样,IPO抑价程度与每股净资产在1%的显着性水平呈现一个负相关关系。企业年龄与IPO抑价程度呈现一个正相关关系,而承销商声誉却显着降低了IPO抑价的程度,说明承销商声誉高,其风险和不确定性低,有益于降低信息不对称的程度,提高定价效率。第一大股东持股比例和风险投资对IPO抑价的影响结果并不显着。IPO发行时的每股净费用则与IPO抑价率呈负相关的关系。

(三)创新对IPO抑价影响的稳健性检验

为了检验模型的稳定性,将样本中除工业行业的其他行业进行剔除,得到872个工业行业样本数据,以工业行业样本为例检验创新对IPO抑价的影响,我们控制了年份变量。表中模型(5)—模型(8)结果显示,在工业企业中,企业自主研发对IPO抑价率在10%的显着性水平下具有显着正面影响,对UP(抑价率)和UPAR(经市场指数调整的抑价率)的影响系数分别是0877和0969。说明在工业行业中,企业的研发强度越高,将会提高企业的信息不对称程度,引起更多的IPO抑价。企业专利数量在10%的显着性水平下有效地降低了IPO抑价程度,对UP(抑价率)和UPAR(经市场指数调整的抑价率)的影响系数分别是-00178和-00129,说明专利作为了衡量创新能力的信号对IPO定价的准确性是有利的。

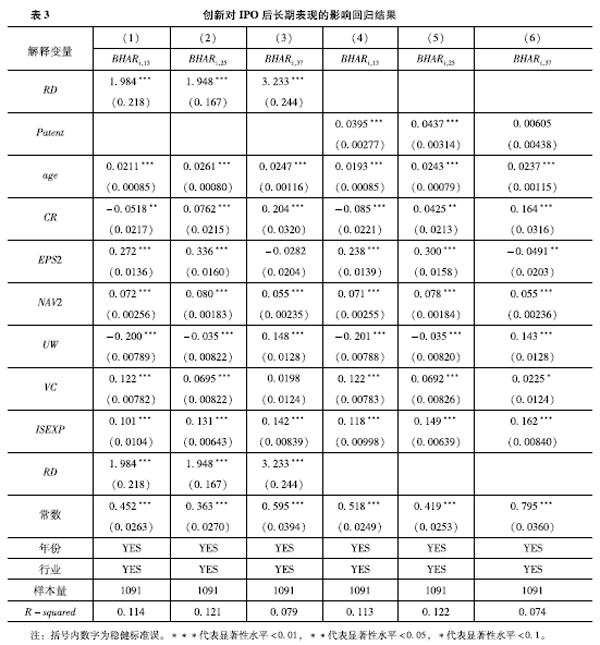

(四)基于事件时间法的创新对IPO后长期表现的影响回归结果

表3显示了创新对IPO后长期表现的影响回归结果。其中,模型(1)—模型(6)分别显示了购买并持有的长期收益(BHARi,13、BHARi,25、BHARi,37)与研发强度、专利数量的回归结果。根据回归结果,在10%的显着性水平下,创新投入与IPO长期绩效呈显着的正相关关系。这表明企业长期研发投入的潜在收益反映的关于未来现金流的无形信息被投资者识别到,创新的投入意味着公司具有创新的比较优势,在IPO后的长期绩效上呈现一个正向影响。而从企业创新成果的角度看,专利与IPO长期绩效同样也呈一个显着的正相关关系,但是专利对购买并持有3年的长期收益的影响这一结果并不显着。但这在一定程度上验证了我们的假设:从长期来看,至少在公司上市后1~2年内,公司拥有的专利数越多,公司的创新能力越强,生产效率和市场价值更高,更具竞争力,在长期回报率的表现上将更突出。

(五)创新对IPO后长期表现影响的稳健性检验

在稳健性检验中,采用由Fama(1969)年提出来的另一种计算长期绩效股价指标的方法CAR来考察创新对IPO后长期表现的影响。模型(1)—模型(6)分别显示了累计持有异常收益率(CAR i,13、CAR i,25、CAR i,37)与研发强度、专利数量的回归结果。从回归结果来看,研发投入和专利数对累计异常收益率的影响均为正,这说明创新型企业的研发投入越多,专利数越多,其未来的长期表现越好。这也印证了上述说法,说明结果是稳健的(见表4)。

(六)基于日历时间法的创新对IPO后长期表现的回归结果

我们采用CAPM模型和Fama-French三因素模型来对首次公开发行的股票在时间序列上的长期收益进行回归。本节采用构建时间序列的投资组合的方法,我们将样本定为2009年7月至2015年12月上市的1091宗A股市场股票,时间区间定位于2012年6月至2015年12月共43个月,我们根据日历时间上的每个月份分别构建该月的IPO投资组合,每个日历月包含着截至该日历月之前36个月内进行IPO的股票。这样可以涵盖样本中2009年7月到2015年12月上市的所有股票。例如,2012年6月的投资组合包含着2009年7月至2012年6月36个月进行IPO的所有股票。我们将每个时间段的组合作为一个整体,计算各个新股当月的算数平均值作为该投资组合的收益率。

五、结论和政策建议

本文选取中国A股整个市场2009—2015年间的样本数据,探讨创新对中国IPO的初始收益和长期表现的影响。研究形成以下结论。

结论1:创新投入与创新产出对IPO初始收益即抑价率具有不同的影响。创新投入信息不对称和估值的不确定性,会在很大程度上导致IPO抑价率变高,而专利数量作为创新能力的代理向市场发出一个积极信号,可以缓解信息不对称的程度,帮助投资者对公司价值进行正确识别和评估。因此,更高的创新结果导致较低的IPO抑价率。

结论2:无论是在日历时间法还是事件时间法下,我国A股市场的IPO长期弱势现象并不存在,而是在IPO后确实存在异常收益。

结论3:无论是创新投入还是创新成果,都是企业的价值来源,为企业的质量提供了保障。在长期来看,拥有更多创新投入和创新成果的企业有望产生更多的现金流,进而导致IPO公司产生了经市场调整的长期正回报。

依据以上结论,本文提出如下政策建议。

第一,证监会、证券交易所应加强对信息披露制度的建设。根据前文的分析,企业的研发投入在企业内部和企业外部具有明显的信息不对称,从而导致IPO的定价过低。在现有的IPO发行制度下,我国A股市场的研发投入强度与IPO抑价程度呈高度的正相关关系。在企业披露的招股说明书中,将资本化的研发费用和费用化的研发费用笼统地归为研发费用。资本化研发费用信息的缺失造成信息不对称程度的升高,使IPO发行价和首日收盘价存在偏差,导致IPO抑价的产生,因此证券交易所审核公司首次公开发行的招股说明书时,必须要求公司更加明确地披露研发费用资本化和费用化的明细数据,以降低信息不对称程度,提高资本市场IPO的定价效率。

第二,公司在加大研发投入的同时,应该更加重视专利的申请,注重将研发投入的成果转化成专利数,以便获取更多的商业价值。在样本中,近10%的企业的有效专利数为0或1,说明在研发投入和专利数的转化之间存在偏差。另外,研究结果也表明创新的投入和成果在长期对企业的股价表现具有显着的正向影响,企业应当注重长期发展,将创新当作企业的第一发展要义,提升存活率和科技竞争力。

参考文献

[1]郝梅瑞,周观君,中国股票市场新股长期价格行为研究[J]经济与管理研究,2006(9):53-59

[2]胡志强,喻雅文技术创新效率对企业IPO后长期绩效的影响研究——基于创业板高科技企业样本的实证研究[J]北京工商大学学报(社会科学版),2017,32(5):87-96

[3]徐欣,唐清泉财务分析师跟踪与企业R&D活动——来自中国证券市场的研究[J]金融研究,2010(12):173-189

[4]徐欣,夏芸,李春涛企业自主研发、IPO折价与创新能力的信号效应——基于中国创业板上市公司的实证研究[J] 经济管理,2016,38(6):71-85

[5]杨丹,林茂我国IPO长期市场表现的实证研究——基于超常收益率不同测度方法的比较分析[J]会计研究,2006(11):61-68,95-96

[6]张志宏,史梦鸽融资约束下研发创新对IPO市场表现的影响——基于创业板公司的实证研究[J]工业技术经济,2020,39(2):3-12

[7]陈瑞华,李君祥,安明明IPO与可转债打新收益的比较及实证研究[J]中国证券期货,2019(3):65-75

[8]ALLEN F,FAULHABER G R Signalling by underpricing in the IPO market[J] Journal of financial Economics, 1989, 23(2): 303-323

[9]ARROW K J The economic implications of learning by doing[J]The Review of Economic Studies,1962,29(3):155-173

[10]BOULTON T J, SMART S B, ZUTTER C J Earnings quality and international IPO underpricing[J] The Accounting Review, 2011, 86(2): 483-505

[11]CAO J, JIANG F W, RITTER J Patent and innovation-driven performance in venture capital-backed IPOs[J/OL]SSRN Electronic Journal,2013-12-8[2015-1-17]https://ssrncom/abstract:2364668

[12]CHAN K, WEI K C J,WANG J B Underpricing and long-term performance of IPOs in China[J] Journal of Corporate Finance, 2004, 10(3): 409-430

[13]CHEN C,XU H The Roles of Innovation Input and Outcome in IPO Pricing—Evidence from the Bio-Pharmaceutical Industry in China[EB/OL][2015]http://wwwfmaconferences,org/Orlando/Papers/Chen_xu_bio_FMA2015pdf

[14]COHEN L,DIETHER K, MALLOY C Misvaluing innovation[J] The Review of Financial Studies, 2013, 26(3): 635-666

[15]FAMA E F, FRENCH K R Common risk factors in the returns on stocks and bonds[J] Journal of Financial Economics, 1993, 33(1): 3-56

[16]GRILICHES Z Market value, R&D, and patents[J] Economics letters, 1981, 7(2): 183-187

[17]HALL B H, JAFFE A,TRAJTENBERG M Market value and patent citations[J] The RAND Journal of economics, 2005,36(1):16-38

[18]HEELEY M B, MATUSIK S F, JAIN N Innovation, appropriability, and the underpricing of initial public offerings[J] The Academy of Management Journal, 2007, 50(1): 209-225

[19]HIRSHLEIFER D, HSU P H, LI D M Innovative efficiency and stock returns[J] Journal of Financial Economics, 2013, 107(3): 632-654

[20]LEV BBaruch Lev, Intangibles: management, measurement and reporting[M]Washington DC:Brookings Institution Press,2001

[21]LOUGHRAN T, RITTER J R The new issues puzzle[J] The Journal of finance, 1995, 50(1): 23-51

[22]MILLER E M Risk, uncertainty, and divergence ofopinion[J] The Journal of finance, 1977, 32(4): 1151-1168

[23]TIAN L H Regulatory underpricing: determinants of chinese extreme IPO returns[J] Journal of Empirical Finance, 2011, 18(1): 78-90

[24]PSTOR L′UBO, VERONESI P Technological revolutions and stock prices[J] American Economic Review, 2009, 99(4): 1451-1483

[25]PEGELS C C, THIRUMURTHY M V The impact of technology strategy on firm performance[J] IEEE Transactions on Engineering Management, 1996, 43(3): 246-249

[26]RITTER J R The longrun performance of initial publicofferings[J] The journal of finance, 1991, 46(1): 3-27

[27]WILLIAMSON O E The Economic Institutions of Capitalism Firms Markets Relational Contracting[M].New York:The Pree press,1985