□文/任松华

(洛阳市财会学校 河南·洛阳)

全年一次性奖金(以下俗称年终奖)是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金,包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。2011年9月1日起个税新政执行后,年终奖的计算扣缴采取的是“老算法”,即《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)所规定的,纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税;在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。与原来不同的是9月1日后执行新的费用扣除标准3,500元和新个税税率。

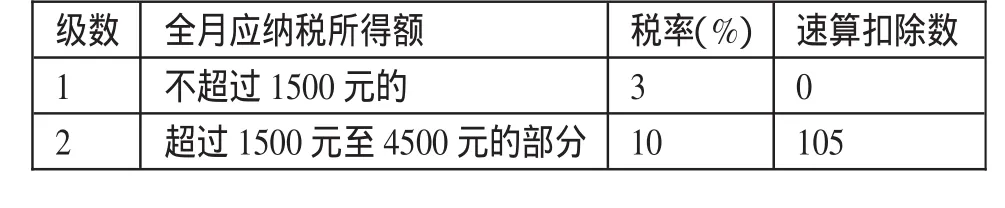

一、计税方法(附新个税税率表,根据需要只显示两档,表1)

(一)取得年终奖当月工资低于3,500元的

1、用奖金减除“当月工资与3,500元的差额”后的余额(旨在让纳税人享受到3,500元的费用扣除标准),除以12个月,按其商数,对照工薪所得个税税率表确定税率和速算扣除数。

表1 工资、薪金所得适用

2、应纳税额=(当月取得的奖金-当月工资与3,500元的差额)×税率-速算扣除数

例:某人12月工资3,400元,取得年终奖 24,100 元,则:(1)由[24100-(3500-3400)]÷12=2000元,确定税率为 10%,速算扣除数 105;(2) 应纳税额=[24100-(3500-3400)]×10%-105=2295 元

(二)取得年终奖当月工资高于或等于 3,500元的

1、用奖金除以12个月,按其商数,确定税率和速算扣除数。

2、应纳税额=当月取得的奖金×税率-速算扣除数。

例:小王12月工资3,500元,取得年终奖 18,000 元,则:(1) 由 18000÷12=1500元,确定税率为3%,速算扣除数0;(2)应纳税额=18000×3%=540元,税后所得为17,460元。

近期媒体议论较多的年终奖多拿少得问题确实存在。接上例,假如小王取得年终奖 18,001 元,则:(1)由 18001÷12=1500.1元确定税率为10%,速算扣除数105;(2) 应纳税额=18001×10%-105=1695.1元,税后所得为16,305.9元,比发18,000元的奖金实际少收入1,154.1元(17460-16305.9)。即年终奖数额超过某个临界点(18,000元)时,对应的税率提高一档(如从3%提高到10%),随之纳税额相应地大幅增加。

不过,这种情况在奖金增加幅度大到一定数额(或称“平衡点”)时又会消失,重新回到奖金增加的幅度大于纳税额提高的幅度的状态,即多发奖金税后也能多得。比如,如果年终奖 发 放 19,283.33元,相比 18,000 元,多发 1,283.33 元,增加税额1,283.33元,两者持平,一旦年终奖发放大于19,283.33元,则可呈现多发多得的情形,随后则又出现了一个新的循环。

其实,上述现象以前也存在,因为年终奖还是老算法,只是由于费用扣除额和税率的调整,18,000元成为新的最初临界点,19,283.33元则是新的最初平衡点。产生问题的根源,一方面是由于税法对个人取得年终奖应缴纳的个人所得税的特殊规定,即纳税人取得年终奖,单独作为一个月工资、薪金所得计算纳税,同时在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次;另一方面由于个人所得税适用累进税率,而计算年终奖应缴纳个人所得税时速算扣除数只允许扣除一次,实际上相当于年终奖只有1/12适用的是超额累进税率,其他部分都适用全额累进税率,而速算扣除数是根据税率表计算出来的,不同的税率表可以计算出不同的速算扣除数,因此不同的速算扣除数是与其相对应的税率表配套使用的。当全年一次性奖金以其除以12的商数来确定税率时,实际上已经改变了税率表中的含税级距与不含税级距,此时速算扣除数就需要重新计算,而不能再沿用根据工资、薪金所得的税率表计算出来的速算扣除数。

目前,社会上对这个问题的改革呼声很大,有的要求将年终奖分摊到12个月,有的要求重新计算速算扣除数。笔者认为,一项税收制度改革牵扯到方方面面的利益,需要格外慎重。在国税总局的新政策未出台前,纳税人做好纳税筹划工作才是最现实的。

二、年终奖的纳税筹划

(一)注意避开“禁区”。由于个人所得税税率有七档,因此每个临界点与平衡点之间形成了6个“禁区”,分别为18,001元~19,283.33 元 、54,001 元 ~60,187.50 元 、108,001 元~114,600 元、420,001 元~447,500元、660,001 元~706,538.46 元、960,001 元~1,120,000元,企业在发放年终奖时,需要合理安排好金额,适当注意避开上述“禁区”,就能有效地避开“多发少得”的情况。

(二)若发现员工考核后的年终奖数额正好落入“禁区”范围,可建议其将超出的部分捐献给教育事业或其他公益事业。税法规定,个人将其所得对教育事业或其他公益事业捐赠的部分,可从应纳税所得中扣除。这样,员工不仅得到了实惠,还做了对社会有益的善事,可谓一举两得。

(三)企业也可做好工资、年终奖之间的调节平衡,适当减少年终奖,把钱转移到职工的工资上,以避开个税“禁区”效应影响。但应合理、合法提前进行相关安排。在确定两部分的比例时,企业应充分利用不同税率的临界点,根据本企业的具体情况进行筹划,使工资和年终奖都处在相对低税率的区间内。

(四)奖金转为员工福利也划算。除分拆奖金外,发放有价证券、礼品、购物券等也是较常见的避税方式。例如,在一些股份制企业,公司年终会给表现出色的员工配发股份,参与公司分红。按照税法,利息、股息、红利所得适用20%的比例税率,即使缴税,也比十多万元年终奖适用的30%~45%的比例税率低很多。不过单位发放的有价证券、礼品,最好根据市场价来折算纳入个人收入缴纳个税,否则日后查账时一旦被发现,就要补缴税款并加以处罚。也可为员工购买商业保险,保险所得是免税的。如投资分红险,几年后就可以连本带利收回,达到了合理避税的目的。

[1]全国注册税务师执业资格考试教材编写组.税法.中国税务出版社,2011.