□文/李 静 王明虎

(1.大华会计师事务所(特殊普通合伙)安徽分所;2.安徽工业大学商学院安徽·马鞍山)

安徽省融资平台经营和财务问题分析

□文/李静1王明虎2

(1.大华会计师事务所(特殊普通合伙)安徽分所;2.安徽工业大学商学院安徽·马鞍山)

[提要]有关融资平台的经营和财务风险一直是融资平台研究的核心问题。本文以安徽省投资集团控股有限公司为例,分析其存在的问题,并提出解决建议。

安徽省;融资平台;经营和财务问题;分析

收录日期:2015年4月28日

一、安徽投资发展沿革及财务风险分析

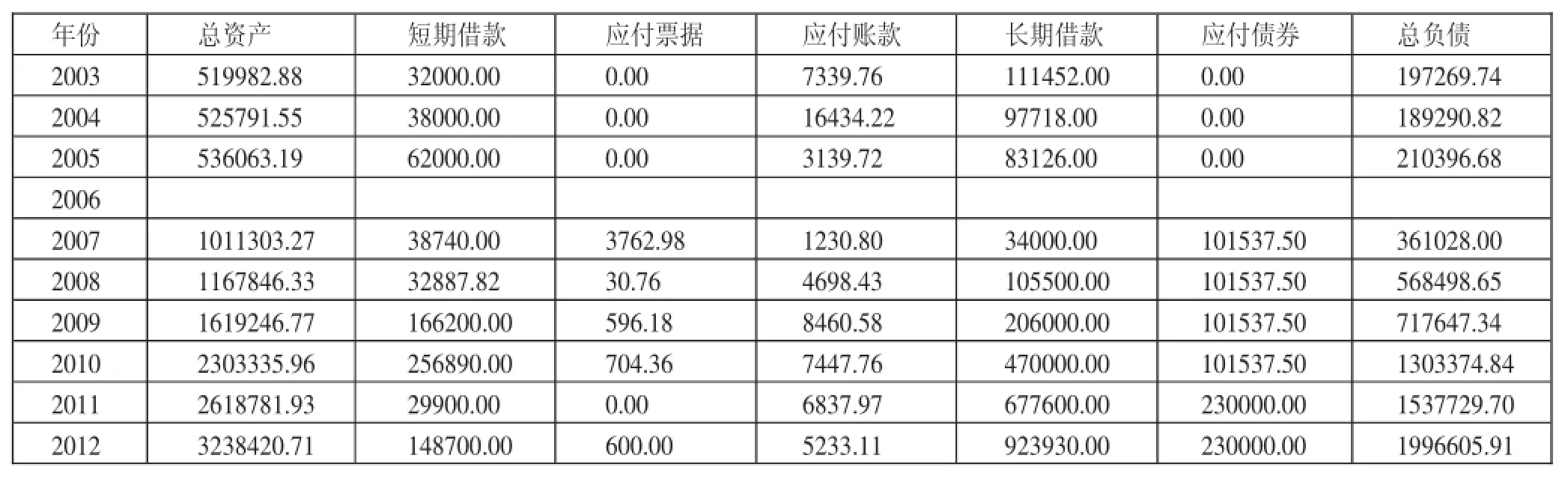

安徽省投资集团控股有限公司(以下简称“安徽投资”)是1998年6月经安徽省人民政府批准,由原安徽省铁路建设投资有限公司、安徽省建设投资有限公司和安徽省农业投资有限公司合并组建的国有独资综合性投资公司。公司注册资本60亿元,为大型一类企业。集团公司成立以来,按照“省政府重大项目投融资主体和市场竞争主体”定位,不断拓展投资领域、优化资产结构,逐步形成以铁路、汽车、建材、化工、矿业、金融、房地产和服务贸易为主的产业格局。截至2012年底,集团公司总资产已达324亿元,净资产124亿元。(表1、表2)

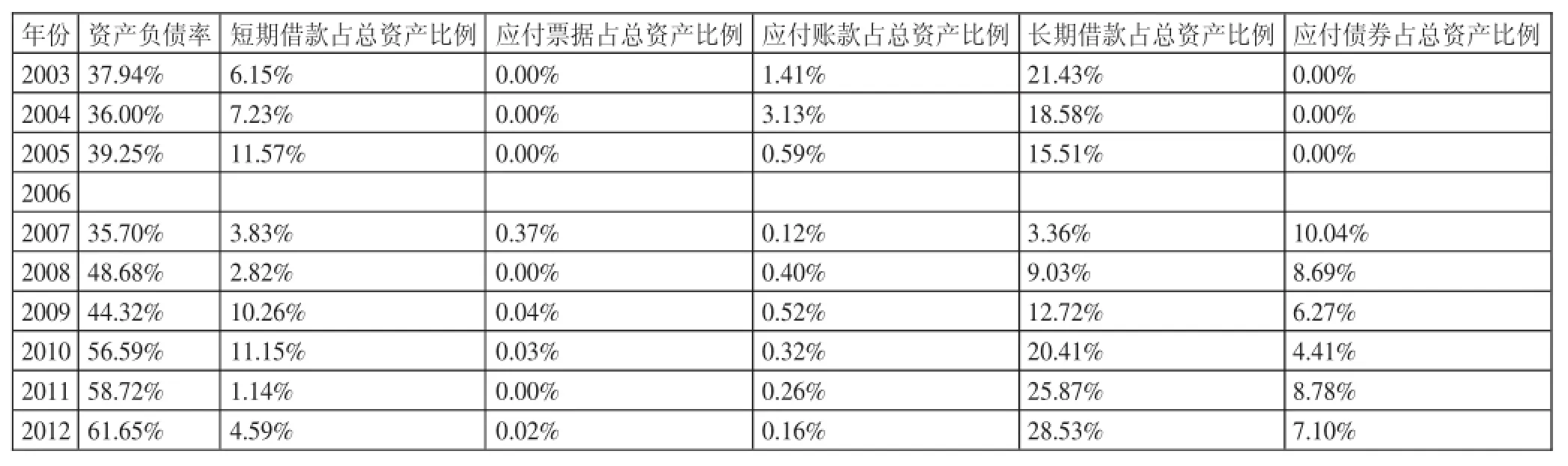

可以看出,从2003~2012年,安徽投资资产负债率一直逐步攀升(仅2009年例外),风险需要防范;各种负债融资渠道中,长期借款比例最高,2012年达到28.53%;商业信用融资比例最低(应付票据和应付账款比例之和最高不超过4%);随着债券融资的开展,债券资本也成为重要融资渠道。

二、安徽投资项目和盈利能力分析

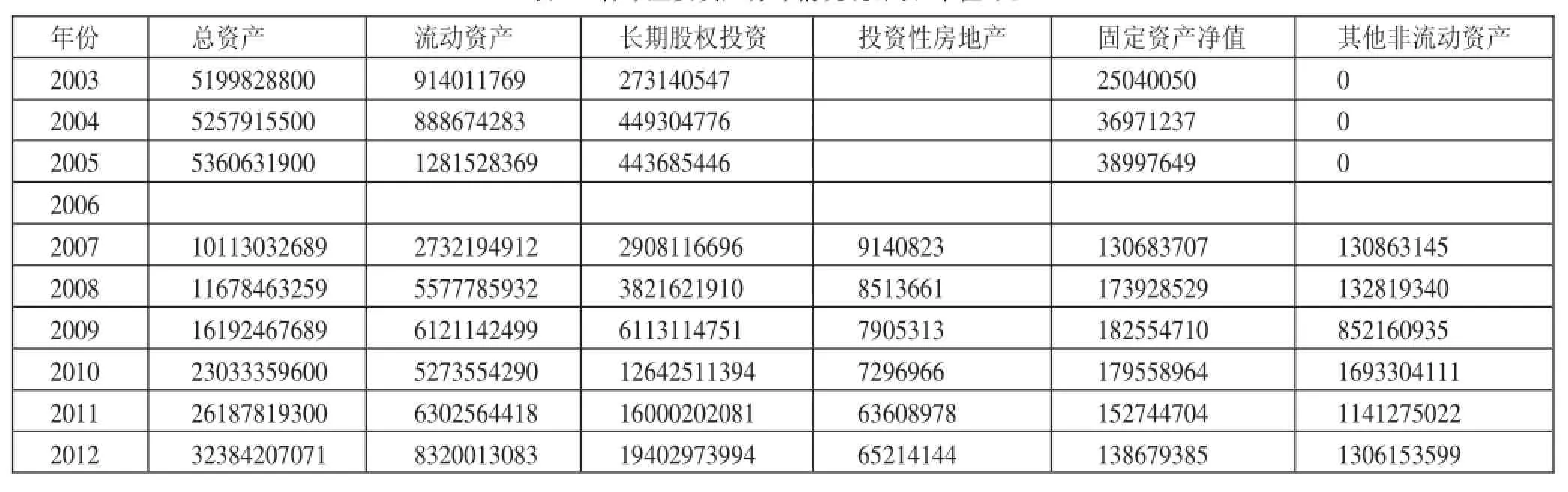

(一)主要资产结构和投资项目。融资平台主要功能是筹集资本用于投资项目。根据安徽投资各年度审计报告,我们编制了各年主要资产分布情况统计表。(表3)根据表3我们做进一步结构分析表。(表4)从表4数据看,2003~2012年安徽投资规模增长迅速,除2004~2005年低速增长和2006数据缺失外,其余均超过10%,更有2003年、2009年和2010年超过38%,显示近年融资平台融资效果。在资产使用中,长期股权投资逐步成为主要资产,表明安徽投资主要以项目和资本运营为主;流动资产也是重要的资产来源,约占总资产20%~40%;其他非流动资产近年有增长趋势,说明融资平台还存在一些闲置资产,有很大的盘活空间。

表1 安徽投资2003~2012年主要资本来源数据(单位:万元)

表2 主要资本来源占总资产比重统计表

表3 各年主要资产分布情况统计表(单位:元)

表4 各年主要资产结构分析表

表5 安徽投资2003~2012年盈利能力分析表(单位:万元)

我们进一步分析长期股权投资对象组成,以2012年为例,主要投资对象包括安徽皖投铁路投资有限公司(注册资本10亿元)、安徽皖投工业投资有限公司(注册资本8.4亿元)这样的大型基础设施建设和企业投资项目公司,还包括安徽林艺花卉示范中心(投资额442万元)、深圳市同安资本管理有限公司(投资额400万元)等小企业,许多公司并非严格意义投资项目或基础设施项目,规模也不大,占用了一部分投资比例。

(二)盈利能力分析。融资平台主要从事基础设施建设,盈利能力难有保证。我们根据安徽投资审计报告编制盈利能力分析表如表5所示。(表5)从表中数据看,安徽投资近10年盈利能力较低。从净资产收益率来看,最高为2.56%,还未达到一年期定期存款利率水平;从毛利率来看,自2010年开始,毛利有上升趋势,因此各种费用控制应该是安徽投资增强盈利水平的重点任务。从总资产周转率来看,除2009年情况比较特殊外,其余年份总资产周转率不高于5.5%,周转速度慢,资金使用效率低,是影响安徽投资效率的重要因素。

三、案例研究结论与建议

从安徽投资的案例研究看,融资平台随着扩张速度的提高,资产负债率有上升趋势,需要控制财务风险,重要渠道是增加股权投入,因此适当吸引民间资本进入融资平台是一个恰当的选择;另一方面,提高融资平台资产使用效率,控制各种费用是各类融资平台改进自身造血功能的主要渠道,这就需要融资平台改进治理结构,提高管理效率。

主要参考文献:

[1]王明虎,陈梦雅.地方融资平台事权、融资能力与资产负债率的差异——基于安徽省融资平台数据[J].南京审计学院学报,2015.4.

[2]巴曙松.地方政府投融资平台的发展及其风险评估[J].西南金融,2009.9.

[3]夏繁,王明虎.吸收私募股权基金,为融资平台融资服务[J].中国证券期货,2013.9.

F83

A