屈霄慧

[提要] 我国“十二五”规划以来,产业结构失衡就是我国在调整结构失衡面临的主要障碍。企业税负是衡量公司绩效的重要指标,研究税制改革对企业税负的影响对于经济发展是至关重要的。因此,本文以40家上海市上市公司财务数据为研究样本,测算实行“营改增”对上市公司税负造成的影响。

关键词:营改增;财务数据;税制改革

中图分类号:F23 文献标识码:A

收录日期:2017年5月25日

一、引言

2012年1月1日,“营改增”在上海市试行,这次改革的行业主要集中在交通运输业、部分现代服务业、邮政业、电信业等行业。“营改增”的主要目标是进行税制改革,改变现行税收制度不合理的现状,促进第三产业的发展,解决行业发展不平衡。

从改革开放以后,我国经济经历了三十年的快速增长阶段,综合国力得到大幅度提升。但是,以前粗放型的增长方式以及仅依靠人口红利的发展方式已经不能再适应我国经济发展了,要实现更快的发展就只能依靠转型。2008年的金融危机对很多国家的经济造成了影响,对中国的影响也不小,因此“营改增”也是应对经济危机的政策。2009年1月1日,我国将生成型增值税改为消费型增值税,这是给第一产业和第二产业的红利,但是我国很久以来产业结构就表现出极不平衡,因此扶持第三产业发展的政策出台的呼声也极高。“营改增”就是扶持第三产业发展、实现结构性减税的新政策。

我国以前经济发展方式主要是通过扩大公共投资、增加财政支出。但是,这种粗放型的经济增长方式已经不能适应现阶段的经济发展水平,我国现在的经济发展主要是要做精做细。面对稳增长、调结构、控物价这些棘手的问题,“营改增”这一结构性减税政策的实施直接关系到我国宏观政策调控的有效性。

二、研究现状

“营改增”的效果,是国内外学者重点关注的问题。在现有研究文献中,大家把注意力主要集中在“营改增”是否真正的实现了结构性减税,因此对于“营改增”实行以来各个企业税负的变化是大多数学者要关注的重点,因而也形成以下两种观点:

第一种观点,认为“营改增”加重了企业税收负担。姜明耀(2011)基于投入产出表测算改征增值税,研究发现不同行业的税负变动是不同的,其中管道运输业、道路运输业、仓储业这类行业的税负被加重了。胡怡建(2011)认为“营改增”将对服务业的税收负担造成压力。潘文轩(2013)根据税负平衡点,提出对于服务业增值税税率必须慎重设计,同时提出上海在实行“营改增”后对于租赁业和交通运输业的税率偏高。平新乔(2009)从居民福利角度验证了营业税高于增值税带来的福利伤害,同时认为对于小规模纳税人应免征增值税,还提倡服务业应逐渐全体实行进项税额的抵扣。程子健(2011)发现在生产性服务业征收增值税将改善居民福利,然而这一举动具有累退性。

第二种观点,认为虽然短期内“营改增”会加重部分企业税收负担,然而长远来看“营改增”确实会实现结构性减负。“营改增”对企业的税收负担并没有多大的影响,既没有显着降低大中型企业的税收负担,也没有加重企业的税收负担。2012年12月,财政部、国家税务总局对于“营改增”试点的纳税申报统计数据显示,“营改增”这一改革完善了税制,同时实现了增税税抵扣链条,使重复征税得到解决,纳税人的整体税负得到了下降。魏陆(2013)研究了上海试点企业,发现“营改增”的减税效应明显。显着减轻了企业的税负。萧艳汾(2013)认为,“营改增”后处理有形动产租赁之外,其他行业的税负都是显着下降的。

三、实证分析

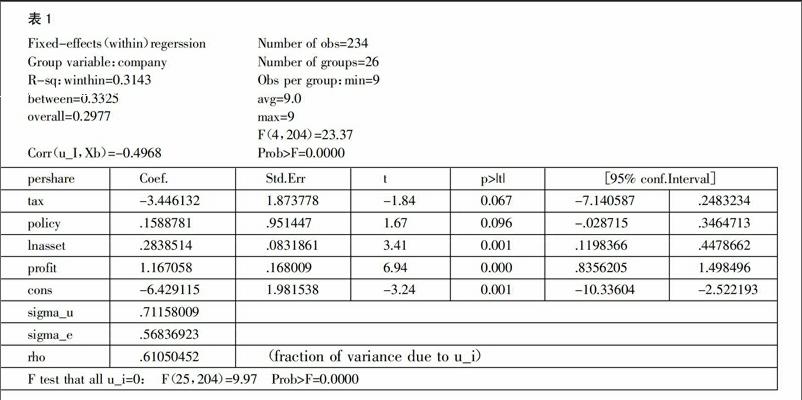

本文对“营改增”对于企业的税收负担进行了实证研究,选取上海市发展前景较好的40家上市企业,对这些企业的财务数据进行研究,本文剔除了一些数据有问题的上市企业,将剩下的26家上海市上市企业作为研究样本。本文选取上海市的企业是因为上海市是“营改增”的先锋试点,具有较强的代表性。由于公司的财务报表中没有列示增值税、营业税的具体数额,因此本文直接用应交税费减去税费返还,来得到整体税负率。本文同时还将“营改增”作为虚拟变量,“营改增”前的用0表示,“营改增”后的用1表示。通过实证研究“营改增”对企业的税后负担的影响,从而量化“营改增”政策对企业税负的效应。(表1)

本文选择的研究对象是上海市上市企业,所以用每股收益Pershare作为被解释变量,反映企业的发展水平。核心解释变量包括税负和“营改增”政策的执行,这里引入虚拟变量,未参与试点的时段以0表示,参与试点的时段用1表示。考虑到企业规模、利润率(净利润/营业收入)对企业发展的影响。使用面板数据进行回归分析时,很重要的一个工作是判断模型属于固定效应,还是随机效应。本文利用stata软件进行豪斯曼检验。下面我们将使用以下模型来讨论“营改增”对企业税负的影响。

Pershare=a+b1Tax+b2Policy+b3lnAsset+b4Profit+wi+vt+?滋it

检验结果显示,该模型为固定效应模型,最终得到的回归结果如下面的式子所示,式中wi、vt、?滋it分别表示个体随机误差分量、时间随机误差分量和混合随机误差分量。

Pershare=-6.43-3.45Tax+0.16Policy+0.28lnAsset+1.17Profit+wi+vt+?滋it

上式为税收对与“营改增”政策对企业发展的影响,在10%的显着性水平下,税率每上升1%,每股收益将下降3.45个单位;“营改增”政策的执行将使每股收益上升0.16个单位;在1%的显着性水平上,资产规模每上升1%,每股收益将上升0.28个单位;在1%的显着性水平上,利润率每上升1%,每股收益将上升1.17个单位。

四、政策建议

本文基于上海市26家上市公司2007~2015年的财务数据,测算“营改增”执行前后企业税负变化情况,实证分析了“营改增”政策变化对企业发展的影响,得到以下结论:

第一,“营改增”政策的执行将促进企业发展。从上面的回归结果显示,“营改增”政策的执行能够直接提高企业的每股收益,税负与企业收益之间呈负相关关系。这说明当企业逐步适应“营改增”政策后,将通过税负的降低,来间接促进企业每股收益的增加。在直接和间接效应的综合作用下,“营改增”政策的执行将有利于企业发展。

第二,现阶段我国正处于改革转型的攻坚阶段,当务之急是尽快完善财政制度。“营改增”政策的执行,应该发挥更加全面的效应。完善制度设计,实现税负的公平和改革红利的平等分配。在进一步扩大试点范围的同时,要尽可能广地打通增值税链条,促进改革效果的充分发挥。尤其是发票报销制度,应该逐步完善,各个企业应该做好一般纳税人。

第三,任何一项改革,效果的发挥都会存在一定的时间滞后。为了实现“营改增”的平稳过渡和顺利推进,对于在短期内可能出现税负不减反增的情况,我们需要配套以其他措施来降低改革过渡期所带来的利益格局调整,从而减小改革的阻力。企业应该做好增值税和营业税的衔接工作,让财务人员尽快熟悉增值税的缴纳以及抵扣。

第四,企业应积极配合政府的政策,在合法的前提下做好税收筹划。在不违法的情况下,充分利用“营改增”政策带来的红利,将自己企业的效益最大化。促进企业向更高水平发展,从而带动我国经济的发展,让自己充分沐浴“营改增”的春风。

主要参考文献:

[1]刘思跃,叶苹.不同汇率制度下汇率传递时滞的实证分析——基于中国、日本、巴西、阿根廷四国数据[J].经济评论,2011.4.

[2]平新乔等.增值税与营业税的福利效应研究[J].经济研究,2009.9.

[3]邹筱.“营改增”对物流业税负影响实证研究——基于沪深A股上市公司的经验数据[J].中南财经政法大学学报,2016.2.

[4]姜明耀.“增值税”扩围改革对行业税负的影响——基于投入产出表的分析[J].中央财经大学学报,2011.2.