□文/王 悦

(广西大学经济学院 广西·南宁)

[提要] 目前,我国普惠金融的发展正处于从金融扶贫到金融支持乡村振兴的过渡阶段,以农村金融改革为重点的金融扶贫已取得重大成果。本文在边疆地区范围内将普惠金融与边疆金融发展差异结合,使用双重差分方法分析深入研究边疆普惠金融发展与边疆金融发展差异关系,探讨缓解边疆金融发展差异的措施。

一、文献综述

边疆金融发展差异分为边疆地区与其他地区差异以及边疆地区内部各省区差异,具体包括金融业规模差异、金融结构差异以及金融效率差异。金融是经济发展的核心,金融发展差异的存在必然会导致经济发展的不平衡。边疆地区存在金融资源分配不均、地理位置偏僻、自然条件恶劣等问题,使得边疆九省区(黑龙江、吉林、辽宁、内蒙古、新疆、西藏、云南、甘肃、广西)经济发展水平较低,金融发展水平落后,不仅与发达省区存在较大金融发展差异,内部各省间的金融发展水平也参差不齐,金融发展差异问题突出,经济发展落后与金融发展缓慢存在恶性循环风险。如何缓解边疆金融发展差异,促进边疆经济协调发展是迫切需要研究的课题。

一些学者分析并总结了边疆金融发展差异的影响因素及形成原因。崔光庆和王景武(2006)发现边疆经济发展质量差异与边疆金融发展差异同向变动,边疆地区经济发展质量差异增大,金融发展差异也会增大。周丽丽等(2014)认为地区间经济发展的差异会造成居民及企业储蓄、贷款、投资等金融服务需求的不同,由此影响金融发展差异。潘林伟和吴娅玲(2016)指出边疆金融发展差异的直接后果就是边疆实体经济发展差异,造成边疆经济金融发展落后的恶性循环。车明好(2017)研究发现边疆各级政府对边疆金融市场的干预行为会影响边疆金融发展差异,政府适时适度的干预,让市场在金融资源配置中发挥决定作用可以缓解边疆金融发展差异。李俏等(2019)强调边疆地区与其他地区间的金融发展差异更大,但区域内部的差异也不容忽视,各种金融资源在流入边疆地区的同时,也要注意将这些资源在边疆地区之间进行合理配置。部慧等(2014)提出边疆地区金融资源的供给、需求、分布和配置会导致边疆金融发展差异。雷汉云(2017)提出边疆金融发展区域内差异会形成地区间的比较优势,使得边疆区域内外部差异也有相互影响。李伟(2020)发现我国东部地区几乎不存在金融排斥现象,而边疆地区有严重的金融排斥和金融抑制现象,这是造成边疆金融发展差异的重要因素。何运信(2008)认为社会资本差异会对金融发展差异造成影响,边疆地区社会资本相对匮乏,金融发展差异较大。李敬等(2007)指出边疆缺少金融科技创新的推动力和必要条件,金融科技的作用未能充分发挥。程翔等(2018)认为边疆交通基础设施不够完善,金融资源流通受阻,扩大边疆金融发展差异。彭宝玉(2016)发现边疆地区城乡金融发展差异随着经济制度的变化不断变化。王小鲁和樊纲(2004)认为边疆地区虽地处国之交界,但金融市场对外开放程度低,吸引外资能力还远远不够,所以东部地区与边疆地区金融发展差异会因为金融开放程度的不同而拉大。陆文喜和李国平(2004)发现边疆地区金融开放对金融发展的正向溢出效应明显高于东部地区,这会在一定程度上缓解东部地区与边疆地区金融发展差异扩大速度。李正辉和胡碧峰(2014)提出边疆地区经济结构以一二产业为主,作为第三产业的金融业主要是为一二产业提供资金支持,金融资源更多的流向一二产业而不是投向金融服务业用于投资融资等,这会抑制金融市场在金融资源配置中的决定作用,阻碍边疆金融发展。

边疆金融发展差异会引发诸多后果。赵伟和马瑞永(2005)认为边疆金融发展差异会导致边疆乃至全国经济发展的不平衡,我国边疆金融发展差异大于边疆经济发展差异。冉光和(2006)通过对比发现边疆金融发展差异使得边疆地区与东部发达地区金融发展对经济发展的影响方式和程度大相径庭:东部地区通过金融市场的不断创新及开放促进经济发展,而边疆金融依旧主要通过存贷款等基本借贷服务促进边疆经济发展,东部地区金融发展对经济的贡献要比边疆地区大得多。周丽丽等(2014)指出现阶段边疆金融发展的潜力更大,边疆金融发展速度快于东部发达地区,边疆金融发展差异增长速度在逐渐放缓。王修华(2019)提出边疆金融发展差异使得边疆更应该注重通过普惠金融政策的落实,把握好金融扶贫向乡村振兴过渡阶段的契机,让边疆金融对边疆经济发展做出更多更实际的贡献。孙晓羽和支大林(2013)研究发现边疆金融差异存在俱乐部收敛趋势,不会出现“强者愈强,富者愈富”的马太效应。

学术界对边疆普惠金融发展影响因素进行了大量研究。焦瑾璞(2019)构造普惠金融体系框架,从客户层面、微观层面、中观层面、宏观层面分析边疆九省普惠金融发展的影响因素。王婧等(2013)将普惠金融影响因素划分为宏观经济、收入差距、接触便利以及金融调控四类。张林(2021)和李祺(2018)认为金融意识、金融素养以及收入水平等普惠金融主体的特点是影响边疆普惠金融发展的核心要素。崔治文(2016)、焦瑾璞(2015)认为从普惠金融发展的供给方来说金融机构、金融基础设施以及金融资源的分配等都会对边疆普惠金融的发展产生影响。此外,当前的研究都支持经济发展是普惠金融发展最重要的影响因素这一观点。已有文献大多是单独研究普惠金融和金融发展差异。本文在边疆地区范围内将普惠金融与边疆金融发展差异结合,深入研究边疆普惠金融发展与边疆金融发展差异关系,探讨缓解边疆金融发展差异的措施。

二、边疆金融发展差异状况分析

(一)研究方法与数据来源。本文选取2005~2019 年边疆地区的面板数据对边疆普惠金融发展差异进行分析,包括辽宁、吉林、黑龙江、内蒙古、甘肃、广西、云南等七个省(区),由于西藏、新疆数据大量缺失,故未纳入统计范围,其他地区缺失数据使用差值法进行补充。各指标数据来自边疆各省区统计年鉴、各省区统计公报、各省《区域金融运行报告》《中国金融年鉴》《中国统计年鉴》以及Wind 数据库。

参考2017 年李祺等采用的指标,结合借鉴Mandira Sarma(2010)的金融普惠指数,充分考虑边疆实际情况,本文采用三个维度的指标计算普惠金融指数,即“金融服务质量”“金融服务可得性”以及“金融服务使用情况”。金融服务质量指金融机构提供相关金融服务的综合实力,代表金融服务供给能力反映金融业规模;金融服务可得性指获取金融服务的便利程度,代表金融服务普及程度反映金融效率;金融服务使用情况是指金融服务的实际使用情况,代表金融机构的竞争性反映金融结构特征。以上三个维度指标包含了金融发展差异的三个方面,因此普惠金融指数差异可以反映边疆金融发展程度差异。

本文使用边疆各省区银行业年末总资产、保险业年末保费总收入以及保险业年末保险赔付占当年GDP 的比值来衡量金融服务质量,分别记为d1、d2、d3;以每百平方公里银行机构数以及银行机构从业人员占常住人口比例衡量金融服务可得性,分别记为d4、d5;选取人均存款额、人均贷款额以及人均缴纳保费和人均获得的保险赔付额衡量银行业及保险业金融服务使用情况,记为 d6、d7、d8、d9。

(二)边疆普惠金融差异度比较

首先,采用变异系数法确定各指标权重:设Xi为第i 项指标的平计算结果见表1。(表1)

由表1 可以看出,边疆省份中,使用情况在三维度中权重相对较大,在19.8%~34.5%之间浮动,近15 年的均值为26.7%,但2011 年后存在明显的下降趋势,表明边疆各地区间金融服务使用情况差异相对较大,但在逐年缩小;金融服务供给能力权重略小于金融服务使用情况,在13.1%~28.5%之间浮动,近15 年均值为20%,但变化趋势不稳定甚至在2014~2016 年保持不变,表明边疆各地区之间金融供给能力差异波动具有不稳定性;金融服务可得状况权重最小,在12.1%~13.7%之间浮动,近15 年均值为13.3%,变化不明显,表明边疆各地区金融服务可得状况差异变动较小,具有稳定性。

表1 指标权重一览表

其次,由于各指标计量单位不同,不具有直接可比性,故对各指标进行无量纲化处理,即计算各指标的测度值。本文参考线性阈值法进行计算,设di为第i 项指标无量纲化处理后的值,即指标测度值,di=wi的最大值,mini为第i 项指标的最小值。

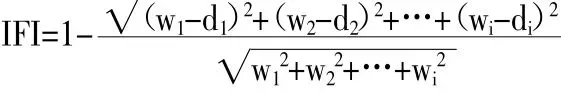

最后,根据联合国开发计划署编制的人类发展指数,采用欧氏距离计算普惠金融指数IFI:

IFI 值越大,普惠金融发展程度越高;IFI 值越小,普惠金融发展程度越低,计算结果见表2。(表2、图1)

由表2 和图1 可以发现,从绝对数值上看,2008 年以前辽宁普惠金融发展水平在边疆省份中遥遥领先,且东北地区边疆省份普惠金融发展水平普遍高于其他边疆地区;2009~2010 年受国际金融危机的影响,除内蒙古地区外,边疆各省区普惠金融发展水平均有明显下降,并在2011~2013 年缓慢上升;2009~2013 年内蒙古普惠金融水平显着高于边疆其他省份,主要因为国家大力扶持其金融业发展以恢复经济,使其受金融危机影响周期较短;2014 年金融危机影响消退,边疆其他省份普惠金融水平迅速上升,内蒙古不再具有优势。与2008 年以前相同,2014 年以后东北地区省份即辽宁、黑龙江、吉林普惠金融发展处于较高水平。从相对差异来看,2005~2008 年及2014~2019 年辽宁省均独占鳌头,有明显领先优势,吉林、黑龙江、内蒙古水平相似且均较高,2008 年前广西和甘肃普惠金融水平基本相同且均较低,云南略高于广西和甘肃,但与东北省份存在一定差距。2014~2018 年后,甘肃普惠金融发展水平有较大增长,普惠金融发展水平略高于基本相同的广西和云南。2018~2019 年广西普惠金融发展水平有较大提升;2008~2014 年内蒙古普惠金融发展水平稳居第一,且遥遥领先,辽宁处于第二位置,且与其他边疆省份的差距明显缩小,黑龙江和吉林几乎持平且水平相对较高,甘肃、广西几乎持平但水平较低,云南处于二者之间,且与黑龙江、吉林的差距呈扩大趋势,与广西、甘肃的差距逐步缩小。2014 年后,边疆地区普惠金融发展分层明显:辽宁处于第一层,普惠金融发展水平最高,IFI 在0.95~1 之间波动;吉林、黑龙江和内蒙古处于第二层,普惠金融发展水平较高,IFI 在0.85~0.9 之间波动;甘肃、云南和广西处于第三层,普惠金融发展水平较低,IFI 在0.8~0.85 之间波动。

图1 边疆省区普惠金融指数统计图

表2 2005~2019 年边疆省区普惠金融指数一览表

三、普惠金融对边疆金融发展差异影响机制实证分析

基于以上对普惠金融指数的计算,本文采用双重差分模型(DID)实证分析田东模式普惠金融对边疆金融发展差异的影响。双重拆分模型专门用于分析政策效果,其将两个虚拟变量的交互项加入回归方程,来判断政策在统计学上是否有显着影响。

本文将2018 年作为“升级版”田东农村金融改革实施元年,将广西样本作为处理组,其他边疆省份样本作为控制组。

(一)模型设定。以2006~2019 年七个边疆省区(新疆、西藏缺失数据较多,未列入实证范围)为样本,采用双重差分(DID)模型,研究“升级版”田东农村金融改革对边疆金融发展差异的影响。实证模型如下:

式中,IFIit为t 时期i 省份的普惠金融指数;tp 为“升级版”田东模式农村金融改革规划提出后时期虚拟变量与处理组虚拟变量的交互项,这是双重差分模型的核心变量。periodt为处理效应时期虚拟变量,2018 年之前的年份设为0,之后的年份设为1;treati为是否为广西样本,若是,则取值为1,若否,则取值为0。X 为其他控制变量,包括农村居民纯收入、人均GDP、城镇化率、农业产值、投资总额、贸易总额以及财政支出比重,均采取同一时期数据。θi为省份固定效应,μt为时间固定效应,εit为随机干扰项。系数β 的实证分析结果揭示“升级版”田东模式农村金融改革对边疆金融发展差异的影响。

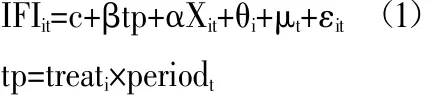

(二)数据说明。本文用普惠金融指数(IFI)反映各省区普惠金融发展程度,普惠金融指数的差异反映各省区金融发展差异,将处理组与控制组进行对比,进而反映广西与其他边疆省区的金融发展差异。IFI计算过程及结果如上文所述,为方便实证检验,本文将普惠金融指数放大100 倍进行实证。其余变量为控制变量。表3 为各变量的描述性统计结果。(表3)

表3 变量描述性统计一览表

(三)实证结果

1、平行趋势检验。表4 为单变量平行趋势检验结果,其中政策实施时间为2018 年,处理组为广西样本,控制组为边疆其他六省样本。由表4 可知,“升级版”田东模式农村金融改革政策实施前广西普惠金融指数均值与边疆其他省区均值的差距大约是6,差距在1%水平显着,且广西普惠金融发展水平要低于边疆其他省区。在政策实施后,差距显着性下降到5%,且数值缩小为3;另外,政策实施前后广西普惠金融指数均值也从77 上升到85。这说明“升级版”田东模式农村金融改革较大幅度提高了广西普惠金融发展水平,同时对缩小广西与其他边疆省份的金融发展差距具有正向作用。(表4)

表4 单变量平行趋势检验结果一览表

表5 为加入控制变量后的平行趋势检验结果,表中政策实施时间以及处理组控制组的选择同表4。可以发现,加入控制变量后,“升级版”田东模式农村金融改革对广西与边疆其他省区金融发展差异的影响在1%水平上显着,即改革使得广西金融发展差异明显缩小。(表5)

表5 加入控制变量后的平行趋势检验结果一览表

表6 为将控制变量和被解释变量同时放入模型进行双重差分(DID),从表中可以看出,“升级版”田东模式农村金融改革对于缩小边疆金融发展差异的正向影响在1%的水平上显着,同时改革对于城镇化率、贸易总额以及财政支出比重差异也具有显着有利影响。(表6)

表6 双重差分结果一览表

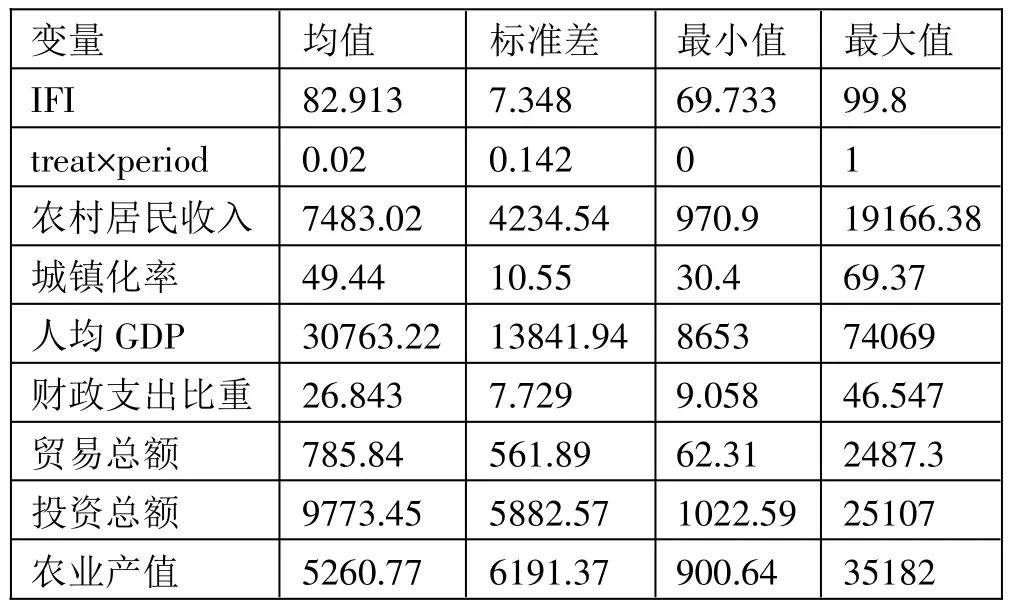

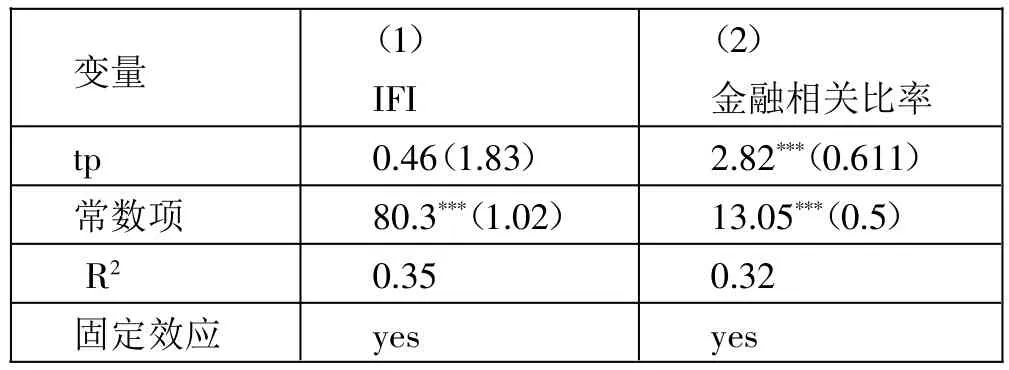

2、基准回归结果。控制省份和年份的固定效应,根据模型(1)的设定逐个加入控制变量,对“升级版”田东模式农村金融改革效果进行检验。检验结果见表7。(表7)

表7 中第(1)列为未加控制变量的回归结果,tp 的系数为正且在5%水平上显着,说明“升级版”田东模式农村金融改革政策显着提高了广西普惠金融指数并缩小了广西金融发展差异。第(2)~(7)列为加入控制变量后的回归结果,系数β 虽然数值有所变化,但在1%或5%水平上依旧显着,这进一步证明“升级版”田东模式农村金融改革的实施降低了广西与其他边疆省区的金融发展差异。

表7 基准回归结果一览表

3、安慰剂检验。边疆金融发展差异的影响因素有很多,并非单纯是普惠金融改革的结果。故本文通过构建虚拟改革年份,对基准回归进行安慰剂检验。将虚拟改革年份提前到2013 年,即将2013 年改为政策实施元年,2013 年及以前的年份periodt设为0,2013 年之后年份periodt设为1。控制组和处理组的选择与前文相同,广西样本treati取值为1,否则为0。表8 的第(1)列回归结果显示虚拟外生冲击对广西金融发展差异的回归结果并不显着,说明之前的分析结果并不是由常规因素导致的。(表8)

表8 安慰剂检验及稳健性检验结果一览表

4、稳健性检验。金融相关比率可以用来衡量金融发展差异,故本文选用金融相关比率代替普惠金融指数对回归结果进行稳健性检验。表8 第(2)列的回归结果显示金融相关比率的系数在1%的水平上显着为正,即“升级版”田东模式会提高广西金融相关比率,对广西金融发展差异有减缓作用,支持基准回归结论。

综上,本文以广西田东县的农村金融改革为切入点,利用双重差分法考察了普惠金融发展对边疆金融发展差异的影响。研究发现,“升级版”田东模式农村金融改革显着提高了广西普惠金融发展水平,同时缓解了广西金融发展差异,广西内外部金融发展差异均得到了缓解。基于上述研究结论,可以得到缓解边疆金融发展差异的如下启示:一是要实现边疆普惠金融的可持续发展。针对边疆特色产业提供具有针对性的金融产品及服务,坚持“授人以渔”;加大边疆政府与金融机构及金融使用者之间的沟通力度,提高普惠金融供给水平以满足日新月异的金融需求;合理分配边疆金融资源,以实现帕累托最优。二是边疆金融发展要把握好金融扶贫到金融支持乡村振兴有效衔接的政策契机。通过促进边疆经济发展提高边疆金融需求,同时完善边疆金融发展基础设施,筑牢边疆金融发展基础,巩固金融扶贫成果以顺利过渡到乡村振兴阶段,从主观和客观两方面同时促进边疆金融发展。三是边疆加大金融文化宣传力度,营造边疆金融发展的良好文化环境,形成边疆特色的金融文化氛围。更新边疆居民金融观念,使边疆金融文化与时俱进,让金融成为边疆居民生活中不可缺少的一部分。