王彬铸

(西南财经大学,四川 成都 610000)

沪深300股指期货与恒生指数于沪港通开通前后套期保值对比研究

王彬铸

(西南财经大学,四川成都610000)

摘要:本文通过事件研究法,分别建立OLS,BVAR模型,对沪港通开通前后,沪深300股指与恒生指数期货最优套期保值比率变化进行研究,并分析套保绩效。通过建立回归模型,消除代表市场热度的成交额等内生变量,并引入虚拟变量,证明了事件发生前后最优套期保值比率发生了变化。结果显示,在“沪港通”开通前后,香港恒生指数都比沪深300指数的最优套期保值比率高,且绩效更好,“沪港通”开通之后,香港恒生指数与沪深300指数的最优套期保值比率都有所降低,沪深300指数套期保值绩效相对于恒生指数下跌更多。

关键词:沪港通;套期保值;OLS模型;BVAR模型

一、研究背景与文献综述

2014年年末,随着央行双降政策,与沪港通的正式开通,A股市场新的一波牛市又重新拉开序幕。作为期货产生的初始动力,套期保值功能的关键是最优套期保值比率的计算。为了让投资者更加适应当下逐渐走向成熟与国际化的市场,规范其合理利用股指期货的行为,对比及提供“沪港通”开通前后A股与港股的最优套期保值比率与变化以对投资者进行理论性的指导是有意义的。

Keynes(1951)和Hicks(1952)最早从经济学方面对传统的套期保值理论做了详细的阐述。1979年,Ederington在对美国国债期货对现货进行套期保值比率进行估计时使用了OLS模型,是历史上最早用于估计套期保值比率的模型。Wenling Yang和 David Allen采用向量自相关VAR模型进行估算,并取得了不错的效果。Herhst,Kare等引进双变量自相关自回归模型(B-VAR),采用期货现货的对数收益率来替代原先的收盘价进行回归估计套期保值比率。 Engle和Granger通过对期货与现货和现货的长期均衡及短期均衡关系与短期均衡关系进行了研究。吴冲锋,钱宏伟及吴文峰(1998)分别使用了最小方差和最大套期保值策略对上海金属交易所铜交易日数据进行了实证研究,分析结果表明套期保值减少了铜价波动最小风险的套期保值比例在0-1之间。

以上研究均显示,不同模型的最优套期保值比率是不同的,学者们主要是利用模型在不同的市场进行求解,然而,利用套期保值模型对重大事件导致市场发生属性改变所引起的最优套期保值变化的实证研究并不多,此点即为本文进行研究的初衷。

二、数据简介与处理分析

本文以2014年11月27号“沪港通”的开通为研究对象,选取了沪深300指数,股指期货,香港恒生指数,香港恒生指数期货的日收盘价为研究数据。数据来源于Wind数据库。

本文研究两段时间区间。第一段:2014年4月25日-2014年11月17日。第二段:2014年11月18日-2015年11月17号。第一个时间段包含为139个交易日,第二个时间段包含244个交易日。

另外,为尽量减少异方差的存在,尽可能使数据呈现正态化分布,本文首先将股指期货日收盘价对数化处理,分别取自然对数,将对数化的指数现货期货作为本文的样本数据。

结果可得四个样本的Jarque-Bera值很高,即两种股指的期货与现货都服从正态分布,同时两者的期货与现货之间相关系数很高,根据套期保值理论,相关系数越好效果越好,表明利用对应的期货进行套期保值是可行的。随后,通过建立简单回归得(OLS)模型,双变量自回归模型(BVAR),得出不同时间段A股与港股的套期保值比率,得出不同的套期保值绩效,确定不同模型的最优套期保值比率。

三、套期保值比率及确定模型

(一)套期保值比率

套期保值比率是期现货资产价值之间的比率。期货头寸有效的抵消现货头寸风险程度越大,效果越好。套期保值的效果取决于套期保值的比率的准确性。

本文采用风险最小化的绩效测量方法测量。将套期保值值绩效指数HE定义具体公式表达如下:

Var(Ht)和Var(Ut)分别表示进行了套期保值与未进行套期保值的方差。从公式看出,Var(Ht)越小,HE越接近1,套期保值效果越好,相反,Var(Ht)越大,HE越接近0,套期保值效果越差。

(二)简单回归模型(OLS)

由于现货市场期货市场的价格存在高度相关性,OLS线性回归模型可以通过构建期货与现货之间的收益率之间的价格关系,运用最小二乘法(OLS)估计最优套期保值比率,为了减少异方差问题并使数据平滑,采用对数收益率代替普通收益率,表达公式如下:

ΔlnSt=α+βΔlnFt+ε

其中ΔlnSt,ΔlnFt分别表示现货与期货的对数收益率。

(三)双变量自回归模型(BVAR)

为消除残差自相关,增加模型的信息量,引入双变量向量自回归模型为解释变量,克服了残差自相关这一缺点,有一种最简的模型为双变量自回归模型,即BVAR,该模型将所有变量看成内生变量,确定最佳滞后项是关键,通常利用赤池信息准则寻找滞后项,该模型表达式如下:

其中,ΔFt和ΔSt分别表示期货和现货的收益率,αS别是期货与现货方程的截距项。β,λ为回归系数。ε表示误差项同时服从独立同分布。其中ΔFt的系数β为所求的最优套期保值比率。

四、最优套期保值比率及绩效分析

(一)平稳性检验

为了在分析时使变量之间得出的关系有意义。进行回归分析之前,我们有必要进行变量的平稳性检验,本文采用ADF检验,结果都显示数据是平稳的。

(二)最小二乘回归模型(OLS)对套期保值的实证分析

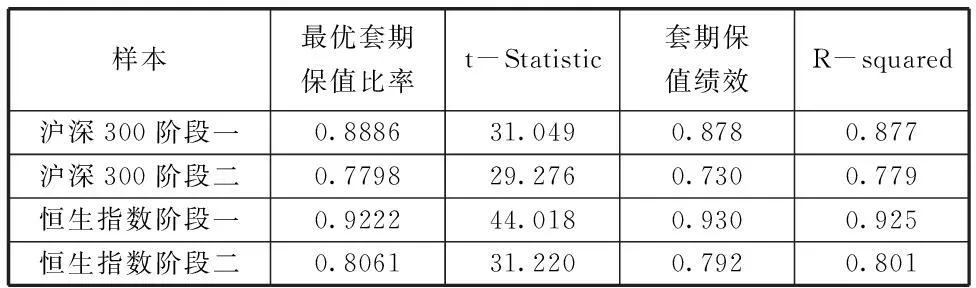

OLS线性回归模型是将期货与现货收盘价格进行对数差分后进行现行回归以达到残差最小平方的目的。分别对沪深300期货现货第一阶段第二阶段进行回归,恒生指数期货现货第一阶段,第二阶段进行最小二乘回归,估计结果如下表一:

表一 OLS模型结果

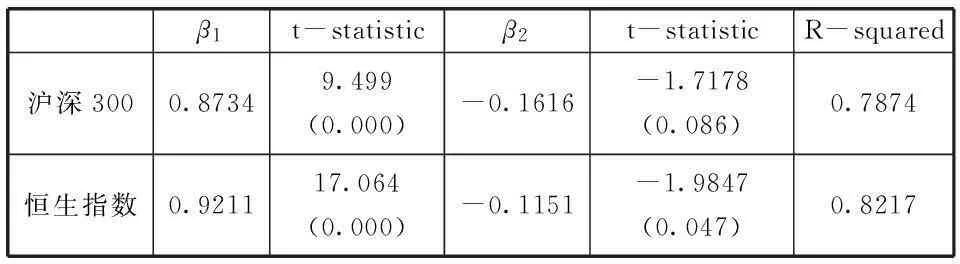

(三)双变量向量自回归模型(BVAR)

沪深300指数股指期货之间存在协整关系,故考虑建立BVAR模型。 为了确保变量之间存在长期均衡关系,对序列进行协整检验,因此论文使用Johansen协整检验,进行Johansen协整检验最关键的即确定滞后阶数,本文分别取了1-5阶的AIC值,选取AIC中最小的一阶为最佳滞后项,结果如表二:

表二 BVAR模型结果

(四)回归分析法

在市场微观的结构中,重要的内生变量入成交量,价格水平等讲影响市场的流动性,波动性,即影响市场的最优套期保值的确定,由于影响市场的外生变量众多,为了控制外生变量,证明“沪港通”的开通带给A股与香港股票市场的套期保值格局改变,本文参考Eomd等的研究方法,使用回归分析法,以消除上述变量的影响,对于代表市场外生变量的指标使用M表示,回归表达式如下:

ΔlnSt=∂1+∂2Dt+βtΔlnFt+β2DtΔlnFt+β3lnM+ε

其中D表示虚拟变量,M表示代表市场活跃程度的每日成交额,由于成交额呈右偏态,取自然对数消除。为了消除异方差的影响,利用WHCC法进行OLS估计。如果系数β2显着,则预示在控制了市场外生变量影响下,最优套期保值比率发生了显着变化。结果如表三:

表三 回归分析结果

结果显示,对于拥有虚拟变量的系数t检验显着。即沪深300股指期货与香港恒生指数在沪港通开通以后,两者的最优套期保值比率的改变确实发生了变化。

五、结论

在“港股通”开通以后,香港股票市场,大陆A股市场的形态发生了改变。本文对事件发生前后沪深300指数套期保值与恒生指数套期保值的最优比率及绩效进行了估算,并在风险最小化框架下对比分析的套期保值效果得到了如下结论:

第一,沪深300股指现货与期货收益率,恒生指数现货与期货收益率相关性很高,并且香港高于大陆。

第二,基于本文使用的模型估算的沪深300指数期货与恒生指数期货的最优套期保值比率都小于1。

第三,通过对两个市场两个时段的套期保值最优比率及绩效进行比较时,发现对沪深300指数进行套期保值的最优比率在两时间区间内都小于对恒生指数套期保值比率,且恒生指数套期保值绩效略高于沪深300指数。在沪港通开通以后,香港恒生指数与沪深300指数的最优套期保值比率都有所降低,同时套起保护绩效沪深300指数相对于恒生指数下跌更多,这是可能是由于当前的中国资本市场为了稳定股市,相关机构大大限制了股指期货的交易而导致的。

综上所述,沪深300股指与成熟的恒生指数相比,仍然有很长的路要走,投资者拥有了一个全新的金融风险管理工具,但是在金融创新与发展的过程中,市场监督管理者应不断规范投资者市场行为为投资者进行合理的套期保值提供工具,以加快中国资本市场走向成熟的步伐。

参考文献:

[1]方虹和陈勇,2008,《石油期货最优套期保值比率及套期保值绩效的实证研究》,《中国软科学》第1 期,125-130.

[2]马超群、刘钰、姚静,2008,《股指期货最小风险套期保值率计算方法及实证研究》,《系统工程》第4 期,80-84.

[3]王骏和张宗成,2005,《中国期货市场套期保值绩效实证研究》,《证券市场导报》第11 期,20-25.

[4]吴冲锋、钱宏伟、吴文锋,1998,《期货套期保值理论与实证研究》,《系统工程理论方法应用》第4 期,20-32.

[5]Ederington L H., 1979,“The hedging performance of the new futures markets”, Journal of Finance, 1, pp.157-170.

[6]Floros C.and D.V.Vougas, 2006,“Hedging Effectiveness in Greek Stock Index Futures Market, 1999-2001”, International Research Journal of Finance and Economics, 5, pp.1-12.