程彦楚

一、研究设计

(一)研究对象和资料来源

本文所研究的对象为2010年12月31日前在上海、深圳证券交易所上市的家电行业上市公司。本文在研究时,选取如下35家,其中沪市7家,深市28家上市公司作为研究样本,分别为:深康佳A、创维数字、中科新材、秀强股份、TCL集团、海信科龙、爱仕达、澳柯玛、华意压缩、盾安环境、康盛股份、海立股份、小天鹅A、苏泊尔、毅昌股份、青岛海尔、美菱电器、华帝股份、兆驰股份、四川长虹、万家乐、三花智控、圣莱达、春兰股份、佛山照明、同洲电子、老板电器、惠而浦、格力电器、九阳股份、银河电子、东贝B股、四川九洲、德奥通航、闽灿坤B。样本数据选择2010年以及2015年各上市公司年报中的数据。

本文在研究收集数据资料的过程中,从同花顺数据库收集原始数据,并对原始数据进行计算后得到所需要的数据。本文的数据分析处理采用EVIEWS统计分析软件。

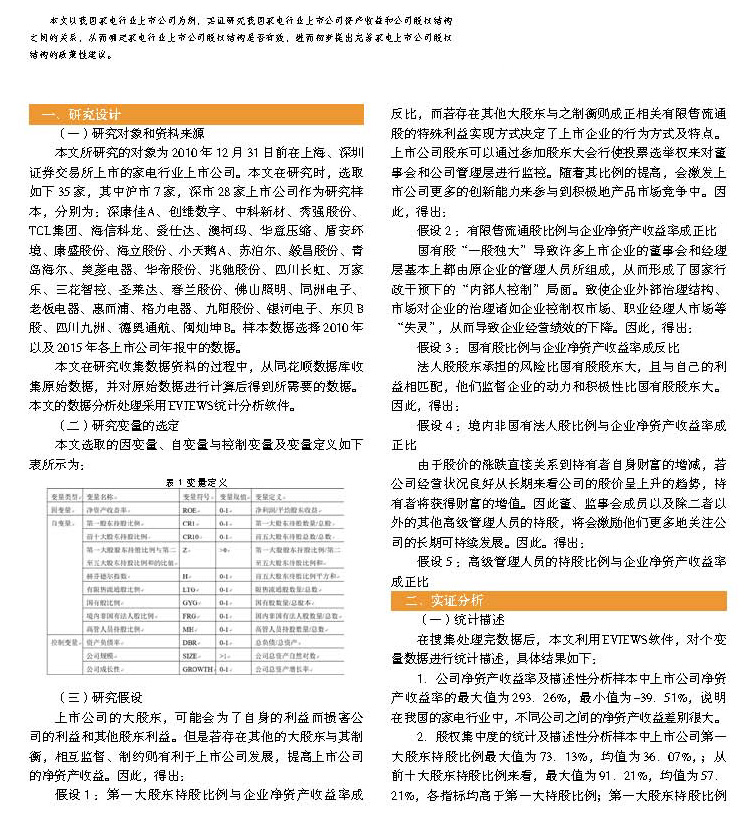

(二)研究变量的选定

本文选取的因变量、自变量与控制变量及变量定义如下表所示为:

表 1变量定义

(三)研究假设

上市公司的大股东,可能会为了自身的利益而损害公司的利益和其他股东利益。但是若存在其他的大股东与其制衡,相互监督、制约则有利于上市公司发展,提高上市公司的净资产收益。因此,得出:

假设1:第一大股东持股比例与企业净资产收益率成反比,而若存在其他大股东与之制衡则成正相关有限售流通股的特殊利益实现方式决定了上市企业的行为方式及特点。上市公司股东可以通过参加股东大会行使投票选举权来对董事会和公司管理层进行监控。随着其比例的提高,会激发上市公司更多的创新能力来参与到积极地产品市场竞争中。因此,得出:

假设2:有限售流通股比例与企业净资产收益率成正比

国有股“一股独大”导致许多上市企业的董事会和经理层基本上都由原企业的管理人员所组成,从而形成了国家行政干预下的“内部人控制”局面。致使企业外部治理结构、市场对企业的治理诸如企业控制权市场、职业经理人市场等“失灵”,从而导致企业经营绩效的下降。因此,得出:

假设3:国有股比例与企业净资产收益率成反比

法人股股东承担的风险比国有股股东大,且与自己的利益相匹配,他们监督企业的动力和积极性比国有股股东大。因此,得出:

假设4:境内非国有法人股比例与企业净资产收益率成正比

由于股价的涨跌直接关系到持有者自身财富的增减,若公司经营状况良好从长期来看公司的股价呈上升的趋势,持有者将获得财富的增值。因此董、监事会成员以及除二者以外的其他高级管理人员的持股,将会激励他们更多地关注公司的长期可持续发展。因此。得出:

假设5:高级管理人员的持股比例与企业净资产收益率成正比

二、实证分析

(一)统计描述

在搜集处理完数据后,本文利用EVIEWS软件,对个变量数据进行统计描述,具体结果如下:

1.公司净资产收益率及描述性分析样本中上市公司净资产收益率的最大值为293.26%,最小值为-39.51%,说明在我国的家电行业中,不同公司之间的净资产收益差别很大。

2.股权集中度的统计及描述性分析样本中上市公司第一大股东持股比例最大值为73.13%,均值为36.07%,;从前十大股东持股比例来看,最大值为91.21%,均值为57.21%,各指标均高于第一大持股比例;第一大股东持股比例与第二至第五大股东持股比例的比值,最大值为55.71,均值为3.95;且从前五大股东的持股比例方和来看,最大值为54.45%,均值为16.90%,可以得出,总体上来说,第一大股东的持股比例都要远远高出第二至第五大股东的持股比例。从股权集中度指标来看,样本中家电行业的上市公司的股权集中度都相当高,且其股权结构存在着第一大股东能够比例过高的现象。

3.股权属性统计及描述性分析样本中上市公司国有股比例最大值为9.73%,均值为0.18%;而法人股最大值为79.90%,均值为9.26%,其均值高于国有股比例;从限售流通股的比例来看,其最大值为88.15%,均值为20.23%;高管持股比例的最大值为42.18%,均值为41.28%。从中可以看出,流通股在上市公司的股权结构中占绝对优势。

(二)平稳性检验

根据EVIEWS对面板数据给出的时序图,确定各变量含有截距项但不存在趋势,进一步采用LLC的方法进行单位根检验,得出所有变量均在显着水平下拒绝了含有单位根的原假设,即数据平稳。

(三)相关性分析

本文使用EVIEWS对样本的数据进行相关性分析,结果显示各变量之间不存在严重的相关性,因此剔除多重共线性的可能。并且可以初步得出以下几种关系:

1.股权集中度与净资产收益率关系。公司净资产收益率只与前十大股东持股比例成正相关关系,与其他的集中度指标成反相关关系,但显着性不太高。这说明,股权若过度集中于第一大股东时,不利于公司的净资产收益率。

2.股权属性与净资产收益率关系。公司净资产收益率比与国有股比例成反相关关系,和有限售流通股、高管持股比例以及境内非国有法人持股比例成正相关关系,但还是显着性不够明显。这说明,国有股会导致“搭便车”的现象,而法人股和高管持股会更注重公司的市场价值,当比例高时有一定的能力通过治理公司来改善公司收益。

(四)模型选择与建立

1.模型选择。面板数据的模型主要有固定效应模型和随机效应模型;模型形式主要有:不变系数模型、变截距模型和变系数形式,因此需要通过Hausman检验以及F检验,确定本文具体使用那种模型。经检验,本文选择建立个体固定效应模型。

2.模型建立。

ROEit=λi+β1 CR1it+β2 CR10it+β3 Zit+β4 Hit+β5 LTGit+β6 GYGit+β7 FRGit+β8 MHit+β9 DBRit+β10 SIZEit+β11 GROWTHit+uit

(公式1)

其中,i代表公司,取值范围为1到35,t代表时间,取值范围从2010年到2015年。

由EVIEWS计算后得到如下结果:

R-squared:0.679846、Adjusted R-squared:0.341139、Sum squared resid:55951.64、F-statistic:3.459410、P值:0.000000

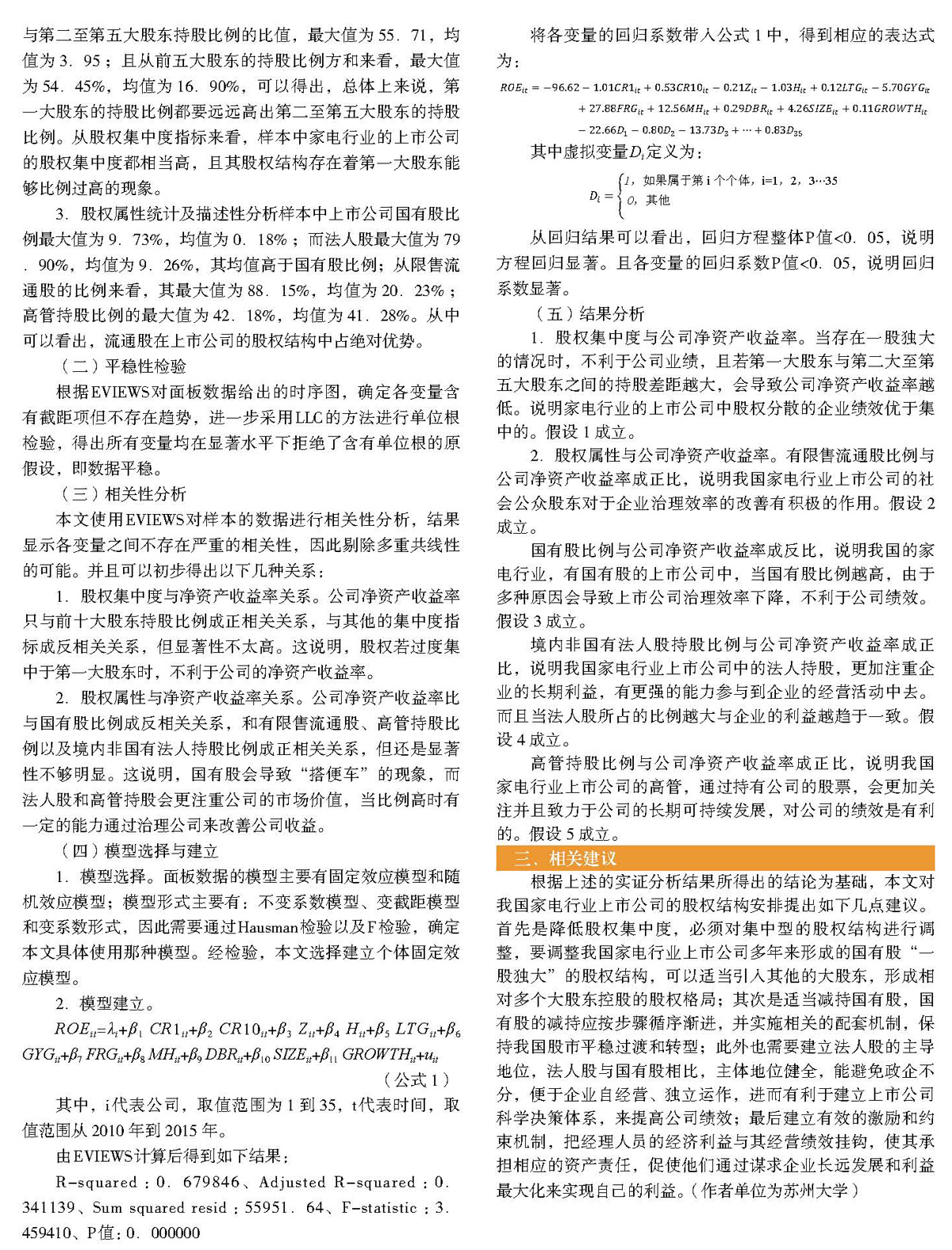

将各变量的回归系数带入公式1中,得到相应的表达式为:

其中虚拟变量Di定义为:

从回归结果可以看出,回归方程整体P值<0.05,说明方程回归显着。且各变量的回归系数P值<0.05,说明回归系数显着。

(五)结果分析

1.股权集中度与公司凈资产收益率。当存在一股独大的情况时,不利于公司业绩,且若第一大股东与第二大至第五大股东之间的持股差距越大,会导致公司净资产收益率越低。说明家电行业的上市公司中股权分散的企业绩效优于集中的。假设1成立。

2.股权属性与公司净资产收益率。有限售流通股比例与公司净资产收益率成正比,说明我国家电行业上市公司的社会公众股东对于企业治理效率的改善有积极的作用。假设2成立。

国有股比例与公司净资产收益率成反比,说明我国的家电行业,有国有股的上市公司中,当国有股比例越高,由于多种原因会导致上市公司治理效率下降,不利于公司绩效。假设 3成立。

境内非国有法人股持股比例与公司净资产收益率成正比,说明我国家电行业上市公司中的法人持股,更加注重企业的长期利益,有更强的能力参与到企业的经营活动中去。而且当法人股所占的比例越大与企业的利益越趋于一致。假设4成立。

高管持股比例与公司净资产收益率成正比,说明我国家电行业上市公司的高管,通过持有公司的股票,会更加关注并且致力于公司的长期可持续发展,对公司的绩效是有利的。假设5成立。

三、相关建议

根据上述的实证分析结果所得出的结论为基础,本文对我国家电行业上市公司的股权结构安排提出如下几点建议。首先是降低股权集中度,必须对集中型的股权结构进行调整,要调整我国家电行业上市公司多年来形成的国有股“一股独大”的股权结构,可以适当引入其他的大股东,形成相对多个大股东控股的股权格局;其次是适当减持国有股,国有股的减持应按步骤循序渐进,并实施相关的配套机制,保持我国股市平稳过渡和转型;此外也需要建立法人股的主导地位,法人股与国有股相比,主体地位健全,能避免政企不分,便于企业自经营、独立运作,进而有利于建立上市公司科学决策体系,来提高公司绩效;最后建立有效的激励和约束机制,把经理人员的经济利益与其经营绩效挂钩,使其承担相应的资产责任,促使他们通过谋求企业长远发展和利益最大化来实现自己的利益。(作者单位为苏州大学)