邱强+田帅+陈健

摘要:文章从代理理论、金融结构、公司治理角度研究了我国管理层股票期权激励实施的影响因素,提出国有控股是解释目前股票期权激励决定因素实证结论相互矛盾的关键因素。文章以2006~2012年实施股票期权激励的上市公司作为研究样本,以同时期、同行业、同数量的未实施股票期权激励的上市公司作为控制样本,研究发现:国有上市公司规模、公司风险同股票期权激励实施正相关,民营上市公司公司规模、公司风险以及债务比重同股票期权激励实施负相关;流动性约束与股权集中度与股票期权激励实施不相关。

关键词:股票期权;激励;实施动因

一、引言

自20世纪50年代以来,世界各国的上市公司采取了各种形式的以股权为基础的激励措施,其实质是通过市场为管理层支付报酬,它的优点是以股票升值所产生大于行权价的差额作为管理层的报酬,从而将管理层的报酬与股东财富相结合。2006年1月1日,中国证监会发布《上市公司股权激励管理办法(试行)》,按照规则我国上市公司实施的股权激励属于业绩型股权激励,并且业绩指标必须是考虑了行业因素之后的,甚至期权的授予也以一定的业绩为条件。近年来,国内对股票期权的研究多从其实施效果角度进行研究,如顾斌、周立烨(2007)以及谢德仁、陈运森(2010)的研究。根据谢德仁、陈运森(2010)等的研究,股权激励能够增加股东财富,而且行权条件越高越有助于股东财富的增长。那幺为什幺还有大量上市公司没有实施股票期权呢?我国上市公司实施股票期权的决策是依据什幺?上述问题构成本文的研究主题,我们利用我国A股上市公司的经验数据进行检验,结论有助于深入理解上市公司实施股权激励的动机。

二、文献综述与假设的提出

(一)基于代理理论的研究

代理理论认为,代理成本高的企业更可能采用降低代理成本的激励措施。Jensen和Meckling (1976)认为随着公司规模的扩大,对管理层的监管将越来越难,即代理成本越高。Kato et al(2005)的研究发现公司规模与股票期权的授予成正相关关系。然而经验证据并不一致,大规模公司意味着更容易受到公众和分析师的关注,这样会导致信息不对称的降低,即代理成本的降低,那幺公司规模与股票期权的采用则是负相关的,Oyer和Schaefer(2005)发现了这种负相关性。代理理论认为在投资机会比较多增长率高的公司,管理层的行为更难观测,结果是管理层拥有更大的自由裁量权,代理成本上升。所以代理理论预测投资机会与股票期权的采用正相关。Kato et al(2005)的研究发现了这种正相关性。但是也存在相反的证据,Yermack(1995)则发现投资机会同股权激励的采用负相关。

代理理论还认为公司风险会降低股权激励的采用,原因在于管理层不像股东那样可以分散风险,管理层所持有的人力资本具有不可分散性。风险厌恶的管理层在面对高风险公司时,需要均衡风险,要求高水平确定性的报酬。Dee et al(2005)的研究同风险均衡假设相一致,公司风险与管理层股票期权激励负相关。然而公司风险的增加意味着管理层自由裁量权的增加,即代理成本的上升,这会影响股票期权激励的采用,Cordeiro和Veliyath(2003)的研究则发现它们成正相关关系。

从上面的文献分析,基于代理理论的研究实证并不一致,一方面随代理成本的提高,监督难度的增加,公司倾向于采用股票期权激励以使管理层目标与股东目标相一致;另一方面,由于公司受到公众与分析师的关注等原因导致信息不对称下降,从而较少采用股票期权激励。在我国,股权集中度普遍比较高,无论是国有上市公司还是民营上市公司均是如此。但是,对于国有上市公司来说,其控股股东即国有控股股东并不具有真正控股股东的监督动机和收益,且在国企内形成了内部人控制,所以我们预测国有上市公司实施股票期权激励是代理问题的表现,而民营上市公司实施股票期权激励则是代理问题的解决方式,据此提出以下假设:

H1a:对于国有上市公司,公司规模与股权激励正相关;对于民营上市公司,公司规模与股权激励负相关。

H1b:对于国有上市公司,公司风险与股权激励正相关;对于民营上市公司,公司风险与股权激励负相关。

(二)基于财务结构的研究

第二个研究视角是基于财务结构解释公司实施股票期权的动因,在这里财务结构包括了资产结构和资本结构。相对于现金薪水和奖金,股票期权并不需要公司支付现金,从而允许公司保持流动性,因此股票期权更多被面临流动性短缺的公司实施。大量经验研究证实了这种流动性与股票期权实施的负相关性,如Chourou et al(2008)的研究,而Ittner et al(2003)则发现了相反的证据。我们认为,公司的流动性短缺问题还和公司的融资能力有关,而在我国由于金融制度的原因国有企业相对民营企业更容易获得资金,即民营企业更容易面临流动性短缺,所以我们提出如下假设:

H2a:面临流动性短缺的公司倾向于采用股票期权激励。

H2b:因为民营上市公司相对国有上市公司更容易受到融资约束,所以民营上市公司相对于国有上市公司更倾向于采用股票期权激励。

由于我国国有企业的债务软约束,所以我们预计在国有上市公司中债务无助于代理问题的缓解,即债务比重同股票期权激励无关;而在民营上市公司中,需要通过股票期权激励提高经理人对风险的忍受程度,所以可以观测到债务比重同股票期权激励正相关。所以,我们提出如下假设:

H3a:对于国有上市公司,债务比重同股权激励不相关。

H3b:对于民营上市公司,债务比重同股权激励正相关。

(三)基于公司治理结构的研究

董事会被认为代表股东利益,并能够平衡管理层和股东的分歧。尽管董事会成员被认为代表股东利益,但代理理论认为外部董事由于其独立性与专业性而成为有效的监督机制。经验研究普遍支持这一观点,如Booth et al(2002)的研究。然而,如果外部董事是由CEO提名任命,则其独立性就很可疑了,事实上有经验研究证实外部董事是无效的机制。在公司治理结构中,Ittner et al(2003)认为高股权集中度可以作为一种监控机制,导致更有效率的管理层薪酬,所以股权集中度高的企业较少采用股票期权激励。因为我国国有上市公司是国有控股,所以我们认为控股股东在国有上市公司与民营上市公司的作用存在显着差异,所以我们提出如下假设:

H4a:对于国有上市公司,股权集中度与股权激励不相关。

H4b:对于民营上市公司,股权集中度与股权激励负相关。

三、研究设计

(一)模型与变量

为检验如上的理论假设,我们借鉴了Alves, S. (2011)的模型,设计如下的二元因变量模型:

stock optioni,t=β0+β1Firmsizei,t+β2equity held by mangersi,t+β3executive Payi,tβ4two duty syncretici,t+β5equity held by controleri,t+β6owership concentrationi,t+β7liquity constrainti,t+β8leveragei,t+β9boardi,t+β10firm riski,t+β11state owneri,t+γ1state owneri,t*Firmsizei,t+γ2state owneri,t*liquity constrainti,t+γ3state owneri,t*leveragei,t+γ4state owneri,t*two duty syncretici,t+γ5state owneri,t*owership concentrationi,t+γ6state owneri,t*firm riski,t+εi,t(1)

其中:

stock optioni,t:为二元因变量,当i公司第t年实施股票期权激励时为1,否则为0;

FirmSizei,t:公司规模,为i公司第t年初总资产的自然对数;

InvestmentOpporunityi,t:投资机会,为i公司第t年市场价值除以账面价值;

equity held by mangersi,t:管理层持股比例,为i公司第t年管理层持股总量除以公司总股数;

executive Payi,t:前三名高管现金报酬总额的自然对数;

two duty syncretici,t:两职合一,若i公司第t年总经理和董事长为同一人,取值为1,否则为0;

equity held by controleri,t:实际控制人持股比例,为i公司第t年实际控制持股量除以公司总股数;

owership concentrationi,t:股权集中度,为i公司第t年前十大股东持股总量除以公司总股数;

liquity constrainti,t:流动性约束,为i公司t年的发放的现金股利加上投资活动净现金流出减经营活动现金净流量,除以股票市值;

leveragei,t:杠杆,为i公司t年的总资产 负债率;

boardi,t:董事会规模,为i公司t年董事人数;

firm riski,t:公司风险,为i公司t年股票收益率的标准差;

state owneri,t:国有公司,为虚拟变量,公司如果是国有企业则取值为1,否则为0。

(二)样本选择

本文以2006年1月1日~2012年12月31日期间实施股票期权激励的上市公司(金融业除外)为研究样本,同时本文在实施股票期权激励公司同年份同行业按1:1比例随机抽取没有实施股票期权激励的控制样本。样本选择过程具体如下:

1. 研究样本的选取

(1) 选取2006年1月1日~2012年12月31日公告股票期权激励计划的公司,共356家;(2) 剔除金融保险行业公司;(3) 剔除数据不全的公司。

2. 控制样本的选取

(1) 以证监会行业分类为依据,对制造业取两位代码分类,其他行业取一位代码分类;(2)在每一行业中,每一年中,随机抽取未实施股票期权激励的公司,抽取的样本数等于该行业实施票期权激励的公司数;(3)剔除数据不全的控制样本。

四、实证研究结果与分析

(一)描述性统计

表2是样本的描述性统计结果,研究样本和控制样本一共412个,各50%;国有企业占31.87%,民营企业68.13%。

(二)实证结果及对结果的分析

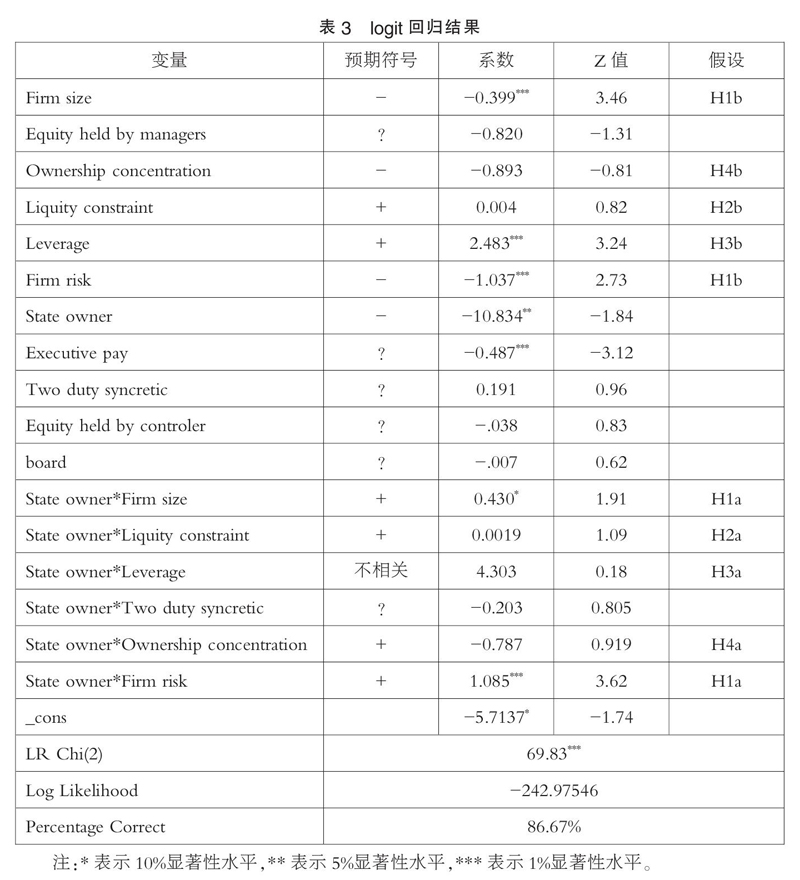

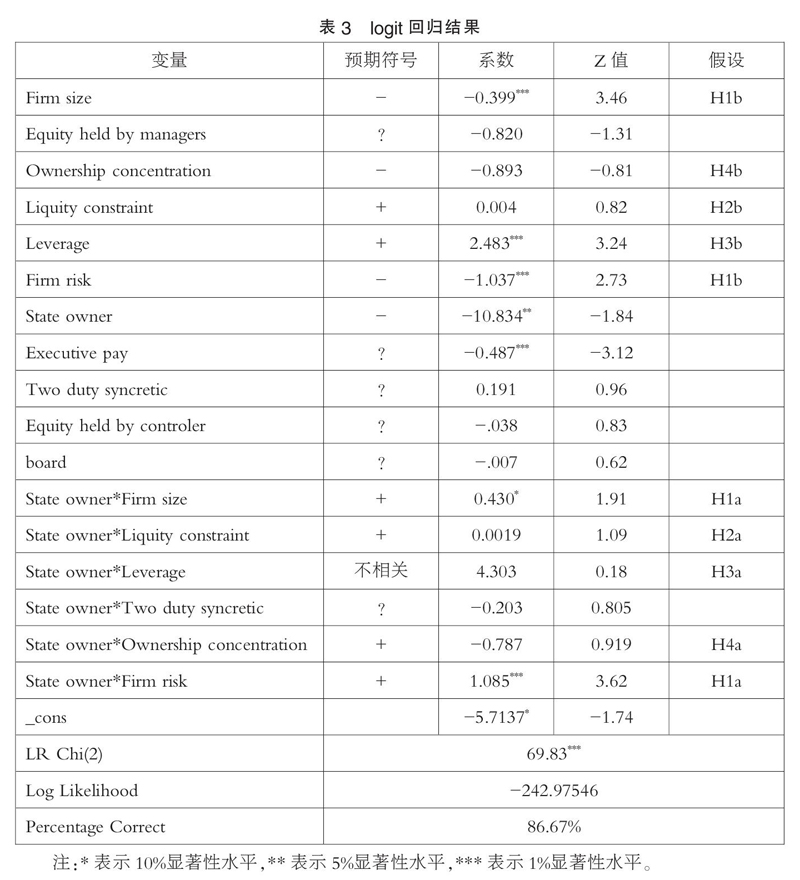

我们采用逻辑回归模型对公式(1)回归,采用STATA10统计分析软件,回归结果如表3所示。模型的LR统计量为69.83,对数似然函数最大值为-242.97,表明模型具有一定的解释力度,对数据的拟合较好。同时,预测正确百分比为86.67%。

1. 公司规模与公司风险

State owner系数为-10.834,在5%水平上显着,表明民营上市公司不倾向于使用股票期权激励。Firm size系数为-0.399,在1%水平上显着,State owner与Firm size交互项系数为0.430,在10%水平上显着,结果表明民营上市公司规模越大越不倾向于采用股票期权激励,而国有上市公司则相反,规模越大越倾向于采用股票期权激励。在我国资本市场上,由于我国民营上市公司普遍存在控股股东,控股股东加强其对管理层的监督,并且控股股东除了可以获取公开发布的信息,还可以通过不公开的其他方式获得信息,降低了信息不对称的程度,所以存在控股股东,并且控股股东的监督收益大于监督成本的公司,将较少采用股票期权激励方式,实证结果与H1b相符;对于国有上市公司由于管理层形成了内部人控制,实施股票期权是管理层自利的结果,即国有上市公司公司规模与股票期权激励正相关,实证结果与H1a相符,与白庆辉(2012)、辛宇和吕长江(2009)的研究结果相符。

Firm risk系数为-1.373,且在1%水平上显着,Firm risk与State owner交互项系数为1.085,在1%水平上显着,与H1a和H1b相符。代理理论还认为公司风险会降低股权激励的采用,原因在于管理层不像股东那样可以分散风险,管理层所持有的人力资本具有不可分散性。风险厌恶的管理层在面对高风险公司时,需要均衡风险,要求高水平确定性的报酬,结果同Dee et al(2005)的研究一致。而国有上市公司的管理层虽然也同样不能分散人力资本风险,但由于国有企业的人事制度决定了其人力资本风险较小,所以国有上市公司公司风险与股票期权激励实施成正相关,这同Cordeiro和Veliyath(2003)的研究结果相同。

2. 流动性约束

Liquity constraint系数为0.004,Liquity constraint与State owner交互项系数为0.0019,但都不显着。这表明,无论是民营上市公司,还是国有上市公司,在决定是否采用股票期权激励时,并不考虑流动性约束问题。

3. 债务比重

Leverage系数为-2.483,在1%水平上显着;Leverage与State owner交互项系数为4.303,不显着,与H3a和H3b假设相符。由于我国民营上市公司股权相对集中,故不需要通过股权激励提高经理人对风险的忍受程度,所以可以观测到债务比重同股票期权负相关。对于我国国有上市公司而言,债务约束为软约束,故股票期权激励与债务比重不相关。

4. 股权集中度

Ownership concentration系数为-0.893虽然符号与期望符号相同,但并不显着,不能接受H4b假设。Ownership concentration与State owner交互项系数为不显着,这与我们H4a假设相符。我国国有上市公司虽然股权集中度高,但并不能说明控股股东的监控能力强,所以股票期权激励与国企的股权集中度无显着关系,实证结果与此相符。理论分析表明民营上市公司股权集中度应与股票期权激励负相关,但我们的实证结果未能接受这一假设。可能的原因是,我国市场化程度不高,企业管理层隐形的在职消费契约可能更有优势。

(三)稳健性检验

为使我们的研究结论更为可靠,做了如下稳健性检验。重新抽取一组控制样本,做logit回归,回归结果与之前的结果基本相同,表明我们的结论是稳健的,限于篇幅不再列出具体数值。

五、结论与进一步研究展望

股票期权激励的实施有着众多的影响因素,上市公司究竟基于什幺动因选择或者不选择股票期权激励,国内外文献的解释并不统一。本文以2006年至2012年年底实施股票期权激励的A股上市公司为研究样本,同时选择同行业同年度的控制样本,运用logit回归分析,对股票期权激励实施的影响因素进行了实证研究,得出以下结论:国有上市公司管理层形成了内部人控制,导致公司规模与股票期权激励实施正相关,民营上市公司的控股股东公司规模与股票期权激励负相关;民营公司管理层所持有的人力资本具有不可分散性,民营公司风险与股票期权激励负相关;而国有公司因为其人力资本风险较小,所以与股票期权激励正相关;国有上市公司债务比重与股票期权激励不相关,民营公司债务比重与股票期权激励负相关;国有上市公司股权集中度与股票期权激励不相关,原因在于国有股东的虚位。理论分析表明,民营上市公司股权集中度与股票期权激励负相关,但我们实证结果并不支持。

本文的局限性在于样本量比较小,符合条件的研究样本仅仅206家,可能会影响到结论的稳健性。此外,由于国有上市公司中很多是省属国有企业,实施股票期权是否会带有省级特点,本文并未考虑,未来可以采用空间计量方法进一步研究。

参考文献:

[1]谢德仁、陈运森(2010).业绩型股权激励、行权业绩条件与股东财富[J].金融研究,2010(12).

[2] Jensenm, M. C., and W.H.Meckling. "Theory of the Firm: Managerial Behavior, Agency and Ownership Structure." Journal of Financial Economics ,1976 (3).

[3]Kato, H. K., M.Lemmon, M.Lou a

nd J.Schallheim. "An empirical and exmination of the costs and benefits of executive stock options: Evidence from Japan." Journal of Financial Economics 2005 (2).

[4]Oyer,P. and S.Schaefer. "Why do s

ome firms give stock options to all employees: An empirical examination of alternative theories." Journal of Financial Economics 2005(01).

[5]Yermack, D.. "Do firms award CE

O stock options effectively?" Journal of Financial Economics 1995(39).

[6]Dee, C. C., A.Lulseged and T. S. N

owlin. "Executive compensation and risk: The case of internet firms." Journal of Corporate Finance 2005(1).

[7]Cordeiro, J.J. and R. Veliyath. "Be

yond pay for performance: A panel study of the determinants of CEO compensation." American Business Review ,2003 (1).

[8]Lamia Chourou, E. A., Samir Saadi. “The economic determinants of CEO stock option compensation.” Journal of Multinational Financial Management 2008(18).

[9]Booth, J. R., M.M.Cornett and H.Tehranian. "Board of directors, ownership, and regulation." Journal of Banking & Finance ,2002 (10).

[10]Loderer, C. a. U. P. “Blation over

lap, seat accumulation and share prices.” European Financial Management,2002(02).

[11]白庆辉.股票期权激励的福利性特征界定及探索[J].上海金融,2012(12).

[12]辛宇,吕长江.激励、福利还是奖励: 薪酬管制背景下国有企业股权激励的定位困境[J].会计研究,2009(06).

[13]陈冬华,梁上坤,蒋德权.不同市场化进程下高管激励契约的成本与选择: 货币薪酬与在职消费[J].会计研究,2010(11).

*基金项目:江苏省高校哲学社会科学基金项目“股票期权激励:基于决策视野的研究”(项目编号:2014SJD110);大学生创新项目“变参数模型在财务与会计研究中的应用”。

(作者单位:南京林业大学经济管理学院)