海金波 刘元鹏

摘 要:本文选取全国30个省、自治区、直辖市(不含西藏、港、澳、台,以下简称各省区市)2009—2019年地方政府债务和区域经济数据,通过省级面板确定效应模型来分析地方政府债务对经济增长的影响。实证结果显示,短期内人均地方政府债务的增加确实能够促进地方经济增长,这为地方政府通过增加债务来实现短期经济增长提供了理论依据。但长期来看,地方政府债务负担率(政府债务余额/GDP)与地区经济增长率之间已呈负相关,说明政府通过增加债务来刺激经济的手段已经失效,很难取得经济增长的可持续发展。为此建议中央加强地方政府债务管理,建立考核机制和债务预警机制,减少政府通过增加负债来刺激经济的情况,避免为实现短期经济增长的目的而忽视对经济发展造成的长期影响。

关键词:地方政府债务 面板模型 倒“U”形关系

一、引言

2020年上半年包括北京、上海等在内的13个省、自治区、直辖市发布了2020年重点项目投资计划清单,共计3383万亿元。预示着新一轮的财政刺激政策拉开序幕,这也意味着地方政府债务的规模有可能会进一步扩大。然而党的十九届四中全会提出要研判地方政府债务与区域经济增长之间的确切关系,是推进地方政府治理体系现代化的重要体现,也是防控地方政府债务风险、完善地方治理的有效途径。在这一背景下,地方政府债务如何管理,政府债务对基建投资和经济增长的影响,以及它们的内在关系再次引起学者的关注。

宁夏作为经济欠发达地区,地方政府通过举债获得投资的方式较为普遍,但也面临着债务规模持续扩大、存量债务难以消化、举债投资对经济增长的边际效用大小不明等问题。针对上述情况,本文以全国30个省区市2009—2019年地方政府债务和其他经济数据为样本。利用计量经济学理论,以C-D函数为基础,选择省级面板模型分析地方政府债务对经济增长的影响,根据实证分析结果对地方政府管理本区域政府债务提出建议。

对于地方政府债务和地区经济增长之间的影响研究,学术界尚无统一结论。部分学者认为政府债务对经济的长远发展存在着负面影响,如Cochrane(2010)。国内学者万其龙(2019)构建三部门的博弈模型,结果显示,地方政府官员在“晋升锦标赛”的背景下,对举债投资有很强的意愿,往往为了自身经济业绩造成地区举债过度的局面,使地区发展环境恶化,政府债务刺激经济增长效果有限。另一部分学者认为,适当的政府负债能够增加政府投资,弥补私人投资的不足,进而促进经济发展。通过阅读文献发现,部分学者已开始意识到政府债务规模对经济发展的作用并不是长期不变的。政府债务规模过大,不仅影响人们对未来经济的预期,同时私人投资被挤出,不利于经济长期发展。为了进一步给宁夏经济发展建言献策,本文通过面板模型,结合地域特点,为宁夏政府债务规模与经济发展相匹配寻找度量尺度。

二、理论模型

根据现代经济增长理论,资本、劳动和技术是影响经济增长的关键因素。本文以C-D函数为基础,构建了地方政府债务对经济影响的短期模型如下。

其中,n表示资本投资中政府债务占比,y=YL表示人均产出,d=DL表示人均地方政府债务。

长期来看,影响经济增长的因素比较多,如固定资产投资额、国有建设用地出让收入、区域金融机构贷款余额、劳动力人数等。借鉴以往学者的研究,考虑需验证经济增长与政府债务之间的倒“U”形关系,建立长期静态面板模型如下。

其中,DEBT表示地方政府债务负担率(地方政府债务余额/GDP),Xit表示其他变量,εit表示随机扰动项。

三、面板模型指标的选取和结束

根据前文理论推导,将模型分为短期和长期来验证政府债务对经济的促进作用和效果的大小,各变量如表1所示。

四、数据整理及实证分析

本文数据来源于万得资讯,各省区市年度统计公报等。值得说明的是,对于地方政府债务统计要分为城投债和政府债两部分。学术界对于城投债是否属于地方政府债存在争议,但考虑到城投债融资用途(主要用于建设公益类基础设施),再加上城投债的主体都是地方国有企业,拥有政府信用背书,因此,本文将城投债纳入地方政府债务范围内统筹考虑。

(一)模型一实证结果

通过LLC和IPS检验,各截面数据一阶单整,常序列通过单位根检验,可以进行面板回归。而且豪斯曼(Hausman)检验显示各变量符合确定效应模型,建立确定效应面板模型。

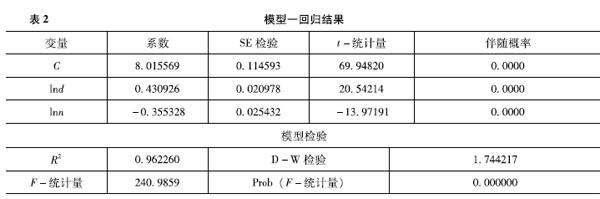

选择2009—2019年30个省区市政府债务的面板数据,建立基于时间和地域的双向确定效应面板模型,以此验证地方政府债务对本地经济的促进作用。实证结果如表2所示。

从表2中可以看出,模型R2=096,拟合度很高,D-W检验值为174,模型的残差不存在自相关。变量lnd、lnn的系数在5%的显着性水平下显着,且lnd系数为正,说明短期内人均地方政府债务对地方经济增长存在显着的正面效应。

(二)模型二实证结果

同模型一,经过LLC和IPS检验,以及豪斯曼(Hausman)检验,可以建立确定效应面板模型。

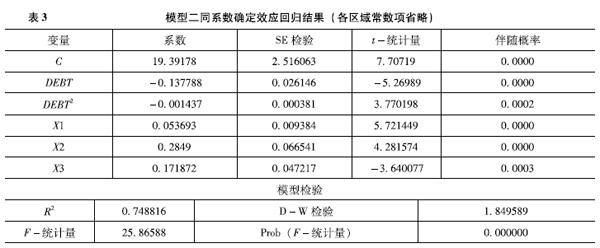

考虑到不同地域地方政府债务对经济的影响有一定差距,分别选择同系数固定效应面板模型和变系数固定效应面板模型来验证地方政府债务与本地经济增长的关系,结果如表3所示。

由表3结果可知,模型各类检验均已通过。从变量系数的符号来看,DEBT、DEBT2的系数为负,即随着地方政府债务负担率的提高,地方经济增长率反而下降。长期来看,地方政府债务的增加已对地区经济增长造成负担。DEBT2的系数为负且显着,整体来说国内地方政府债务与经济增长呈现倒“U”形关系,但其系数的绝对值很小,倒“U”型关系很微弱。其他变量X1、X2、X3的系数均为正,说明固定资产投资增长率,常住人口增长率,城镇化率都对地区经济增长起到推动作用。

考虑区域之间的差异,选择变系数固定效应模型来验证,实证结果如表4所示。

由表4的结果可知,模型各类检验均已通过。分区域来看,在东部省市中,天津、上海、海南、辽宁4个省市的DEBT系数为负,说明每增加1单位的DEBT,相应的经济增速下降的DEBT系数。即增加地方政府债务负担率,反而不利于经济增长,其他7个省市的系数为正,即增加地方政府债务还能促进经济增长;中部9个省区市中,湖北、湖南、江西、山西4个省的DEBT系数为负,也就是说中部有4个省已无法通过提高地方政府债来刺激经济;西部10个省区市中,有9个的DEBT系数为负,这些省区市已无法通过增加政府债务来刺激经济增长,反而过高的地方政府债务对经济增长造成负担。此外,从DEBT系数的绝对数来看,均值为-01655,即地方政府债务负担率提高1%,反而是地方经济增速下降017%,也就是说,从整体来看,现阶段我国地方政府通过大规模增加债务融资投资很难刺激经济增长。

变量DEBT2的系数显着性来看,大部分省区市该变量的系数均不显着,得出地方政府债务对该地区经济增长没有明显的阈值效应,更不会存在一个阈值区间。其他变量也存在区域差异,即不同地区的固定资产投资增长率、常住人口增长率、城镇化率与经济增长变化并非一致,有的省区市是同方向变化,有的则是相反方向变化,说明了我国各省区市之间差异明显,经济增长的内生动力并非完全一致。

宁夏地区政府债务负担率(DEBT)与经济增长呈负相关,说明政府已无法通过政府举债融资投资来刺激经济增长。从系数绝对值来看,该值较小,得出政府债务负担率对经济增长的负作用很小,即本地政府债务负担率上涨1%,相应的经济增长率下降0002%,对经济增长率的影响微乎其微。DEBT2的系数为0且不显着,无法判断两者是否存在“U”形关系。X1和X3的系数为负,说明固定资产投资增长率、城镇化率并不能促进本地经济增长。实际中,随着近几年固定资产投资边际收益的下降,投资对经济的贡献越来越小,政府想通过加大固定资产投资刺激经济增长短期会有效果,但长期来看已不可持续。同理,通常来说城镇化率的提高能够带动经济的增长,但随着近几年宁夏城镇化率已超过60%,很难再通过城镇化率来实现经济增长。X2的系数为正且绝对值较大,说明近几年宁夏常住人口的增加为经济增长贡献较大,从侧面印证了加大地区人才投资,吸引人才来宁,可以为地方经济增长增添活力。

五、结论及建议

从面板模型结果分析可知,整体来看我国经济已进入以高质量发展为主的新常态时期,经济增速会存在换挡期,短期的经济增速下滑在所难免。为了使经济增速继续走高,很多地方政府选择通过增加政府举债融资来投资刺激经济增长。全国30个省区市的统计数据显示,截至2019年年末,各省区市人均地方政府债务已达23714元,平均地方政府债务负担率已高达3594%。这些仅仅是政府显性债务占比,考虑到政府救助、应付账款等隐性债务,其真实债务负担率可能更高。而实证结果显示,短期来看,增加地方政府债务能够促进经济增长(模型一结论)。但长期来看,地方政府债务负担率的增加已经很难促进经济增长,增加政府债务投资规模会挤占私人投资,对经济增长造成一定的负担(模型二结论)。因此,要对地方政府债务的增长实行管控,防止增长过快。基于此提出以下两点建议。

(一)加强地方政府债务管理,提高地方政府债务管理能力

中央政府要对省一级政府的债务加强管理,省级政府必须对全省各市政府债务规模加强管理。我国很多地方政府、特别是政府部门一把手任期有限,为了政绩,很多地方政府官员在任期内会加大政府负债来获得投资,实现短期内的经济快速增长,但长期来看会对经济增长造成一定的伤害。因此一方面可以通过终身问责、倒查责任的制度,防止地方政府官员因不正确的政绩观,盲目地增加地方政府债务量;另一方面应严格规范地方政府举债行为,积极稳妥地化解累积的债务风险,特别是隐性债务风险。

(二)建立地方债务预警机制,防范系统性风险

近年来,地方政府通过发债、借款等融资手段来为地方经济发展筹集资金的现象已经越来越频繁。然而随着政府债务率的逐步提高,地方政府债务风险越发凸显。特别是一些财政收入欠发达地区,反而政府债务规模较大。如果对这些地区的政府债务不设置预警机制,很容易引发系统性风险。因此,为了能够更加全面地掌握政府性债务预期风险,一方面要加强政府债务披露机制,特别是隐性债务披露,让政府债务在阳光下运行;另一方面应尽快建立政府债务风险预警机制,防止地方政府债务增长过快造成系统性风险。随着“十四五”规划的制定,为防止地方金融系统性风险出现,建立地方政府债务风险预警机制已刻不容缓。同时要制订化解存量债务计划,通过经济发展稀释和债务置换,一步步降低政府债务负担率。

参考文献:

[1]盛虎,刘青地方政府债务对区域经济增长的影响及传导机制研究[J]金融经济,2020(2):23-33

[2]孙烨,韩哲我国地方政府债务对区域经济增长的影响机制研究[J]数量经济研究,2019,10(4):104-126

[3]李冠青,李成友,王希希我国地方政府债务投向及有效性分析——基于产业网络效应视角的实证研究[J]世界经济与政治论坛,2019(5):97-117

[4]陈丽宇基于经济增长视角下的地方政府债务研究——以山东省十七城市为例[J]沈阳航空航天大学学报,2019,36(3):89-96

[5]韩健,程宇丹地方政府债务规模对经济增长的阈值效应及其区域差异[J]中国软科学,2018(9):104-112

[6]邹力宏我国项目收益债券发行规模及其对基础建设投资的影响——基于全国地方政府债务审计结果[J]金融与经济,2017(10):89-93

[7]曹涨我国地方政府债务对地区经济增长的影响研究[D]重庆:重庆大学,2017

[8]姚洪心,李正宇我国地方政府债务与区域经济增长关系的计量研究——基于112个城市政府债务数据的实证分析[J]金融经济,2017(6):77-79

[9]刘俊,王珊珊金融科技、政府干预与经济高质量增长[J]中国证券期货,2020(5):52-61

[10] COCHRANE J HUnderstanding Policy in the Great Recession: Some Unpleasant Fiscal Arithmetic[J].European Economic Review,2010,55(1):2-30

[11] REINHART C M, ROGOFF K SGrowth in a Time of Debt[J]American Economic Review,2010,100(2):573-578