刘俊生 卜嘉怡 上海政法学院经济管理学院

一、引言

2014年以后,我国外汇储备下降,货币供应方式的改变使得银行间的流动性分层现象逐渐形成。2019年“包商银行”事件进一步加剧了银行间的流动性分层。流动性分层导致了不同类型的商业银行获取资金的成本及难易程度产生了差异,并且进一步影响了其服务对象以及开展业务。在流动性分层的背景下,对它的观测、分析它对商业银行的冲击影响及探索能缓解冲击影响的措施有着十分重要的现实意义。

银行间的流动性分层导致了中小型商业银行融资难、成本高等问题,这导致了中小银行很难与大型银行竞争,限制了其良性发展。本文将以工商银行及江西银行为例,分析流动性分层对大型商业银行与中小型商业银行的服务对象、开展业务造成的影响,最后提出中小型商业银行可实施的管理自身流动性的建议。

二、商业银行间的流动性分层

(一)商业银行间流动性分层的界定与度量

吴敏、陈珊(2019)将流动性分层定义为不同金融机构在不同融资市场中融资成本、融资难度均有较大的差异。故本文将商业银行间流动性分层定义为:在相同的货币政策环境背景下,大型商业银行与中小型商业银行在获取资金的成本及难易程度上出现的显着不同,本文将从短期货币市场和中期货币市场两个角度对流动性分层进行测度。

短期货币市场中,大型商业银行与中小型商业银行由于规模、水平及不对称等原因,融资成本也产生了差异。银行可以通过银行间质押式回购来获取资金。因此,回购的利率差异可以反映银行融资成本的差异。在短期货币市场中,研究表明近十年来中小型商业银行的质押式回购的利率高于大型商业银行,其中农村商业银行及城市商业银行的质押式回购利率在十年间几乎均高于股份制商业银行。故在短期货币市场中,银行间存在流动性分层现象。

中期货币市场中,商业银行主要通过同业业务来获取资金,同业拆借利率也在一定程度上反映了银行的融资成本。近年来大型商业银行的同业拆借利率普遍要低于中小型商业银行,尤其是股份制商业银行的同业拆借利率显着低于农村商业银行。在2013年,农村商业银行与股份制商业银行的利差达到86%,尽管之后利差有所缓解,但仍维持在10%—20%之间。这表明在中期货币市场中大型商业银行与中小型商业银行融资成本不同,存在流动性分层现象。

(二)商业银行间流动性分层的成因

1.我国基础货币投放方式的改变

我国基础货币投放方式以2014年为节点。2014年之前,我国经济高速发展,外汇顺差较大,这个时期我国基础货币的主要来源是外汇占款,融资成本较低且资金来源充足,并未出现流动性分层现象。2014年之后,我国经济形势逐渐走低,与此同时2014年10月开始,美联储宣布美国退出QE3(第三次量化宽松),这使得全球资金流回美国,我国外汇顺差减弱,外汇占款进入下行趋势。

在该背景下,央行开始通过公开操作的方式主动向市场释放流动性。我国公开市场业务采取一级交易商的业务形式,这种机制下,有资格成为一级交易商的主要是有一定体量且信用水平较好的大型商业银行,中小型银行无法与央行直接交易,只能以高于公开市场业务的成本向大型银行获取资金,而银行间的流动性分层也由此产生。

2.同业业务扩大加剧了银行间的流动性分层

2013年底推出银行同业存单业务后,同业拆借和同业融资逐渐成为中小型银行扩充资产负债规模的重要途径。然而同业存单一般期限较短,当面临大量同业存单到期的问题时,银行则会发行新的同业存单进行替换。这种行为使得商业银行的存单规模不断扩大,风险不断积累,再加上同业存单业务成立初期监管不严,一旦资金链条断裂,则会导致严重的后果。

中小型商业银行由于其自身信用水平较低,相比大型商业银行在同业存单业务上有着更高的信用风险溢价。特别是在“包商银行”事件后,中小银行的信用风险问题进一步暴露,同业存单成功率下降、成本抬高,且处于更为严格的监管之下,这也会影响中小银行信用水平,从而进一步提高存单发行成本,加剧流动性分层现象。

三、流动性分层对江西银行和工商银行影响的对比分析

流动性分层现象导致银行间的融资成本产生了差异,大型商业银行的融资成本远低于中小型商业银行。在这种背景下,中小型商业银行在开展业务以及选择服务对象时会更多地考虑其流动性风险以及盈利能力。下文将选取工商银行以及江西银行为研究对象分别代表大型商业银行与中小型商业银行,通过对其服务对象和业务展开研究,具体地对流动性分层对商业银行的影响做出对比分析。

(一)江西银行和工商银行服务对象的对比分析

流动性分层现象的出现使得大型商业银行和中小型商业银行的服务对象有较大差异。江西银行的主要服务对象为中小型企业,在2021年度小型企业贷款占总贷款比例为48%,中型企业贷款占比为25%,而大型企业贷款仅占16%。由于大型企业贷款所需资金量大,中小型商业银行很难以低成本获取较大的资金,所以在服务大型企业上并不占优势。并且大型企业贷款体量大、风险小利率较低,若设置更低的利率则会进一步缩小利差,影响中小型银行营业收入。所以中小型商业银行更青睐于服务贷款利率更高的中小型企业。

中小型银行在跨区展业具有较大的流动性风险,我国近年来对跨区展业施行越来越严格的监管和限制,这也给许多中小型商业银行跨区开展业务带来了影响。这种背景下,中小型商业银行会选择与地方政府紧密联系,依托地方政府政策,更多的服务于地方的产业、企业。由江西银行财报可得,2021年江西银行贷款超90%都集中在省内。

而大型商业银行由于均为全国性银行,不受跨区展业的限制,其服务对象则更为广泛,服务于全国各个区域。由工商银行财报显示,工商银行2021年度业务较为平均的分布在在长江三角洲,珠江三角洲、环渤海地区、中部地区与西部地区,其中贷款占比最多的地区为长江三角洲地区,并且长江三角洲、珠江三角洲等经济发达地区近年来贷款占比增速较快。故在流动性分层的背景下,大型商业银行与中小型商业银行的服务对象产生了一定的差异。

(二)江西银行和工商银行开展业务的对比分析

1.存款业务

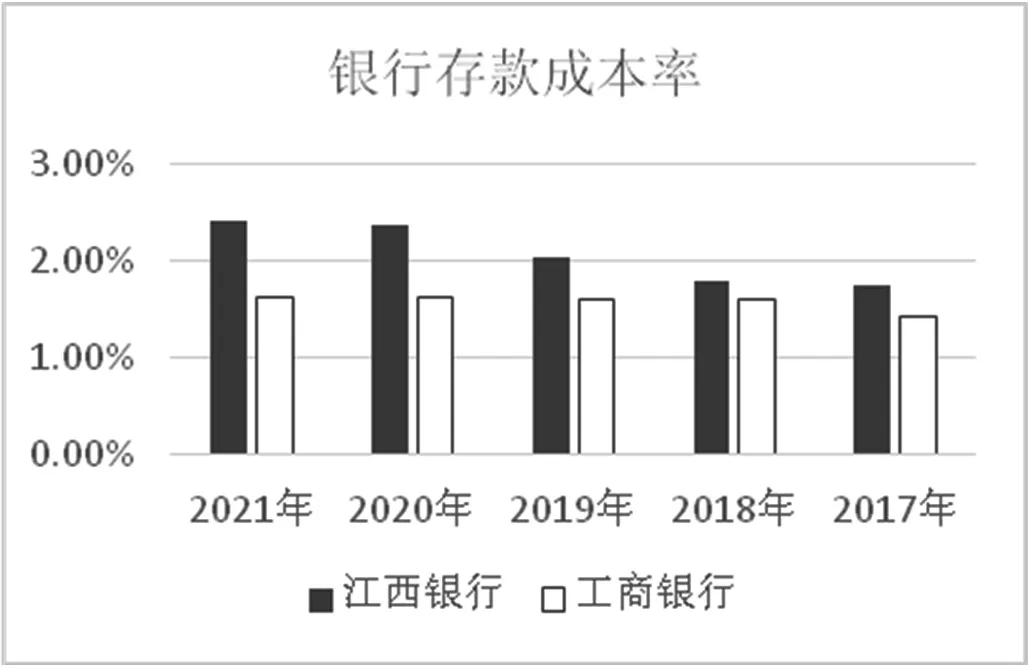

由于流动性分层导致中小型商业银行融资成本更高,所以中小型商业银行也愿意设置更高的存款利率来大量吸引客户的存款。如图1所示,近5年两家银行存款成本率皆有提升,但江西银行的存款成本率均高于工商银行。从存款成本率的增速来看,江西银行成本率增长速度远高于工商银行,江西银行为了吸收存款支出了更多的利息且利差逐年扩大,两家银行间的存款业务存在差异。

图1 银行存款成本率

2.贷款业务

在贷款业务上,由于中小型银行主要服务于中小企业,其信用水平普遍较低,而较高资金成本会让中小型商业银行承担更大的流动性风险,所以从贷款的方式上来看,中小型银行更多的选择风险更小、利率更低的保证贷款方式。2021年度江西银行保证贷款的规模占比超总贷款规模的一半,而工商银行仅为11.9%。大型银行由于其客户信用等级较高且承受风险的能力较强,则会更多地采取风险更高但利率也更高的信用贷款方式,2021年度工商银行信用贷款占比超30%,而江西银行占比仅有11.26%。这说明在流动性分层下,两银行贷款业务偏好产生了差异。

3.金融市场业务

流动性分层导致中小型商业银行更加依赖金融市场业务来扩充资本补充渠道以及获取资金,金融市场业务对于改善中小型银行资产结构、提高资金运用效率、降低经营风险都起到了很重要的作用。

近年来,债券投资逐渐成为了银行资产配置的重要途径,但由于债券利率定价权掌握在大型商业银行这样的主要资金供给方手上,这导致中小型商业银行在债券市场中竞争力较弱。但中小型商业银行因其投资的规模一般较小,更容易在市场上找到交易对手,可以灵活的进行资源配置。江西银行近年来加大了对债券投资的力度,在总金融投资占比从2017年的19.73%增至2020年的53.07%,说明债券投资业务正逐渐成为中小型银行金融投资的主要途径。

发行债券能有效地调整资产负债结构并成为主动负债工具,所以也是商业银行获取长期稳定的资金来源的途径之一。由银行财报数据可得,在2017年、2018年江西银行发行债券成本率均低于工商银行,而2019年开始江西银行成本率逐渐高于工商银行,这个变化主要是受到了同业存单发行受阻的影响。

图2 银行发行债券成本率

中小型商业银行在发行二级债券和其它债券的成功率、发行量及利率方面均不占优势,只能更依赖于同业存单业务扩充资本金。然而2019年包商银行滥用同业存单业务融资并最终导致严重信用风险,该事件加剧了银行间流动性分层的同时也影响了中小型商业银行同业存单的发行。2020年江西银行同业存单发行量大量缩减,发行债券成本又逐渐高于大型银行,商业银行间的融资成本的差异逐渐扩大。

四、结语

本文选取了质押式回购利率和同业拆借利率为指标对流动性进行测度,结果均表明目前商业银行间存在流动性分层现象。在成因方面,本文认为:我国货币投放方式改变以及同业规模增大的因素导致了银行间流动性分层的出现。

在流动性分层对商业银行的影响方面,本文以工商银行和江西银行为例,通过对其服务对象和开展业务进行定量分析,得出以下结论:中小型商业银行更多服务中小型企业和区域内客户,大型商业银行更多服务大型企业和全区域客户;在开展业务方面,流动性分层导致了中小型商业银行存款成本率较高,并且更依赖于同业业务来获取资金;债券投资和贷款方式上,中小型商业银行在可选择的范围内也更加青睐信用等级高、流动性风险小的业务。

为缓解流动性分层对中小型商业银行的影响,本文提出以下几个方面建议。

首先,合理调整资金来源。中小型商业银行往往是先有需求后融入资金,资金融资没有计划安排,这样的结构会加大流动性波动。中小型银行可以适当的调整资金来源,在资本市场上发行次级债券或金融债券等主动性负债工具,增加长期负债来源,提高资本充足率。

其次,拓宽负债渠道、提高资金的流动性。我国中小型商业银行目前资产负债结构单一,应加强与各类对象开展业务,利用自身优势拓宽主动负债渠道。此外,中小型商业银行还可以多样化的贷款种类、提高贷款变现能力等方式,减少贷款在负债端的比重,提高资本充足率,增强流动性。

最后,中小型商业银行可以通过资产证券化降低流动性风险。我国中小型商业银行的信贷资产和年限较长的住房贷款在总资产中占有较大的比例,这种“短存长贷”的资产结构具有一定的流动性风险。因此,可以通过信贷资产证券化将刚性资产转为弹性资产,改善中小型商业银行资产结构,进一步缓解中长期资产项目流动性与收益性步调不一致的矛盾。■