李其昂

摘要:利率市场化是发挥市场配置资源作用的一个重要方面,也是中国金融改革的重要内容。我国的利率市场化改革稳步推进,然而也存在一些值得思考的问题。与此同时,中国的债券市场自成立以来不断发展壮大,居民投资者的投资能力也在不断增强,这就为通过债券市场打开利率市场化的大门提供了可能。扩大直接面向居民主体的公司债和企业债等债券的发行,可以为普通居民和企业提供更多的金融选择权,从而迫使银行跟随市场调整存贷款利率,进而促进利率的市场化。

关键词:利率市场化;债券市场;企业债

近年来,我国利率市场化改革稳步推进。2013年7月20日中国人民银行发布《中国人民银行关于进一步推进利率市场化改革的通知》,放开了对金融机构贷款利率的管制,被认为具有“里程碑”式的意义。2014年3月11日,央行行长周小川公开表示“存款利率市场化是利率市场化最后一步,在最近一两年能够实现。”很多人认为,距离利率市场化的真正实现就不远了。然而,即使放开了存贷款的利率管制,就能够实现真正的利率市场化吗?央行放开存贷款利率实质上是放开了存贷款利率在基准利率基础上的浮动范围,而并未对基准利率提出明确定义。所以利率并没有真正的“市场化”,只是“去行政化”,利率市场化的真正实现尚有一段路要走。那幺有没有其他路径可以实现利率的市场化?笔者认为债券市场为打开利率市场化之门提供了可能。

一、债券市场发展现状

自二十世纪九十年代成立以来,债券市场不断发展壮大,市值已过20万亿元,接近股票市场的水平。其在资金融通,宏观调控等方面也发挥着越来越重要的作用。但是,中国目前的债券市场依然存在一些亟待解决的问题,而这些问题一旦解决,便可以打开利率市场化的大门。其中两个重要的问题是:

(一)债券市场结构不够合理

从现券交易的成交品种来看,2013年金融债、中期票据、企业债、国债、短期融资券等5个品种是主要的交易品种,占比分别为30.64%、19.97%、16.87%、13.42%、12.34%。公司债券占比只有0.55%左右,而美国公司债券则占美国债券市场的四分之一之多,比我国公司债和企业债占比总和还要多出近43%。

(二)债券发行没有充分面向广大居民和企业投资者

从2013年的债券市场交易结构来看,银行间债券市场在证券交易总规模中占比达97.6%,只有2.4%的交易是在交易所债券市场完成的。这就意味着大量的债券并没有直接面向广大居民和企业投资者发行。

二、相关主体的现状简介

与此同时还有两个事实值得我们注意。

(一)我国有很多符合条件的公司和企业(包括中小微企业),有很大的发债潜力

证券法第十六条规定公开发行公司债券,应当符合下列条件。

1. 股份有限公司的净资产不低于人民币三千万元,有限责任公司的净资产不低于人民币六千万元。

2. 累计债券余额不超过公司净资产的百分之四十。

3. 最近三年平均可分配利润足以支付公司债券一年的利息。

4. 筹集的资金投向符合国家产业政策。

5. 债券的利率不超过国务院限定的利率水平。

6. 国务院规定的其他条件。

这就意味着,剔除掉一些不合格的公司,我国还有成千上万的中小企业都有发行公司债券的资格,这个市场十分庞大。

(二)我国的居民有很强的购买力

截至2014年2月份我国城乡居民储蓄存款约为46万亿,而且每年的新增加额都在5万亿左右。这就意味着随着我国经济的发展,居民收入水平的提高,我国居民投资者有很大的购买债券的潜力。

三、债券市场打开利率市场化之门

上述事实和债券市场现状就导致了虽然我国居民有很强而且日益增长的投资债券的能力,但是由于我国债券市场结构不合理,债券发行没有充分面向广大居民和企业投资者等问题,居民主体始终不能买到合适的债券(现有的公司债、企业债占比小且多面向机构投资者发行)。在这样的情况下,他们面临的选择十分有限,所以很多居民就选择了将钱存在银行,获取存款收益。

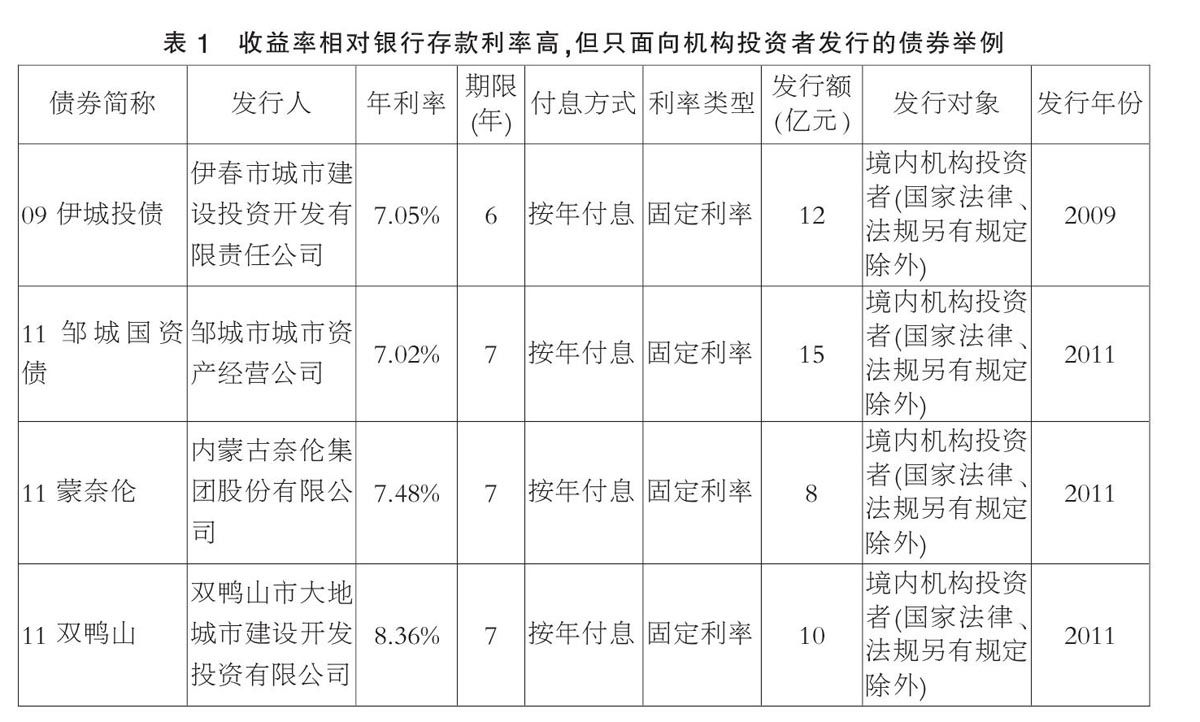

但是,从表1中我们可以明显看到,一些公司债券和企业债券的收益远远的高于银行存款利率(中、农、工、建、交等银行的5年期定期存款年利率为4.75%,而表格所列示的相似期限的债券收益率都在7%以上)。如果这些债券面向普通的居民和企业投资者发行,他们完全有意愿也有能力去购买。虽然银行和企业的信用水平有所差异,但是对很多居民投资者来说较高的收益也足以让他们选择这些债券,尤其是在没有其他更优的选择的情况下。所以说他们是有意愿去购买这些债券的,截至2014年2月城乡居民储蓄存款约为46万亿,而且每年的新增加额都在5万亿左右,远远的大于这些发行的公司债、企业债的规模。所以说他们是有能力来购买这些债券的)。

如果成千上万的符合发债条件的中小企业,都能够将这些债发出去,更好的面向普通的居民和企业投资者,那幺居民主体也就有了更多的选择权而不是只能把钱存在银行里。银行为了得到他赖以生存的存款,自然也就会根据其他金融产品(例如本文中的债券)的收益率将他的存款利率调整到一个合适的水平,从而实现市场化;企业也可以通过在债券市场发行债券的方式来获得资金而不是只能从银行贷款。银行也就会根据市场的水平将他的存贷款利率调整到一个合适位置,从而实现市场化。

这样,利率市场化之门就被打开了。

四、债券市场打开利率市场化之门的条件

然而值得一提的是,上述场景的实现也需要一些环境条件作为支持。企业债、公司债和银行存款的风险水平差别较大,不同的企业债、公司债之间的差别也很大。只有当居民、企业主体的金融知识和投融资经验更加的丰富,相关债券市场监管更加的完善,整个社会的信用制度体系更加健全等条件具备的时候,债券市场推开利率市场化之门的时刻才能真正实现。

参考文献:

[1]周小川.关于推进利率市场化改革的若干思考[J].西部金融,2011(02).

[2]王国刚.论金融产品的对内开放[J]. 财贸经济,2003(02).

[3]曹大宽.我国公司债券市场:问题、环境与展望[J].中国金融,2004(04).

[4]唐卫俊,李向瑾.2013年度中国债券市场统计分析报告[R].上海清算所研究统计部,2014.

(作者单位:对外经济贸易大学)