□文/周晗祎

(首都经济贸易大学 北京)

[提要]我国商业银行的收入来源中利息收入占据主要地位,随着世界经济格局的发展与变化,银行业的竞争越发激烈,传统利息业务的发展空间越来越小,因此我国商业银行开始转变收入结构,重视非利息收入的发展。本文选取我国34家上市银行数据,运用面板数据进行实证研究,分析非利息收入是否有利于上市银行绩效的提高,并对非利息收入发展提出建议。

一、引言

国外商业银行开展非利息收入比我国早二三十年,20世纪末期西方商业银行已经形成了比较成熟的非利息收入体系,非利息收入经营范围不断扩大,并且逐渐成为商业银行的主要业务支柱。我国商业银行从21世纪开始,也根据自身的发展情况和未来战略调整收入结构、改变传统的经营业务、寻找新的业务类型。国外学者对于非利息收入的研究较早且比较深入,但观点并没有达到统一,一些学者认为非利息收入可以促进银行的多元化经营,因此有利于商业银行绩效的提高;另一些学者认为非利息收入的风险较大,不利于商业银行绩效的提高。我国对非利息收入的研究仍处于初级阶段,面对我国特有的经济环境和商业银行的自身情况,发展非利息收入究竟能否提高商业银行的绩效有待进一步研究。

二、文献综述

国内外学术界关于非利息收入对商业银行绩效影响的研究结论不尽相同。一些学者认为非利息收入对商业银行绩效产生负面影响。Stiroh和Rumble(2006)以1997~2002年美国金融持股公司进行实证研究,发现增加非利息业务的风险性较大,会对商业银行产生不利影响,得出非利息业务没有提高银行的收益率。大部分学者认为非利息收入对商业银行绩效有正面影响。蒋莉(2012)对非利息收入的研究中运用了面板数据模型,由于非利息收入的增长速度大于管理费用的增长速度,因此得出非利息收入占比对银行净资产收益率具有正面的影响。还有一种观点认为非利息收入与商业银行绩效关系不确定。陈雨潇、周昭雄(2017)对40家商业银行的实证研究发现,非利息收入占比与银行绩效呈倒U型关系。

三、实证研究

(一)样本及数据选择。本文选取34家上市银行作为研究样本,包括5家国有商业银行、10家股份制商业银行、13家城市商业银行和6家农村商业银行,采用2015~2019年的5年数据进行研究,数据来源于国泰安数据库。

(二)变量选取

1、非利息收入。我国商业银行年报中没有明确表示非利息收入的数据,但通过与国际银行对非利息收入分类的对比可以得出,手续费及佣金净收入所包含的业务项目与非利息收入的分类几乎可以对应,因此本文将手续费及佣金净收入近似为非利息收入。

2、经营绩效。商业银行的经营绩效受众多因素影响,评价指标也有很多种。宏观环境的影响、法律制度规范、银行业内外部竞争、银行管理与规划的影响、银行规模、资金安全性、资产和负债的流动性等众多因素都会对银行经营业务产生影响。商业银行常用绩效评价指标中,净资产收益率是一个比较综合的指标,因此本文选择净资产收益率(ROE)作为衡量商业银行经营绩效的指标。

由于国有、股份制、城商行及农商行之间规模存在差异,因此本文选择非利息收入占比这一相对量作为解释变量进行分析,并且用上文中选择的手续费及佣金净收入来计算非利息收入。对于控制变量的选取,本文参考其他文献资料,选择不良贷款率(BLR)、总资产对数和GDP增长率作为控制变量。表1为研究变量具体信息。(表1)

表1 变量信息一览表

(三)模型构建。本文研究的主要内容是非利息收入与我国上市银行绩效之间的关系,需要用到不同银行、不同年份的数据,因此建立面板数据模型如下:

(ROE)it=αit+β1(NIIR)it+β2(LnASSERT)it+β3(BLR)it+β4(GDP)t+μit

其中,i代表34家不同的上市银行,t代表2015~2019年5个年份,ROEit表示不同上市银行不同时期的净资产收益率,NIIRit表示不同上市银行不同时期的非利息收入占比,LnASSERTit表示不同上市银行不同时期的总资产对数,GDPt表示不同时期的GDP增长率。αit是截距项;μit是随机扰动项,代表模型中被忽略的、但对ROE有影响的其他因素。

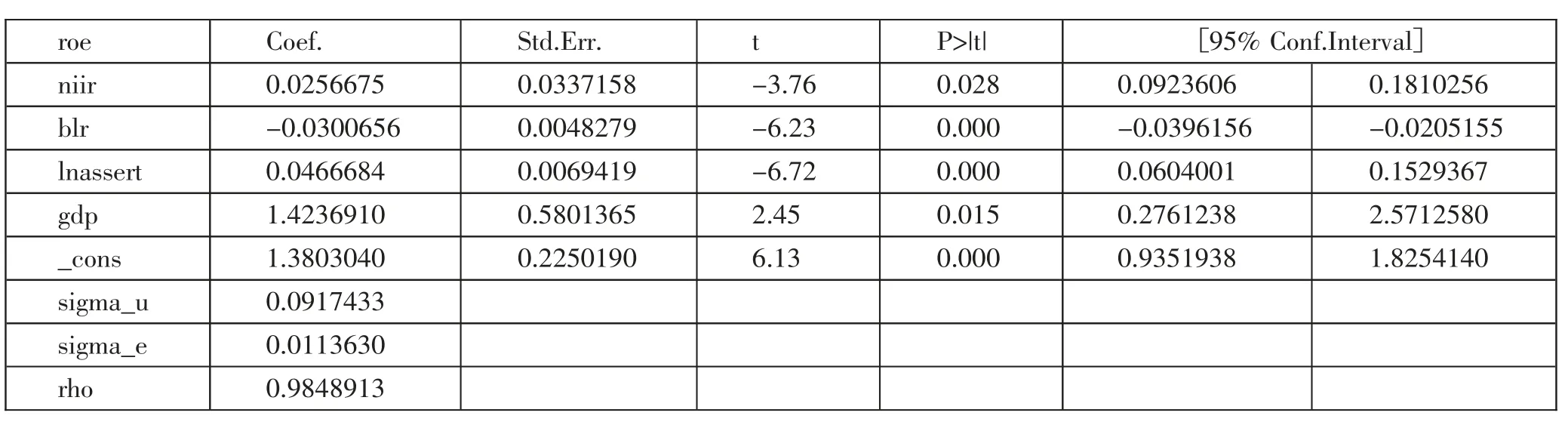

(四)结果分析。国有、股份制、城商行的回归结果如表2所示,解释变量NIIR的系数为0.0256675,说明非利息收入占比对净资产收益率具有正向影响,且非利息收入占比每增加1单位,净资产收益率会增加2.56675个百分点;解释变量BLR的系数为-0.0300656,说明不良贷款率对净资产收益率具有负向影响,且不良贷款率每增加1单位,净资产收益率会减少3.00656个百分点;解释变量LnASSERT的系数为0.0466684,说明总资产对数对净资产收益率具有正向影响,且总资产对数每增加1单位,净资产收益率会增加4.66684个百分点;解释变量GDP的系数为1.4236910,说明GDP增长率对净资产收益率也具有正向影响,GDP增长率每增加1单位,净资产收益率会增加1.4236910。(表2)

表2 国有、股份制、城商行固定效应模型回归结果一览表

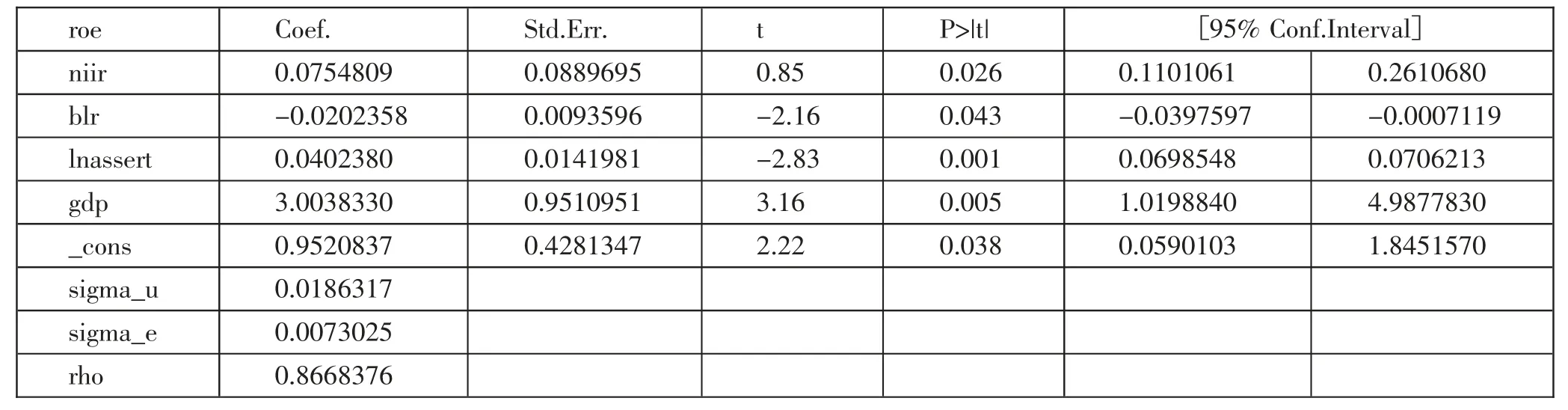

农商行的回归结果如表3所示,解释变量NIIR的系数为0.0754809,说明非利息收入占比对净资产收益率具有正向影响,且非利息收入占比每增加1单位,净资产收益率会增加7.54809个百分点;解释变量BLR的系数为-0.0202358,说明不良贷款率对净资产收益率具有负向影响,且不良贷款率每增加1单位,净资产收益率会减少2.02358个百分点;解释变量LNASSERT的系数为0.040238,说明总资产对数对净资产收益率具有正向影响,且总资产对数每增加1单位,净资产收益率会增加4.0238个百分点;解释变量GDP的系数为3.003833,说明GDP增长率对净资产收益率也具有正向影响,GDP增长率每增加1单位,净资产收益率会增加3.003833。(表3)

表3 农商行固定效应模型回归结果一览表

四、结论及建议

通过以上分析得出:首先,上市银行非利息收入有利于经营绩效的提高。即非利息收入占比的增加会促进上市银行利润的增加,因此大力发展非利息收入对上市银行盈利是有帮助的。其次,上市银行不良贷款率对经营绩效有负向影响。因此银行应注重对不良贷款的监管,保障信贷资产的安全性。再次,上市银行总资产的增加对净资产收益率起促进作用。银行总资产代表银行的规模,这样的结果表明上市银行可以利用规模效应来提高收益,银行业存在规模经济。最后,GDP增长率也有利于上市银行经营绩效的提高,说明上市银行绩效在一定程度上也受国家总体经济状况的影响。

(一)研究结论。本文以我国34家上市银行为研究对象,利用国泰安数据库和各银行公布的年报中的2015~2019年数据,探究了非利息收入与上市银行绩效之间的关系,得出了如下结论:非利息收入占比与净资产收益率呈正相关,非利息收入有利于上市银行经营绩效的提高。原因是上市银行在开展非利息收入上具有规模效应和各项优势,可以有效地控制非利息收入成本。不断变化的金融环境促使我国上市银行进行业务转型,改变收入结构,因此非利息收入的未来发展也对上市银行起着十分重要的作用。

(二)发展建议

1、提高对非利息收入的认识程度,大力发展非利息收入。随着金融监管和金融环境变化的趋势,传统业务的优势逐渐减小,要求银行提供的业务和服务越来越多样化。上市银行应意识到非利息收入所具有的优势,充分重视非利息收入,转变经营观念,结合银行的资金规模和自身优势,找到符合银行战略、可以持续发展的非利息收入。

2、扩大非利息收入占比,使国有上市银行产生规模效应。本文的结果表明,非利息收入有利于上市银行绩效的提高,因此应不断扩大非利息收入占比,积极寻找创新发展机会,采取多种方法策略推动非利息收入快速发展,积极运用非利息收入来提高银行的收益。

3、增强信息技术的应用,建立健全非利息收入管理机制。随着信息技术的进步和知识经济时代的到来,上市银行也应该增强信息技术在非利息收入上的应用,提高非利息收入所需要的一些硬件、软件方面的设施,结合自身的发展特点和现状,建立科学完善的非利息收入经营方式和管理机制。